ABF Singapore Bond Index Fund was een van de eerste Exchange Traded Funds (ETF's) genoteerd aan de Singapore Exchange (SGX). Sinds de oprichting op 31 augustus 2005 is de ETF aanzienlijk gegroeid en heeft op 31 maart 2021 een activa onder beheer (AUM) van S$983 miljoen.

In de loop van 16 jaar heeft de ABF Singapore Bond ETF ongeveer 55% of 2,79% per jaar gewonnen. Dit rendement zou beter zijn geweest dan de meeste vaste depositorentes in Singapore en zelfs de 2,5% per jaar van onze gewone CPF-rekening. rente met behoud van zijn beleggingen in obligaties met een AAA-rating.

Het is een van de vijf ETF's die momenteel zijn goedgekeurd onder het CPF Investment Scheme. Hierdoor kunnen particuliere beleggers via hun CPF-fondsen in de ETF beleggen. Bovendien is het ABF Singapore Bond Index Fund ook een uitgesloten beleggingsproduct. Beleggers hoeven niet vooraf gekwalificeerd te zijn voordat ze aankopen kunnen doen.

Omdat het een product met een relatief laag risico is, zie ik drie groepen beleggers die baat zouden hebben bij het hebben van het ABF Singapore Bond Index Fund in hun portefeuilles.

U bent risicomijdend maar wilt toch uw geld laten groeien .

Als de schommelingen van de aandelenmarkt te veel voor u zijn om te dragen, kunt u overwegen om minder volatiele obligatiebeleggingen te overwegen. Hoewel uw verwachte rendement iets lager zou zijn, zal de goede nachtrust die u ervoor terugkrijgt, dit meer dan goedmaken. Obligaties worden over het algemeen als veiliger beschouwd dan aandelen om de volgende redenen:

| Aandelen | Obligaties | |

|---|---|---|

| Volatiliteit is een risicomaatstaf | Hogere volatiliteit | Lagere volatiliteit |

| Verplichtingen | Geen wettelijke verplichting om dividenden uit te keren en investeringskapitaal terug te betalen | Wettelijke verplichting om rente te betalen en de hoofdsom terug te betalen op de eindvervaldag |

| Hiërarchie van vorderingen bij liquidatie | Laatste claim | Hogere claimhiërarchie dan aandeelhouders |

Een financieel adviseur raadt doorgaans een obligatieproduct aan als u het zich niet kunt veroorloven een groot deel van uw investeringskapitaal te verliezen. Met een groot aantal beschikbare beleggingsopties voor obligaties, kan het een uitdaging zijn om te vergelijken en te beslissen. Hier is een korte samenvatting van de beschikbare producten.

| Voordelen | Nadelen | |

|---|---|---|

| Overheidsobligaties | Kan een zeer hoge investeringskwaliteit hebben vanwege de uitstekende kredietwaardigheid. | De rentetarieven zijn laag, vooral voor obligaties van hoge kwaliteit. |

| Quasi-overheidsobligaties | Hogere rente dan staatsobligaties zonder veel meer kredietrisico. | Mogelijk alleen beschikbaar voor instellingen en niet voor individuen. Voorbeelden zijn HDB- en Temasek Holdings-obligaties. |

| Bedrijfsobligaties | Meestal hogere rentetarieven dan quasi-staatsobligaties. | Voornamelijk voor geaccrediteerde beleggers. Het kwantum is groot met $ 250.000. Dit maakt diversificatie moeilijk voor particuliere beleggers. |

| Bond Unit Trusts | Professioneel beheerde obligatieportefeuille. Met een competente manager is er een mogelijkheid om beter dan marktconforme rendementen te behalen. | Hogere kosten voor het kopen en bezitten van de Unit Trusts. Het selecteren van goede managers kan net zo moeilijk zijn als het selecteren van de juiste obligaties. |

| Bond Exchange Traded Funds (ETF's) | Lage kosten om toegang te krijgen tot obligaties die alleen beschikbaar zijn voor instellingen. Professioneel beheerd. | Overeenkomst met marktrendementen zonder outperformance. |

Een vermogend persoon kan zich wenden tot een private banker voor advies en voor het beheer van zijn of haar portefeuille van staats- en bedrijfsobligaties. Helaas is slechts een fractie van de obligatie-opties beschikbaar voor de particuliere belegger. In dat geval zou een Bond Unit Trust of Bond ETF meer geschikt zijn omdat hij met een kleiner kapitaal kan diversifiëren.

Ter vergelijking:ik geef de voorkeur aan een Bond-ETF boven een Bond Unit Trust, omdat de kosten van de eerste meerdere malen lager zijn dan die van de laatste. Als samengestelde effecten voor u kunnen werken, kunnen samengestelde kosten ook tegen u werken!

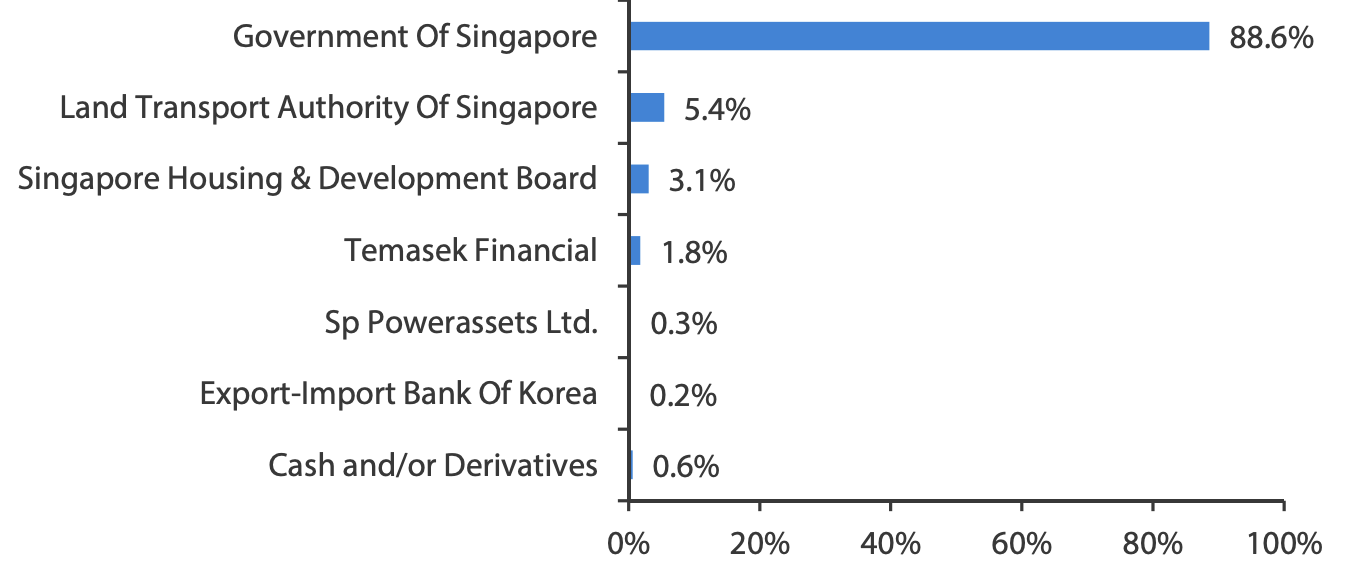

Het ABF Singapore Bond Index Fund is geclassificeerd als een product met een laag risico omdat het grotendeels belegt in staats- en semi-overheidsobligaties die zijn uitgegeven of gegarandeerd door de regering van Singapore of een regering van de Volksrepubliek China, Hong Kong SAR, Indonesië, Korea, Maleisië , Filippijnen of Thailand. De momentopname van de portefeuilleposities op 30 april 2017 waren voornamelijk Singaporese staatsobligaties, die gedurende ten minste 19 jaar achtereenvolgens een AAA-rating hebben gekregen van alle 3 grote kredietbeoordelaars (Standard &Poor's, Moody's en Fitch). Bovendien zijn Singapore Government Bonds een van 's werelds best renderende staatsobligaties met een AAA-rating. Het Fonds belegt ook in quasi-overheidsobligaties die zijn uitgegeven door entiteiten zoals HDB, Temasek en LTA. Zowel deze Singaporese staats- als quasi-overheidsobligaties worden in de risicovrije categorie geplaatst.

Al met al is het ABF Singapore Bond Index Fund een geweldig instrument voor de voorzichtige belegger die geen haast heeft en de voorkeur geeft aan langzame en gestage winsten.

U heeft een enorme blootstelling aan aandelen en u wilt uw risico verlagen .

Modern Portfolio Theory stelt dat diversificatie de enige ‘free lunch’ ter wereld is. Waarom is dat zo?

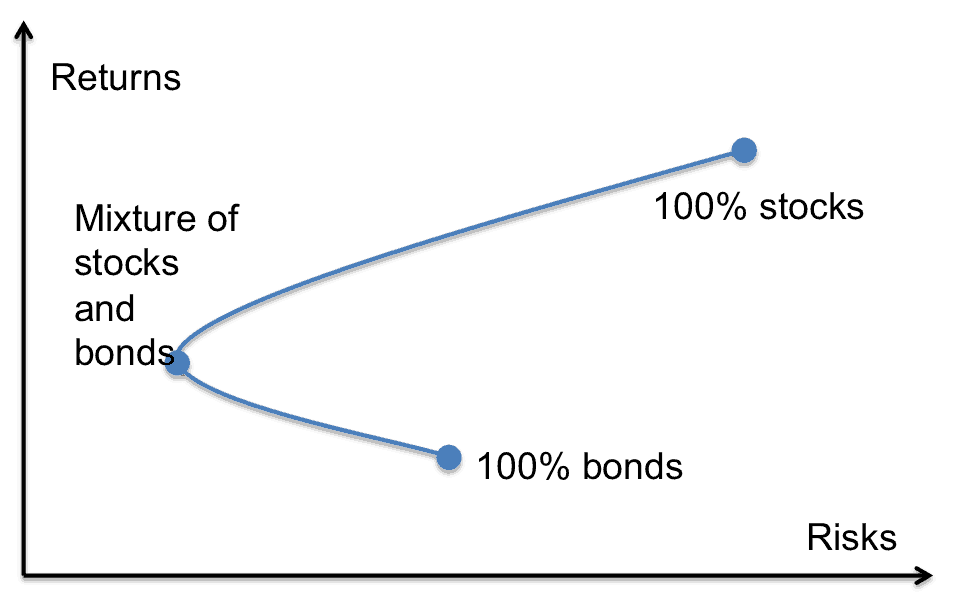

Studies hebben aangetoond dat een portefeuille die bestaat uit aandelen en obligaties een hoger rendement en lagere risico's kan opleveren dan een portefeuille die uitsluitend aandelen of obligaties bevat. Deze diversificatie werkt het beste wanneer de aandelen- en obligatiekoersen in tegengestelde richting bewegen.

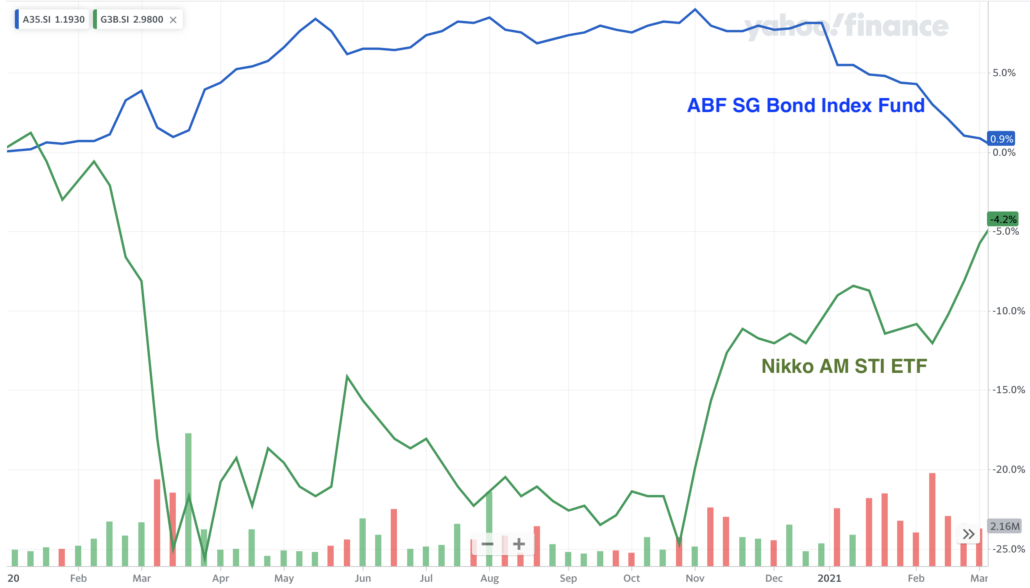

Het ABF Singapore Bond Index Fund heeft de neiging negatief te correleren met aandelen. Deze relatie wordt gewaardeerd tijdens beurscorrecties en crashes. Neem het voorbeeld van Covid-19, waar de aandelenmarkt getuige was van een van de snelste crashes in de geschiedenis.

Wanneer hun bewegingen aanzienlijk uiteenlopen, krijgen beleggers de kans om hun portefeuille opnieuw in evenwicht te brengen door de activaklasse die is gestegen te verkopen en de andere activaklasse die is gedaald te kopen. Door dit te doen, kopen beleggers in feite laag en verkopen ze hoog. Deze handeling alleen kan extra rendement genereren.

Als u dus voor 100 procent in aandelen zit, is het misschien tijd om te overwegen enkele obligaties aan uw portefeuille toe te voegen om uw risico's te verlagen.

Het goede nieuws is dat het ABF Singapore Bond Fund wordt verhandeld op de Singapore Exchange. Een belegger kan de ETF gemakkelijk kopen en verkopen, net zoals hij of zij dat met elk aandeel zou doen. In tegenstelling tot een Unit Trust waarvoor pas aan het einde van de dag een waardering wordt afgeleid, is de koers van het ABF Singapore Bond Fund gedurende de gehele handelsdag. Daardoor is het overzichtelijker en handiger. U kunt ervoor kiezen om uw aandelen en obligaties direct op dezelfde handelsdag opnieuw in evenwicht te brengen en via uw internethandelsplatform de prijs te bepalen die u wilt kopen en verkopen. U hoeft geen tussenpersoon in te schakelen, wat u wel zou moeten doen als u een Unit Trust koopt of verkoopt.

Ten slotte zou het gemakkelijker zijn om uw portefeuille te monitoren en opnieuw in evenwicht te brengen door zowel uw beleggingen in aandelen als in obligaties op hetzelfde platform te hebben.

U heeft weinig kapitaal, maar ziet de noodzaak om nu te beginnen met beleggen.

De meeste mensen hebben de indruk dat ze een groot kapitaal nodig hebben om in obligatieproducten te kunnen beleggen. Dit is het geval als u belegt in vrij verkrijgbare bedrijfsobligaties waarvoor doorgaans een minimum van S$ 250.000 vereist is. Deze obligaties zijn vaak illiquide wanneer u ze voor de vervaldag wilt verkopen. Aan de andere kant zijn betaalbare particuliere bedrijfsobligaties beperkt en bieden ze een belegger heel weinig keuzes om een gediversifieerde obligatieportefeuille op te bouwen. Zo biedt ABF Singapore Bond Index Fund de beginnende belegger een obligatieportefeuille met een laag risico tegen betaalbare investeringsbedragen en met het gemak van het kopen en verkopen van de eenheden via de Singapore Exchange (SGX).

Sinds 2015 is de lotgrootte teruggebracht tot 100 aandelen / eenheden op de SGX. In 2019 werd de lotgrootte voor ABF Singapore Bond Index Fund verder teruggebracht tot slechts 10 eenheden per lot. Dit betekent dat als het ABF Singapore Bond Index Fund wordt verhandeld tegen $1, de minimale investering slechts $10 is! Ik zou echter willen waarschuwen om niet elke keer zo'n klein bedrag te investeren, omdat uw makelaar gewoonlijk een minimale makelaarskosten in rekening brengt, wat aanzienlijke kosten kan zijn in termen van percentage van het belegde bedrag. Normaal gesproken houd ik de transactiekosten liever onder de 1% van mijn investeringsbedrag.

Als u alleen regelmatig in kleine bedragen wilt investeren, hoeft u zich geen zorgen te maken. Er is een eenvoudige manier om er omheen te komen. Voor bedragen van slechts S $ 50 per maand brengt POSB slechts 0,5% in rekening voor hun reguliere investeringsplannen. Een investering van $ 50 kost slechts $ 0,25 aan vergoedingen, waardoor het voor bijna iedereen zeer betaalbaar is. Er is geen excuus om nu niet te beginnen met beleggen!

Hieronder vindt u een vergelijking tussen de aanbieders van maandelijkse beleggingsplannen met het ABF Singapore Bond Fund als een van de aanbiedingen.

| Functies | DBS / POSB | Phillip Securities |

|---|---|---|

| Minimale investering per maand | S$50 | € 100 |

| Koopkosten | 0,5% | <2 tellers $6 ≥ 3 tellers $10 |

| Interesses | Tegoed op DBS/POSB-bankrekening | Automatische herinvestering 1% kosten (maximaal $50) |

| Verkoopkosten | Geen verkoopkosten | Normale bemiddelingskosten zijn van toepassing (0,28% tot 0,5%) |

Tabel 3:Vergelijking van maandplanvergelijking van ABF Singapore Bond Index Fund.

Als je net klaar bent met school en bent begonnen met werken, is dit een van de beste manieren om te beginnen.

Aangezien ik de voordelen van het ABF Singapore Bond Index Fund heb gedeeld, moet ik ook enkele van de risico's delen waar ik me zorgen over zou maken. Het volgende is niet volledig en u dient het Product Highlight Sheet, Factsheet en Prospectus te lezen voor meer informatie. U dient ook professioneel advies in te winnen of bij twijfel contact op te nemen met de uitgever Nikko Asset Management.

Of u nu iemand bent die de voorkeur geeft aan een hoger niveau van zekerheid in uw beleggingen, of een aandelenbelegger die uw portefeuille wil diversifiëren, of zelfs iemand die nieuw is in het personeelsbestand, het ABF Singapore Bond Index Fund biedt een veilige, gemakkelijk toegankelijke en betaalbare beleggingsoptie.

Dit artikel is geschreven in samenwerking met Nikko Asset Management. De auteur wil zijn mening delen over hoe hij het product nuttig zou vinden en hij raadt u niet aan om te kopen. U bent verantwoordelijk voor uw eigen investeringsbeslissingen en hun resultaten.

Waarom obligaties belangrijker zijn voor uw financiële portefeuille dan u zich misschien realiseert

6 obligatiefondsen om uw inkomen te verhogen

7 obligatiefondsen om uw pensioenportefeuille te verankeren

13 manieren om uw financiën te vereenvoudigen

4 manieren om meer te verdienen met uw Rainy Day-fonds

Hoe vaak moet u uw belegging in beleggingsfondsen beoordelen

Ik investeer 50K per maand in deze beleggingsfondsen:Kunt u mijn portefeuille bekijken?