We staan aan de rand van een nieuw tijdperk.

Tientallen jaren geleden, toen de hotelketen Marriott nog een jong bedrijf was, dacht oprichter John Willard Marriott na over hoe het bedrijf sneller kan groeien.

Een ander gebouw kopen om een ander hotel te huisvesten is een zeer kapitaalintensieve onderneming en het zou te lang hebben geduurd voordat de huidige hotels genoeg winst hadden gemaakt om het volgende pand te financieren.

JW Marriott begreep dat zijn bedrijf bekend stond om zijn gastvrijheid. Niet voor eigendom van eigendommen.

Wie gaf er eigenlijk om?

Dus nam hij contact op met eigenaren van gebouwen die geïnteresseerd waren in het ombouwen van hun gebouw tot hotel. Marriott bood het hospitality-merk en managementexpertise aan, terwijl de andere partij de locatie en ruimte verzorgde.

Het resultaat?

Marriott runt nu hotels over de hele wereld. In Singapore ligt het iconische pagode Marriott Hotel in het hart van Orchard Road en is in feite eigendom van de retailer CK Tang.

De verandering in perspectief was cruciaal voor het succes van Marriott vandaag. Met dit bedrijfsmodel vermeed Marriott de noodzaak om gebouwen te bezitten.

Ze hoefden niet te lenen om hun aankopen te financieren. En Marriott stapte zo op het raketschip voor schaal, en breidde zich snel uit tot de juggernaut die het vandaag is.

Vandaag kijken we naar een vergelijkbare verschuiving op wereldschaal.

Snel vooruit naar vandaag.

Ze groeiden tot hun huidige omvang, niet door meer auto's, meer gebouwen of meer fysieke winkels te verwerven en te bezitten.

Deze bedrijven bereikten hun succes door succesvolle platforms te creëren. Platforms die als hulpmiddel dienden voor andere eigenaren van activa en hen in staat stelden om razendsnel te schalen.

Net als Marriott hoeven technologiebedrijven geen enorme hoeveelheden materiële activa te bezitten. Ze hoeven geen ander gebouw te bezitten voordat ze hun volgende hotel kunnen beginnen. Ze hebben geen zware investeringen in machines of grondstoffen nodig om hun bedrijf te laten groeien.

Technologiebedrijven zijn daarom inherent schaalbaar – ze kunnen snel schalen zodra ze een product-markt-fit hebben bereikt.

We bevinden ons nu in een fase waarin technologiebedrijven bedrijven over de hele wereld ontwrichten. We kunnen technologische bedrijven niet langer negeren onder het voorwendsel dat we ze niet begrijpen.

Je zou je kunnen afvragen:aangezien technologiebedrijven van nature weinig activa hebben, waarom zouden ze dan überhaupt geld moeten inzamelen?

Technologiebedrijven bouwen onzichtbare enablers in ons dagelijks leven.

Zoals de beroemde durfkapitalist Marc Andreessen ooit opmerkte:"Software eet de wereld op."

Facebook is geen tastbaar product. Het is software die op internet leeft en het netwerkeffect van menselijke relaties oogst.

Evenzo is de Google-zoekmachine die we gebruiken slechts software met niets anders dan regels na regels code. Het Airbnb-platform is nog een ander voorbeeld van succesvolle software.

Om alle software te bouwen, moeten technologiebedrijven getalenteerde ontwikkelaars, productmanagers, ontwerpers, communitymanagers en meer personeel inhuren met functies die nog geen twintig jaar geleden bestonden.

Techbedrijven moeten de salarissen van deze makers betalen en behouden. Er zijn ook fondsen nodig om nieuwe ideeën te verkennen en de technologische grens te blijven verleggen. Octrooien en auteursrechten zijn immateriële activa die het resultaat zijn van het onderzoeks- en ontwikkelingsproces.

In Kapitalisme zonder Kapitaal , merkten auteurs Jonathan Heskel en Stian Westlake een trend op waarbij bedrijven over de hele wereld steeds meer immateriële activa rapporteren.

Dit creëert een probleem wanneer deze bedrijven financiering zoeken.

Banken geven de voorkeur aan materiële activa die gedekt kunnen worden door onderpand - dit zou de risico's van de banken verminderen, aangezien ze de zekerheden in beslag zouden kunnen nemen en verkopen in het geval dat de bedrijven niet zouden kunnen betalen.

Heskel en Westlake voerden aan dat het onwaarschijnlijk is dat de banken technologiebedrijven financieren die immateriële activa bezitten, omdat ze zeer weinig waard zullen zijn als het bedrijf failliet gaat en ook omdat de immateriële activa zeer moeilijk te waarderen zijn.

Als gevolg hiervan worden technologiebedrijven meestal gefinancierd met eigen vermogen en niet met schulden.

Dit is waar angel-investeerders en durfkapitalisten een steeds belangrijkere financieringsrol spelen voor technische startups en bedrijven. Naarmate de bedrijven tot een bepaalde omvang groeien, kunnen ze overwegen de openbare kapitaalmarkten aan te boren om verdere groei te financieren.

Stel je Amazon voor zonder Jeff Bezos.

Of Facebook zonder Mark Zuckerberg.

Beide oprichters staan synoniem voor hun bedrijven. Oprichters brengen visie, drive en passie in het bedrijf. Zij zijn de reden voor de groei en het succes van de bedrijven. Door hen aan het roer te hebben, hebben investeerders het vertrouwen dat de bedrijven het goed zullen blijven doen.

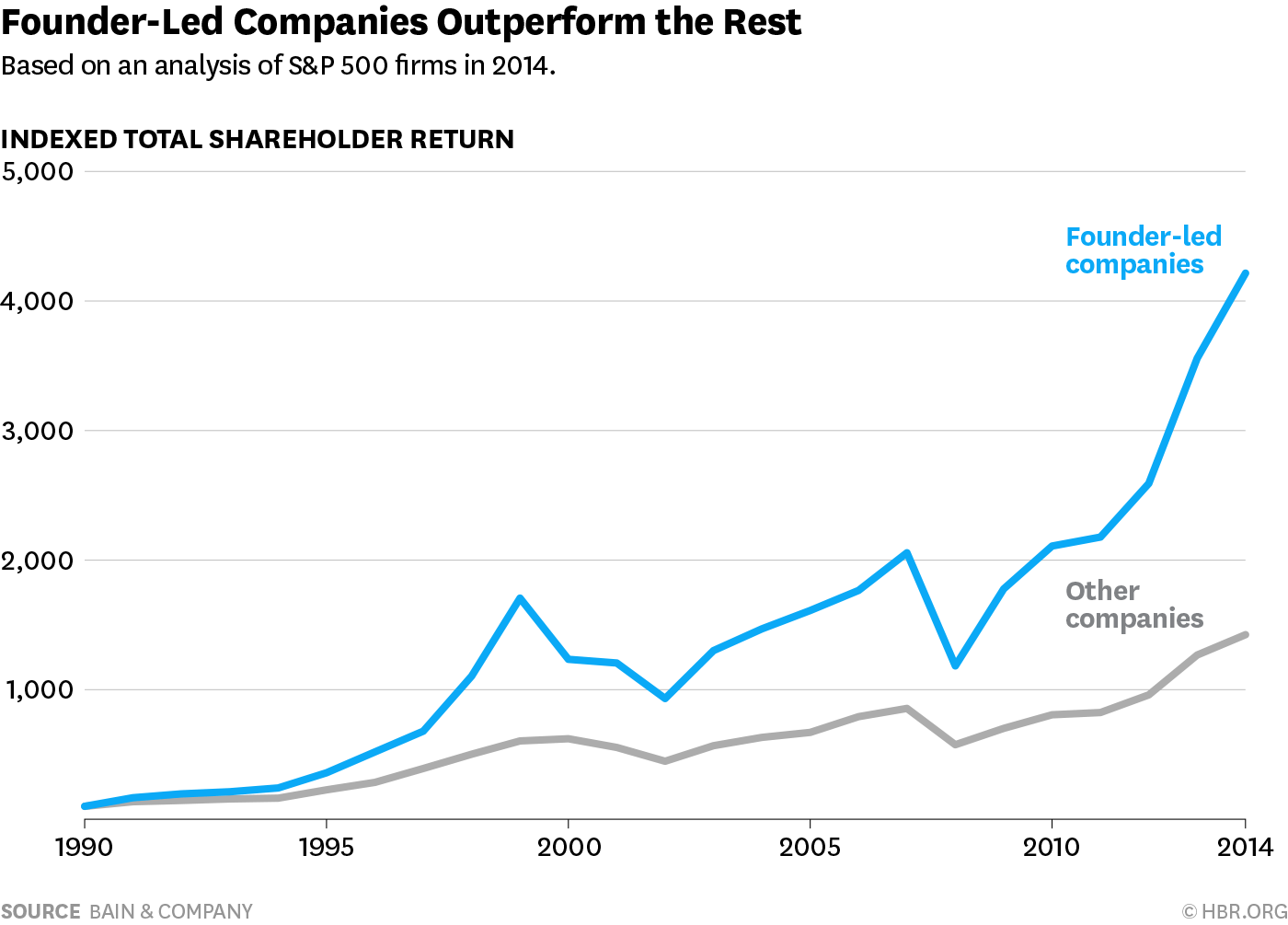

De consultants van Bain &Co. hebben zelfs ontdekt dat de door de oprichters geleide bedrijven in de index van S&P 500-bedrijven 3,1 keer beter presteerden dan de rest over een periode van 15 jaar.

Tijdens de beginfase bezitten oprichters doorgaans het meerderheidsaandeel in hun bedrijven. Met hun persoonlijke fortuin verbonden aan het bedrijf, zijn ze zowel bereid als in staat om goede zakelijke beslissingen te nemen om te groeien en op te schalen.

De strijd ontstaat wanneer het bedrijf enorme financiering nodig heeft om snel op te schalen. Een grote kapitaalverhoging zou het eigendom en de controle van de oprichter verwateren.

Terwijl de waarde van de aandelen van de oprichter zou stijgen als gevolg van een stijging van de waardering van het bedrijf, zou het percentage van het aandeel van de oprichter dienovereenkomstig zijn gedaald.

De oprichter kan niet langer de definitieve beslissingen nemen over de richting van het bedrijf.

En zo komen we bij wat de dual-class aandelenregeling is.

Dit is waar een Dual Class Shares-regeling dit dilemma zou oplossen.

Neem als voorbeeld Facebook. Mark Zuckerberg behoudt de controle over Facebook, ook al is hij geen meerderheidsaandeelhouder.

Hij bezit ongeveer 15% van Facebook, maar heeft 60% van de stemrechten.

Dit komt omdat de meeste van zijn aandelen van klasse B zijn, waarbij elk aandeel 10 stemrechten waard is in vergelijking met een klasse A-aandeel van 1 stem per aandeel.

Klasse B-aandelen worden niet verhandeld en daarom is er geen manier waarop een aandeelhoudersactivist of een kwaadwillende belegger genoeg eigendom kan verzamelen om hem te verdrijven. Dit zou de rest van de aandeelhouders kunnen verzekeren dat Zuckerberg lang zou blijven bestaan, ongeacht de aandeelhoudersconcentratie of samenstelling.

In een situatie met één aandelenklasse zou de aandeelhouder met de meerderheidsaandelen een enorme controle over het bedrijf kunnen uitoefenen. U kunt zien dat het eigendom en de zeggenschap over het bedrijf worden losgekoppeld in een regeling voor twee klassen aandelen.

Elke investering brengt risico's met zich mee. Dual Class-aandelen zijn geen uitzondering.

Het eerste risico is dat, gezien de sterke controle van de oprichters over het bedrijf, ze hun bevoegdheden zouden kunnen misbruiken tegen de belangen van de aandeelhouders.

Conrad Black betaalde zichzelf en zijn medewerkers bijvoorbeeld te veel met geld van Hollinger International. Hij was in staat om dit te doen omdat hij 68% controle had, ondanks het feit dat hij slechts 18% eigendom had vanwege de structuur van Dual Class Shares.

Daarom moeten we in staat zijn om de intentie en ethiek vast te stellen van de oprichters die zeggenschap hebben onder een structuur met twee klassen aandelen. De wijsheid van Warren Buffet klopt hiervoor,

Het tweede risico u zich ervan bewust moet zijn dat bedrijven in verschillende stadia verschillende leiderschaps- en managementvaardigheden vereisen. Het runnen van een startup en een beursgenoteerd bedrijf zijn verschillend.

Een oprichter kan uitblinken in het leiden van de startup in de begindagen of zelfs tot aan de IPO-fase.

Naarmate de zakelijke complexiteit en de organisatorische lagen toenam, kan de oprichter merken dat hij buiten zijn mogelijkheden ligt. In dergelijke situaties kan een betere kandidaat nodig zijn om de organisatie te leiden.

Travis Kalanick, de mede-oprichter van Uber, is een goed voorbeeld.

Hij was succesvol in het opschalen van Uber tot een kolos, maar begon veel problemen te krijgen met het runnen van de grotere entiteit. Hij nam uiteindelijk ontslag onder enorme druk.

Een oprichter die een meerderheidsbelang heeft in een bedrijf, zal de zetel echter niet zo snel opgeven en aandeelhouders zouden niet veel macht hebben om hem weg te stemmen in een structuur met twee klassen aandelen.

Onze wereld is veranderd van atomen in bits en de immateriële economie vereist een totaal ander financieringskader.

Schuldfinanciering door banken zou bij technologiebedrijven een minder grote rol spelen, tenzij hun kredietverleningsregels worden herzien. Eigen vermogen blijft de belangrijkste financieringsbron voor deze activa-light bedrijven.

Engelinvesteerders en durfkapitalisten zouden hun financieringsrol spelen wanneer de technologiebedrijven zich in hun beginfase bevinden. Vervolgens zouden publieke aandeelhouders de financiering verstrekken voor technologiereuzen wanneer ze naar de beurs gaan.

De goede en vertrouwde oprichters moeten de controle over hun bedrijven behouden, zelfs als ze niet langer een meerderheidsbelang hebben vanwege de enorme fondsenwerving die nodig is om hun innovatie op te schalen en in leven te houden.

Dual Class Shares maken dit mogelijk.

Aandeelhouders zullen een steeds belangrijkere rol spelen in deze immateriële economie. Zoals bij alle vormen van beleggen, zijn er risico's.

Als we het er echter allemaal over eens zijn dat dit een onvermijdelijke verandering is voor zowel bedrijven als aandeelhouders, zouden we het gesprek moeten verschuiven naar hoe we deze risico's beter kunnen beheersen naarmate we verder komen in de toekomst.

Als je geïnteresseerd bent in hoe we onze kennis en vaardigheid om doe-het-zelf-beleggen te doen blijven verbeteren, kun je erachter komen door je hier te registreren voor een plaats.

Wat zijn bonusaandelen? En hoe ze beleggers helpen?

Wat zijn Angel Investors in India? Bonus:bedrijven waarin ze hebben geïnvesteerd!

Hoe u tot 2,8% aan uw dividendrendement kunt toevoegen door uw aandelen uit te lenen

Wat is een activaklasse?

Tencent verdeelt JD.com-aandelen, komen er nog meer bedrijven?

Fractionele aandelen:wat ze zijn en hoe ze te kopen

Hoe te investeren in technologiebedrijven