Als u cryptocurrency aan het minen of uitzetten bent, genereert u inkomsten die nodig te rapporteren over uw belastingen.

Zodra u die cryptocurrency verkoopt of verhandelt, wordt het ingewikkelder. U bent verplicht om de reële marktwaarde van uw activa bij te houden wanneer u ze ontvangt en wanneer u ze verhandelt.

Crypto-mining en stakingsbelastingen kunnen moeilijk te navigeren zijn - dus laten we het hele rapportageproces doornemen. In dit artikel bespreken we hoe u mijnbouw- en stakingsinkomsten correct kunt rapporteren, geld kunt besparen op uw belastingaanslag en kunt blijven voldoen aan de IRS-richtlijnen.

Laten we, voordat we verder gaan, even de tijd nemen om het verschil tussen mijnbouw en uitzetbeloningen uit te leggen.

Als u cryptocurrency aan het minen of uitzetten bent, bent u onderworpen aan twee verschillende belastinggebeurtenissen:

Inkomsten uit mining en staking worden belast als gewoon inkomen op basis van de reële marktwaarde van uw tokens op de dag dat u ze ontving.

Als u bijvoorbeeld op 15 juli 2021 met succes 0,25 ETH heeft gedolven, betaalt u op die datum inkomstenbelasting op basis van de prijs van Ethereum in dollars. Hetzelfde geldt voor crypto die wordt ontvangen van stakingsbeloningen.

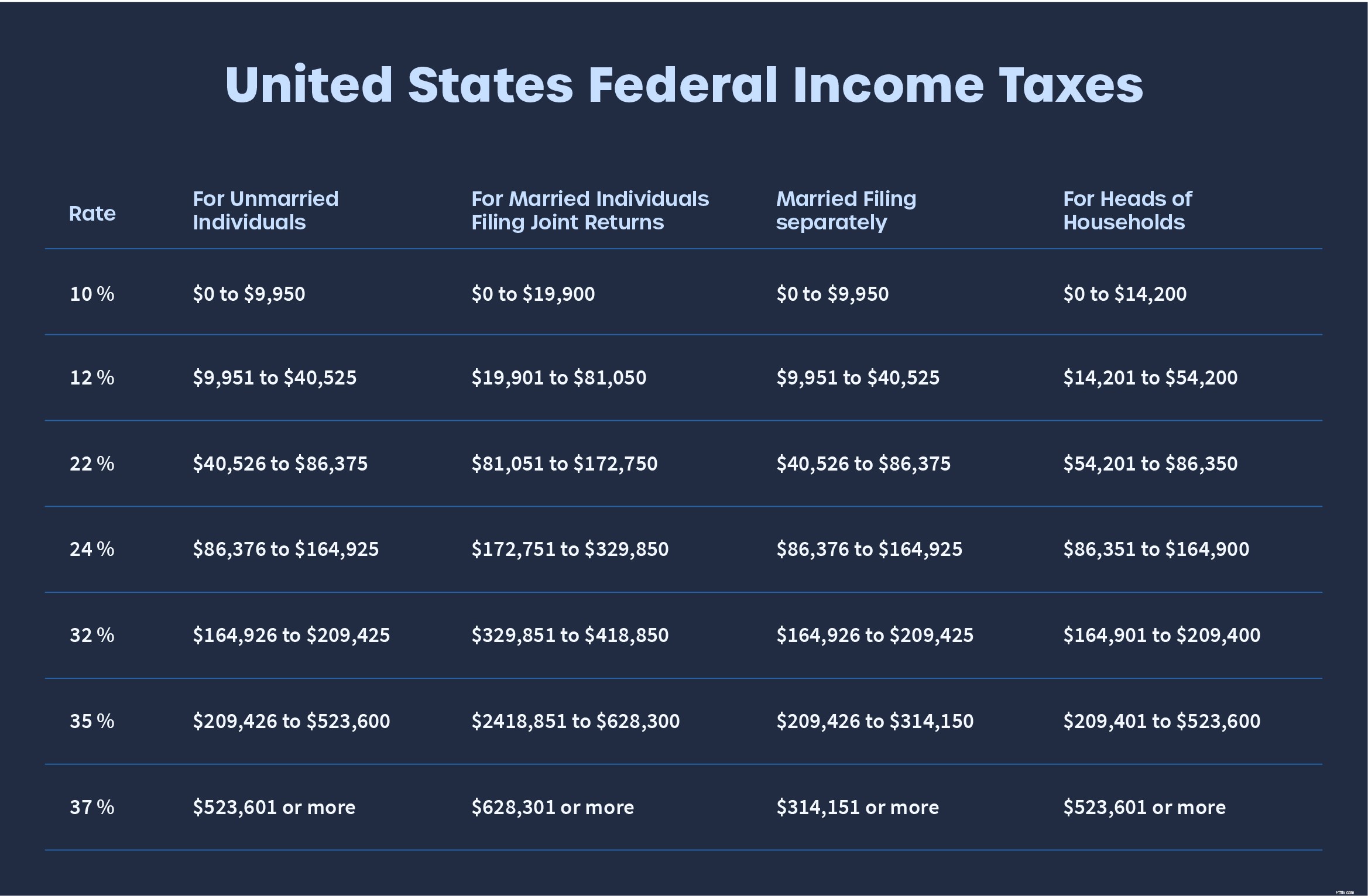

Het belastingtarief dat u betaalt over uw mijnbouw-/stakingsinkomen is afhankelijk van uw inkomensniveau. Hier is een uitsplitsing van de federale inkomstenbelastingen in het belastingjaar 2021-2022.

Afhankelijk van waar u woont, kunt u mogelijk onderworpen zijn aan aanvullende inkomstenbelastingen.

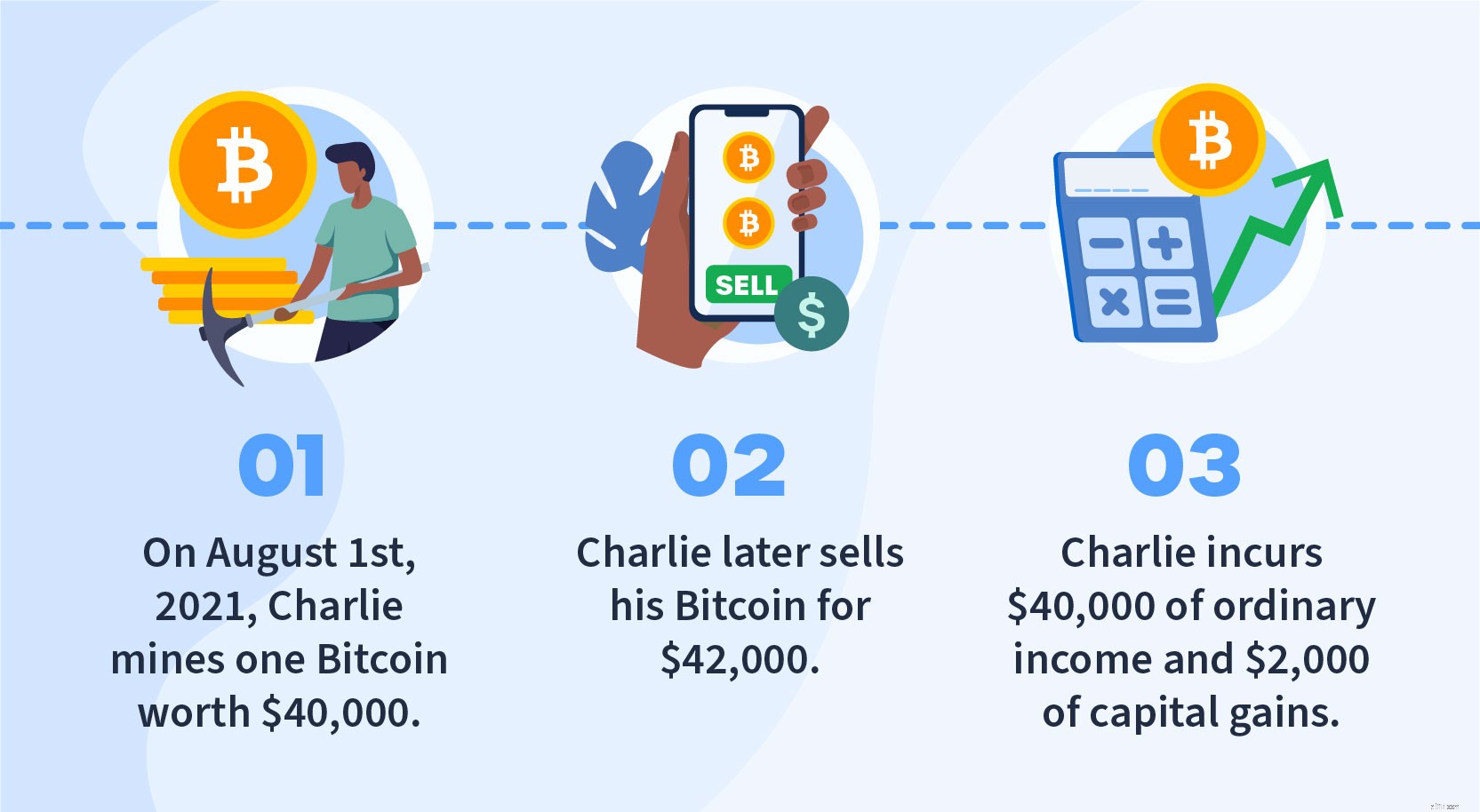

Kapitaalwinsten of -verliezen worden gemaakt in het geval van een verkoopgebeurtenis. Voorbeelden van verwijderingsgebeurtenissen zijn onder meer het verhandelen van uw cryptocurrency voor fiat, het verhandelen van uw cryptocurrency voor andere cryptocurrencies en het verhandelen van uw cryptocurrency voor goederen en diensten.

In dit geval, hoeveel u oploopt aan meerwaarden of kapitaalverliezen, hangt af van hoeveel de prijs van uw tokens heeft gefluctueerd sinds u ze oorspronkelijk hebt gedolven.

Hier is een eenvoudige formule om u te helpen uw vermogenswinsten of -verliezen te berekenen:

Kapitaalwinst/-verlies =reële marktwaarde bij verkoop - kostenbasis

Ja en nee.

Na het verdienen van een mining- of staking-beloning en het herkennen van de bijbehorende inkomsten, wordt uw kostenbasis voor die gedolven cryptocurrency het inkomen dat u hebt erkend. Wanneer u het actief van de hand doet, bent u alleen het maken van meerwaarden op basis van het bedrag dat het actief in prijs heeft gefluctueerd sinds u het heeft ontvangen.

Laten we een voorbeeld geven om beter te illustreren hoe dit werkt.

Pro-tip:

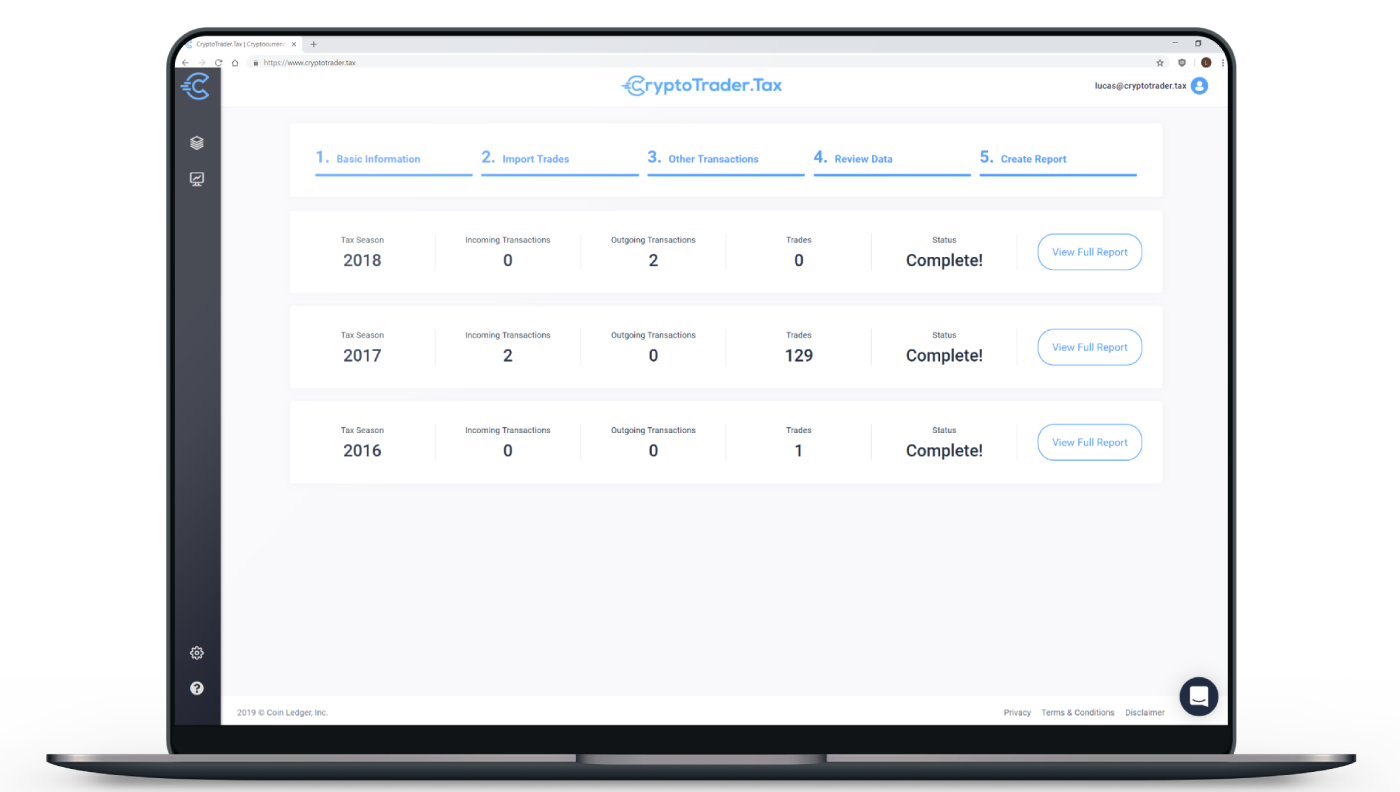

U kunt belastingsoftware voor cryptovaluta gebruiken, zoals CryptoTrader.Tax om automatisch de reële marktwaarde te berekenen voor al uw gedolven / uitgezette cryptocurrency op basis van de datum en tijd waarop ze zijn ontvangen. Sluit gewoon uw portemonnee aan en laat de software het werk doen!

Als je cryptocurrency mineert als een hobby , voegt u de waarde van de verdiende munten toe als "andere inkomsten" op regel 21 van Formulier 1040 Schema 1 . Uw mogelijkheid om kosten in verband met de mijnbouw af te trekken, is beperkt - uitgaven zijn gespecificeerde inhoudingen die onderhevig zijn aan de 2%-regel.

Aan de andere kant, als u uw mijnbouwactiviteit als een zakelijke entiteit runt, rapporteert u de inkomsten op Schedule C . In dit scenario kunt u uw kosten in verband met uw bedrijf volledig aftrekken (als u ze kunt bewijzen). De nettowinst van het bedrijf is onderworpen aan inkomstenbelasting.

Weet u niet zeker of uw bedrijf als een bedrijf of een hobby moet worden beschouwd? Zie het volgende artikel van de IRS met uitleg over de twee hier .

Als u cryptocurrency mineert via een zakelijke entiteit, kunt u uw kosten in verband met het bedrijf afschrijven. Deze inhoudingen zijn niet beschikbaar voor hobby mijnwerkers.

Hier zijn enkele van de kosten die mijnbouwbedrijven kunnen aftrekken.

Het delven van cryptocurrency kan leiden tot hoge elektriciteitsrekeningen. Gelukkig kunnen mijnbouwbedrijven deze kosten als kosten aftrekken.

Om elektriciteitskosten af te trekken van uw belastingaanslag, is het belangrijk om de hoeveelheid elektriciteit te registreren die uitsluitend voor mijnbouw wordt gebruikt. Als u een kantoor aan huis of een ander pand gebruikt dat elektriciteit gebruikt voor doeleinden die geen verband houden met mijnbouw, kunt u overwegen een aparte elektriciteitsmeter te gebruiken om het verbruik te meten.

In de meeste gevallen kunnen de kosten van uw mijnbouwapparatuur worden afgeschreven via Sectie 179 . Als de kosten van uw mijnbouwapparatuur hoger zijn dan $ 2,6 miljoen, kunt u de kosten van uw apparatuur mogelijk jaarlijks aftrekken via afschrijving .

Als u reparaties aan uw mijnbouwapparatuur heeft uitgevoerd, kunt u hier waarschijnlijk een aftrek van krijgen in uw belastingaangifte. Zorg ervoor dat u de kosten van deze reparaties bijhoudt in het geval van een IRS-audit.

Als u ruimte verhuurt om een cryptocurrency-mining-operatie uit te voeren, kunt u deze kosten waarschijnlijk aftrekken als zakelijke kosten.

Als u cryptocurrency aan het minen bent in een thuiskantoor, kunt u waarschijnlijk een aftrek claimen op basis van hoeveel van uw huis exclusief wordt besteed aan uw mijnbouwactiviteiten.

In het geval van een IRS-audit, moet u documentatie bewaren die bewijst dat uw huis wordt gebruikt voor mijnbouw.

Laten we even de tijd nemen om samen te vatten wat we hebben besproken en een paar veelgestelde vragen over cryptomining en staking te beantwoorden.

Ja. Het niet betalen van belasting op Bitcoin-mining wordt bestraft met een boete tot $ 250.000 en mogelijke gevangenisstraf.

U dient de IRS-richtlijnen en een belastingprofessional te raadplegen om te bepalen onder welke categorie uw mijnbouwactiviteit zou vallen.

Ja. Coinbase stuurt een 1099-MISC-formulier als je meer dan $ 600 hebt verdiend aan stakingsbeloningen. Dit formulier is bedoeld om het eenvoudig te maken om diverse inkomsten aan de IRS te melden.

Ja . Hoewel de IRS geen specifieke richtlijnen heeft vrijgegeven voor het uitzetten via Ethereum 2.0 , zijn stakingsbeloningen van oudsher beschouwd als gewoon inkomen dat onderworpen is aan inkomstenbelasting.

Proberen om alle gegevens bij te houden die gepaard gaan met het minen en verhandelen van cryptocurrency kan al snel een tijdrovende taak worden.

CryptoTrader.Tax wordt gebruikt door duizenden cryptocurrency-mijnwerkers om hun mijnbouw- en stakingsinkomsten bij te houden. Een volledig inkomensrapport kan door alle gebruikers worden geëxporteerd, met informatie over inkomsten die verband houden met crypto-activiteit. Bovendien bouwt CryptoTrader.Tax automatisch uw formulier 8949 uit voor uw transacties met vermogenswinsten en -verliezen.

U kunt dit gegenereerde rapport meenemen en aan uw belastingprofessional geven om het in te dienen of het eenvoudig uploaden naar belastingaangiftesoftware zoals TurboTax of TaxAct .

Bekijk de onderstaande video voor een stapsgewijze uitleg over hoe u uw cryptocurrency-mining of staking-transacties naar CryptoTrader.Tax kunt brengen.

Dit bericht is alleen voor informatieve doeleinden en mag niet worden opgevat als belasting- of beleggingsadvies. Praat met uw eigen belastingdeskundige, CPA of belastingadvocaat over hoe u de belastingheffing op digitale valuta moet behandelen.