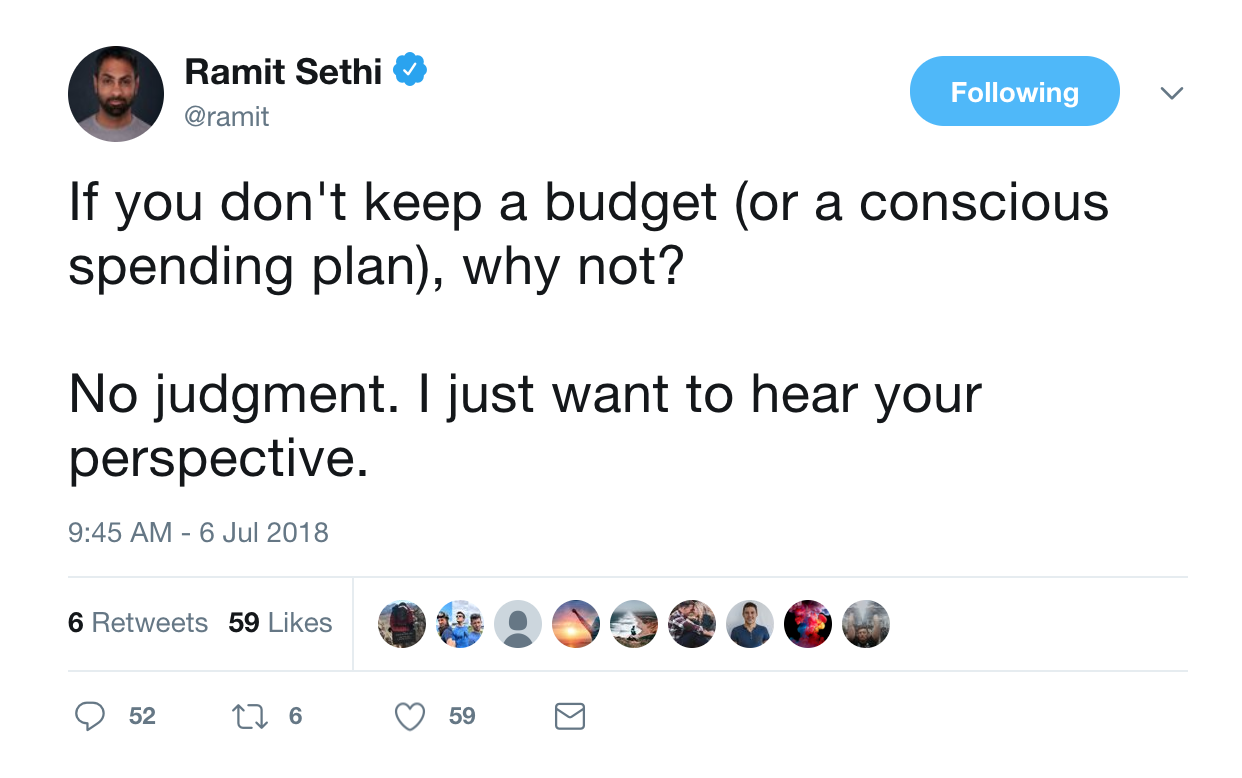

Zelfs na 10+ jaar verspreiding van het Rich Life-evangelie, komt onze oprichter Ramit Sethi nog steeds mensen tegen die budgethulp nodig hebben. Ze zijn meestal:

Bijvoorbeeld deze tweet:

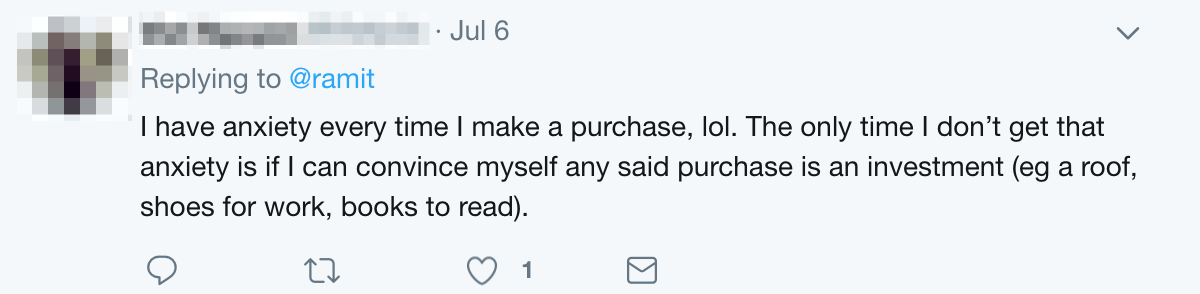

De antwoorden die hij terugkreeg waren fascinerend:

Wat valt je op aan de reacties?

Enkele veelvoorkomende thema's zijn angst, luiheid, verwarring en zelfs woede.

Als dat je bekend in de oren klinkt, is dat oké! We willen er zijn om te helpen.

Daarom gaan we het vandaag uitsplitsen tot de basis over hoe u een budget kunt opbouwen.

Bonus: Wil je weten hoe je zoveel geld kunt verdienen als je wilt en hoe je het leven kunt leiden zoals jij dat wilt? Download mijn GRATIS ultieme gids om geld te verdienenWanneer mensen denken aan budgetteren, beelden van hun ouders die ijverig de bonnetjes doornemen, uitgaven opschrijven in een notitieboekje en schreeuwen:"HOE HEBBEN WE DE afgelopen week ZO VEEL AAN GAS UITGEGEVEN?" komt in me op.

Dat had misschien voor hen gewerkt ... maar het werkt nu zeker niet.

Hoe vaak heb je je rekeningen geopend, huiverd, dan je schouders opgehaald en gezegd:"Ik denk dat ik zoveel heb uitgegeven"?

Hoe vaak voel je je schuldig als je iets koopt, maar het dan toch doet?

Dit zijn onbewuste uitgaven (ook wel 'spreadsheetbudgettering' genoemd). Het belangrijkste probleem is simpel:menselijke wilskracht.

Wie wil zijn uitgaven volgen? De weinige mensen die het echt proberen, merken dat hun budget na twee dagen volledig mislukt omdat het overweldigend is om elke cent te volgen.

In plaats daarvan gaan we voorzichtig een nieuwe, eenvoudige manier van uitgeven creëren.

We gaan je helpen om het om te leiden naar de plaatsen die je kiest, zoals beleggen, sparen en zelfs meer uitgeven aan de dingen die je leuk vindt (maar minder aan de dingen die je niet doet).

Dit wordt de basis van je Bewuste Uitgaven Plan.

Je weet dat je geldzaken in de war zijn als het voelt alsof je de hoofdrol speelt in Macklemore's Thrift Shop-muziekvideo. Wanneer er simpelweg te veel maand is voor je salaris, is de kans groot dat je niet weet wat je levensstijl eigenlijk kost.

Het is tijd om te gaan zitten en uw uitgaven in vier emmers te categoriseren.

Nu zul je deze vier categorieën veel zien in onze artikelen over persoonlijke financiën en dat komt omdat al je uitgaven in deze categorieën zijn opgenomen. Wanneer u kunt lokaliseren wat waar hoort, zult u snel beginnen te begrijpen waar de hiaten in uw financiële plan zitten.

Als u bijvoorbeeld $ 500 per maand uitgeeft aan schuldvrije uitgaven en niets aan sparen of beleggen, zijn het dan echt schuldvrije uitgaven? Of als u een rekening voor vaste kosten heeft van $ 5.000, maar uw netto-inkomen is $ 5.000, dan heeft u misschien een levensstijl die u zich niet kunt veroorloven.

Bonus: Klaar om schulden af te stoten, geld te besparen en echte rijkdom op te bouwen? Download mijn GRATIS ultieme gids voor persoonlijke financiën.Investeringen en besparingen zijn eenvoudig genoeg om op te tellen, maar het is de moeite waard om uw vaste kosten en schuldvrije bestedingscategorieën door te nemen om te zien of u te veel uitgeeft.

Om ervoor te zorgen dat het geld terechtkomt waar het moet komen, moet u eerst uw categorie vaste kosten invullen. U moet ook eerst geld aan deze categorie toewijzen.

Als je van salaris naar salaris leeft, is dit ook het gebied waar je doorheen wilt kammen om ervoor te zorgen dat je niet betaalt voor dingen die je niet echt nodig hebt of wilt. Misschien vindt u het verhuizen naar een goedkoper appartement of het verkopen van een auto u misschien elke maand wat gemakkelijker ademen, maar het ruimen moet logisch voor u zijn. Wat helpt het om elke maand $ 100 op huur te besparen en $ 100 extra uit te geven aan reizen?

Er zijn vier belangrijke componenten die u eenvoudigweg niet volledig kunt elimineren, of de meeste mensen toch. Het zijn huisvesting, nutsvoorzieningen, voedsel en transport. Andere items in deze categorie zijn internetkosten, onderwijs, gezondheidszorg, schuldaflossingen, verzekeringen en andere uitgaven die elke maand zonder fouten opduiken.

Dit zijn je abonnementsdiensten, eindeloze kopjes Starbucks, dure schoenen, uit eten gaan, snap je het? Voor alle duidelijkheid, alleen omdat we dit als categorie hebben, betekent niet dat we zeggen dat je er geld aan moet toewijzen. Als je de pindakaaspot zo erg schraapt dat je plastic schaafsel op je boterham begint te krijgen, wil je misschien eerst wat vaste kosten opruimen.

Heb je jezelf ooit betrapt op het zeggen:"Dat krijg ik op betaaldag" of "We gaan er op betaaldag heen" of mijn persoonlijke favoriet:"Je verjaardag is zo ongelegen. Het is knallend midden in de maand, wie heeft er dan geld?”. Ik zal je vertellen wie geld heeft. Mensen die weten waar hun geld naartoe gaat.

Dat lijkt misschien een beetje, eh, hard, maar zo is het niet bedoeld. Jij kunt die persoon zijn die het niet uitmaakt of iemand op de 1e of op een andere dag een evenement heeft. Het enige verschil dat betaaldag maakt, is dat het de dag is dat er een nieuwe salarisbetaling op je rekening staat. Als dat geld niet zorgvuldig in verschillende categorieën wordt verdeeld, eet je geld op dat bedoeld is voor sparen en beleggen.

Dus hoe kom je van deze gladde helling af?

Hoewel we groot zijn in investeringen, kennen we ook de waarde van sparen voor kortetermijndoelen. Alles in één account stoppen zonder duidelijke richting is als het gooien van een gemengde was in de wasmachine op een warme cyclus. Je weet gewoon nooit wanneer je blanken roze worden.

Uw spaarrekening moet subcategorieën hebben waarmee u kunt sparen voor uw verschillende behoeften. Bijvoorbeeld:

Als u bij een bank bent die hun gewicht waard is, uhm goud, dan kunt u deze subrekeningen zonder extra kosten openen en toch aanbieden om er wat rente over te betalen. Het kan een half uur duren om dit op te zetten, maar raad eens, als het klaar is, hoef je er niet meer over na te denken totdat je het moet gebruiken. Dit zijn de spaarrekeningen die we aanbevelen - we zijn er op geen enkele manier aan gelieerd, maar we gebruiken ze en vinden ze leuk.

We zijn hier echt heel erg groot in. Het automatiseren van uw persoonlijke financiën is een game-changer.

U kunt uw financiën zo automatiseren dat u alleen maar af en toe uw bankrekening hoeft te bekijken om te zien of alles nog loopt zoals het hoort.

Alles wat betaald moet worden, kan geautomatiseerd worden. Laten we eens kijken:

Hou je niet van tv kijken? Zeg het Netflix-abonnement op. Hoe zit het met het sportschoolabonnement? Is het voor u mogelijk om thuis dezelfde resultaten te krijgen?

Ga nu verder met dingen die een beetje serieuzer zijn. Laten we het bijvoorbeeld hebben over uw eigendom. Er is een vrachtwagenlading met andere kosten waarmee u rekening moet houden bij het kopen van een woning. Je hebt niet zomaar een langlopende hypotheek.

Voordat u zelfs maar de eigenaar van het huis bent, moet u de aanbetaling, sluitingskosten en reserves bij de hand hebben. Hoewel de aanbetaling en reserves in uw belang zijn, kan het enige tijd duren om deze op te bouwen.

Lopende kosten om te overwegen zijn onder meer VvE-kosten, verzekeringen, onroerendgoedbelasting, onderhoud en nutsvoorzieningen. Vraag jezelf nu af of je het nog steeds goed vindt, of dat je misschien beter een paar jaar kunt huren totdat je 100% zeker weet dat je je op een specifieke locatie wilt vestigen.

Dit is misschien een onpopulaire mening, maar het bezitten van een huis is niet alles wat onze ouders ervan hebben gemaakt. Het is verdomd duur en je moet financieel veilig genoeg zijn om het aan te kunnen. Het is niet voor iedereen weggelegd, vooral niet voor degenen die zichzelf als moderne nomaden beschouwen.

Je wilt misschien niet alle dagelijkse dingen weglaten waar je van houdt, zoals lattes en diners met vrienden, maar als je kunt bezuinigen op grote uitgaven zoals huisvesting, is dat een enorme overwinning.

Laat niemand je vertellen dat je geld verspilt als je het uitgeeft aan de dingen die belangrijk voor je zijn.

Als je je steentje hebt bijgedragen en geld hebt toegewezen aan alle andere categorieën en je hebt geld over, dan is het jouw voorrecht om het te besteden zoals je wilt. Dus wat als je van $ 1.000 schoenen houdt? Als je het je kunt veroorloven en het is belangrijk voor je, dan hoort het in je categorie schuldvrije uitgaven.

Als je dit goed doet en je hebt toegewezen wat je nodig hebt in de andere categorieën, stel je dan voor dat je het cijfer tot 30% of zelfs 40% van je nettoloon krijgt?

Geld is niet alles, maar als je graag een leven vol ervaringen leidt, is het klote om blut te zijn. Dus hoe vind je een balans tussen je topzware budget en wat leuk geld? Als u de in stap 3 besproken ruiming al hebt doorlopen, verlaag dan niet uw spaargeld of investeringen. Zoek in plaats daarvan naar manieren om uw inkomen te verhogen. Weten hoe u een budget maakt, is weten hoe u uw geld kunt laten werken.

Wanneer heb je voor het laatst loonsverhoging gehad? Als het vorig jaar was na een prestatiebeoordeling en niet eens concurreerde met de inflatie, is het tijd om je rekenmachine tevoorschijn te halen en te gaan rekenen. Een verhoging vandaag kan leiden tot meer pensioensparen, hogere toekomstige salarissen, een grotere deuk in uw schuld en meer leuk geld.

Het is de discussie waard en als je de onderhandelingsstappen van onze oprichter Ramit Sethi volgt, kijk je misschien naar een droomsalaris.

Als u uw salaris bij uw huidige baan niet kunt verhogen, waarom zou u dan niet uw voelsprieten uitsteken en dezelfde stappen toepassen op uw interviewer? Wie weet, in plaats van een kleine verhoging, kijk je misschien naar een salarishop van een paar duizend dollar per jaar. Het is een kijkje waard.

U kunt die uitgavencategorie voor vaste kosten binnen enkele minuten verminderen door simpelweg de telefoon op te nemen en uw serviceproviders eraan te herinneren wat een goede klant u bent.

Laten we beginnen met banken. Er is een weelde aan producten die ze aanbieden en elk is ontworpen om hun liquiditeit hoog te houden (spaarrekeningen) of ze de grote dollars te verdienen (door krediet met rente aan te bieden).

U kunt ofwel tijd besteden aan het onderhandelen over een half percentage op uw kleine spaarrekening, of u kunt de grote items aanpakken. Om te beginnen, als uw hypotheek een hogere rente heeft dan nodig is, bekijk dan de voor- en nadelen van herfinanciering. Zorg er wel voor dat als u deze route volgt, de geldschieter u niet treft met vervelende verwerkingskosten.

Het controleren van rekeningen en creditcards zijn twee andere producten die een prijscontrole kunnen gebruiken. Als u maandelijkse of jaarlijkse kosten betaalt, is het tijd om ze op te roepen en dat bedrag te verlagen.

Maar er zijn nog andere gebieden waarop u kunt besparen.

Een side-hustle kan een geweldige manier zijn om uw inkomen te verhogen, vooral als u begint met zo min mogelijk overheadkosten, bijvoorbeeld een online bedrijf. Het kan een paar maanden duren voordat je geld begint te verdienen, maar die maanden gaan toch voorbij, dus waarom zou je toch niet iets doen?

Nu is het gemakkelijker dan je denkt om uit te zoeken aan welke kant je moet beginnen. Als je weet hoe je een online game moet spelen of iets online moet bestellen, heb je al genoeg internetkennis om je eigen ding te beginnen. Ja.

Bijzaken die heel weinig startgeld vereisen, zijn onder meer freelance schrijven, stockfotografie (je hebt waarschijnlijk een betere camera op je telefoon dan de fotograaf naast de deur met zijn lenzen uit de jaren 90), of een dropshipping-winkel.

Het begint allemaal bij de basis. Weet precies hoeveel er binnenkomt en hoeveel er uitgaat. Misschien moet je het opschrijven totdat het een tweede natuur wordt. Vervolgens volg je de bovenstaande stappen, waaronder financiële automatisering en bewuste uitgaven.

De 50/20/30-regel is een budgetrichtlijn die stelt dat 50% van uw inkomen na belastingen moet gaan naar vastleggingen en verplichte uitgaven. Dan 20% op sparen en aflossen van schulden en de overige 30% op al het andere.

De 70/20/10 stelt dat 70% naar uitgaven moet gaan, 20% naar sparen en 10% naar geven.

Hoewel deze handig zijn als u nog steeds dingen probeert uit te zoeken, is het belangrijk dat u een verhouding vindt die voor u werkt. Het doel is simpel:verlaag uw schulden, verhoog uw spaargeld en investeringen, en gun uzelf wat schuldvrije uitgaven.

Het idee is dat je voor elke betaalcategorie een envelop hebt. Dus je hebt er een voor je huisvesting, een voor nutsvoorzieningen, een andere voor voedsel, enzovoort. Geweldige envelopsystemen omvatten ook investeringen en besparingen.

De technologie heeft ons echter laten zien dat alles eenvoudiger is als je het automatiseert. Apps zoals Fudget en Monefy zijn geweldig voor degenen die het envelopsysteem willen gebruiken. Hierdoor kunt u uw verplichtingen nakomen, een proactieve benadering van budgettering hebben en niet te veel uitgeven.

Een begroting is geen spreadsheet. Het is een proactieve benadering van uw financiën en geeft u de financiële vrijheid om aan uw financiële verplichtingen en verplichtingen te voldoen. Het zorgt er ook voor dat uw geld voor u kan werken en dat u geweldige levenservaringen en het rijke leven dat u wenst, kunt kopen, terwijl u tegelijkertijd de financiële basis opbouwt voor u in de toekomst.

De beste manier om flexibiliteit in uw budget te garanderen, is door meer geld te verdienen.

En er zijn een paar verschillende manieren waarop u dit kunt doen:

Als u de juiste systemen toepast je kunt het geld vinden om dure aankopen te doen EN tegelijkertijd geld te verdienen.

Daarom willen we je iets aanbieden:

Daarin heeft Ramit zijn beste strategieën opgenomen om:

Download vandaag nog een GRATIS exemplaar van de Ultieme Gids door hieronder uw naam en e-mailadres in te voeren — en begin vandaag nog meer geld te verdienen.