Motilal Oswal AMC heeft een schuld-ETF (Motilal Oswal 5-jarige G-sec ETF) gelanceerd om de prestaties van de Nifty 5-jarige Benchmark G-Sec Index te volgen.

Moet u in deze ETF beleggen?

Voordat we naar het "Ja" of "Nee" antwoord gaan, laten we eerst kijken naar de handige 5-jaars benchmark, de voor- en nadelen van deze ETF, en kijken naar de benchmarkprestaties van de afgelopen 15 jaar.

Ik reproduceer het fragment van de Nifty Indices-website.

De 'Nifty 5 yr Benchmark G-Sec Index' is een index voor één obligatie het volgen van de meest liquide benchmarkbeveiliging voor 5 jaar uitgegeven door de regering van India. De Index streeft ernaar het rendement te meten van de meest liquide staatsobligatie van India in het looptijdsegment van 5 jaar. De index wordt maandelijks herzien.

De index bestaat dus uit één enkele overheidsbeveiliging. Om in aanmerking te komen, moet de overheidsgarantie een resterende looptijd hebben van 4-6,5 jaar. Raadpleeg de indexmethodologie voor meer informatie over hoe de obligatie wordt geselecteerd.

Op 31 oktober 2020 bestaat de index uit één enkele G-Sec-obligatie. 5,22% GS 2025 (IN0020200112) .

Motilal Oswal 5-jarige GSec ETF zal proberen de prestaties van deze index te repliceren.

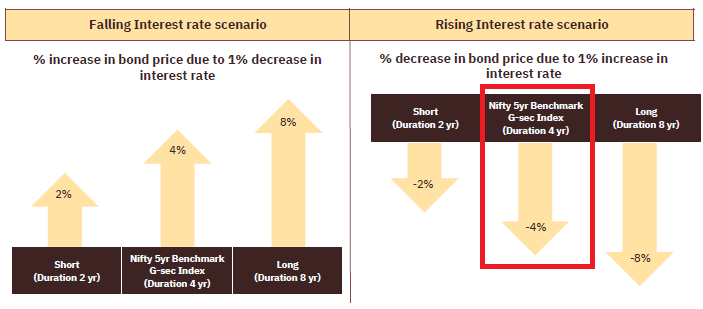

Hoewel de duration van de 5-jaars GSec-index (en ETF) zal blijven fluctueren (afhankelijk van de coupons, rendementen en de looptijd van de onderliggende obligatie), kun je verwachten dat de duration rond de 3,5-4 zal zijn. Niet erg hoog, maar ook niet te laag.

Opmerking :Als u zich aanmeldt bij de NFO, hoeft u zich geen zorgen te maken over transactiekosten, liquiditeit en het verschil tussen de prijs en de intrinsieke waarde (tenminste voor het aankoopgedeelte), aangezien het Motilal AMC deze rechtstreeks aan u verstrekt. Als u een HNI bent, kunt u rechtstreeks contact opnemen met het AMC voor een creatie-eenheid (die vandaag ongeveer Rs 9,5 lacs kost). En dat kan ook na de NFO. Echter, eenmaal aan u uitgegeven, wordt het uw hoofdpijn als u transacties wilt uitvoeren (ook al kan Motilal AMC marketmaking regelen). Voor een langetermijnbelegger in deze ETF zijn transactiekosten minder een probleem.

De Motilal Oswal 5-jarige G-Sec ETF-brochure vergelijkt de prestaties van de index met vaste bankdeposito's. Verschillende banken hebben echter verschillende FD-tarieven voor verschillende looptijden. En zelfs deze tarieven blijven veranderen.

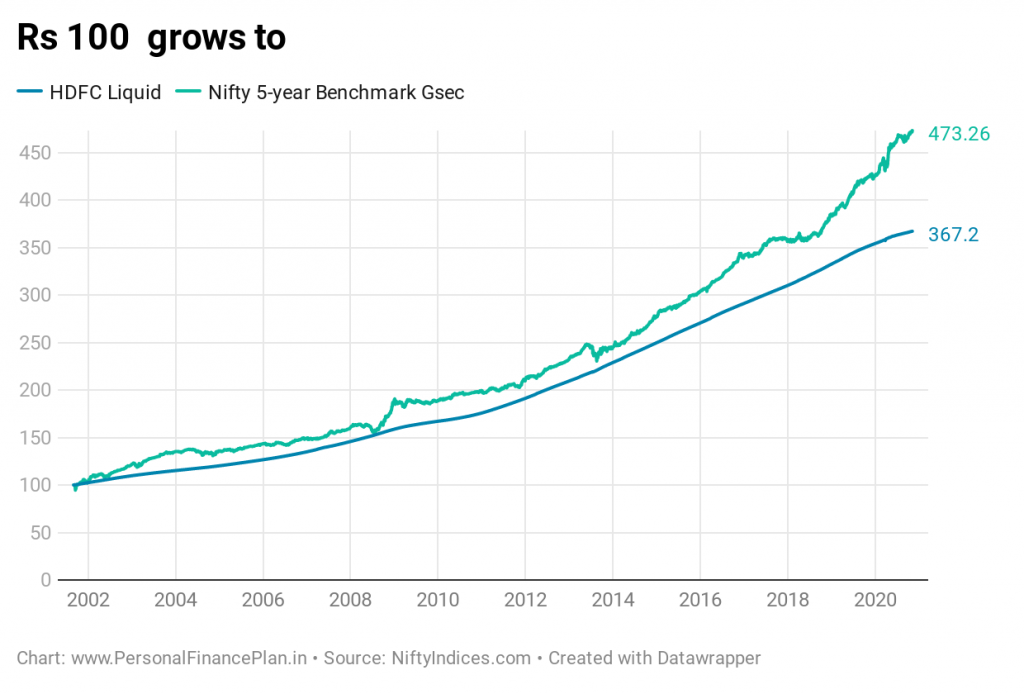

Ik dacht dat het beter zou zijn om de prestaties te vergelijken met een regeling voor beleggingsfondsen. Ik heb HDFC Liquid Fund opgehaald.

Waarom HDFC-vloeistof?

Ik begrijp dat HDFC Liquid geen geschikte keuze is. Aangezien een liquide fonds belegt in zeer kortlopende obligaties/papier (en dat betekent meestal een lager rendement), maak ik 5-jaars G-Sec al goed in termen van rendement. HDFC Liquid heeft echter een prijsgeschiedenis die lang genoeg is. Dus ik heb het maar opgehaald. Een liquide fonds zal een goed anker zijn om de volatiliteit van de G-sec op 5 jaar te vergelijken.

Ik had liever een 10-jarige benchmarkindex toegevoegd ter vergelijking, maar de NiftyIndices-website had pas gegevens sinds juni 2018.

Fijne 5-jarige GSec-benchmark :CAGR van 8,44% per jaar (Van 1 september 2003 tot 26 november 2020).

HDFC Liquid Fund:CAGR van 7% per jaar (voor dezelfde periode)

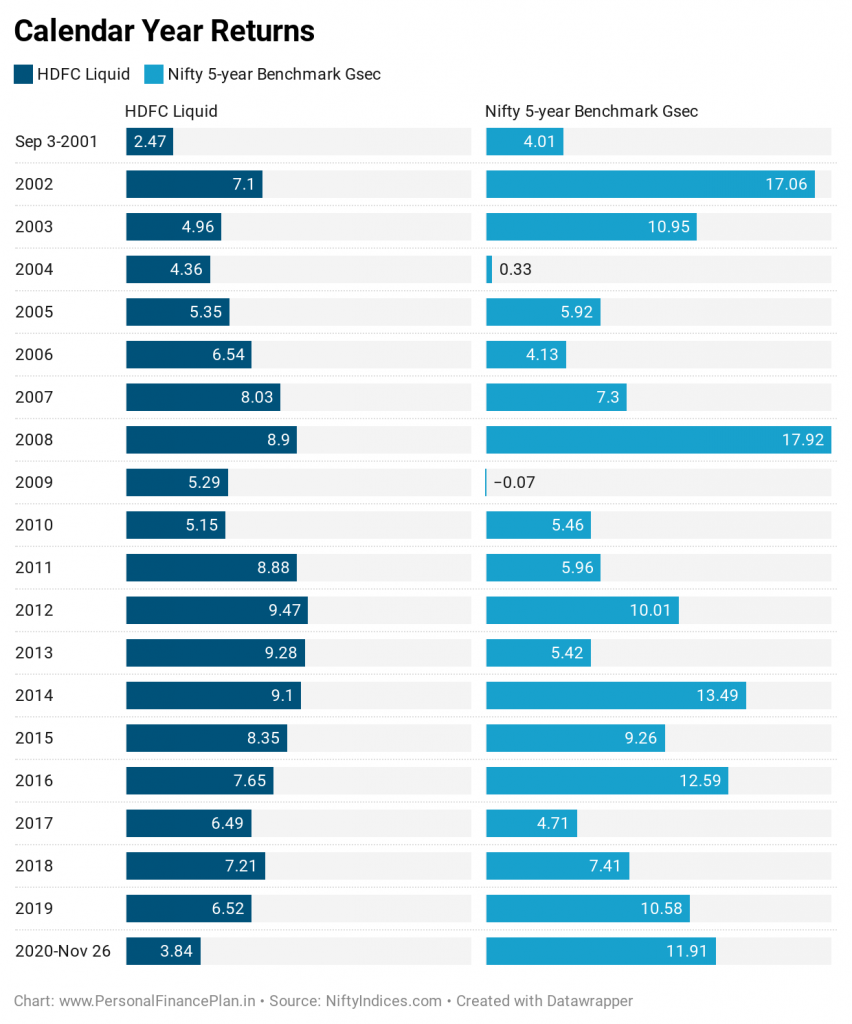

Het HDFC Liquid-fonds verslaat de 5-jaars G-Sec-benchmarkindex in 7 jaar (2004, 2006, 2007, 2009, 2011, 2013 en 2017). Dus zoiets eenvoudigs als een liquide fonds verslaat de 5-jaars GSec-benchmarkindex in 7 van de 20 jaar.

In feite was het verschil het afgelopen decennium (tot 2010) niet veel. Pas in dit decennium (sinds 2014) zijn de rentetarieven aanzienlijk gedaald. En dat heeft geresulteerd in zulke goede prestaties van deze benchmark.

Als u zich dus alleen richt op de rendementen van de afgelopen 5 of 10 jaar (zoals de Motilal Oswal-brochure doet), ziet u niet het volledige beeld. Als de rentetarieven het komende decennium een opwaarts traject laten zien, zullen de tabellen omkeren.

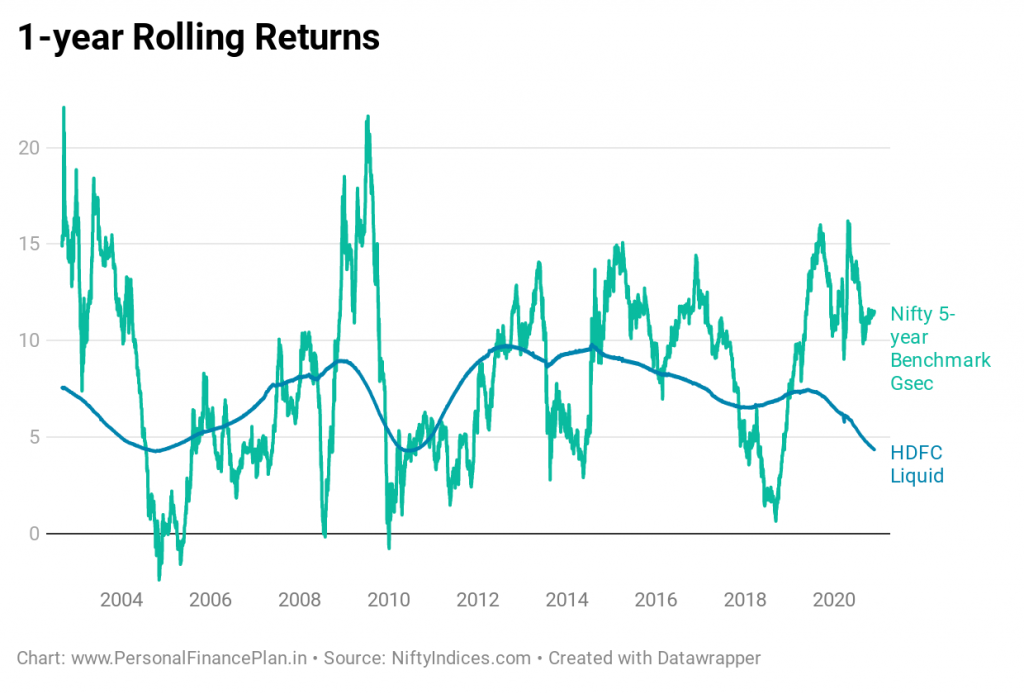

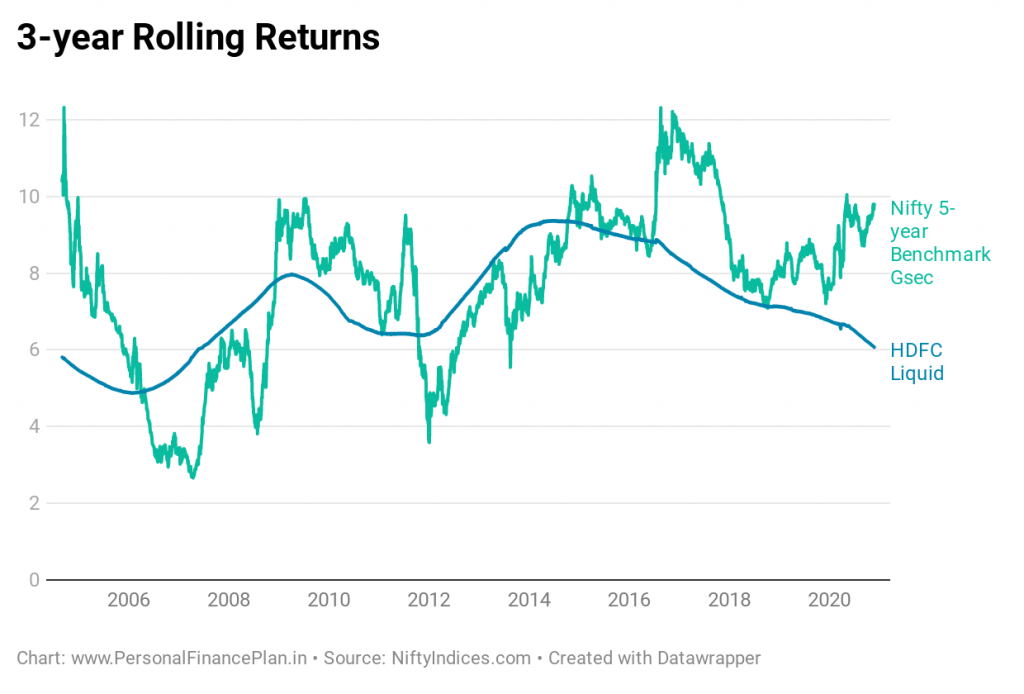

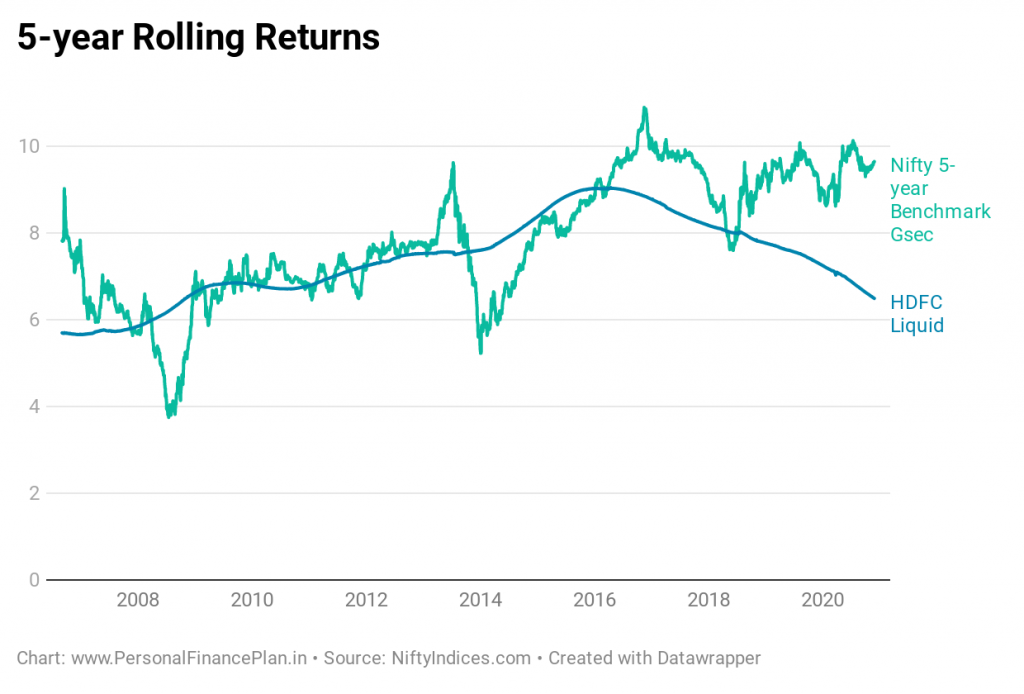

Nu naar de rollende opbrengsten.

Als je alleen al naar de voortschrijdende rendementen kijkt, kun je zien waarom Motilal Oswal 5-jarige GSec ETF geen vervanging kan zijn voor de vaste bankdeposito's. Kijk maar naar de volatiliteit.

Er zijn zelfs lange perioden in de 3-jaars en 5-jaars voortschrijdende rendementen wanneer de 5-jaars benchmark GSec-index slechter heeft gepresteerd dan het HDFC Liquid-fonds.

Zeer goede prestaties als de rente daalt. Worstelen als de rente stijgt.

Zoals eerder vermeld, zijn de rendementen van de afgelopen 5 jaar of 10 jaar goed geweest sinds de rentetarieven zijn gedaald. U kunt echter niet zomaar naar een momentopname kijken om de prestaties te evalueren.

Als belegger moet u begrijpen dat Motilal Oswal 5-jarige GSec ETF geen vervanging is voor een vast bankdeposito . Deze ETF zal volatiel zijn en uw rendementservaring hangt af van wanneer u belegt. Uw rendementservaring zal goed zijn tijdens een renteverlaging en niet zo goed (of zelfs slecht) tijdens een renteverhoging.

SEBI-categorisatienormen in 2017 doodden kortetermijnverguld als een MF-categorie. SEBI specificeerde slechts twee vergulde fondscategorieën.

Er was niets meer over op de korte tot middellange termijn van vergulde fondsen. Naar mijn mening was dit een hiaat.

Als er niets anders is, lijkt deze nieuwe ETF die leemte op te vullen (zou verwachten dat veel andere AMC's vergelijkbare producten lanceren). Of je moet investeren is een andere vraag.

Naar mijn mening, als u in een belastingschijf van maximaal 20% valt, zijn beleggingsfondsen of schuld-ETF's niet erg sterk in de portefeuille (in deze tijden waarin de inflatie laag is, tenminste volgens Inflatiekostenindex. Dit kan natuurlijk veranderen ). U kunt beter bij bank-FD's blijven. Als u zich in de belastingschijf van 30% bevindt, komen schuldfondsen of schuld-ETF's in beeld.

Met dat uitgangspunt (30% of hogere belastingschijf), als u op zoek bent naar een belegging (schuldfonds of ETF) zonder enig kredietrisico voor uw vastrentende portefeuille op lange termijn en met een behoorlijke mate van volatiliteit kunt leven, u kunt Motilal Oswal 5-jarige Gsec ETF overwegen voor uw vastrentende langetermijnportefeuille. U moet een sterke voorkeur hebben voor kredietrisicovrij investering. En vergeet niet dat deze investering volatiel zal zijn . Kan je geduld op de proef stellen, zoals de rollende retourgegevens laten zien. Begrijp alsjeblieft dat mijn suggestie ook wordt beïnvloed door het gebrek aan eenvoudige passieve GSec-producten in de schuldfondsruimte. Met meer opties kan mijn mening veranderen. Deze 5-jarige GSec ETF is waarschijnlijk een betere keuze dan vergulde fondsen met constante looptijd.

Bovendien overweegt u naar mijn mening deze ETF voor uw langetermijnvastrentende portefeuille nadat u uw EPF- en PPF-opties hebt uitgeput .

Als u met enig kredietrisico kunt leven, kunt u gewoon blijven beleggen in die liquide/ultrakorte/lage looptijd/geldmarktschuldfondsen die beleggen in effecten van goede kredietkwaliteit. U kunt deze ETF trouwens gebruiken om ook uw vastrentende portefeuille te diversifiëren .

Dit product is niet geschikt voor kortetermijninvesteringen vanwege de volatiliteit (zoals we hierboven hebben gezien).

Zelfs als je moet investeren, raad ik aan om niet meteen in dit product te duiken. Stel voor dat u de prestaties, tracking error en liquiditeit in de ETF-teller voor ten minste de komende 6-12 maanden volgt en vervolgens een oproep beantwoordt.

Let op, kijk naar de rendementen van de afgelopen jaren. Het huidige rendement (zoals in oktober 2020) is slechts 5,17% per jaar Verwacht daarom geen vuurwerk tenzij de rente verder daalt.

Ik had liever gezien dat Motilal AMC ook een Fund-of-Fund (FoF) had gelanceerd dat in deze ETF belegt (zoals Edelweiss heeft gedaan met Bharat Bond ETF's).

In een FoF koopt u bij het AMC en wisselt u af bij het AMC. Net als elk ander beleggingsfonds. U hoeft niet op de beurzen te kopen/verkopen.

Op die manier zou u de problemen rond transacties in ETF's alleen hebben vermeden. Hoewel FoF een iets hogere kostenratio zou hebben (er zal een kostenratio van FoF + kostenratio van de onderliggende ETF zijn), zou het veel handiger zijn geweest. De FoF NAV zou ook ingebouwde eigendomskosten hebben. Makkelijk om prestaties te vergelijken met benchmark. ETF's hebben makelaarskosten, enz. U moet dus transactiekosten optellen om uw totale eigendomskosten te bereiken.

Het zal relatief gemakkelijker zijn om grote investeringen af te sluiten in het geval van een FoF.

Trouwens, als je moet investeren in een FoF, blijft Bharat Bond FoF een prima keuze.

Verschil tussen Bharat Bond ETF (of FoF) en Motilal Oswal 5-jarige Gsec:

Bent u van plan te investeren?

Handige 5 jaar Benchmark GSec Index:Methodologie

Handige 5-jarige Benchmark GSec Index:Factsheet

Handige 5-jarige Benchmark-indexpagina

Mijn mening over dit product in Business Standard