Dogs of the Dow is een investeringsstrategie die al meer dan 30 jaar bestaat. Het was vroeger populair, maar deze strategie is sindsdien vervaagd voor meer eigentijdse.

Het betekent echter niet dat de strategie inferieur is; het is gewoon niet in zwang.

De strategie is simpel. Het gaat om het zoeken naar goedkope blue chip-aandelen met hogere opbrengsten ten opzichte van hun leeftijdsgenoten.

De Dogs of the Dow-strategie draait om de 30 blue chips in de Dow Jones Industrial Average (DJIA) index. De meeste investeerders zullen troost vinden in de bekende en bekende namen, aangezien dit de belangrijkste ondernemingen in het land zijn. Er wordt aangenomen dat deze blue chip-bedrijven 'veiliger' zijn omdat van hen wordt verwacht dat ze markt- en economische neergang beter doorstaan dan kleinere bedrijven.

De veerkracht suggereert dat eventuele correcties van de aandelenkoersen op deze blue chip-aandelen kansen zijn voor beleggers. Ze kunnen tegen lagere prijzen kopen en worden beloond met hogere prijzen wanneer de markt of economie zich herstelt.

Dividendrendement is de belangrijkste indicator die wordt gebruikt. De ratio kan worden gebruikt als een ruwe waarderingsmaatstaf, omdat de aandelenkoers laag moet zijn om het dividend hoog te laten zijn. Er is een omgekeerd verband tussen prijsopbrengst:

Het is in wezen een benadering van waardebeleggen die gokt op het mean reversion-effect. Dit betekent kopen tegen een goedkope prijs (waarde) en geloven dat wat naar beneden gaat, uiteindelijk zal verschijnen (mean reversion).

Volgens de Dogs of the Dow-website hebben de prestaties van deze strategie in dezelfde periode (eind december 2018) beter gepresteerd dan de DJIA- en S&P 500-indices:

| Jaarlijkse rendementen | 5 jaar | 10 jaar | 2000-2018 |

|---|---|---|---|

| Honden van de Dow | 13,4% | 15,9% | 9,5% |

| DJIA | 13,3% | 13,9% | 8,4% |

| S&P 500 | 12,5% | 14,2% | 7,7% |

Uit de cijfers van 2019 van de website bleek echter dat de strategie ondermaats presteerde. Ondertussen hebben we nog geen resultaten voor 2020 om naar te verwijzen. Toch is het normaal dat een strategie in sommige jaren ondermaats presteert. Wat belangrijk is, is dat het over een lange periode beter presteert dan andere indices.

| Retouren 2019 | |

| Honden van de Dow | 19,7% |

| DJIA | 25,3% |

| S&P 500 | 31,5% |

Dogs of the Dow gaat over het kopen en houden van de top 10 DJIA-aandelen, gerangschikt op dividendrendement. Het is belangrijk op te merken dat ze eenmaal per jaar moeten worden bijgewerkt.

Hier is een actuele momentopname van de huidige 10 Dogs of the Dow-aandelen op 31 december 2020:

Ik kwam op het idee om de Dogs of the Dow toe te passen op de Straits Times Index (STI). Het is zeer toepasselijk aangezien zowel DJIA als STI elk 30 aandelen hebben. Bovendien heeft STI tal van dividendaandelen.

Er zijn wel wat verschillen.

Ten eerste is er geen dividendbelasting in Singapore. Daarentegen is er een dividendbelasting van 30% in de VS. Dit betekent dat een dividendstrategie beter werkt voor Singaporese aandelen. Hier mag je alle dividenden houden.

Ten tweede zijn er een handvol REIT's in de STI, en hun dividendrendementen zijn relatief hoger dan de niet-REIT-tellers. Dit komt omdat REIT's verplicht zijn om ten minste 90% van hun huurinkomsten uit te keren aan houders van deelbewijzen als ze belastingvoordelen willen genieten. Daarom verwacht ik dat REIT's een steunpilaar zullen zijn in de Dogs of the STI-portefeuille.

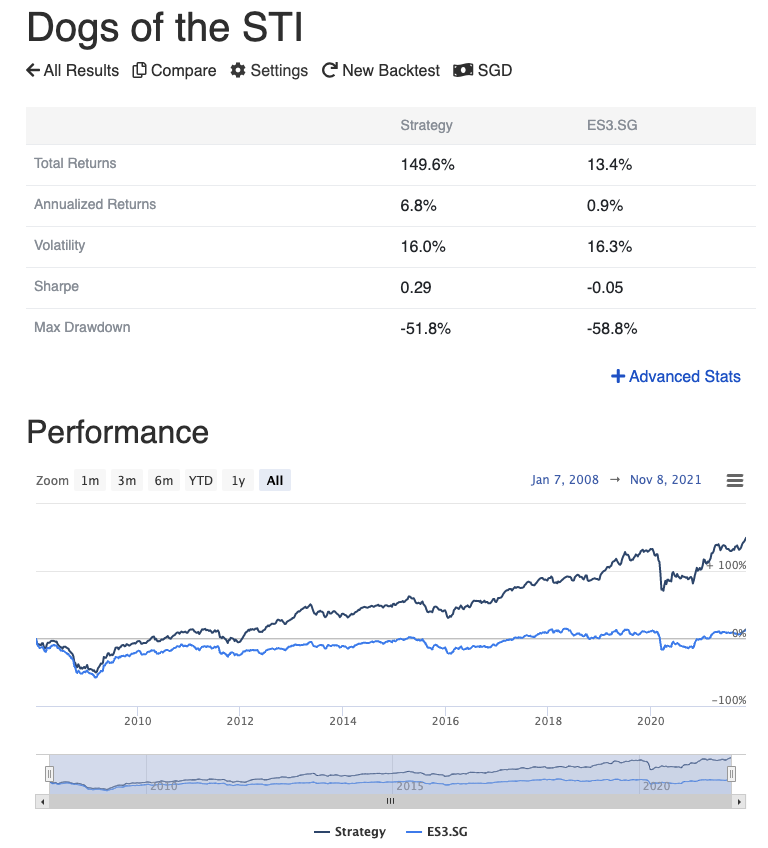

Met de hulp van PyInvesting heb ik een backtest op deze strategie kunnen uitvoeren. Het versloeg de STI overtuigend, aangezien de prestaties van Singaporese aandelen de afgelopen tien jaar weinig inspirerend waren.

Laten we ter referentie hun prestaties vergelijken voor de periode tussen 2008 en 2021. The Dogs of the STI leverden 6,8% per jaar op. Dit in vergelijking met STI ETF (SGX:ES3), met een rendement van 0,9% per jaar. Dat is een 7x verschil in prestatie!

(Nauwkeurig op het moment van schrijven)

| Voorraad | Ticker | Dividendrendement |

|---|---|---|

| Frasers Logistics &Commercial Trust | BUOU | 4,75% |

| Mapletree Industrial Trust | ME8U | 4,31% |

| Ascendas REIT | A17U | 4.24% |

| Melkveebedrijf | D01 | 4.23% |

| Capitaland Integrated Commercial Trust | C38U | 4.22% |

| Mapletree Logistics Trust | M44U | 4,10% |

| Venture | V03 | 4,07% |

| S.T. Techniek | S63 | 3.94% |

| Hongkong Land | H78 | 3,86% |

| Mapletree Commercial Trust | N2IU | 3,85% |

Dit zijn zeer bekende namen voor Singaporese aandelenbeleggers, en hun rendementen zijn hoger dan de totale STI. Daarom denk ik dat de meeste beleggers geen problemen zullen hebben met het implementeren van een dergelijke portefeuille.

Voor de meer ambitieuze dividendbeleggers die vervroegd met pensioen willen, deelt Chris Ng zijn verfijnde dividendbeleggingsstrategie. Het stelde hem in staat om op 39-jarige leeftijd met pensioen te gaan, een graad in de rechten te behalen en voor zijn kinderen te zorgen.

De honden van de soa is een simpele strategie:

Het is in wezen een waardebeleggingsstrategie waarbij u laag koopt en hoog verkoopt. Ondertussen int u dividenden.

Ik heb hier een korte videomasterclass opgenomen:

Sommigen zouden beweren dat het rendement niet zo hoog is als dat van Amerikaanse aandelen. Hoewel dit waar is, gaat beleggen niet altijd over het behalen van het hoogste rendement. Het gaat ook om het vermogen en de inspanning die nodig is om het rendement te behalen.

Het is ook belangrijk om te onthouden dat markten veranderen. Wat vandaag goed presteert, kan het in de toekomst misschien niet zo goed doen. Daarom zijn lange termijn en duurzaam rendement belangrijker.

Ik denk dat dit een goede strategie zou zijn voor degenen die hun CPF-gelden in aandelen willen beleggen. Het zou ruimschoots de CPF OA-rente van 2,5% moeten verslaan. Dat gezegd hebbende, houd er rekening mee dat de strategie in sommige jaren nog steeds geld kan verliezen. Desalniettemin zou het het op de lange termijn goed moeten doen.

Dogs of the STI is een van de eenvoudigste aandelenbeleggingsstrategieën die er zijn, en de meeste beleggers zouden geen probleem moeten hebben om het te implementeren.

Vind je de strategie leuk? Deel je mening in de reacties hieronder!

Voor de meer ambitieuze dividendbeleggers die vervroegd met pensioen willen gaan, sluit je hier aan bij Chris Ng, want hij deelt een verfijnde dividendbeleggingsstrategie die hem in staat stelde om op 39-jarige leeftijd met pensioen te gaan, een graad in de rechten te behalen en voor zijn kinderen te zorgen. U moet ook PyInvesting bekijken als u een strategie wilt backtesten.