Voorraad is een aandelenbelegging. Als u aandelen in een bedrijf koopt, bezit u een klein deel van dat bedrijf en wordt u beschreven als aandeelhouder of aandeelhouder.

Inhoud 1. Gewone aandelen 2. Preferente aandelen 3. Aandelensplitsingen 4. Aan- en verkoop van aandelen 4.1. De beursspelers 4.2. BeursordersU koopt een aandeel omdat u verwacht dat het in waarde zal stijgen. Of omdat u verwacht dat het bedrijf u dividendinkomsten of een deel van de winst betaalt.

In feite bieden veel aandelen zowel groei als inkomsten. Wanneer een bedrijf aandelen uitgeeft, ontvangt het bedrijf de opbrengst van die eerste verkoop. Daarna worden aandelen van de aandelen verhandeld, of gekocht en verkocht onder investeerders, maar het bedrijf krijgt geen inkomsten uit die transacties.

De prijs van het aandeel beweegt omhoog of omlaag, afhankelijk van op vraag en aanbod - of hoeveel aandeelhouders willen verkopen en hoe graag beleggers willen kopen. Een groter aanbod drijft de prijzen naar beneden. Een grotere vraag drijft de prijzen op.

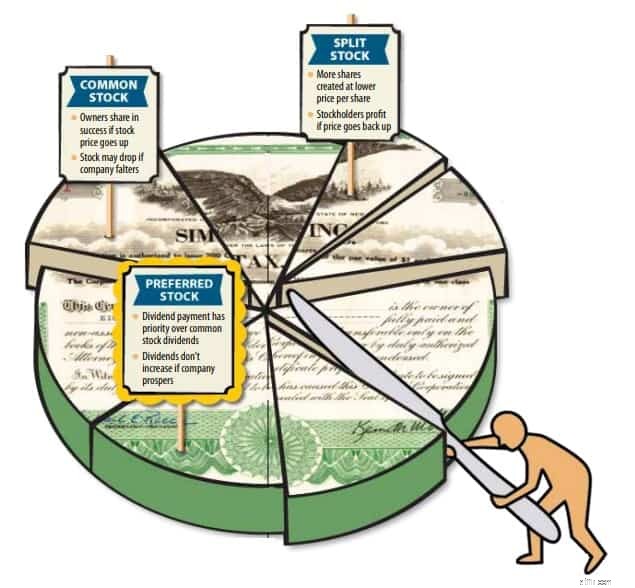

De meeste aandelen die in de Verenigde Staten worden uitgegeven, zijn gewone aandelen. Als u het bezit, krijgt u het recht om dividenden te innen als het bedrijf ze betaalt, en u kunt aandelen met winst verkopen als de prijs stijgt. Maar aandelenkoersen veranderen voortdurend, dus uw aandelen kunnen waarde verliezen, vooral op korte termijn. Sommige gewone aandelen zijn volatiel, wat betekent dat hun prijzen snel kunnen stijgen of dalen.

Ondanks het risico waren beleggers bereid gewone aandelen te kopen, omdat aandelen in het algemeen — hoewel niet elk afzonderlijk aandeel — in de loop van de tijd sterkere rendementen of prijsstijgingen plus dividenden hebben opgeleverd dan andere effecten.

Bekijk hoe ik u kan helpen uw geld voor u te laten werken

Beheerde beleggingsrekeningen – ontgrendel de kracht van professioneel vermogensbeheer. Laat me je geld verdienen terwijl je van je leven geniet.

Aandelen- en futures-marktonderzoek – gebruik mijn technische en fundamentele analyse om swingtrades op te pikken met de beste risico-opbrengstverhouding.

Verzend verzoekSommige bedrijven geven naast gewone aandelen ook preferente aandelen uit. Deze aandelenbeleggingen, die ook op de secundaire markt worden verhandeld, worden afzonderlijk van de gewone aandelen van het bedrijf genoteerd en worden tegen een andere prijs verhandeld. Preferente stockdividenden worden betaald vóór gewone stockdividenden, en preferente aandeelhouders zullen eerder een deel van hun investering terugkrijgen als het bedrijf failliet gaat. En in sommige gevallen kunnen preferente aandelen tegen een vooraf ingestelde prijs worden omgezet in gewone aandelen.

HET STEMRECHT

Als aandeelhouder hebt u het recht om ja, nee of onthouding te stemmen over de beleidsvoorstellen en aandeelhoudersvoorstellen van een bedrijf, en om voor of tegen genomineerden in de raad van bestuur te stemmen . U kunt persoonlijk stemmen op de jaarvergadering, bij volmacht online, telefonisch of per post, of uw makelaar of financieel adviseur machtigen om namens u te stemmen.

Vóór de jaarvergadering ontvangt u een proxy-verklaring waarin wordt gerapporteerd over de prestaties van het bedrijf en de beloning van de vijf best betaalde executives, de genomineerden worden voorgesteld en aanbevelingen worden gedaan over de voorstellen .

De prijzen van preferente aandelen veranderen in de loop van de tijd meestal minder dan de prijzen van gewone aandelen, en de dividenden worden doorgaans niet verhoogd als de winst van het bedrijf stijgt. Deze kenmerken verklaren waarom preferente aandelen soms worden beschreven als hybride beleggingen:een combinatie van vastrentende waarden en aandelen.

VOORRAADKLASSEN

Bedrijven kunnen verschillende klassen aandelen uitgeven, ze anders labelen en ze afzonderlijk op een aandelenmarkt aanbieden. Soms geeft een klasse eigendom aan in een specifieke divisie of dochteronderneming van het bedrijf. Andere keren geeft het aandelen aan die tegen verschillende marktprijzen worden verkocht, een ander dividendbeleid hebben, meer stemrecht bieden of verkoopbeperkingen opleggen aan eigendom.

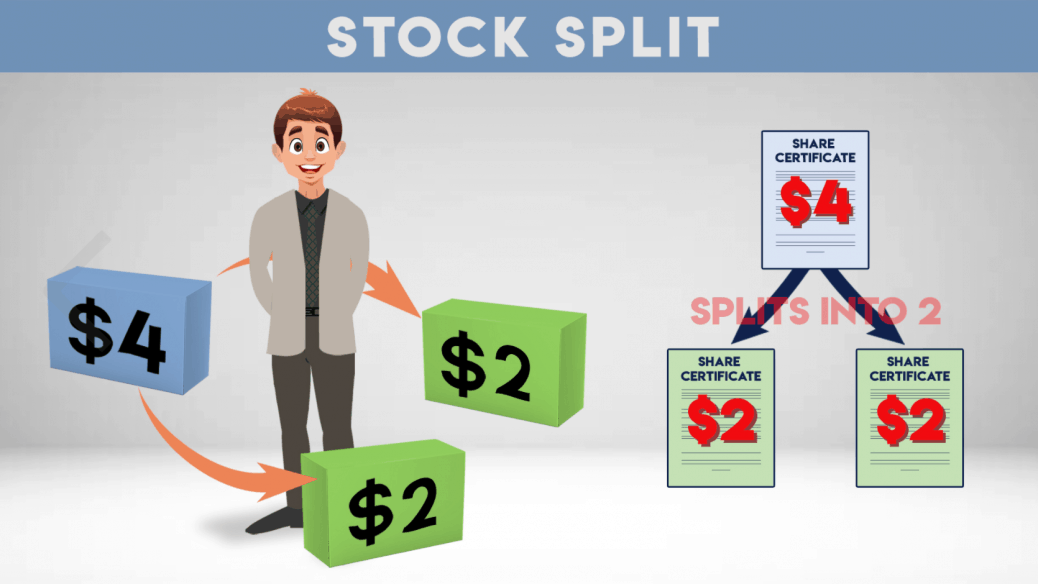

Stel dat de aandelen van een bedrijf worden verhandeld tegen $ 100 per aandeel. Als het bedrijf een twee-op-een-splitsing verklaart, krijgt u een tweede aandeel voor elk aandeel dat u bezit. Tegelijkertijd zakt de prijs naar $50 per aandeel. Als u 300 aandelen had die voor $ 100 werden verkocht, heeft u er nu 600 voor $ 50, maar de waarde is nog steeds $ 30.000. Het eerste effect van een aandelensplitsing is niet anders dan het krijgen van munten in ruil voor een dollarbiljet. Maar de prijs kan stijgen in de richting van de pre-splitprijs, waardoor de waarde van uw aandeel stijgt. Aandelen kunnen drie voor één, drie voor twee, tien voor één of een andere combinatie splitsen.

Stel dat de aandelen van een bedrijf worden verhandeld tegen $ 100 per aandeel. Als het bedrijf een twee-op-een-splitsing verklaart, krijgt u een tweede aandeel voor elk aandeel dat u bezit. Tegelijkertijd zakt de prijs naar $50 per aandeel. Als u 300 aandelen had die voor $ 100 werden verkocht, heeft u er nu 600 voor $ 50, maar de waarde is nog steeds $ 30.000. Het eerste effect van een aandelensplitsing is niet anders dan het krijgen van munten in ruil voor een dollarbiljet. Maar de prijs kan stijgen in de richting van de pre-splitprijs, waardoor de waarde van uw aandeel stijgt. Aandelen kunnen drie voor één, drie voor twee, tien voor één of een andere combinatie splitsen. OMGEKEERDE SPLITS

Bij een omgekeerde splitsing ruilt een bedrijf meer aandelen in voor minder — zeg tien aandelen voor vijf — en de prijs stijgt dienovereenkomstig. Het motief is meestal om de prijs te verhogen zodat deze voldoet aan de minimale noteringsvereisten van een aandelenmarkt of het aandeel aantrekkelijk maakt voor institutionele beleggers, inclusief beleggingsfondsen en pensioenfondsen, die mogelijk geen zeer laag geprijsde aandelen kopen.

BLUE CHIP

is een term die is ontleend aan poker, waar de blauwe fiches het meest waardevol zijn. Blue chips verwijzen naar de aandelen van de grootste, meest consistent winstgevende bedrijven. De lijst is niet officieel - en hij verandert wel.

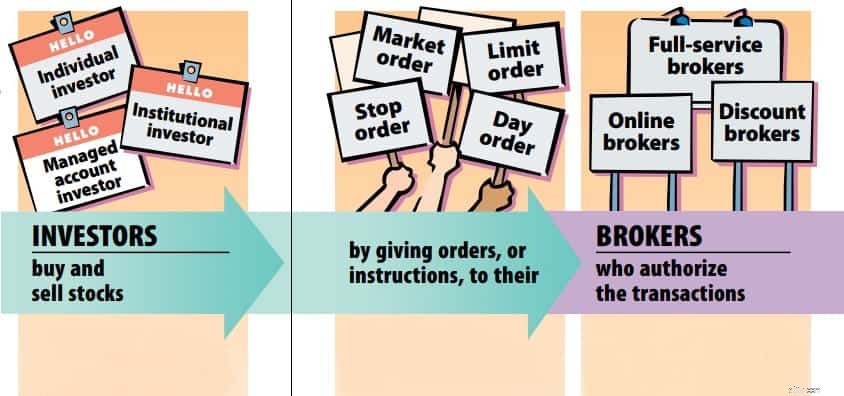

Het proces van het kopen en verkopen van aandelen heeft zijn eigen regels, zijn eigen taal en een speciale cast van karakters. Als individuele belegger - ook wel een particuliere belegger genoemd - koopt en verkoopt u aandelen voor uw portefeuille via een beursvennootschap waar u een rekening hebt. Het bedrijf verzendt of routeert uw orders voor uitvoering en rapporteert aan u wanneer de transactie is voltooid.

Als u koopt, wordt de aankoopprijs van uw rekening afgeschreven (of u maakt de betaling over van uw bank) en worden uw nieuwe aandelen bijgeschreven. Als u verkoopt, gebeurt het omgekeerde. De aandelen worden gedebiteerd en de betaling gecrediteerd. De transactie en het goedkeurings- en afwikkelingsproces waarbij het eigendom wordt overgedragen, worden bijna altijd elektronisch afgehandeld. De prijs die u betaalt of ontvangt, hangt af van de grootte van uw bestelling en de activiteit op de markt.

Regelgeving NMS — voor National Market System — vereist dat uw bedrijf streeft naar wat de beste uitvoering wordt genoemd door uw order naar de handelssite met de beste prijs te sturen of deze tegen een hogere prijs uit te voeren, prijsverbetering genoemd. Institutionele beleggers, waaronder beleggingsfondsen, pensioenfondsen, hedgefondsen, verzekeringsmaatschappijen en geldbeheerders, zijn actiever op de aandelenmarkt dan individuele beleggers.

CUSIP-IDENTIFICATIES

Elk effect in de Verenigde Staten krijgt een unieke CUSIP-identificatiecode van negen tekens toegewezen die de naam van de uitgever en het specifieke probleem codeert. Het gebruik van deze identificatiemiddelen betekent dat makelaars-dealers orders duidelijk communiceren, transacties nauwkeurig en efficiënt worden afgehandeld en dividenden en rente op tijd aan de juiste eigenaar worden betaald. Tenzij de emittent een grote structurele verandering ondergaat, blijft de CUSIP van een emittent hetzelfde zolang deze op de markt is.

Ze handelen vaker en in grotere hoeveelheden, doorgaans minimaal 10.000 aandelen in één transactie en vaak meer. Samen bezitten deze beleggers ongeveer 70% van alle beursgenoteerde Amerikaanse aandelen en een hoger percentage in de grootste bedrijven. U kunt een aandeel hebben in de beleggingsbeslissingen die deze instellingen indirect nemen in het geval van beleggingsfondsen die u bezit, of direct in het geval van beheerde rekeningen, waarbij u aandelen bezit die een beleggingsbeheerder heeft gekozen. Of u kunt profiteren van de waarde die aandelen toevoegen aan institutionele portefeuilles, bijvoorbeeld als u een pensioen- of levensverzekering hebt of als u een academische beurs ontvangt van een universiteitsfonds.

De beursvennootschap waar u een rekening heeft, staat bekend als een broker-dealer (BD). BD's - op enkele uitzonderingen na - moeten zich bij de SEC registreren door Form BD in te vullen, dat wordt ingediend bij de Central Registration Depository (CRD). U hebt toegang tot de informatie die het bedrijf verstrekt via FINRA of uw staatstoezichthouder voor effecten.

Een geregistreerde BD moet lid zijn van een zelfregulerende organisatie (SRO) en de Securities Investor Protection Corporation (SIPC). SIPC verzekert de klantenrekeningen van een bedrijf tot $ 500.000 in het geval van faillissement of andere bedrijfsfaillissementen, maar niet voor investeringsverliezen. Makelaars treden op als agenten en kopen en verkopen effecten voor de klanten van het bedrijf. Sommige makelaars hebben alleen particuliere klanten, sommige hebben alleen institutionele en sommige werken met beide. Effectenmakelaars - officieel bekend als geregistreerde vertegenwoordigers - moeten zich registreren bij FINRA en slagen voor een kwalificerend examen, meestal een Series 7.

Assistent-vertegenwoordigers die ongevraagde koop- en verkooporders aannemen, moeten ook een licentie hebben. Dealers treden op als opdrachtgevers in plaats van agenten, en kopen en verkopen effecten voor rekening van het bedrijf in plaats van namens een klant. Onder andere kunnen dealers regelmatig een bepaald effect of effecten kopen en verkopen, wat wordt genoemd het maken van een markt in het effect. Daarentegen kopen en verkopen geregistreerde handelaren, ook wel concurrerende handelaren genoemd, effecten voor hun eigen portefeuilles. Bepaalde werknemers die de effectenhandel van een bedrijf afhandelen, worden ook wel handelaren genoemd.

WAAR DE COMMISSIE GAAT

Een commissie die u betaalt voor het kopen en verkopen van aandelen, wordt op basis van een vooraf afgesproken contract verdeeld tussen uw makelaar en het beursvennootschap. Commissies en eventuele extra kosten worden door het bedrijf vastgesteld, maar uw makelaar kan u mogelijk een pauze geven als u vaak en in grote hoeveelheden handelt. Over het algemeen geldt:hoe hoger de commissie die het bedrijf in rekening brengt, hoe meer ruimte er is voor onderhandeling.

INSTITUTIONELE BESTELLINGEN

Institutionele beleggers gebruiken veel meer ordertypes. De New York Stock Exchange (NYSE) vermeldt 30 voor zijn traditionele beurs en meer dan 50 op zijn elektronische platform, NYSE Arca. Veel ordertypes zijn ondoorzichtig en sommige zijn bekritiseerd omdat ze bepaalde beleggers ongepast voordeel bieden.

Wilt u grote rendementen behalen zonder de wankele aandelenmarkt? Probeer Kunst

Handelsstrategieën in de volgende wereldwijde economische neergang

5 verrassende feiten over pensioen

Hoe een autoverzekering af te sluiten nadat een polis is geannuleerd?

Grote creditcarduitgevers bieden hulp bij financiële problemen