In dit artikel krijgt u een korte uitleg van wat Uniswap is , de revolutionaire oplossing voor een groot marktprobleem, en waarom zoveel mensen er enthousiast over zijn.

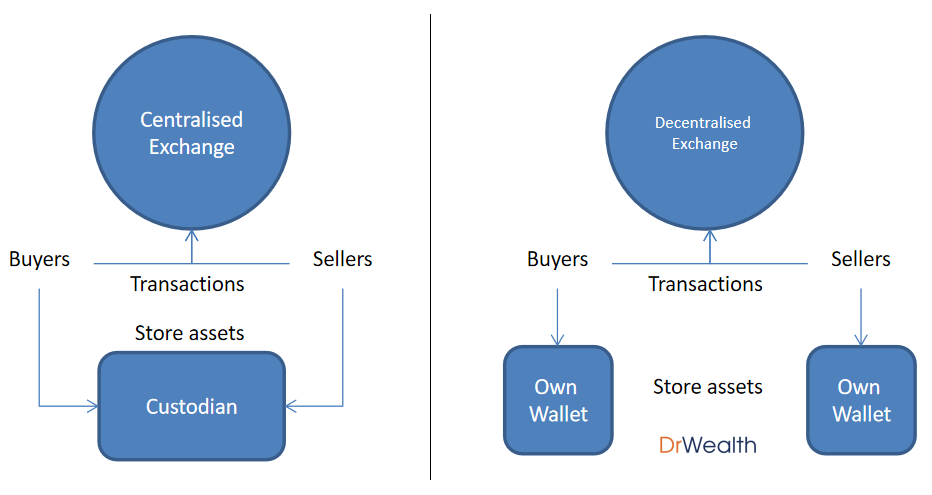

Gecentraliseerde beurzen zoals Coinbase en Kraken zijn de belangrijkste knooppunten van cryptocurrency-handel. Deze platforms worden beheerd door één enkele autoriteit (de beursoperator), vereisen dat gebruikers geld onder hun hoede plaatsen en staan handel toe met behulp van een typisch orderboeksysteem.

De beurzen werken als bewaarders en houden namens hen de activa van gebruikers. Voordelen zijn onder meer een efficiënte afwikkelingstijd en handelsvolume. Gecentraliseerde beurzen gebruiken echter het orderboekmodel waarbij de prijs van een actief op de beurs wordt bepaald door waar de hoogste prijs die iemand bereid is te betalen en de laagste prijs die iemand bereid is te verkopen, wordt geëvenaard.

Het belangrijkste probleem in het orderboekmodel is liquiditeit.

Stel je voor dat je een nieuwe markt opent voor de verkoop van voedingsproducten. Nieuwe voedselverkopers zouden alleen worden aangetrokken om hun winkels op uw markt te openen als er grote aantallen klanten zijn aan wie ze kunnen verkopen. Aan de andere kant zouden klanten de nieuwe markt alleen bezoeken als er een aantrekkelijk aantal verkopers is om van te kopen.

Evenzo is het moeilijk te bereiken en te handhaven om een groter aantal kopers en verkopers op het platform aan te trekken om tegen acceptabele prijzen te handelen. Het is een kip-en-ei-probleem - voor kopers die komen, moeten verkopers er al zijn, en vice versa.

Gedecentraliseerde uitwisselingen zoals Uniswap proberen dit probleem op te lossen.

We onderzoeken hoe.

Uniswap is een open-source gedecentraliseerde uitwisseling.

Gedecentraliseerde EXchanges (DEX's) vergemakkelijken peer-to-peer-handel door te vertrouwen opgeautomatiseerde slimme contracten om transacties uit te voeren zonder tussenpersoon .

Dit betekent dat er geen tussenpersonen of bewaarders zijn. Wanneer u DEX's gebruikt, hebt u de volledige verantwoordelijkheid en controle over uw activa.

Denk aan slimme contacten zoals een vliegtuig op de automatische piloot, er is geen mens nodig om het systeem te beheren, het vliegtuig reageert automatisch en reageert op nieuwe informatie (bijv. weersveranderingen) volgens vooraf ontworpen parameters.

Gedecentraliseerde uitwisselingen werken enigszins zoals een WhatsApp-groepschat:

Uniswap is gebouwd bovenop de Ethereum-blockchain. Het is ERC-20-compatibel, wat betekent dat het wordt geleid door ERC-20-regels waaraan alle tokens voldoen, om te worden begrepen en herkend door anderen in het ecosysteem. Hierdoor kan Uniswap alle andere ERC-20-tokens, tools en infrastructuur accepteren en ermee transacties uitvoeren.

Zie dit als auto's, waar je verschillende vormen, modellen en vormen kunt hebben, maar ze moeten binnen een bepaalde grootte zijn om in bestaande infrastructuur zoals parkeergarages te passen.

Volgens DeFi Pulse is Uniswap de 6 e grootste DeFi-platform met 5,48 miljard USD aan activa opgesloten in zijn systemen.

Uniswap is ontstaan uit een bericht van Vitalik Buterin in 2016 waarin werd gevraagd om een gedecentraliseerde beurs (DEX) die gebruik zou maken van een on-chain geautomatiseerde market maker (market makers bieden constant koop- en verkoopopties om de markt liquide te houden) dat zou een innovatieve benadering zijn om illiquide markten op te lossen.

Uniswap werd gelanceerd in 2018. In 2020 werd de nu populaire Uniswap V2 gelanceerd samen met het UNI-token. Het vasthouden van de UNI-token geeft de houder stemrecht en de gemeenschap speelt een rol bij het bepalen van toekomstige wijzigingen in het protocol.

Het protocol is nu een kritieke infrastructuur voor gedecentraliseerde financiën, waardoor een veilige en bloeiende marktplaats voor cryptocurrency-handel ontstaat. Voortdurend innoverend, werd Uniswap V3 onlangs gelanceerd op 5 mei 2021 met community-gedreven functies zoals:

Deze updates zullen in toekomstige artikelen worden behandeld. Vandaag zullen we ons concentreren op de kernfuncties van Uniswap.

Elk project dat ERC-20-compatibel is, kan deelnemen en een interface creëren waarmee handel kan plaatsvinden. Er is geen listingproces en er zijn geen listingkosten. Om deel te nemen, moet men 2 verschillende contracten aanmaken - ruil- en fabriekscontracten.

In een notendop,

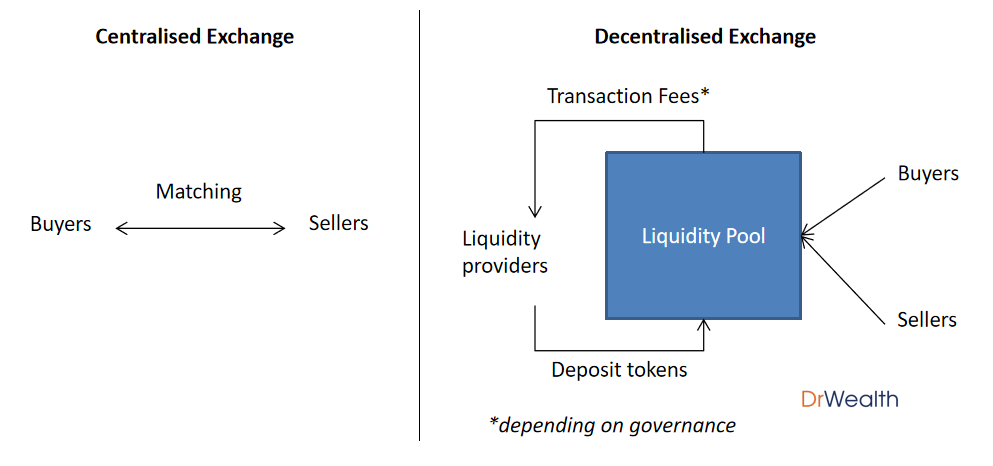

In de kern zijn AMM's slimme contracten waarmee cryptocurrencies naadloos kunnen worden verhandeld met het gebruik van liquiditeitspools die saldi van twee unieke tokens bevatten en stortingen en opnames ervan regelen.

Liquiditeitspools kunnen worden bijgedragen door iedereen die gelijke waarden van de gepaarde tokens kan leveren.

In de traditionele orderboekmethode is de prijs waartegen een koper bereid is te kopen en de prijs waartegen een verkoper bereid is te verkopen, op elkaar afgestemd om de transactie te laten plaatsvinden. In het liquiditeitspoolsysteem hoeven handelaren niet te wachten op een prijsmatch. In plaats daarvan storten liquiditeitsverschaffers activa in pools waardoor kopers en verkopers kunnen handelen tegen deze collectieve pools die altijd kopen en verkopen.

Het is als het opzetten van een geldwisselaar in een drukke straat waar jij en je vrienden geld bij elkaar verzamelen om de uitwisseling van SGD en RM te ondersteunen. In plaats van te proberen en hopen iemand op straat te vinden om valuta om te zetten, kunnen mensen die SGD naar RM willen converteren, rechtstreeks naar u toe gaan, waar u al een pool van gewillige kopers en verkopers van de SGD en RM hebt die in staat zijn om de persoon op elk moment te helpen!

De prikkel om liquiditeit te bieden komt van de handelaren, die een vaste vergoeding van 0,3% krijgen voor elke transactie die plaatsvindt. Uniswap krijgt geen korting op de vergoedingen tenzij een extra protocol wordt geactiveerd, daarom gaan alle geïnde vergoedingen rechtstreeks naar de liquiditeitsverschaffers.

De geïnde vergoeding wordt gesplitst in verhouding tot de hoeveelheid verstrekte liquiditeit - ervan uitgaande dat persoon A $ 1 miljoen bijdraagt uit een totale pool van $ 10 miljoen, ontvangt persoon A een token dat 10% van de totale geïnde vergoedingen registreert en vertegenwoordigt.

Wanneer de liquiditeitsverschaffer besluit de pool te verlaten, wisselen ze het token om en innen ze hun vergoeding voor het verstrekken van liquiditeit.

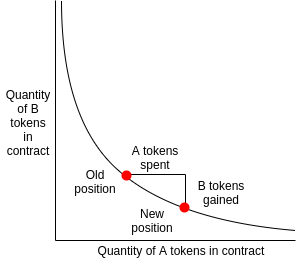

Zoals ik in mijn vorige artikel heb gedeeld, is de geheime formule die van toepassing is op AMM's eigenlijk een eenvoudige formule die vraag en aanbod vertegenwoordigt:

X * Y =K

X is de hoeveelheid token A, Y is de hoeveelheid token B en K is een constant getal

Bij het verstrekken van liquiditeit aan de pool, moet een gelijke waarde van tokens A en B worden toegevoegd. James wil bijvoorbeeld token A ruilen voor token B. James voegt een grote hoeveelheid token A toe, waardoor X toeneemt. Dit zorgt ervoor dat Y afneemt omdat K constant moet blijven. Daarom, naarmate er meer token A wordt toegevoegd, zal de hoeveelheid token B die James krijgt evenredig afnemen.

Vanwege de exponentiële relatie, hangt de mate van prijsbeweging af van de grootte van de transactie in verhouding tot de totale waarde van de pool. Hoe groter de handel, hoe ongunstiger de wisselkoers wordt. Het is echter gegarandeerd dat de handel altijd succesvol is.

Daarom zijn grotere liquiditeitspools buitengewoon aantrekkelijk omdat ze grotere transacties mogelijk maken zonder de ruilverhouding te drastisch te veranderen!

Wanneer een nieuwe liquiditeitspool wordt gecreëerd, moet de eerste aanbieder de initiële liquiditeit bieden en wordt hij gestimuleerd om een gelijke waarde van beide tokens te bieden volgens de marktrente. Als de verhouding significant afwijkt van de markt, kan een winstgevende arbitragemogelijkheid door anderen worden benut.

Omdat transacties in het zwembad plaatsvinden. De ratio kan afwijken van de huidige marktrente, als aanbieders van mening zijn dat de prijs niet klopt, kunnen ze liquiditeit toevoegen en deze terugarbitreren naar de gewenste ratio.

Terug naar ons voorbeeld:uw geldwisselaar zou niet alleen de enige winkel in de stad zijn, er zijn zeker ook andere concurrenten. Daarom, als gebruikers merken dat een andere geldwisselaar een aanzienlijk betere wisselkoers heeft dan u, kunnen ze eenvoudig van uw geldwisselaar kopen en aan de andere partij verkopen om snel geld te verdienen. Dat doen ze totdat er geen marge meer kan worden gemaakt en de prijzen vergelijkbaar zijn. Hierdoor blijven de marktwisselkoersen op alle beurzen gelijk. Natuurlijk is dit niet zo eenvoudig om dit te doen, omdat ze rekening zouden moeten houden met de kosten van vergoedingen en de tijd die ermee gemoeid is.

Steeds meer gebruikers voelen zich aangetrokken tot Uniswap vanwege de voordelen van:

Een van de toonaangevende en populairste gedecentraliseerde beurzen zijn met een toekomstgericht team. We kunnen meer waarde verwachten van dit unieke platform

Disclaimer:

Dit is geen financieel advies. Elke actie die u onderneemt, is uitsluitend uw eigen verantwoordelijkheid. Cryptocurrencies zijn extreem volatiel, investeer alleen met wat u zich kunt veroorloven te verliezen.