Bij een bank in het centrum van Stockholm, in 2013, kreeg een aspirant-bankovervaller te horen dat hij een "cash-free" locatie had gekozen. Helaas verliet hij met niets, hij vroeg een teller:"Waar kan ik anders gaan?" Het antwoord van toen en nu zou bijna nergens zijn. Zweden is steeds meer geldloos geworden. Een reden is een CBCD (Central Bank Digital Currency).

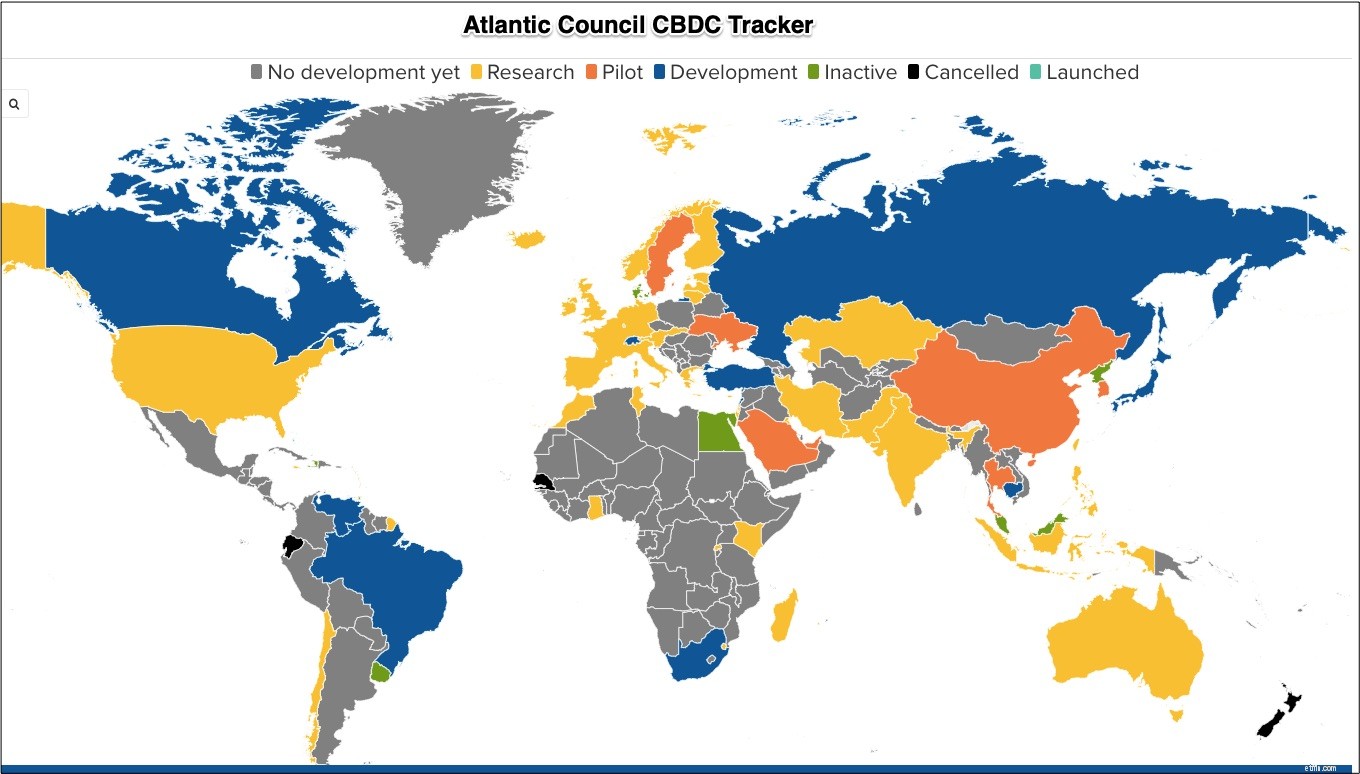

Wereldwijd variëren landen van geen CBDC-ontwikkeling tot een CBDC-lancering:

We zouden binnenkort een Amerikaanse fedcoin en een e-euro kunnen hebben. Maar er zijn echt e-kronen en digitale yuan die Zweden en China testen. Elk ontwikkelt een valuta die het traditionele banksysteem omzeilt. In plaats daarvan hebben individuen een rekening bij de overheid in plaats van een bank. Om een aankoop te doen, opent u misschien uw centrale bank "portemonnee" op uw telefoon of smartwatch. U weet meteen hoeveel u te besteden heeft. Er zijn geen creditcards of betaalpassen nodig, het geld is er.

The Economist noemt CBDC's "gratis, veilig, direct en universeel". Het tijdschrift voegt eraan toe dat we ook een hoop onbedoelde gevolgen zouden kunnen hebben, omdat de traditionele bankwereld zou kunnen verdwijnen. Via de proefprojecten van Zweden en China zullen we meer leren.

Zweden

In april 2021 heeft de Zweedse Riksbank een eerste rapport uitgebracht over haar proef met e-krona. Volgens het rapport moesten ze nog veel onderzoeken. Ze waren bezorgd over de "omvang" van transacties die het systeem veilig zou moeten verwerken. Ze waren ook aan het nadenken hoe ze offline toegang konden creëren en een nieuw geldpad dat parallel liep met het oude.

China

De Chinese pilot voor digitale yuan wordt door meer dan 500.000 mensen gebruikt en wordt geschat op 150 miljoen RMB (23 miljoen dollar). Om het je voor te stellen, denk maar aan een afbeelding op je telefoon. In wezen gebruikt u een portemonnee die een bepaalde hoeveelheid "contant geld" heeft.

Via zijn digitale yuan kan China elke transactie zien. Het kan criminele activiteiten detecteren. Het kan zelfs meer aankopen aanmoedigen door het geld een vervaldatum te geven. In zijn video over de e-yuan zei China dat zijn digitale valuta zou kunnen 'circuleren' in ontwikkelingslanden. Bovendien kunnen personen die worden beperkt door Amerikaanse sancties de e-yuan gebruiken om de SWIFT-regels voor geldoverdrachten te omzeilen die de grootste banken ter wereld in acht nemen.

Misschien vind je het leuk (net als ik) om na te denken over deze korte video van The Economist :

Net als bij natuurkunde vertraagt wrijving economische transacties. Mijn favoriete voorbeeld van wrijving is het CVS-bericht aan bellers. Om het moeilijk te maken om toegang tot een persoon te krijgen, wacht je op een hiërarchie van instructies totdat de laatste zegt dat je met de apotheek kunt praten. Die wrijving vermindert de prikkel om met een mens te praten.

Helemaal het tegenovergestelde, (als het werkt) vermindert de CBDC monetaire wrijving.

Mijn bronnen en meer:met dank aan WSJ om me naar een geldloze post te duwen. Van daaruit vermenigvuldigden de mogelijkheden zich. WSJ beschreef de digitale yuan en The Economist had rapporten, hier en hier, over digitale valuta's van de centrale bank. Ik keerde ook terug naar het verhaal van de Zweedse overvaller die een bank zonder contant geld uitkoos en kwam meer te weten van de Riksbank over de Zweedse e-kroon. Bovendien was dit artikel van de Atlantic Council nuttig.

Onze uitgelichte afbeelding is van The Economist . Houd er ook rekening mee dat een aantal van de zinnen van vandaag in een eerder econlife bericht.