Ik heb in deze blog veel traditionele plannen besproken. De conclusie was in alle gevallen hetzelfde dat de plannen strikt vermijdbaar waren.

In dit bericht zal ik LIC New Endowment Plan (814) beoordelen en kijken hoe het presteert ten opzichte van een eenvoudige combinatie van termijnplan en Public Provident Fund (PPF).

LIC New Endowment Plan (Plan nr. 814) is een traditioneel deelnemend niet-gekoppeld levensverzekeringsplan.

Moet lezen: Zeg nee tegen traditionele levensverzekeringsplannen

U betaalt een jaarlijkse premie voor de duur van de polis.

Als u de polisduur overleeft, krijgt u verzekerde som + onvoorwaardelijk eenvoudige terugkoopbonus + laatste aanvullende bonus, indien van toepassing.

Laten we proberen dit te begrijpen aan de hand van een voorbeeld.

Elk jaar kondigt LIC een eenvoudige reversionary bonus aan. Deze bonus wordt toegekend per duizend verzekerde som. Dus, als het verzekerde bedrag (levensduurdekking) volgens het plan Rs 10 lacs is en LIC een reversionary-bonus van Rs 40 per duizend verzekerde Sum aankondigt, zal uw bonus voor het jaar Rs 40.000 (40*10 lacs/1.000) zijn.

Houd er rekening mee dat de eenvoudige reversionary-bonus alleen wordt toegekend. Je krijgt niets in handen. U krijgt dit bedrag alleen op de vervaldag. En je verdient geen rendement op het bonusbedrag. Er is geen element van het samenstellen van rendementen.

Het is niet moeilijk om te zien dat Rs 40.000 vandaag niet hetzelfde is als Rs 40.000 over 20 jaar. Inflatie zal ten koste gaan van de waarde.

Ervan uitgaande dat het plan 20 jaar is en de reversionary bonus op Rs 40 per duizend verzekerde som blijft, verdient u Rs 8 lacs (20 X 40.000 per jaar).

Bovendien krijg je ook nog een laatste extra bonus (FAB). Ook al wordt FAB elk jaar aangekondigd, het is alleen van toepassing op uw polis in het jaar van eindverval/beëindiging. Dus als LIC geen FAB aankondigt in het jaar van verval van uw plan of overlijden, krijgt u (uw genomineerde) geen laatste aanvullende bonus. FAB hangt ook af van verzekerd bedrag en polisduur.

Laten we niet zo hard worden. Laten we aannemen dat in het bovenstaande voorbeeld LIC een FAB van Rs 200 per duizend verzekerde som aankondigt. Uw FAB is Rs 2 lacs (200 X Rs 10 lacs/1.000).

Rijpwaarde =Som Assured + Vested Simple Reversionary Bonus + FAB =Rs 10 lacs + Rs 8 lacs + Rs 2 lacs =Rs 20 lacs.

In geval van overlijden van de polishouder tijdens de polisperiode, krijgt de polishouder de som van Sum Assured, vested Simple Reversionary Bonus en Final Additional Bonus, indien van toepassing .

U kunt de beleidsformuleringen hier lezen.

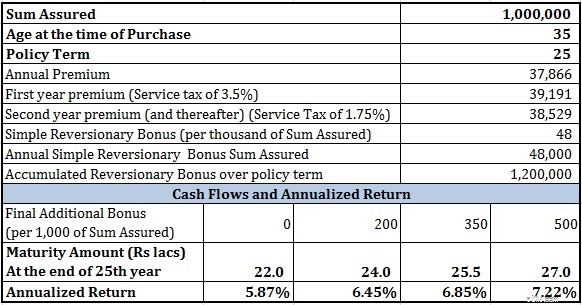

Ik heb een premie overwogen voor een 35-jarige voor Sum Assured van Rs 10 lacs. De polisduur is 25 jaar. U kunt de premie voor het plan hier vinden .

Laten we verschillende scenario's bekijken als de verzekeringnemer de looptijd overleeft.

Wat betreft de waarden van Simple Reversionary Bonus, LIC heeft een bonus aangekondigd van Rs 48 per Rs. 1.000 verzekerde som voor de laatste twee jaar (voor LIC New Endowment-plan met een polisduur van meer dan 20 jaar). Dus Rs 48 is een redelijke aanname.

Voor de laatste extra bonus heb ik verschillende waarden van FAB overwogen en geprobeerd de impact te beoordelen.

Je kunt zien dat het rendement extreem laag is. De veiligste PPF geeft momenteel 8,1% (25 augustus 2016). U kunt stellen dat de PPF-rente elk kwartaal kan veranderen. Dat geldt echter ook voor de LIC-bonus. Je kunt niet verwachten dat LIC dezelfde bonus aankondigt als de PPF-rente daalt tot 6% per jaar.

Je zou kunnen stellen dat PPF een puur beleggingsproduct is, terwijl het LIC New Endowment-plan ook een verzekeringselement heeft.

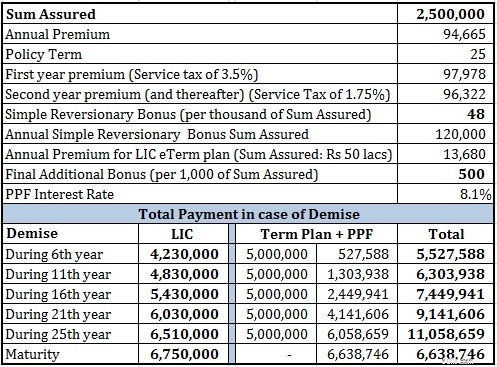

Ik ga akkoord. Om een eerlijke vergelijking te maken, voeg ik er ook een overlijdensrisicoverzekering aan toe. Ik neem een termijnplan van Rs 50 lacs (leeftijd:35 jaar, looptijd:25 jaar). Aangezien velen van ons wantrouwen hebben jegens particuliere verzekeraars, heb ik eTerm plan van LIC zelf overgenomen. De jaarlijkse premie voor het eTerm-plan is Rs 13.680.

Ter vergelijking:ik verlaag de jaarlijkse premie van het termijnplan van de jaarlijkse premie voor het LIC New Endowment-plan. De rest wordt geïnvesteerd in PPF.

U kunt zien dat een eenvoudige combinatie van termijnplan van LIC en PPF gemakkelijk beter presteert dan het geld-terug-plan in elk scenario, behalve wanneer de polishouder de termijn overleeft.

U kunt het LIC New Endowment-plan beter beargumenteren als de polishouder de polisduur overleeft.

Houd er echter rekening mee dat ik een zeer royale waarde van de laatste extra bonus heb genomen (Rs 500 per duizend verzekerde som). Bij een lagere waarde van de laatste aanvullende bonus, komt u uiteindelijk lager uit dan de combinatie PPF + termijnplan.

Bovendien heb ik een termijnplan van LIC overwogen. Abonnementen van particuliere spelers zijn goedkoper.

U had gedurende een looptijd van 25 jaar ook blootstelling kunnen nemen aan gemeenschappelijke aandelenfondsen, wat u een beter rendement zou hebben opgeleverd. Bij 10% rendement had je een corpus van ~90 lacs kunnen hebben.

In ieder geval, als je je zorgen maakte over de looptijd (en niet over de levensverzekering), had je de termijndekking kunnen overslaan en het volledige bedrag in PPF kunnen beleggen. Je zou een hoger corpus hebben (~Rs 77 lacs) in PPF.

Lees:Wat is de beste overlijdensrisicoverzekering voor u?

Je kunt beter wegblijven van het LIC New Endowment Plan. Houd de zaken eenvoudig. Houd uw verzekerings- en beleggingsbehoeften gescheiden. Koop een pure overlijdensrisicodekking en investeer het overschot.

Trouwens, ik heb niets tegen LIC. Alle particuliere verzekeraars verkopen dergelijke plannen. U wordt geadviseerd dergelijke plannen van particuliere verzekeraars ook te vermijden.