LIC Jeevan Akshay VI is een van de meest populaire abonnementen van LIC. Het is zelfs een van de weinige plannen van LIC waar ik geen hekel aan heb.

LIC Jeevan Akshay VI is een onmiddellijke lijfrenteregeling.

U betaalt eenmalig een bedrag ineens en de verzekeringsmaatschappij betaalt u een levenslang pensioen. Het maakt niet uit hoe lang je leeft. De verzekeringsmaatschappij betaalt u het pensioen voor het leven.

Niet alleen dat, het betaalt u levenslang de overeengekomen rentevoet (ongeacht hoe de rentetarieven zich in de toekomst ontwikkelen). Daarom neemt de verzekeraar niet alleen het langlevenrisico, maar ook het renterisico.

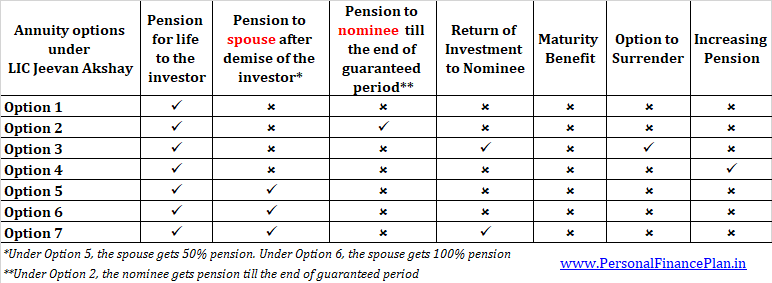

LIC Jeevan Akshay VI is er in 7 verschillende varianten. U kunt zelfs kiezen voor een optie waarbij het pensioen na uw overlijden doorloopt naar uw echtgenoot. Ik zal later in de post verschillende functies van LIC Jeevan Akshay bespreken.

Je kunt ook naar de website van LIC gaan voor meer informatie.

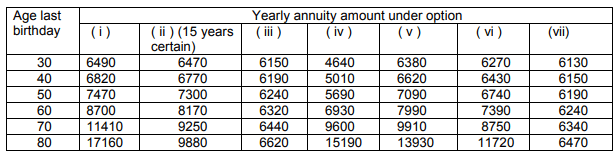

De rentevoet (rentevoet) hangt af van uw leeftijd en de lijfrentevariant.

De verzekeringsmaatschappij betaalt een hoger tarief wanneer haar aansprakelijkheid lager is.

Dit is de reden waarom Lijfrentetarieven stijgen met de leeftijd . Een 40-jarige zal het pensioen waarschijnlijk nog vele jaren ontvangen (in vergelijking met een 70-jarige). Daarom zal de lijfrente lager zijn voor een 40-jarige en hoger voor een 70-jarige.

Hier is een momentopname om te laten zien wat verschillende varianten van LIC Jeevan Akshay te bieden hebben.

We zullen verschillende varianten later in de post in detail bespreken.

Laten we eerst kijken naar de rentetarieven voor de verschillende varianten.

Pensioenuitkering :U krijgt levenslang pensioen. Het pensioen stopt na uw overlijden.

Uitkering bij overlijden :Genomineerde krijgt niets na het overlijden van de lijfrentetrekker. Uitbetaling van pensioen stopt ook.

Vervaldagsvoordeel :Niet van toepassing

Voordeel van overgave :Niet toegestaan. Dit betekent dat u of uw nominee het geïnvesteerde bedrag nooit terugkrijgt.

De lijfrentetarieven zijn het hoogst bij deze optie omdat de verzekeraar slechts hoeft te betalen tot het einde van de levensduur van de koper. Na het overlijden van de belegger hoeven er geen betalingen (forfaitaire som of lijfrente) te worden gedaan.

Illustratie

Een 60-jarige investeert Rs 10 lakh in optie 1. De totale opbrengst is Rs 10,18 lacs (inclusief GST).

Als je naar de overeenkomstige leeftijd en optie in de tabel kijkt, vind je er 8.700.

Dit betekent dat u een jaarlijks pensioen van Rs 8.700 krijgt voor het beleggen van Rs 1 lakh in optie 1.

Voor een investering van Rs 10 lakhs, krijgt u een jaarlijks pensioen van Rs 87.000.

U krijgt dit pensioen voor het leven. Het pensioen stopt na uw overlijden. Er wordt geen lijfrente of forfaitair bedrag aan uw echtgenoot of gevolmachtigde gegeven .

In geval van een vroegtijdig overlijden belandt je geld in de gootsteen. Als de belegger bijvoorbeeld na twee jaar overlijdt, zou hij een pensioen hebben gekregen van slechts Rs 1,74 lacs (87.000 X 2). Na . wordt er niets meer aan echtgenoot of kandidaat gegeven het overlijden van de belegger.

Bij deze variant kunt u kiezen uit 4 opties voor de Gegarandeerde periode:5 jaar, 10 jaar, 15 jaar of 20 jaar

Pensioenuitkering :

U krijgt het pensioen voor het leven.

Als u overlijdt voor het einde van de garantieperiode, krijgt de genomineerde het pensioen tot het einde van de garantieperiode. Het pensioen aan de genomineerde stopt aan het einde van de gegarandeerde periode.

Als u overlijdt na het verstrijken van de garantieperiode, stopt het pensioen na uw overlijden. Er wordt niets uitbetaald aan uw genomineerde.

Zoals verwacht, hoe lager de gegarandeerde periode, hoe hoger de rente.

Uitkering bij overlijden :Na het overlijden van de belegger zal er geen forfaitaire uitbetaling worden gedaan aan de nominee. Zoals hierboven vermeld, als de koper zou overlijden voor het einde van de gegarandeerde periode, krijgt de genomineerde het pensioen tot het einde van die periode.

Als de belegger overlijdt na het einde van de gegarandeerde periode, krijgt de genomineerde niets.

Vervaldagsvoordeel :Niet van toepassing

Voordeel van overgave :Niet toegestaan

Illustratie

Een 60-jarige investeert Rs 10 lakh in optie 2. De totale opbrengst is Rs 10,18 lacs (inclusief GST).

Laten we aannemen dat de gegarandeerde periode 15 jaar is.

In de tabel kunt u controleren of de corresponderende waarde Rs 8.170 is. Voor een investering van Rs 10 lacs krijgt u een jaarlijks pensioen van 81.700 roepies.

U krijgt dit pensioen uw hele leven.

Maar als u na zes jaar overlijdt, krijgt uw kandidaat het pensioen voor de resterende negen jaar (15 jaar – 6 jaar). Het pensioen aan de genomineerde stopt aan het einde van de gegarandeerde periode.

Als u na 15 jaar (einde garantieperiode) overlijdt, stopt het pensioen na uw overlijden. Je genomineerde krijgt niets.

Het enige verschil tussen Optie 1 en Optie 3 is dat bij Optie 3 de aankoopprijs wordt teruggegeven aan de genomineerde. Aangezien de aansprakelijkheid van de verzekeraar bij optie 3 hoger is, is het lijfrentepercentage ook lager (in vergelijking met optie 1)

Pensioenuitkering :U krijgt levenslang pensioen. Het pensioen stopt na uw overlijden.

Uitkering bij overlijden :Bij overlijden van de belegger stopt de uitbetaling van het pensioen en wordt het investeringsbedrag teruggestort aan de nominee. Als u Rs 10 lakh had geïnvesteerd, wordt 10 lakh roepies teruggegeven aan de genomineerde. GST die op het moment van aankoop in rekening is gebracht, wordt niet geretourneerd.

Vervaldagsvoordeel : Niet van toepassing

Voordeel van overgave : U kunt de polis een jaar na het afsluiten van de polis afkopen. Overgave is slechts in twee situaties toegestaan

De afkoopwaarde is afhankelijk van uw leeftijd op het moment van overgave. Ik weet niet zeker hoe ik dit bedrag moet berekenen.

Illustratie

Een 60-jarige investeert Rs 10 lakh in optie 3. De totale opbrengst is Rs 10,18 lacs (inclusief GST).

In de tabel kun je controleren of de corresponderende waarde Rs 6.320 is. Voor een investering van Rs 10 lacs krijgt u een jaarlijks pensioen van 63.200 roepies.

U krijgt het pensioen voor het leven. Het pensioen stopt na uw overlijden. 10 lakhs zal worden teruggegeven aan uw genomineerde op het bedrag van de dood.

Pensioenuitkering :U krijgt het pensioen voor het leven. Uw pensioen stijgt elk jaar met 3%.

Uitkering bij overlijden :Bij overlijden van de belegger stopt het pensioen (lijfrente-uitkeringen). De genomineerde krijgt niets.

Vervaldagsvoordeel :Niet van toepassing

Voordeel van overgave :Niet toegestaan

Illustratie

Een 60-jarige investeert Rs 10 lakh in optie 4. De totale opbrengst zal Rs 10,18 lacs (inclusief btw) zijn.

Voor een investering van Rs 10 lacs, ontvang je een pensioen van Rs 69.300 in het eerste jaar.

In het tweede jaar zal het pensioenbedrag met 3% stijgen, d.w.z. Rs. 71.739

In het derde jaar wordt het pensioen verhoogd tot Rs. 73.520.

Op dezelfde manier blijft het pensioenbedrag je hele leven stijgen.

Het pensioen stopt na uw overlijden. Je genomineerde krijgt niets terug.

Pensioenuitkering :De belegger krijgt levenslang pensioen. Na het overlijden van de belegger krijgt de echtgenoot een pensioen voor zijn/haar leven. De echtgenoot krijgt echter slechts 50% van het pensioenbedrag (dat aan de belegger werd uitbetaald).

Uitkering bij overlijden :50% van het pensioen wordt uitgekeerd aan de echtgenoot bij overlijden van de belegger.

Na het overlijden van de echtgenoot stopt het pensioen en krijgt de kandidaat niets.

Als de echtgenoot overlijdt vóór (overlijdt) de belegger, stopt het pensioen na het overlijden van de belegger. De genomineerde krijgt niets.

Vervaldagsvoordeel :Niet van toepassing

Voordeel van overgave :Niet toegestaan

Illustratie

Een 60-jarige investeert Rs 10 lakh in optie 5. De totale opbrengst is Rs 10,18 lacs (inclusief GST).

De overeenkomstige waarde in de tabel voor 60 jaar en optie 5 is 7.990.

Voor een investering van Rs 10 lacs, krijgt u een pensioen van Rs 79.900 per jaar.

U krijgt dit pensioen voor het leven. Na u krijgt uw echtgenoot levenslang de helft van dit bedrag, d.w.z. uw vrouw (of echtgenoot) krijgt een jaarlijks pensioen van 79.900 * 50% =39.950.

Na het overlijden van uw echtgenoot stopt het pensioen. De genomineerde krijgt niets.

Als uw echtgenoot eerder overlijdt (vóór overlijdt), stopt het pensioen bij uw overlijden. Je familie of genomineerde krijgt niets.

Slechts een klein verschil met optie 5.

Bij optie 5 kreeg de echtgenoot na het overlijden van de belegger 50% levenslang pensioen.

Bij optie 6 krijgt de echtgenoot na het overlijden van de belegger 100% levenslang pensioen.

Omdat de aansprakelijkheid van de verzekeringsmaatschappij hoger is bij optie 6, is het lijfrentepercentage voor optie 6 lager in vergelijking met optie 5.

Illustratie

Een 60-jarige investeert Rs 10 lakh in optie 6. De totale opbrengst is Rs 10,18 lacs (inclusief GST).

De overeenkomstige waarde in de tabel voor de leeftijd van 60 jaar en optie 6 is 7.390.

Voor een investering van Rs 10 lacs, krijgt u een pensioen van Rs 73.900 per jaar.

U krijgt dit pensioen voor het leven. Na u blijft exact hetzelfde pensioen aan uw echtgenoot/echtgenote behouden. Uw vrouw (of echtgenoot) krijgt een jaarlijks pensioen van Rs. 73.900.

Na het overlijden van uw echtgenoot stopt het pensioen. De genomineerde krijgt niets.

Als uw echtgenoot eerder overlijdt (vóór overlijdt), stopt het pensioen bij uw overlijden. Je familie of genomineerde krijgt niets.

Bij optie 6 krijgt het gezin niets na het overlijden van man en vrouw.

Het verschil in optie 7 is dat na het overlijden van man en vrouw het investeringsbedrag wordt teruggestort aan de genomineerde.

Pensioenuitkering :De belegger krijgt levenslang pensioen. Na het overlijden van de belegger krijgt de echtgenoot 100% pensioen voor zijn/haar leven.

Uitkering bij overlijden :100% van het pensioen wordt uitgekeerd aan de echtgenoot bij overlijden van de belegger.

Na het overlijden van de echtgenoot stopt het pensioen en krijgt de genomineerde het investeringsbedrag terug.

Als de echtgenoot overlijdt vóór (overlijdt) de belegger, stopt het pensioen na het overlijden van de belegger. Het investeringsbedrag wordt teruggestort aan de genomineerde.

Vervaldagsvoordeel :Niet van toepassing

Voordeel van overgave :Niet toegestaan

Illustratie

Een 60-jarige investeert Rs 10 lakh in optie 7. De totale opbrengst is Rs 10,18 lacs (inclusief GST).

De overeenkomstige waarde in de tabel voor de leeftijd van 60 jaar en optie 6 is 6.240.

Voor een investering van Rs 10 lacs, krijgt u een pensioen van Rs 62.400 per jaar.

U krijgt dit pensioen voor het leven.

Na u blijft exact hetzelfde pensioen voor uw echtgenoot gelden. Uw vrouw (of echtgenoot) krijgt een jaarlijks pensioen van Rs. 62.400.

Na het overlijden van uw echtgenoot stopt het pensioen. Je genomineerde krijgt Rs 10 lacs.

Als uw echtgenoot eerder overlijdt (vóór overlijdt), stopt het pensioen bij uw overlijden. Je genomineerde krijgt Rs 10 lacs.

Beleggingen onder het LIC Jeevan Akshay-plan komen in aanmerking voor belastingvoordeel op grond van Sectie 80CCC. Het voordeel onder Sectie 80CCC valt onder de algemene limiet van Rs 1.5 lacs onder Sectie 80C.

Het lijfrente-inkomen (pensioeninkomen) is belastbaar tegen het tarief van uw inkomstenbelasting.

Geen gemakkelijke vraag om te beantwoorden. Laten we eerst naar de profs kijken.

Niet alles is echter dom. Er zijn ook nogal wat nadelen.

Ik heb deze aspecten in meer detail besproken in dit bericht.

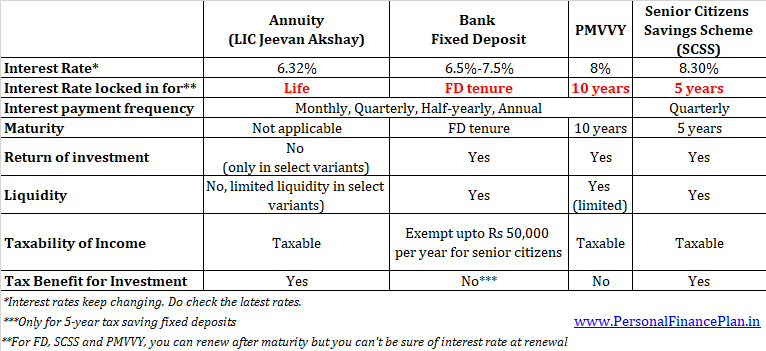

Je moet ook kijken naar alternatieven voor het genereren van inkomen tijdens je pensionering. U kunt beleggen in vaste deposito's of schuldbeleggingsfondsen. Als u een senior bent, heeft u extra opties in Pradhan Mantri Vaya Vandana Yojana (PMVVY) en Senior Citizens Saving Scheme (SCSS).

Je moet bij het maken van een keuze kijken naar rendement (rente), belastbaarheid en liquiditeit.

Hier is een korte vergelijking tussen lijfrente, bank-FD's, SCSS en PMVVY.

Let op:het is geen of-of-strategie. Een slimme pensioenstrategie kan een combinatie van deze producten gebruiken.

Ervan uitgaande dat u heeft besloten voor een lijfrenteregeling te gaan, moet u nog steeds de lijfrentevariant selecteren.

De keuze hangt af van uw behoefte.

Als u een erfenis voor uw gezin wilt nalaten, moet u optie 3 en 7 overwegen.

Als u ook pensioen voor uw echtgenoot wilt verzekeren, overweeg dan optie 5, 6 of 7.

Als u wilt dat uw lijfrente-uitkeringen geleidelijk groeien, kunt u kiezen voor optie 4.

Als je alleen je inkomen wilt maximaliseren (en je geen zorgen maakt over het achterlaten van een erfenis), dan vind je optie 1 misschien het leukst.

Aan de andere kant, als u een hoger inkomen wilt maar voor een minimale periode cashflow naar het gezin wilt verzekeren, kan optie 2 de juiste keuze voor u zijn.

Welke variant kiest u?

Overweeg trouwens ook lijfrenteplannen van particuliere verzekeraars. Mogelijk krijgt u betere tarieven voor dezelfde variant.

Je kunt dit abonnement kopen door naar het LIC-filiaal te gaan of met de hulp van een LIC-agent.

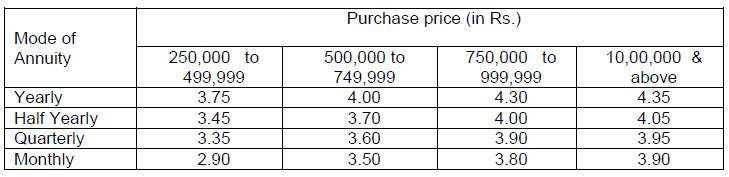

Je kunt het LIC Jeevan Akshay VI-abonnement ook online kopen. Je moet naar de LIC-website gaan. Zoals hierboven vermeld, krijgt u een betere lijfrente als u het product online koopt.

4 dingen die u moet weten over zichtverzekeringen

Alles wat u moet weten over BSE Groep A-aandelen

A Shares Mutual Fund Alles wat u moet weten

Regionaal fonds Alles wat u moet weten

Hoe u een pensioen opbouwt – Alles wat u moet weten

Upgradebeoordeling:wat u moet weten

Soorten eigendomsverzekeringen:wat u moet weten