Het Orakel van Omaha is weer uit met de jaarlijkse brief aan de aandeelhouders van Berkshire Hathaway (zijn houdstermaatschappij). Het is een must-read geworden voor alle beleggers omdat het vol zit met die gezond verstand wijsheid waar Warren bekend om is geworden. Ik heb met opzet geen enkel commentaar gelezen in de hoop de taak met een frisse blik te voltooien. Hier zijn enkele van de belangrijkste beleggingsinzichten van deze 16 pagina's:

Waarom de koopwoede? Gedeeltelijk komt dat doordat de functie van CEO zelf kiest voor 'can-do'-types... Als een CEO eenmaal honger heeft naar een deal, zal het hem of zij nooit ontbreken aan prognoses die de aankoop rechtvaardigen. Ondergeschikten zullen juichen en zich vergrote domeinen voorstellen en de vergoedingsniveaus die doorgaans toenemen met de bedrijfsgrootte. Investeringsbankiers, die enorme vergoedingen ruiken, zullen ook applaudisseren. (Vraag de kapper niet of je een knipbeurt nodig hebt.) Als de historische prestatie van het doelwit niet voldoende is om de acquisitie te valideren, zullen er grote "synergieën" worden voorspeld. Spreadsheets stellen nooit teleur.

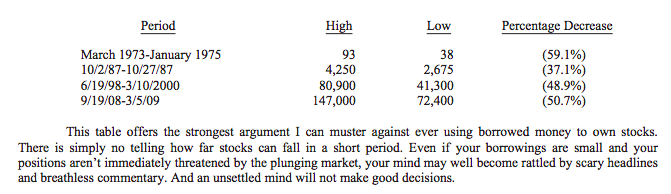

Zelfs met zijn geweldige prestaties heeft Berkshire vier grote dips gehad (zie hieronder).

“Als je je hoofd erbij kunt houden als alles over jou dat van hen verliest. . . Als je kunt wachten en niet moe bent door te wachten. . . Als je kunt denken - en niet van gedachten je doel maakt. . . Als je jezelf kunt vertrouwen als alle mensen aan je twijfelen... De jouwe is de aarde en alles wat daarop is.'

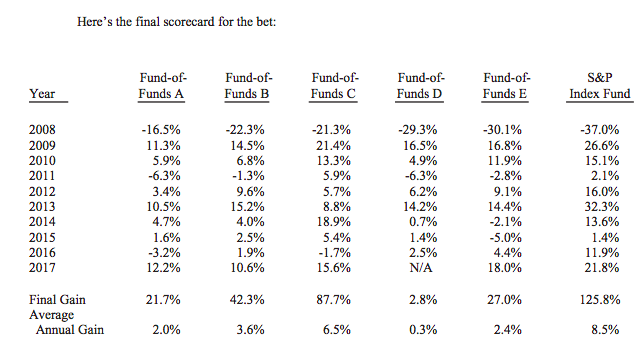

"Ik heb de weddenschap om twee redenen gedaan:(1) om mijn uitgave van $ 318.250 te gebruiken voor een onevenredig groter bedrag dat - als de zaken zouden verlopen zoals ik had verwacht - zou worden verdeeld in begin 2018 aan Girls Inc. uit Omaha, en (2) om mijn overtuiging bekend te maken dat mijn keuze – een vrijwel kosteloze belegging in een onbeheerd S&P 500-indexfonds – na verloop van tijd betere resultaten zou opleveren dan de meeste beleggingsprofessionals , hoe goed beschouwd en gestimuleerd die "helpers" ook mogen zijn. Het aanpakken van deze vraag is van enorm belang. Amerikaanse investeerders betalen jaarlijks duizelingwekkende bedragen aan adviseurs, vaak met meerdere lagen van gevolgkosten. Krijgen deze investeerders in totaal waar voor hun geld ? Inderdaad, opnieuw in het algemeen, krijgen beleggers iets voor hun uitgaven?

De resultaten? Het rendement van de S&P 500 van 125,8% over die periode versloeg elk van de dure "professioneel beheerde" fondsen

Andere goudklompjes :

--------------

Als u zo ver bent gekomen, verdient u applaus en ook uw beleggingsportefeuille zal u dankbaar zijn. We hebben veel geweldige investeringsbronnen die veel van deze concepten aanleren.

Professionele geldfouten bij sporters waar we allemaal van kunnen leren

Financiële tips die u van millennials kunt leren (ja, echt)

Jaarverslagen:wat ze zijn en waarom beleggers er om geven

Wat elke startup kan leren van de succesverhalen van Silicon Valley

Wat is Ponzi-schema? En hoe kun je jezelf ertegen beschermen?

Kan de Dow Jones echt de 1.000.000 bereiken in een eeuw? Zal de voorspelling van Warren Buffett uitkomen?

Wat beleggers kunnen leren van Kobe Bryant