Sudip vraagt:“Geachte Pattu meneer, dankzij uw advies hebben we nu een kantoor-studiegroep met 12 mensen die over geldbeheer praten. Een lid beweerde dat een investering van een forfaitair bedrag over 15 jaar altijd beter zal zijn dan een SIP. Klopt deze gedachtegang? Kun je hier wat licht op werpen?”

Ik ben blij te horen dat je deel uitmaakt van een studiegroep. Of het nu gaat om persoonlijke financiën of een ander onderwerp, dit heeft meerdere voordelen. Zie:Hoe u uw financiële leven kunt verbeteren met een kantoorstudiegroep. Natuurlijk zullen verschillende mensen verschillende opvattingen hebben, en we moeten kritisch zijn om gefocust te blijven.

Een forfaitaire investering vergelijken met een SIP-investering heeft weinig zin. Niemand zal ooit maar één investering doen over 15 jaar! En het totale bedrag dat via een forfaitair bedrag en via SIP wordt geïnvesteerd, zal altijd anders zijn. Als je de verkeerde vraag stelt, zul je nooit het juiste antwoord vinden! Tenzij je stopt en het probleem beseft.

Natuurlijk kan ik SIP en het investeringsrendement van een forfaitair bedrag over 15 jaar gemakkelijk in een paar minuten vergelijken. Maar zelfs als we geen SIP starten (of equivalent elke maand handmatig investeren), zullen we niet één investering doen en stoppen voor de komende 15 jaar!

Academici worden al tientallen jaren met deze twee modi vergeleken om een diploma te behalen. Ze zouden een eenmalige investering van 12.000 USD vergelijken met een maandelijkse investering van 100 USD over 180 maanden. Natuurlijk is het numeriek logisch, maar niet praktisch. Een man die in één klap 12.000 USD kan investeren, zou de komende 180 maanden veel meer investeren.

We hebben besproken hoe SIP 'geannualiseerde' rendementen worden berekend:Wat is XIRR:Een eenvoudige introductie. Of we nu dagelijks of wekelijks of maandelijks of driemaandelijks of af en toe beleggen, het zijn allemaal vormen van dollar/rupee-kostenmiddeling.

Het geannualiseerde rendement van een eenmalige investering kan worden berekend met de standaard "samengestelde" formules. Hoewel er geen samengestelde fondsen zijn, doen we dit om het rendement te vergelijken met een risicovrij instrument zoals een vaste storting om te bepalen of we de beloning hebben gekregen voor het extra risico dat we hebben genomen, oftewel de risicopremie.

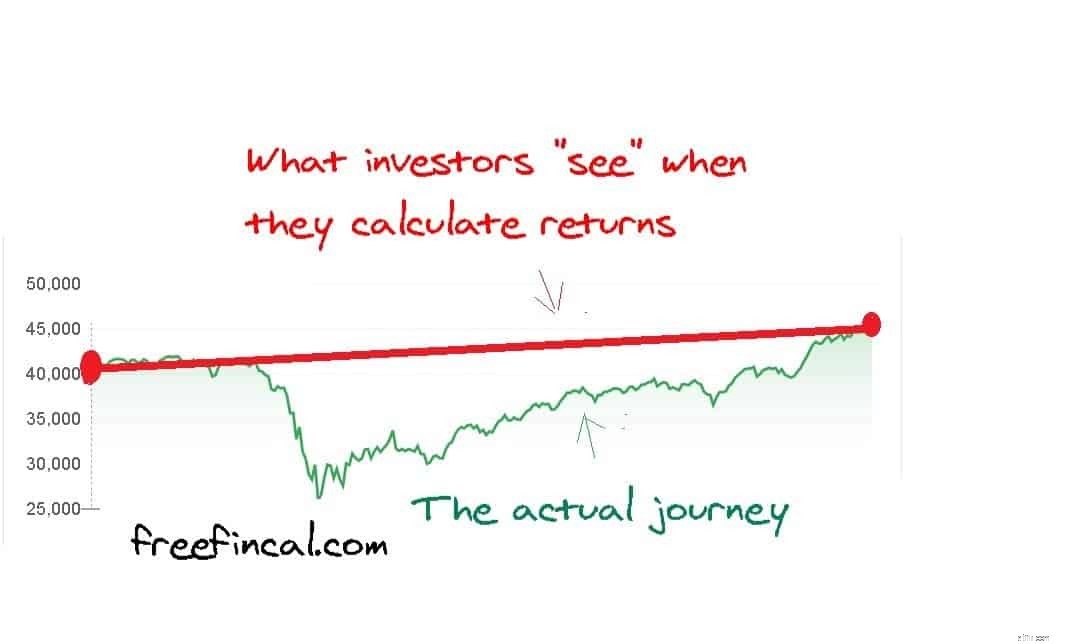

Deze samengestelde formule, ook wel CAGR genoemd, wordt hier uitgelegd:CAGR versus IRR:maatregelen voor investeringsgroei begrijpen. Laten we voor onze doeleinden hier, in het geval van een SIP, beseffen dat elke investering die we doen zijn CAGR zal hebben. Wanneer we de XIRR berekenen, vragen we welke CAGR ik kan kiezen die hetzelfde zal zijn voor alle termijnen ? Dit nummer is de XIRR. De XIRR is een benadering, terwijl de CAGR exact is, hoewel het een punt-tot-puntmeting is die de reis negeert.

Dus moet waarderen dat de berekening van het kapitaalmarktrendement achteraf wordt gedaan, waarbij de reis wordt genegeerd. Vergeet praktisch; zelfs technisch gezien is de vergelijking tussen SIP en forfaitaire som op wankele grond, omdat in SIP elke aflevering op verschillende marktniveaus wordt gedaan. De XIRR is een CAGR "gemiddelde". Het is dus een vergelijking tussen appel en sinaasappel, hoe we het ook bekijken.

Wanneer mensen vragen:"forfait of SIP, wat is beter?" wat ze bedoelen is:"Ik heb wat geld dat ik wil investeren; moet ik het in één keer investeren of moet ik het beetje bij beetje (STP) elk investeren?”. Het antwoord daarop is:"op de lange termijn maakt het niet uit!". Zie:Een forfaitair bedrag beleggen in eenmalig versus geleidelijk (STP) in een beleggingsfonds voor aandelen (backtestresultaten) Soms doet STP het beter en soms forfaitair. U kunt niet weten hoe uw investeringskeuze in de toekomst zal werken!

Dit onderscheid is belangrijk omdat het vergelijken van 15-jarige forfaitaire rendementen met 15-jarige SIP-rendementen weinig zin heeft. Als u een forfaitair bedrag heeft en "geleidelijk" de markt wilt betreden, doet u dit in de komende 6-12 maanden en niet in de komende 180 maanden!!

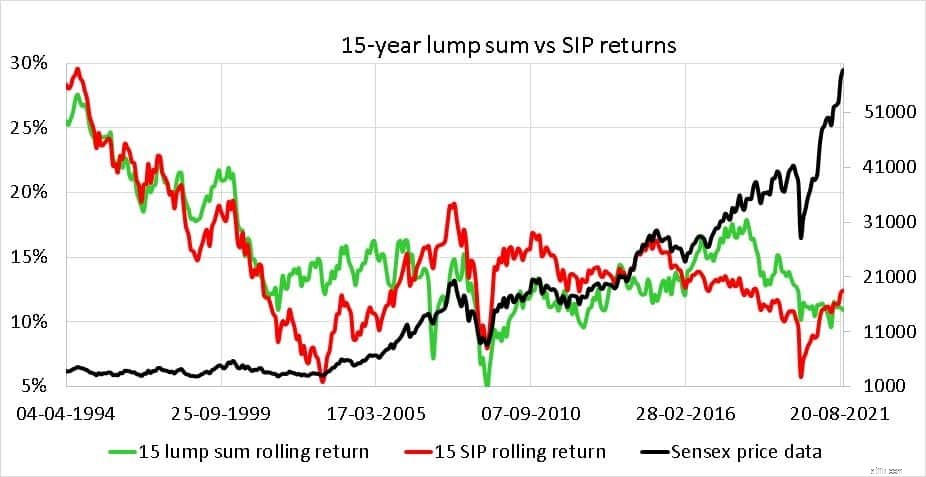

Laten we deze vergelijking maken voor wat het waard is. We zullen de maandelijkse prijsgegevens van Sensex gebruiken van april 1979 tot oktober 2021. We moeten ongeveer 2% meer toevoegen aan het rendement om dividenden te verantwoorden, maar aangezien dit onderdeel aan beide kanten van de vergelijking ontbreekt, zal het niets veranderen.

We zullen deze tool gebruiken om 15-jarige SIP en forfaitaire rendementen te krijgen:Mutual Fund SIP en Lump Sum Rolling Returns Calculators.

Er zijn 327 intervallen van 15 jaar mogelijk, en de eerste vijf en de laatste vijf datasets worden hieronder als voorbeeld weergegeven. We gebruiken dezelfde begin- en einddatum voor zowel SIP- als forfaitaire investeringen.

Van datumTot op heden15 voortschrijdend rendement 15 SIP voortschrijdend rendement03-04-197904-04-199425,6%28,4%02-05-197902-05-199425,3%28,1%02-06-197901-06-199425,7%28,2%02-07-197901 -07-199426,2%28,9%01-08-197901-08-199427,2%29,1%……………………02-05-200603-05-20219,6%10,7%01-06-200601-06-202111,5%11,4 %03-07-200601-07-202111.2%11.4%01-08-200602-08-202111.2%11.4%01-09-200601-09-202111.1%12.2%03-10-200601-10-202110.9%12.4%Trek a.u.b. niets uit het bovenstaande! Dit is slechts een willekeurige steekproef. Laten we eens kijken naar de volledige dataset.

De volgende opmerkingen kunnen worden gemaakt:

Wat moeten beleggers doen? Kortom, beleggers moeten eerst stoppen met appels met peren vergelijken. SIP of geautomatiseerd beleggen is de natuurlijke manier voor een bezoldigde belegger om te kiezen. Als de persoon van tijd tot tijd toegang krijgt tot een forfaitair bedrag, kan hij het in één keer investeren of over een paar maanden spreiden. Het maakt geen verschil.

3-4 keer per jaar beleggen op willekeurige data of wanneer de markt omlaag (of omhoog) is, is ook SIP-beleggen over een lange duur, zoals 15 jaar. Er is geen magische manier om een beter rendement te behalen door de investeringsdatum te bepalen.

"Beleg gewoon wanneer u het geld krijgt met een op doelen gebaseerde activatoewijzing en verspil geen tijd aan het plannen van strategieën of het kijken naar marktniveaus" is een eenvoudige mantra die we iedereen aanraden om te gebruiken.

Inzicht in Stock SIP (Systematic Investment Plan)

Veelvoorkomende mythes over investeren in SIP

Wat is SIP-investering:hoe werkt het?

Welk rendement kan ik de komende 10 jaar verwachten van een Nifty 50 SIP?

Ik ben nieuw bij aandelenfondsen. Hoe moet ik een forfaitair bedrag beleggen?

Kan ik na drie jaar SIP-investering nu gedeeltelijke winst boeken?

Investeringskennis:welke SIP is het beste voor 50 jaar?