We kregen deze interessante vraag van een lezer die anoniem wenst te blijven:“Er zijn te veel categorieën van beleggingsfondsen. Is er een manier waarop we ze kunnen regelen in termen van hun rendement?” In dit artikel bespreken we een eenvoudige manier om dit te doen. We zeggen dat aandelen, schulden, goud en onroerend goed verschillende activaklassen zijn. Wat maakt ze anders?

Is het het rendement dat ze bieden? Als een aandelenfonds over een bepaalde periode een rendement van 18% heeft opgeleverd, kunnen we altijd een ander punt in de geschiedenis vinden waar schulden (bijv. vergulde fondsen) of goud hetzelfde rendement hebben opgeleverd voor dezelfde periode. Hetzelfde geldt ook voor negatieve rendementen. Retouren rechtstreeks gebruiken om activaklassen of verschillende beleggingsfondsen te classificeren, zal niet consistent zijn. We gebruiken retouren wel voor classificatie, maar indirect.

In plaats daarvan kunnen we beleggingsfondsen of activaklassen classificeren op basis van de mate waarin rendementen fluctueren. Of in feite hoeveel de NAV omhoog of omlaag beweegt. Er zijn twee manieren om dit te doen. We zullen zien hoe met een voorbeeld. We zullen voor deze studie een periode van drie jaar in overweging nemen, van 26 april 2018 tot 26 april 2021, en het gemiddelde van de maandelijkse rendementen van verschillende indices berekenen. De indices vertegenwoordigen verschillende categorieën van beleggingsfondsen.

De standaarddeviatie van maandelijkse rendementen is een maatstaf voor hoeveel de maandelijkse rendementen afwijken van het gemiddelde maandelijkse rendement. We hebben deze maatstaf in het verleden meerdere keren gebruikt om beleggingsfondsen te classificeren. Zie bijvoorbeeld:Wanneer welk beleggingsfonds kiezen? En de sleutel tot succesvol beleggen in beleggingsfondsen. In dit artikel zullen we retouren rechtstreeks gebruiken om te beoordelen hoeveel de retouren fluctueren en deze te classificeren.

Het gemiddelde maandelijkse rendement van de CRISIL Liquid Fund Index over de bovengenoemde periode van drie jaar is 0,49%. Dit kunnen we omrekenen naar een rendement op jaarbasis:(1+0,49%)^12 -1 =6%. Het geannualiseerde rendement over deze periode van drie jaar (met alleen startdatum NIW en einddatum NIW) is 5,95%. Het verschil tussen de twee berekeningen (6% – 5,95%) is een maatstaf voor de volatiliteit.

Waarom? Bij een vaste storting zou elk maandelijks rendement hetzelfde zijn. Dus beide rendementsberekeningen zouden hetzelfde resultaat opleveren. Dus met nul verschil om geen volatiliteit te vertegenwoordigen, krijgen we een schatting van de volatiliteit van een liquide fondsindex:0,05% (ongeveer). Elke afwijking vanaf nul staat voor fluctuerende rendementen.

Om de standaarddeviatie te berekenen, berekenen we het verschil tussen elk maandelijks rendement en het gemiddelde maandelijkse rendement (er zijn 36 van dergelijke gegevenspunten voor onze duur). Neem het kwadraat van dit verschil en bereken het gemiddelde. Neem vervolgens de vierkantswortel van dat gemiddelde. Dit zal altijd positief zijn. Hoe hoger de standaarddeviatie, hoe hoger de volatiliteit van de prijs. Dit is slechts één type risico.

Zelfs dit kan misleidend zijn. Als je alleen naar de afgelopen drie jaar kijkt, zou goud soepel kunnen stijgen of crashen of nergens heen zijn gegaan, terwijl aandelen het tegenovergestelde kunnen doen. Dus een voortschrijdende standaarddeviatie-analyse (zoals rendement) is nodig voor een betere consistentie. De onderstaande gegevens moeten alleen worden beschouwd als een voorproefje van wat u kunt verwachten en vertegenwoordigen alleen de volatiliteit voor de beoordelingsperiode. De standaarddeviatie van sommige indices kan net zo wild schommelen als hun rendement!

Sommige segmenten zijn altijd volatieler. Small-capindices zijn bijvoorbeeld doorgaans volatieler dan large-capindices, enzovoort. Het interpreteren van deze gegevens vereist dus enig perspectief.

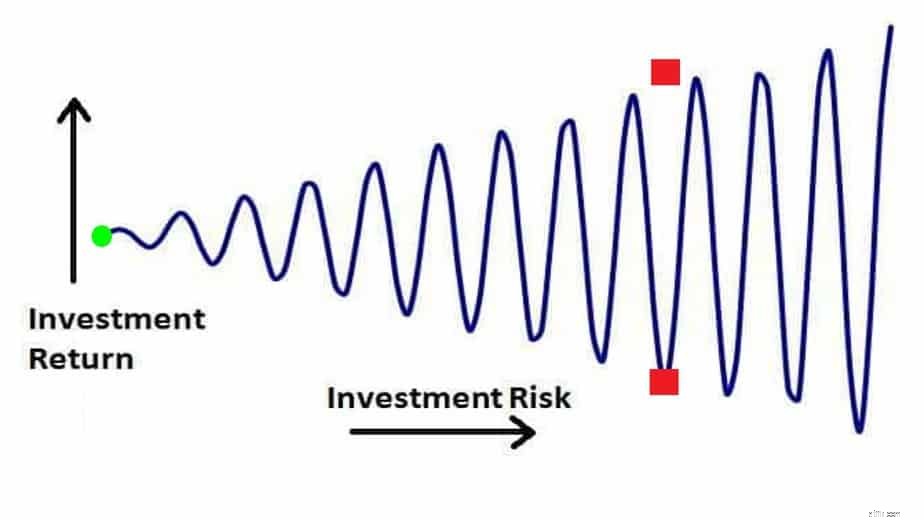

Hoe helpt het gebruik van standaarddeviatie? Hoe hoger de waarde, hoe hoger de volatiliteit in NAV, hoe groter de fluctuaties in het rendement. Hogere schommelingen in rendementen betekenen dat alleen en niet de mogelijkheid van hogere rendementen! Hoe hoger de spreiding in rendement, hoe groter de onzekerheid in welk rendement we zouden krijgen! Zie:Verwacht geen rendement van SIP's voor beleggingsfondsen! Doe dit in plaats daarvan!

We presenteren standaarddeviatie en rendementsverschilgegevens (kale waarde) voor 161 indices. We raden lezers aan om te zien hoe de standaarddeviatie toeneemt naarmate we overstappen van schuldfondsen naar goud naar internationale aandelen, hybride fondsen, gediversifieerde aandelen, thematische indices en andere grondstoffen.

Er kunnen verschillende interessante conclusies (over de bestudeerde tijdvensters) worden getrokken. Een paar zijn:

Opmerking: Het verschil tussen het rendement van het rekenkundig gemiddelde en het rendement op jaarbasis (geometrisch gemiddelde) moet altijd positief zijn aangezien AM>=GM. Met dank aan Siva van AIFW om hierop te wijzen.

Benchmarknaam Standaardafwijking Retourverschil Nifty 1D Rate Index0.12Crisil 91 Day T-Bill Index0.140.04Crisil Liquid Fund Index0.140.06Nifty 50 Arbitrage Index0.240.06Crisil 1 Yr T-Bill Index0.280.00Crisil Short Term Bond Fund Index0.69Crisil Composite Bond Fund Index1.11I- BEX (I-Sec Sovereign Bond Index)1.15Crisil 10 Yr Gilt Index1.27CRISIL Hybrid 85+15 – Conservative Index1.510.06CRISIL Short Term Debt Hybrid 75+25 Fund Index1.940.50USD INR1.951.09CRISIL Short Term Debt Hybrid 60+40 Fondsindex2.841.04Gold-London AM3.45Gold-International3.67KLSE Composite3.870.85Swiss Market3.942.08Gold-London AM (INR)3.950.90CRISIL Hybrid 35+65 – Agressieve Index4.352.18Shanghai Composite4.460.45Zilver4.582.12MCX GOLD SPOT4 .621.58FTSE 1004.783.86Dow Jones4.991.49S&P 1005.001.33Dow Jones Samengestelde Index5.021.65S&P 5005.071.41Dow Jones Utility Average5.112.57NIFTY 50 Shariah – TRI5.212.76NIFTY FMCG – TRI5.244.39NIFTY 100 Lage volatiliteit 304.29 – TRI5.24 NIFTY Alpha Kwaliteit Waarde Lage Volatiliteit 30 – TRI5.263.46Nasdaq Overige Financiën5.261.28NIFTY Kwaliteit lage vluchtigheid 30 – TRI5.273.79S&P BSE FMCG5.284.43Taiwan gewogen5.292.97S&P BSE Fast Moving Consumer Goods – TRI5.294.46NIFTY Alpha lage vluchtigheid 30 – TRI5.403.97Hang Seng5.411.19NIFTY Alpha kwaliteit lage vluchtigheid 30 – TRI5.424.15Nifty Low Volatility 50 – TRI5.443.82S&P BSE 500 Shariah – TRI5.504.18Nifty 50 Value 20 Index – TRI5.503.71Nasdaq Telecommunications5.541.84Nifty 500 Shariah – TRI5.633.43Nasdaq-1005.660.79NIFTY CONSUMPTIE – TRI5.683.92 Composite5.700.49Nifty Shariah 25 – TRI5.763.34Nasdaq5.791.05SHARIAH255.793.37NIFTY DIV OPPS 50 – TRI5.834.51NIFTY MNC – TRI5.904.29Nifty 100 Quality 30 Index – TRI5.914.48Nasdaq Industrial5.961.2384Nikkeik 225P Index – TRI6.085.18NIFTY SME EMERGE Index – TRI6.155.43S&P BSE GREENEX – TRI6.234.39Nasdaq Insurance6.242.52S&P BSE SENSEX – TRI6.314.29S&P BSE Sensex 50 – TRI6.364.31S&P BSE Large Cap – TRI6.384.38S&P BSE 100 – TRI6.424.38Nasdaq Biotechnologie6.431.29NIFTY 100 – TRI6.434.42NIFTY 50 – TRI6.444.37S&P BSE 100 ESG Index6.454.69Nasdaq Computer6.501.21S&P BSE 200 – TRI6.514.61S&P BSE LargeMidCap – TRI6.524.55S&P BSE 250 LargeMidCap Index – TRI6.524.61S&P BSE CARBONEX – TRI6.544.54Madrid General6.564.29NIFTY 200 – TRI Composite6.603.16S&P BSE SME IPO – TRI6.644.52S&P BSE 500 – TRI6.674.77NIFTY 500 – TRI6.734.81S&P BSE AllCap – TRI6.754.90S&P BSE 250 LargeMidCap 65:35 Index – TRI6.775.06S&P BSE Informatietechnologie – TRI6. 817.49S&P BSE IT6.817.43NIFTY NEXT 50 – TRI6.835.03NIFTY 50 Equal Weight Index – TRI6.914.65S&P BSE Telecom – TRI6.940.85S&P 4006.973.31Nifty Growth Sectors 15 – TRI6.995.46Nifty LargeMidcap 25033NIFTY 10055. Index Equal Weight Index – TRI7.084.91Nifty Tata Group – TRI7.089.15NIFTY SERV SECTOR – TRI7.114.96NIFTY INFRA – TRI7.144.10NIFTY IT – TRI7.168.16S&P BSE DOLLEX 307.174.04Dow Jones Trasportation Averag7.193.28Nasdaq&TransportationB7.212. Sensex Next 50 – TRI7.275.16S&P BSE-hulpprogramma's – TRI7.274.45S&P BSE Luxe consumptiegoederen en se rvices – TRI7.295.24NIFTY DEFTY7.304.17S&P BSE DOLLEX 1007.324.17S&P BSE DOLLEX 2007.404.41S&P BSE Duurzame consumentengoederen – TRI7.484.19S&P BSE Vermogensindex – TRI7.714.90S&P BSE MidCap Select Index 7.715.56S&P BSE7. 816.04S&P BSE 150 MidCap – TRI7.846.77RTS Index7.841.52S&P BSE Health Care – TRI7.855.65Nifty Midcap 150 – TRI7.906.53Nifty Alpha 50 – TRI7.927.84Nifty Tata Group 25% Cap – TRI7.977.30NIFTY CPSE Index – TRI8 .084.21NIFTY COMMODITIES – TRI8.255.56S&P BSE OIL &GAS Index – TRI8.204.16Nifty Midcap 100 – TRI8.216.97NIFTY ENERGY – TRI8.255.74S&P BSE SmallCap Select Index8.257.31S&P CPSE8.354.55SmallSmallCap BSE 400 . 377.14S&P BSE MidSmallCap – TRI8.407.05Nifty MidSmallcap 400 Index – TRI8.427.01S&P BSE Bharat 22 Index8.515.40Nifty Midcap 50 – TRI8.608.11Nifty Midcap Liquid 15 – TRI8.627.93LIX 15 MIDCAP8.657.93S&P BSE AUTO Index – 676.87Nifty Financial Services – TRI8.706.04NIFTY AUTO – TRI8.796.99S&P BSE Basismateriaal – TRI8.937.70S&P BSE Kapitaalgoederen – TRI8.996.33Nifty 100 Liquid 15 – TRI9.016.38S&P BSE Small-Cap – TRI9.028.06S&P BSE Finance – TRI9.096.92NIFTY PHARMA – TRI9.096.85Nasdaq Bank9.155.99S&P BSE PSU – TRI9.155.02S&P BSE Energie – TRI9. 196.84S&P BSE Enhanced Value Index9.515.58S&P BSE Industrials – TRI9.547.71S&P BSE BANKEX – TRI9.707.49Nifty Smallcap 250 – TRI9.758.44S&P BSE 250 Small Cap – TRI9.778.54NIFTY BANK – TRI9.807.65Nifty Aditya Birla Group – TRI9 Birla Group .856.98Nifty Private Bank – TRI9.878.24Nifty Mahindra Group – TRI9.961.78S&P BSE IPO Index – TRI10.2111.57Nifty Smallcap 100 – TRI10.3810.10Nifty Smallcap 50 – TRI10.659.61S&P BSE Realty Index – TRITY10.709.66NIF .0510.29NIFTY MEDIA – TRI11.317.21NIFTY METAL – TRI11.6211.51S&P BSE METAL Index – TRI11.6711.47Nifty High Beta 50 – TRI11.9010.94NIFTY PSU BANK – TRI13.468.81MerVal16.3915.8219.77de16.87

Beleggingsfondsen en hoe ze werken

Hoe selecteert u geen beleggingsfondsen?

Hoe bouw je een SIP-portefeuille van beleggingsfondsen op?

Hoe wordt het rendement van beleggingsfondsen berekend

Belasting op onderlinge fondsen:hoe worden rendementen op beleggingsfondsen in India belast?

Hoe koop je online beleggingsfondsen in India?

Hoe verdienen beleggingsfondsen geld?