Noot van de redactie:de nuances van een IPO versus DPO werden voor het eerst behandeld voor studenten van de Intelligent Investor's Immersive. Meer details over de cursus vind je hier.

De technologiebedrijven staan bekend om verstoringen.

Nu willen ze zelfs de business van Initial Public Offerings (IPO's) breken, waardoor de dominante manier om bedrijven op de lijst te zetten, verandert.

Er is een rivaliteit tussen het T-shirt van Silicon Valley in het westen dat technische geeks aantrekt en het powersuit uit de stad New York in het oosten dat hebzuchtige bankiers aantrekt. Het was de afgelopen decennia een bankierswereld totdat technologie de belangrijkste motor van de wereldeconomie werd.

Traditioneel krijgt een bedrijf dat naar de beurs wil gaan een paar banken om samen te komen en hen te helpen het proces te onderschrijven. In ruil daarvoor kunnen de vergoedingen voor beursintroducties oplopen tot 4-7% van de bruto-opbrengst die voortvloeit uit het aanbod. Dus hoe groter het aanbod aan het publiek en hoe beter de verkopen en ontvangsten, hoe meer vergoedingen de bankiers verdienen.

Die dynamiek is nu veranderd.

Techbedrijven kiezen er nu voor om de tussenpersonen uit te schakelen door een alternatief te gebruiken dat bekend staat als Direct Public Offerings (DPO's).

Spotify was niet het eerste bedrijf dat dit deed.

Volgens Investopedia was het nu beroemde Ben &Jerry's Ice Cream een van de eersten die in 1984 op deze weg van notering tikte. Geen van de DPO-precedenten was echter zo beroemd of zo groot als Spotify om de aandacht van het publiek te trekken.

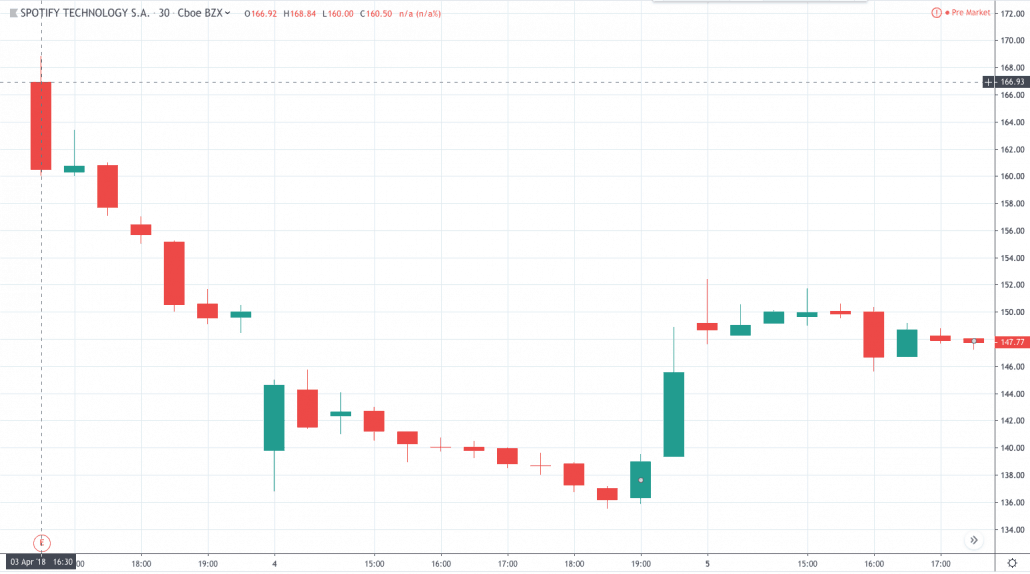

Spotify gaf een referentieprijs van US$132 en noteerde op 3 april 2018 aan de New York Stock Exchange. De openingsprijs was US$166,92, ongeveer 26% hoger dan de referentieprijs.

Over het ontbreken van een tussenpersoon en kostenbesparing met een DPO hebben we het al gehad. Maar er zijn meer verschillen om te benadrukken.

Een typische IPO omvat een massale creatie van nieuwe aandelen die aan de investeerders moeten worden verkocht. Het geld dat door de investeerders wordt betaald, zou in het bedrijf worden geïnjecteerd. Het bedrijf zou de opbrengst van de beursintroductie normaal gesproken oormerken voor groeiprojecten.

Maar een DPO geeft daarentegen geen nieuwe aandelen uit, maar staat bestaande aandeelhouders toe hun aandelen aan het publiek te verkopen. Dit betekent dat de aandelen en contanten rechtstreeks van hand zouden wisselen tussen de kopers en verkopers. Het bedrijf zou geen cent krijgen van deze transacties.

Daarom is een DPO GEEN evenement om geld in te zamelen.

Om dit te laten werken, moet DPO de bestaande aandeelhouders, inclusief de insiders, toestaan hun aandelen te verkopen. Dit in tegenstelling tot een beursgang waarbij insiders een surseance van betaling in acht moeten nemen en hun aandelen niet mogen verkopen.

Het voordeel van de DPO ten opzichte van de IPO in dit opzicht is dat de prijzen transparanter zijn omdat deze door de markt worden bepaald in plaats van de vaste onderschreven IPO-prijs.

Hieronder is een tabel die de verschillen illustreert.

| IPO | DPO | |

| Overname | Financiële instellingen | Bedrijven zelf |

| Kosten | Duurder | Goedkoper |

| Aantal aandelen | Verhogen | Hetzelfde |

| Wie krijgt het geld | Cash gaat naar het bedrijf | Het geld gaat naar de verkopers |

| Vergrendelingsperiode | Ja. Insiders mogen gedurende een bepaalde periode niet verkopen. | Nee. Insiders kunnen verkopen. |

| Prijs ontdekken | Zwak. Alleen IPO-prijs | Sterk. Verkopers en kopers moeten akkoord gaan met transacties. |

Spotify pleit voor transparantie en het was een van de belangrijkste verkoopargumenten die het bedrijf beredeneerde voor een DPO boven een IPO, afgezien van de kostenbesparing.

Hoewel ik het ermee eens ben dat het eerlijker is om een door de markt bepaalde prijs te hebben, vind ik het gewoon ongemakkelijk om insiders te laten uitbetalen zodra het bedrijf naar de beurs gaat. Er is een belangenconflict als de insiders alles verkopen en er in het bedrijf geen huid meer in het spel zit.

Het bedrijf haalt ook geen geld op om van de oefening te profiteren om kapitaal te krijgen om het bedrijf verder te laten groeien. Het werd slechts een manier om de aandelen van het bedrijf meer liquide te maken op een openbare markt en voor aandeelhouders om te verkopen en om nieuwe investeerders aan te trekken.

Persoonlijk zou ik de voorkeur geven aan een middenweg, een soort hybride DPO-IPO. DPO moet nieuwe aandelen creëren en het moratorium voor insiders toepassen. Alleen de nieuwe aandelen kunnen tijdens de moratoriumperiode worden verkocht.

Daarom zie ik voordelen en valkuilen in zowel DPO- als IPO-wegen. Ik ben niet hoopvol over een hybride die het beste van twee werelden zou hebben. Beleggers moeten daarom sceptisch blijven en elke DPO of IPO van geval tot geval evalueren.

Als u meer wilt weten over hoe wij beleggen, kunt u hier meer informatie vinden.

Als u meer wilt weten over het Saudi Aramco IPO Plan, lees dan hier.

Wat zijn de afmetingen van een creditcard?

Wat zijn de voordelen van veegkaarten?

Wat is het verschil tussen VAIS en VAIS Med die op mijn salaris staan?

De verschillen tussen MoneyGram en Western Union

Wat zijn de verschillen tussen vermogensmaximalisatie voor aandeelhouders en winstmaximalisatie?

Wat zijn de verschillen tussen een begunstigde en een opvolger in levensverzekeringen?

Wat zijn de voordelen van de GI-rekening?