Ik krijg vaak deze vraag:moet ik forfaitair beleggen of mijn kapitaal verdelen in kleinere bedragen om in de loop van de tijd in delen te investeren? Dit laatste wordt ook wel het gemiddelde van de dollarkosten genoemd.

Forfaitair beleggen is geweldig als de markt stijgt en u vroeg meer kapitaal aan het werk zet. Middeling van de dollarkosten werkt beter in een dalende markt, omdat u in de loop van de tijd goedkoper koopt.

Maar we zullen nooit zeker weten waar de markt heen gaat, dus we gaan niet investeren op basis van onze onbetrouwbare voorspellingen van marktrichtingen.

De belangrijkste vraag hier is de timing van uw investeringskapitaal.

Als u een meevaller of een erfenis ontvangt, zou forfaitair beleggen een relevantere optie zijn.

Voor de meeste mensen is hun investeringskapitaal echter afgeleid van hun salaris, dat maandelijks wordt betaald. U kunt ofwel het eigen risico sparen en alleen beleggen wanneer het kapitaal aanzienlijk wordt, of u kunt maandelijks een kleiner bedrag beleggen.

Daarom wil ik me concentreren op de meerderheidsgroep en delen hoe u maandelijks in REIT's kunt beleggen.

Waarom REIT's?

Omdat ik denk dat ze om twee belangrijke redenen zeer geschikte investeringen zijn voor de meeste beleggers.

Ten eerste keren REIT's regelmatig dividenden uit en het is geruststellender voor beleggers wanneer ze zien dat er harde contanten op hun rekeningen worden bijgeschreven. Het dividendeffect kan de volatiliteit in de markt opvangen en beleggers kunnen langer belegd blijven. Dat is waar het om gaat om compounding zijn magie te laten werken.

Ten tweede houden veel beleggers van onroerend goed en REIT's maken deze investeringen 'betaalbaar'. Het is een bedrijf dat de meeste mensen kunnen begrijpen en waarmee ze zich kunnen identificeren, en dat het vertrouwen en de houdkracht van investeerders vergroot.

Het belangrijkste bij maandelijks beleggen is om op de commissiekosten te letten. Naarmate u uw REIT's regelmatiger in kleinere hoeveelheden koopt, zijn de transactiekosten misschien niet de moeite waard omdat ze uw rendement opslorpen.

Kies daarom alleen voor een goedkope broker als je maandelijks wilt beleggen.

Dit zijn de 5 REIT's die u kunt kopen:

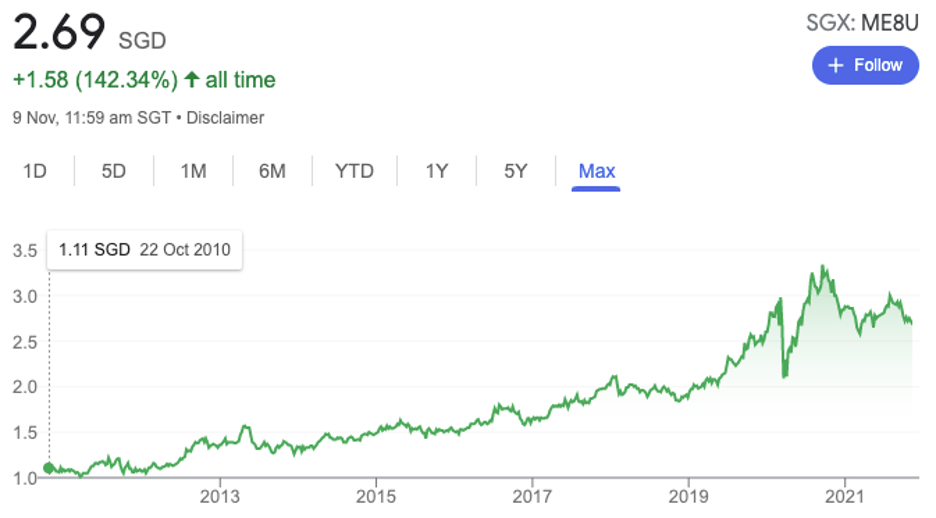

Keppel DC REIT is een zeldzame en populaire datacenter REIT in Singapore. De aandelenkoers bereikte in 2020 een hoogtepunt van $ 3,04, gezien het optimisme over de door Covid versnelde adoptie van digitalisering. Maar dat optimisme stierf weg in 2021 en de koers van het aandeel is het hele jaar door gedaald en bedroeg $ 2,35 op het moment van schrijven.

We hebben 5 mogelijke redenen uitgelegd voor de daling van de aandelenkoers van Keppel DC REIT en de uitbreiding van het mandaat om NetCo over te nemen betekent dat het niet langer een puur spel is voor datacenters.

Dat gezegd hebbende, ben ik nog steeds positief over de langetermijnvooruitzichten van Keppel DC REIT en ik denk dat de koersdaling gerechtvaardigd is vanwege de overwaardering in 2020. Datacenters gaan een cruciale rol spelen in de infrastructuur van onze digitale wereld , inclusief de metaverse van de toekomst. Ik verwacht dat Keppel DC REIT de komende jaren meer datacenters zal verwerven en zal uitgroeien tot een wereldwijd gediversifieerd datacenterspel.

Momenteel heeft Keppel DC REIT het grootste deel van zijn datacenters in Singapore. Dit is een benijdenswaardige positie omdat er momenteel geen nieuwe datacenters zijn toegestaan in Singapore en alle datacenters die hier momenteel bestaan, zijn hot-eigendommen. Keppel DC REIT zou de situatie kunnen uitmelken door de huur te verhogen en ze zullen nog steeds huurders hebben die ze betalen.

Zelfs nadat de aandelenkoers is gedaald, is Keppel DC REIT niet bepaald goedkoop. Het handelt nog steeds met een P/B-ratio van 2,06, iets boven het 5-jarige gemiddelde van 1,96.

Het dividendrendement van Keppel DC REIT is ongeveer 4,4%, wat niet bijzonder hoog is voor REIT's, maar ik vind het acceptabel, aangezien we een premie mogen verwachten voor datacenters.

Dollar cost averaging is geschikt voor situaties waarin het niet vanzelfsprekend goedkoop genoeg is voor een forfaitaire investering, maar verstandiger is om beetje bij beetje te investeren. Je kunt goedkopere en meer eenheden kopen als het verder daalt. En als het omhoog gaat, ben je tot op zekere hoogte ook verworven.

Ondanks dat het een relatief jonge REIT is, heeft het hogere kapitaalwinsten opgeleverd aan vroege investeerders in vergelijking met andere REIT's die voor een langere periode naar de beurs waren gegaan.

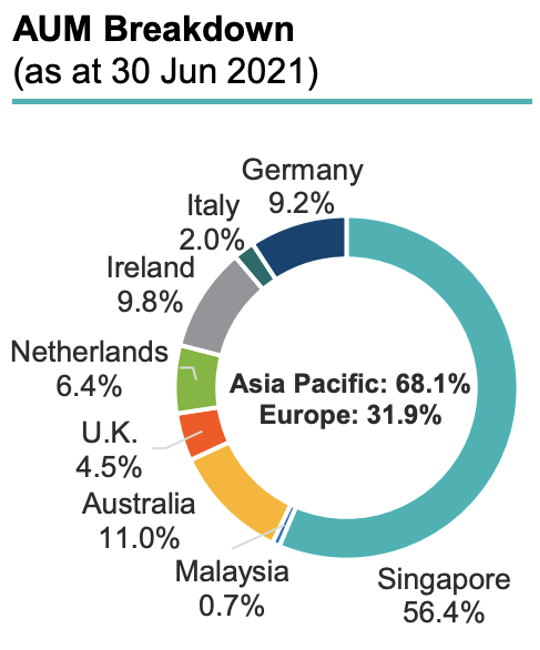

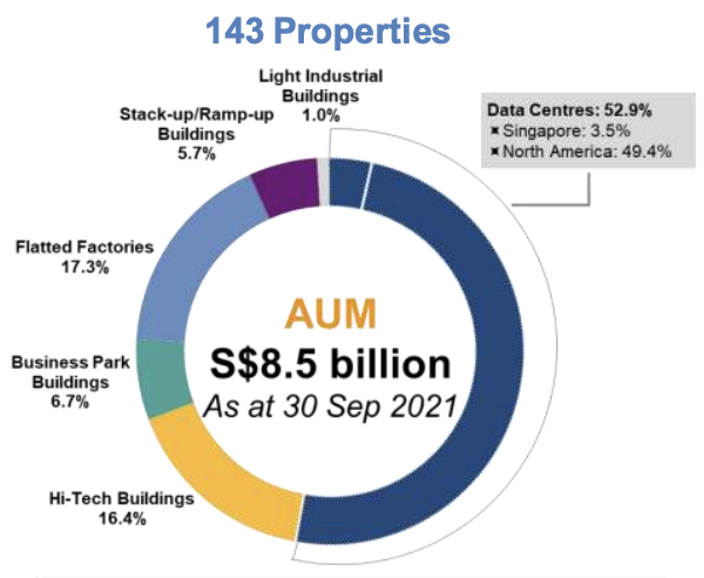

Mapletree Industrial Trust (MIT) is groot geworden in datacenters, die nu meer dan 50% van haar activa vertegenwoordigen!

Ik geloof dat er geen weg terug is naar ouderwetse fabrieken en dat de nadruk zal liggen op industrieel vastgoed met een hogere waarde, zoals hi-tech gebouwen en datacenters.

De waardering van Mapletree Industrial Trust is niet zo veeleisend als die van Keppel DC REIT. Dit komt waarschijnlijk omdat eerstgenoemde naast zijn datacenters nog andere industriële panden heeft. MIT handelt tegen een PB-ratio van 1,44, wat iets lager is dan de 5-jaars gemiddelde PB van 1,63.

Wat dividenden betreft, geeft MIT een dividendrendement van 4,9%, wat niet ver van Keppel DC REIT ligt. Vroeger gaf het dividendrendementen van 7% en hoger. Maar dat was gebaseerd op een portefeuille van traditioneel industrieel vastgoed. Bij datacenters is zowel de waarde gestegen als de koers van het aandeel en dus is het dividendrendement gedaald. Dit is een goed teken en geen slecht teken.

MIT is al meer dan 10 jaar beursgenoteerd en biedt investeerders behoorlijke kapitaal- en dividendwinsten.

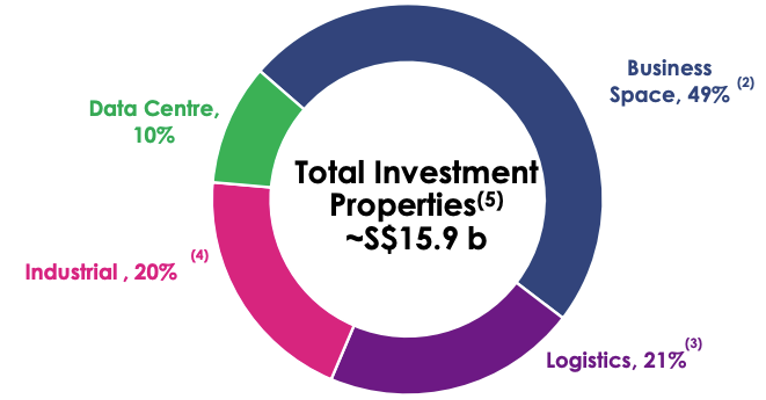

Ascendas REIT is de grootste bedrijfsruimte en industriële REIT genoteerd aan de Singapore Exchange. Het heeft 11 datacenters in Europa die 10% van de totale activawaarde vertegenwoordigen.

De REIT heeft een aantal grote namen, zoals Singtel, Sea, DBS, Stripe en Grab, dus het innen van huur zou geen probleem moeten zijn.

Het is ook voordelig om CapitaLand als sponsor te hebben, omdat het zorgt voor een gestage pijplijn van onroerend goed voor acquisitie.

Ascendas REIT wordt verhandeld tegen een PB-ratio van 1,3, wat overeenkomt met de gemiddelde PB over 5 jaar. Het is redelijk geprijsd. Dividendrendement is 4,8%.

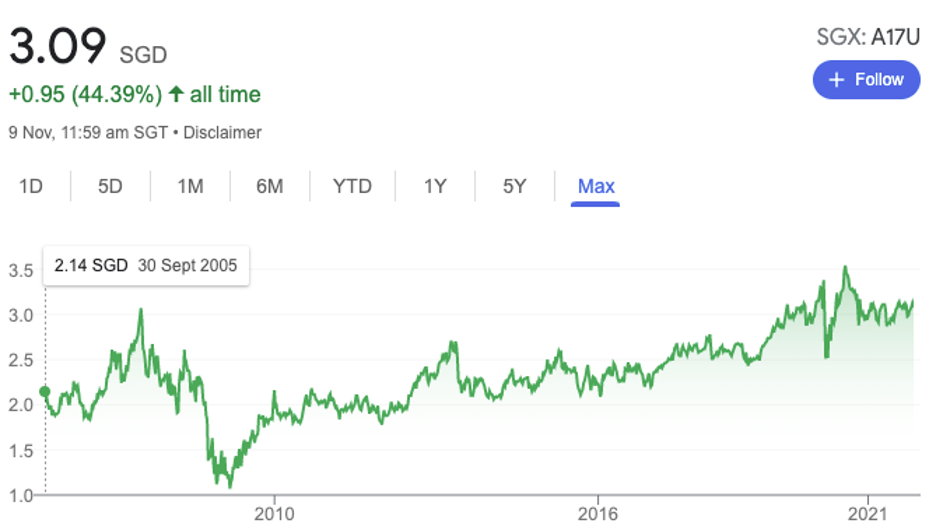

Ascendas REIT IPO-ed in 2005 en de aandelenkoers is gestegen ondanks de uitkering van dividenden door de jaren heen.

Hoewel de menselijke mobiliteit tijdens Covid tot stilstand kwam, bleef de logistiek in beweging. We hebben nog steeds onze voorraden en het wereldwijde logistieke netwerk nodig. Mapletree Logistics Trust (MLT) speelt een rol in de toeleveringsketen en huurders konden tijdens een Covid-jaar meer huur aan de REIT bijdragen dan ooit tevoren - de omzet groeide met 14,3% voor MLT, terwijl veel andere bedrijven moeite hadden om zelfs maar te overleven.

In 2021 verbeterde het bedrijf verder, de omzet over de laatste 6 maanden groeide met 24,4% in vergelijking met het voorgaande jaar.

Het is geen verrassing dat de koers van het aandeel het goed heeft gedaan. Het bereikte een recordhoogte van $2,14, maar is sindsdien iets teruggelopen tot onder de $2. Het wordt momenteel verhandeld tegen een PB-ratio van 1,4, wat boven het 5-jaargemiddelde van 1,3 ligt.

Het dividendrendement ligt rond de 4%.

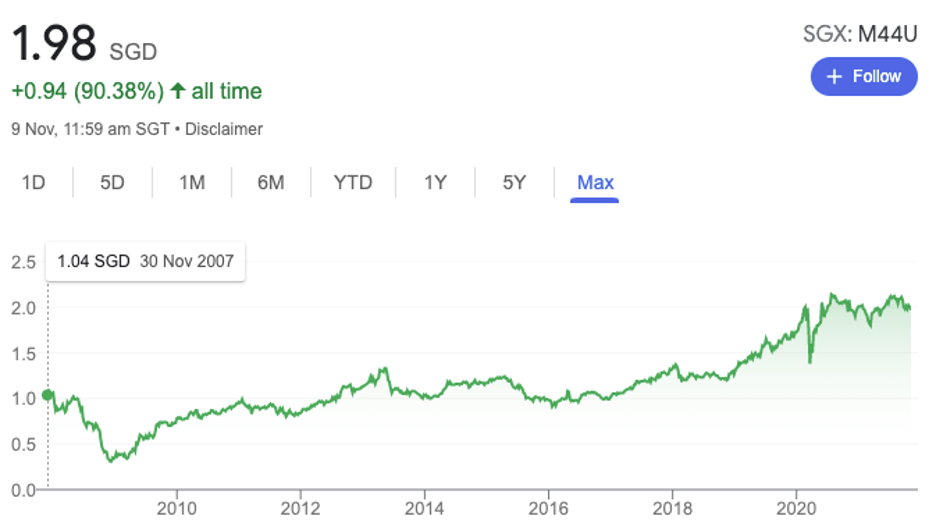

Als we uitzoomen op een periode van 14 jaar, kunnen we zien dat de aandelenkoers gestaag is gestegen, wat zowel meerwaarden als dividenden opleverde voor hun houders van deelbewijzen.

De vraag naar kantoren en winkels was daarentegen niet zo veerkrachtig als de logistieke panden, omdat mensen vanuit huis konden werken en minder vaak naar de winkelcentra konden. Mapletree Commercial Trust (MCT) zag zijn omzet tijdens het Covid-jaar licht dalen met 1,9%.

Maar de resultaten herstelden zich in 1H FY21/22 met een omzetstijging van 11,5%. Het is erin geslaagd de Covid-impact te doorstaan en nu lijkt de groei weer op het goede spoor te komen.

MCT heeft 5 eigendommen in het zuiden van Singapore:VivoCity, Mapletree Business City, mTower (voorheen PSA Building), Mapletree Anson en Bank of America Merrill Lynch HarbourFront.

De aandelenkoers wordt momenteel verhandeld tegen een PB-veelvoud van 1,2, wat lager is dan de 5-jaars gemiddelde PB van 1,3.

Dividendrendement is 4,6%.

Net als bij de andere REIT's hierboven, is de aandelenkoers van MCT aanzienlijk gestegen sinds de oprichting en hebben de houders van deelbewijzen zowel dividend als vermogenswinsten op de lange termijn genoten.

REIT's zijn populaire investeringen vanwege de regelmatige dividenden en de eenvoudig te begrijpen business:ze verhuren onroerend goed.

Niet alle REIT's zijn echter gelijk gemaakt. Ik heb 5 REIT's gedeeld die hun kwaliteit hebben getoond - we kunnen de gestage groei van hun aandelenkoersen en de consistente dividenden zien die over een lange periode worden geleverd.

Deze gestaag samengestelde REIT's zijn geweldig voor reguliere investeringen die u kunt gebruiken om uw portefeuille beetje bij beetje op te bouwen. Langzaam maar zeker.

Je hebt een goedkope makelaardij nodig om elke keer kleine bedragen te investeren. De vergoeding van Phillip Futures van 0,08% zonder minimumvergoeding is een van de laagste in Singapore.

12 beste maandelijkse dividendaandelen en fondsen om te kopen voor 2022

5 aandelen om te kopen voor 2018

12 beste maandelijkse dividendaandelen en fondsen om te kopen voor 2022

Een dozijn geweldige REIT's voor inkomen EN diversificatie

6 appartement REIT's te kopen voor stabiele opbrengsten

7 REIT's om nu te kopen voor dividendgroei

Mijn top 3 FTSE 100-dividendaandelen om te kopen voor 2021