Het is 2021, maar op Wall Street voelt het als de uitbundige dagen rond de eeuwwisseling. De beursintroducties (IPO's) zijn weer hot. Een nieuwe golf van jonge bedrijven, waarvan vele nog geen winst hebben geboekt, verkoopt voor het eerst aandelen aan het publiek. En de ontvangst van investeerders was optimistisch.

Misschien te optimistisch, waarschuwen IPO-watchers. "Er is zeker schuim" in de markt, zegt Lindsey Bell, chief investment strateeg bij Ally Invest. Het krachtige herstel van de markt van de pandemie-gerelateerde duik van vorig jaar bracht beleggers in een koopstemming. Oogverblindende IPO-winsten voeden de hype.

Grote knallen op de eerste dag hebben de aandacht van beleggers getrokken. Aandelen van Airbnb (ABNB) steeg met 113% en voedselbezorgservice DoorDash (DASH) steeg met 86% tijdens hun handelsdebuut eind vorig jaar. Het gemiddelde rendement op de eerste dag voor beursintroducties in 2020 was bijna 42%, het beste resultaat op de eerste dag sinds 2000, volgens Jay Ritter, hoogleraar financiën aan de Universiteit van Florida.

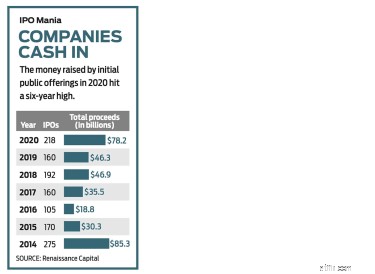

De gemiddelde jaarlijkse IPO-winst van vorig jaar van 75% was de hoogste in 20 jaar, volgens IPO-experts van Renaissance Capital. De 218 beursintroducties in 2020 waren de meeste sinds 2014, en het momentum van de beursintroductie zal waarschijnlijk in 2021 aanhouden, te midden van de verwachting van een aantrekkende economie en een sterke markt naarmate het COVID-19-vaccin wordt uitgerold.

Voor elke spraakmakende IPO die op de eerste dag verdubbelt, zijn er veel nieuwe aandelen die beleggers teleurstellen. In feite zijn de langetermijnprestaties van IPO's teleurstellend. Ongeveer de helft van de beursintroducties "zal een negatief rendement opleveren" in de eerste vijf jaar als beursgenoteerde bedrijven, zegt Ritter. "Mijn advies is nu om weg te blijven van beursintroducties", zegt hij.

Zijn voorzichtigheid komt voort uit dure waarderingen die de toekomstige winsten meestal beperken. Beleggers betalen opnieuw topdollar voor technische IPO's. De mediane tech IPO in 2020 tegen de slotkoers van de eerste dag werd verhandeld tegen 23,3 keer de omzet - meer dan drie keer hoger dan gemiddeld, zegt Ritter.

Er is nog een reden om vers geslagen aandelen met scepsis te bekijken:het IPO-spel benadeelt individuele beleggers. Banken die beursintroducties onderschrijven, bepalen de aanbiedingsprijs en delen de meeste aandelen tegen die prijs uit aan hun beste klanten, zoals hedgefondsen en beleggingsfondsen. "Er gaan maar heel weinig aandelen naar mom-and-pop-investeerders", zegt Ritter. De meeste mensen kunnen geen aandelen van een IPO kopen totdat deze begint te handelen. En dat betekent dat ze niet volledig of helemaal niet kunnen profiteren van grote winsten op de eerste dag.

Overweeg het debuut van Airbnb op 10 december. De eerste transactie was $ 146 per aandeel, of 115% boven de aanbiedingsprijs van $ 68; het aandeel sloot die dag op $ 145. Hoewel de krantenkoppen een oogverblindende winst van 113% prezen, leden beleggers die kochten tegen de openingsprijs een verlies van 1%. (De aandelen werden onlangs verhandeld voor $ 150.)

Als we kijken naar IPO-rendementen voor het eerste handelsjaar en exclusief de prestaties van de eerste dag, geeft dit een nauwkeuriger beeld van hoe IPO-beleggers het zullen doen, zegt Wes Crill, senior onderzoeker bij Dimensional Fund Advisors. Beleggers zullen een beter rendement behalen door te beleggen in een brede aandelenindex dan door een portefeuille van recente IPO's te bezitten, zo blijkt uit een DFA-onderzoek.

In de periode van begin 1992 tot en met 2018 behaalde een hypothetische portefeuille van IPO's die in de afgelopen 12 maanden zijn uitgegeven, gewogen naar marktwaarde en maandelijks opnieuw in evenwicht gebracht, een geannualiseerd rendement van bijna 7%. Dat bleef achter bij het rendement van 9% van de Russell 3000-aandelenindex, een brede Amerikaanse aandelenindex die zowel grote als kleine aandelen volgt.

IPO-rendementen in het eerste jaar kunnen ook worden geschaad door "lock-up" -perioden. Regels voorkomen dat insiders en vroege investeerders aandelen verkopen tot 90 tot 180 dagen na de IPO. In de eerste drie tot zes maanden zijn er dus minder aandelen beschikbaar om te verhandelen, wat kan leiden tot te hoge aandelenkoersen. Zodra de lock-upperiode afloopt, neemt het aanbod van aandelen voor verkoop op de open markt toe, wat de prijzen kan drukken.

IPO-rendementen op de lange termijn zijn ook niets om over op te scheppen. IPO's die werden gekocht tegen de slotkoers van de eerste dag en gedurende 48 maanden werden vastgehouden, vertoonden een mediane daling van 17,4%, volgens onderzoeksbureau IPOX Schuster, daarbij verwijzend naar gegevens van 1985 tot 2019. Bijna 57% van de IPO's in die periode van vier jaar had negatieve rendementen. "De meeste beursintroducties zullen ondermaats presteren", zegt oprichter Josef Schuster.

Maar spraakmakende IPO's die het groot maken, verleiden investeerders om ten onrechte te denken dat IPO's snelle investeringen zijn om snel rijk te worden. Zelfs de meest gehypte IPO's leveren soms geen resultaten op. Aandelen van Fitbit (FIT), die draagbare apparaten maakt, en het maaltijdbezorgingsbedrijf Blue Apron (APRN) handelen nog steeds onder hun respectieve IPO-prijzen van 2015 en 2017. Het aandeel van de leider in het delen van ritten Uber (UBER), die op de eerste handelsdag in mei 2019 met 7,6% daalde, klom pas onlangs boven de IPO-prijs van $45, tot $53 medio januari.

Sommige van de meest succesvolle aandelen van vandaag waren geen instant hits, zegt Bell. Socialmediagigant Facebook (FB) "flopte uit de poort", merkt ze op. Beleggers moesten het aandeel 15 maanden vasthouden voordat het weer boven de aanbiedingsprijs van $ 38 klom.

Het is moeilijk om te bepalen welke IPO's zullen slagen; duidelijkheid komt meestal pas achteraf. Omdat IPO's meestal jongere bedrijven zijn met een korte staat van dienst en onbewezen managementteams, is het moeilijker te voorspellen of ze zullen floreren of duiken. Hoe onzekerder de vooruitzichten voor de omzet en winst van een bedrijf, hoe riskanter en volatieler de aandelen zijn.

De IPO-pijplijn van dit jaar zal naar verwachting robuust zijn en ruimtevaartuigmaker SpaceX kunnen omvatten; Alfabet's (GOOGL) autonome voertuigeenheid, Waymo; cloud-computingbedrijf Databricks; boodschappen bezorgservice Instacart; en dating-app Bumble – bekende bedrijven zullen zeker veel belangstelling van investeerders opwekken.

Als u nog steeds aan de IPO-actie wilt deelnemen, zijn er strategieën die u kunt gebruiken om uw kansen op het genereren van positieve rendementen te vergroten. Het belangrijkste is dat als u geen aandelen kunt krijgen tegen de aanbiedingsprijs, koop dan geen IPO op de eerste handelsdag.

Overweeg in plaats daarvan een afwachtende strategie. Als u er zeker van bent dat een nieuw beursgenoteerd bedrijf een mooie toekomst heeft, overweeg dan om te kopen op een dip of zelfs na een grote daling. In 2012 verloren Facebook-aandelen meer dan de helft van hun waarde in de vier maanden nadat ze naar de beurs gingen voordat ze weer terugkaatsten. Medio januari is de socialemediagigant bijna 1.400% gestegen sinds die eerste zwijm.

"Als de prijs voldoende daalt, kunnen [IPO's] goede investeringen zijn", zegt Ritter. U kunt ook wachten tot een bedrijf heeft bewezen dat zijn omzet- en winstgroei aanzienlijk en duurzaam is.

Een andere manier om blootstelling aan IPO's te krijgen en het risico van individuele aandelen te verminderen, is door te beleggen in breed gediversifieerde en goedkope op de beurs verhandelde fondsen die IPO's bezitten - als een tactische toevoeging aan uw kernposities. De First Trust U.S. Equity Opportunities ETF (FPX), die IPO's volgt in de IPOX-100 US-index, won in 2020 meer dan 47% en versloeg daarmee de S&P 500. De ETF heeft in zes van de afgelopen tien kalenderjaren betere rendementen behaald dan de S&P 500.

De IPO ETF (IPO), die de IPO-index van Renaissance Capital volgt, won 107% in 2020, vergeleken met een winst van 18% voor de brede aandelenmarkt. Maar de prestaties van de ETF waren vlekkerig, waarbij deze portefeuille in vier van de afgelopen zeven jaar een lager rendement opleverde dan de S&P 500.

De 11 populairste IPO's om naar uit te kijken in 2019

8 populaire beursintroducties om naar uit te kijken in 2022

Een hobbelige rit vooruit

Aandelenmarkt vandaag:aandelen betreden het water voor juni Fed-vergadering

Wat is een IPO Grey Market?

IPO Performance 2020:IPO's gelanceerd in 2020 &best presterende IPO's!

Veelgestelde vragen (FAQ's) over beursintroducties