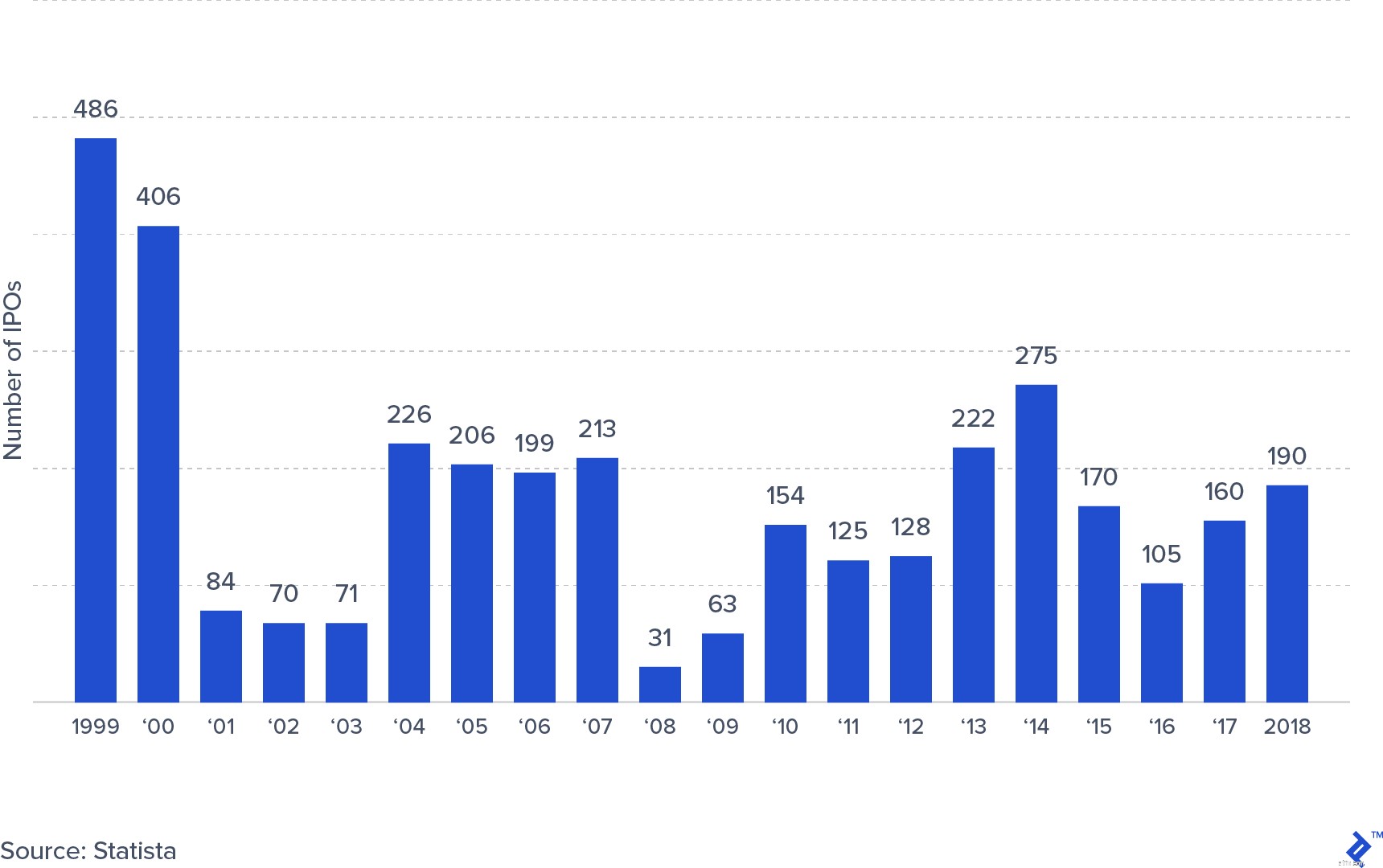

Gedurende vele jaren leek de markt voor beursintroducties (IPO) volledig inactief. Het was nooit hersteld van de spraakmakende flops van de dotcom-zeepbel, waarin veel doorgewinterde en minder ervaren beleggers aanzienlijke bedragen verloren. De financiële crash heeft zeker niet bijgedragen aan de wedergeboorte van de sector, net als de toename van de particuliere markten en de opkomst van het superfonds.

Aantal IPO's in de Verenigde Staten van 1999 tot 2018

2019 lijkt echter tegen de trend in te gaan, met een groot aantal spraakmakende technologiebedrijven die live gaan op de beurzen. Beyond Meat, Uber, Lyft en Pinterest zijn allemaal voorbeelden van spraakmakende bedrijven die dit jaar naar de beurs zijn gegaan, met Airbnb en The We Company (het moederbedrijf van WeWork) gepland voor hun beursdebuut ergens dit jaar.

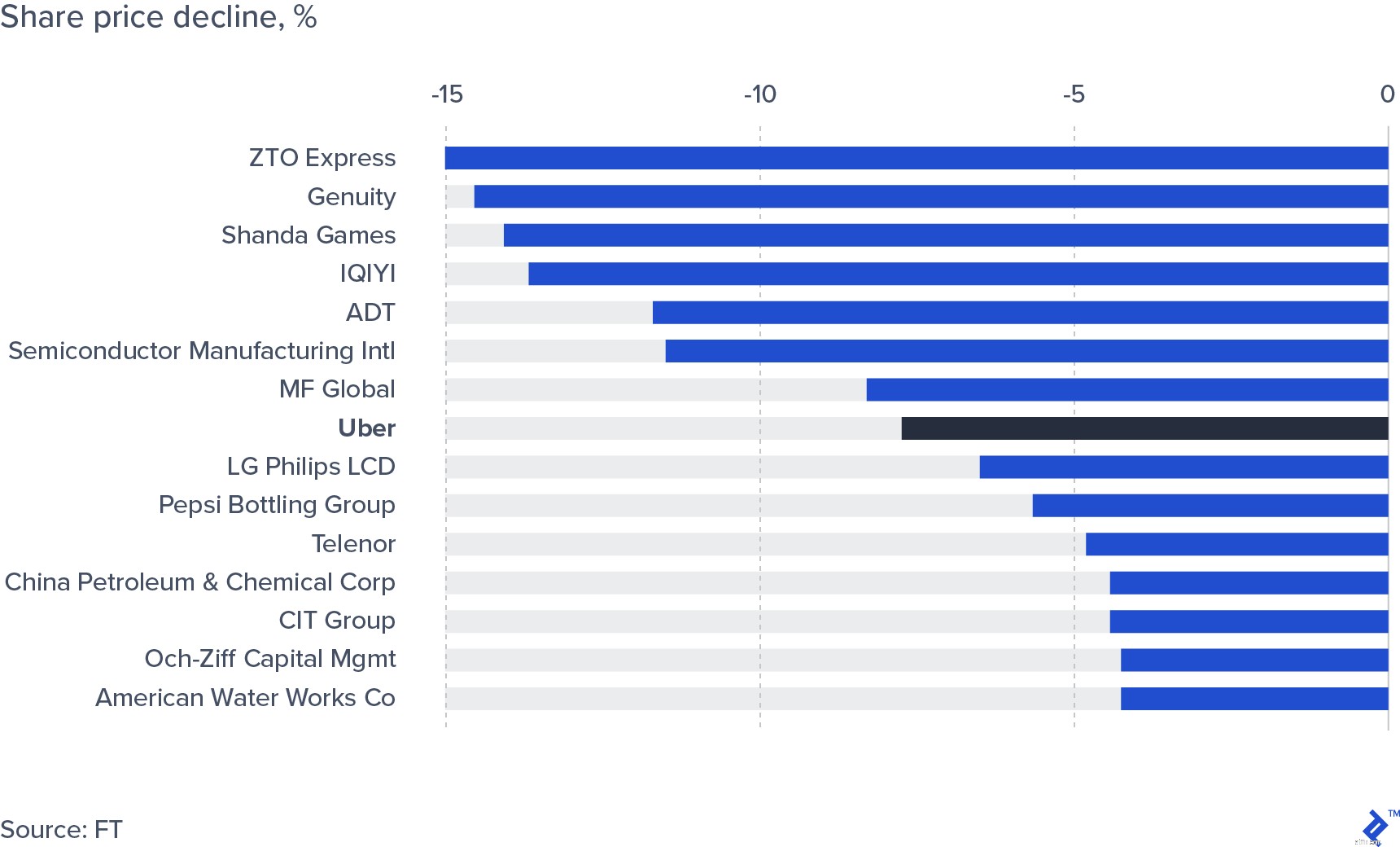

Niet al deze IPO's waren successen:neem bijvoorbeeld het verschillende lot van Beyond Meat en Uber. Beyond Meat (NASDAQ:BYND), waarover we onlangs in een ander artikel hebben gesproken, wordt gerapporteerd als een van de grootste successen van de afgelopen jaren, niet alleen in 2019:in feite was de IPO de best presterende voor een bedrijfsnotering gedurende meer dan $ 200 miljoen sinds de financiële crisis van 2008. Zoals Howard Lindzon op 29 juli schreef:"De best presterende activa van 2019 is Beyond Meat - met $ 14 miljard heeft het een grotere marktkapitalisatie dan 30 procent van alle S&P-bedrijven - en dat Ivanhoff noemt een biotech eetbaar.” (Opmerking:dit werd geschreven voordat Beyond Meat zijn onverwachte vervolgaanbod aankondigde en een aanzienlijke duik nam; het aandeel is echter nog steeds met ongeveer 170% gestegen sinds de beursgang). Uber Technologies (NYSE:UBER), aan de andere kant, is behandeld door een eindeloze hoeveelheid artikelen als een flop, een mislukte IPO. Het bedrijf haalde meer dan $ 8,1 miljard op, maar slaagde er niet in om de gewenste waarderingsdoelstelling van $ 100 miljard te bereiken; het aandeel daalde sterk op de eerste handelsdag, waardoor het een van de slechtste beursintroducties van meer dan $ 1 miljard was.

Amerikaanse beursintroducties van meer dan $ 1 miljard, slechtste presteerders

Zelfs als het aandeel herstelde, kwijnde het nog steeds weg onder de IPO-prijs van $45.

Uber-aandelenprijs sinds beursgang

En het zijn niet alleen technologiebedrijven die gemengde successen en mislukte beursintroducties hebben gehad toen ze naar particuliere markten kwamen:Anheuser Busch INBEV NV moest zijn geplande beursgang in APAC op beroemde wijze schrappen en in plaats daarvan zijn toevlucht nemen tot een particuliere zakelijke verkoop. Tot slot, de laatste mislukte beursgang die het nieuws haalde, is die van het Chinese sportbedrijf Wanda Sports, eigenaar van Ironman, dat op 26 juli zijn Nasdaq-debuut maakte. Wanda haalde minder dan de helft op dan het gewenste bedrag, en stopte in de post-IPO-handel, waardoor het de op één na slechtst presterende IPO van het jaar was.

Ten slotte is het ook de moeite waard om een paar woorden te wijden aan de alternatieve strategie die door Slack wordt gebruikt. Slack hanteerde dezelfde strategie als Spotify en gebruikte een directe notering in plaats van een beursgang. In de praktijk betekent dit dat het investeringsbanken en de IPO-winsten omzeilde en tegelijkertijd kon genieten van de voordelen van een beursgenoteerd bedrijf. We zullen deze in meer detail behandelen in de volgende sectie.

Dit artikel zal een kader bieden om deze financiële gebeurtenissen te analyseren, waarbij eerst kort het proces achter de beslissing om naar de beurs te gaan wordt besproken, alvorens verder te gaan met het proces en de succesfactoren achter beursintroducties, evenals de huidige markt en overwegingen voor de meest recente en opkomende openbare markt aanbod.

Er zijn maar weinig gebeurtenissen die zo belangrijk zijn in het leven van een bedrijf als de beursgang via een beursgang. Een beursintroductie beschrijft het proces waardoor een bedrijf van volledig in privébezit naar wordt verhandeld op een effectenbeurs. Een beursnotering heeft veel voordelen, maar is ook complex en kostbaar. Over het algemeen kiezen minder bedrijven ervoor om dit te doen, en hebben ze de neiging om dit in een later stadium te doen. Dus waarom zou een bedrijf zo'n langdurig en complex proces ondergaan?

De belangrijkste doelstellingen van een IPO zijn het aantrekken van kapitaal en het verschaffen van liquiditeit aan de bestaande investeerders, die in dit stadium voornamelijk de oprichters, werknemers en management zullen zijn, en vroege investeerders zoals angel-, durfkapitaal- en private equity-fondsen. Naast deze doelstellingen brengt een IPO vele andere voordelen en verplichtingen met zich mee. Voordelen zijn onder meer een reputatieboost, een uitbreiding van de investeerdersbasis en een transparante waardering (liquiditeit). Integendeel, de verplichtingen omvatten een verhoogde controle van marktdeelnemers en nieuwe investeerders, evenals een verhoogde regeldruk.

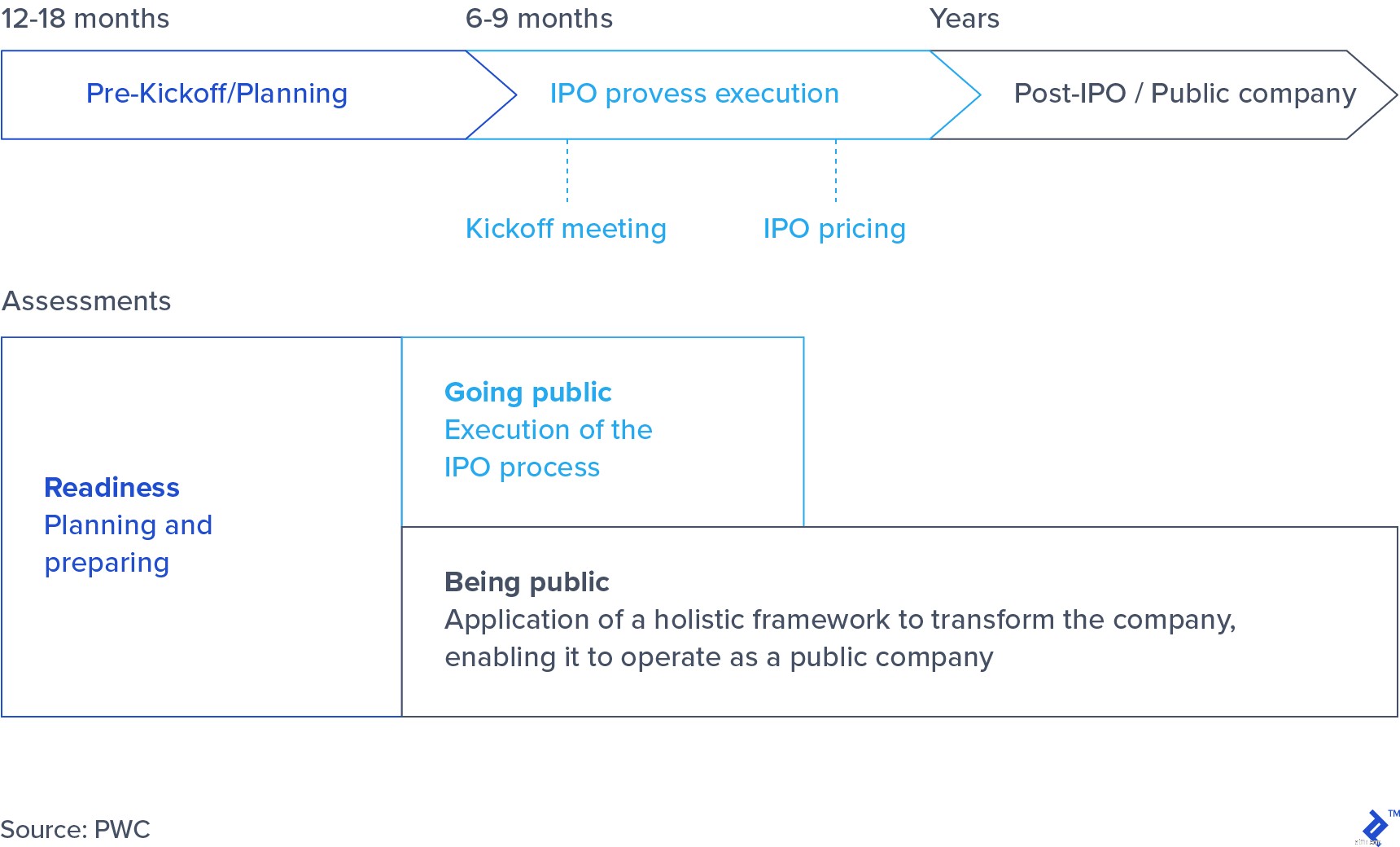

Hierna volgt een overzicht van het proces.

Het IPO-proces duurt meestal ruim een jaar en begint met een interne beoordeling van de gereedheid van het bedrijf van zijn management- en corporate governance-structuur, evenals een brede beoordeling van de potentiële interesse van beleggers in een aandeel van dit type.

IPO-proces

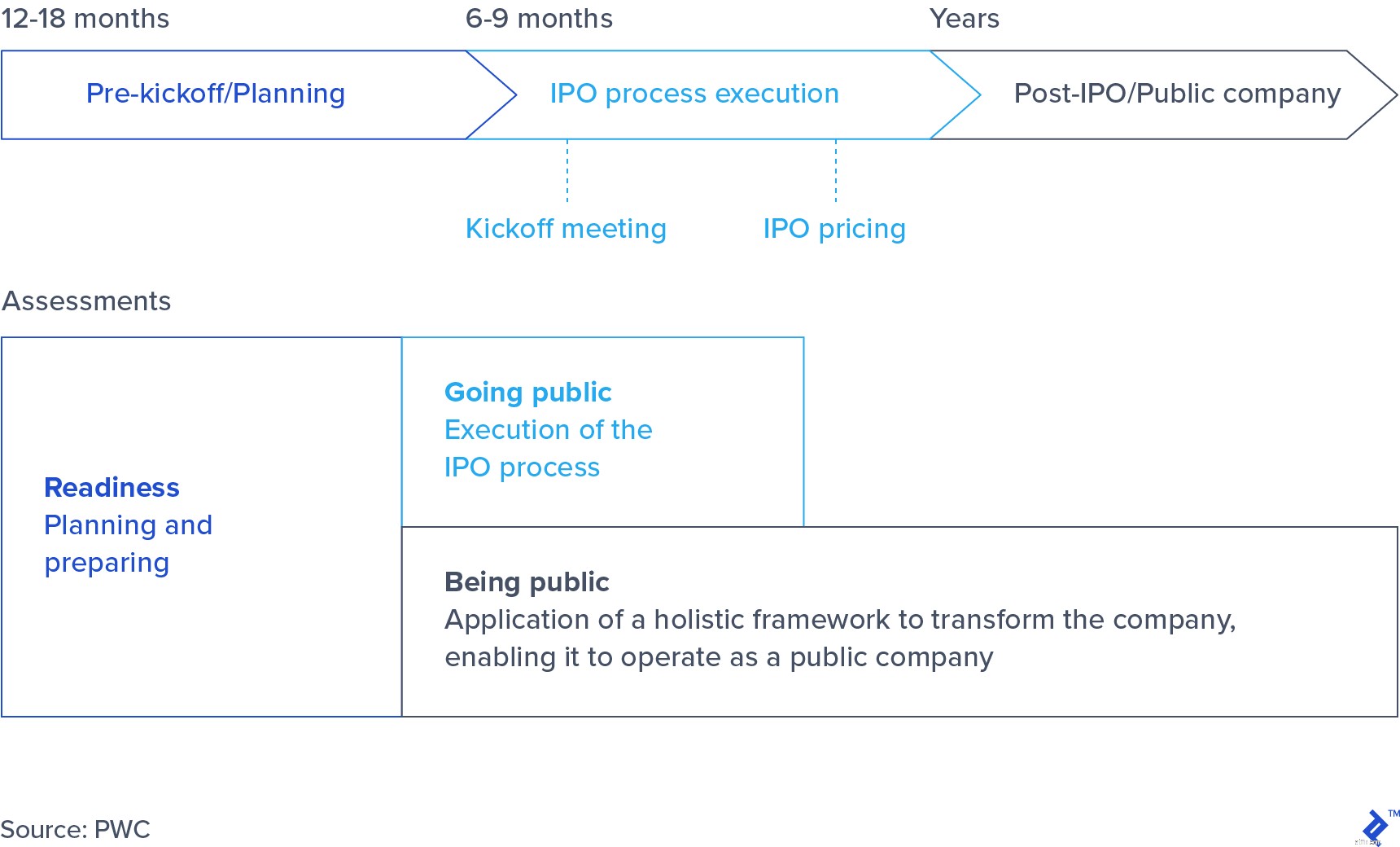

De IPO-uitvoering zelf is ook uiterst complex. Ten eerste moet het bedrijf een of meer verzekeraars selecteren (de investeringsbanken die de prijsstelling en verkoop van de nieuw genoteerde aandelen zullen regelen). Vervolgens komen de registratie- en due diligence-processen om de naleving van de regelgeving te waarborgen, waarna de SEC de beursgang goedkeurt. Er volgt een prijs- en prijsontdekkingsproces, waarbij beleggers worden benaderd om vast te stellen tegen welke voorwaarden en tegen welke prijs ze geïnteresseerd zouden zijn in de nieuwe aandelen. Ten slotte begint de initiële handelsperiode, waarin stabilisatiemethoden worden gebruikt om ervoor te zorgen dat er een markt voor de nieuwe aandelen ontstaat, en ten slotte, na 25 dagen, een overgang naar reguliere markthandel.

IPO-uitvoering

Zodra de aandelen van het bedrijf openbaar worden verhandeld, nemen de wettelijke verplichtingen aanzienlijk toe. Deze last is aanzienlijk toegenomen sinds de dotcom-bust van de jaren 90, als een direct gevolg van bedrijfsschandalen zoals Enron en WorldCom, die de regelgever in de VS ertoe aanzetten de Sarbanes-Oxley Act (SOX) in te voeren. Overheidsbedrijven zijn verplicht om twee keer per jaar zeer gedetailleerde financiële gegevens openbaar te maken en beschikken over belangrijke corporate governance-structuren. Om deze reden zou elk bedrijf dat een beursgang overweegt, noodzakelijkerwijs juridisch en nalevingspersoneel moeten inhuren dat goed thuis is in de SEC-vereisten. Aan de andere kant geeft dit een extra niveau van geloofwaardigheid aan het bedrijf, omdat het bestand is tegen hogere controleniveaus.

Wat betekent dit in de praktijk voor een groeiend bedrijf en voor het aantal beursintroducties? IPO's zijn duur en complex:in een PWC-onderzoek werden de kosten van een IPO geschat op 4-7% van het opgehaalde kapitaal en nog eens $ 4,2 miljoen aan direct toerekenbare kosten. Bovendien schatten ondervraagde CFO's de lopende kosten van het handhaven van een openbare notering op ongeveer $ 1 miljoen. Veel wetenschappers hebben deze kosten toegeschreven aan de belangrijkste oorzaak van de waargenomen trend van bedrijven die ofwel helemaal afzien van de beursnotering, ofwel in een later stadium van hun bedrijfslevenscyclus.

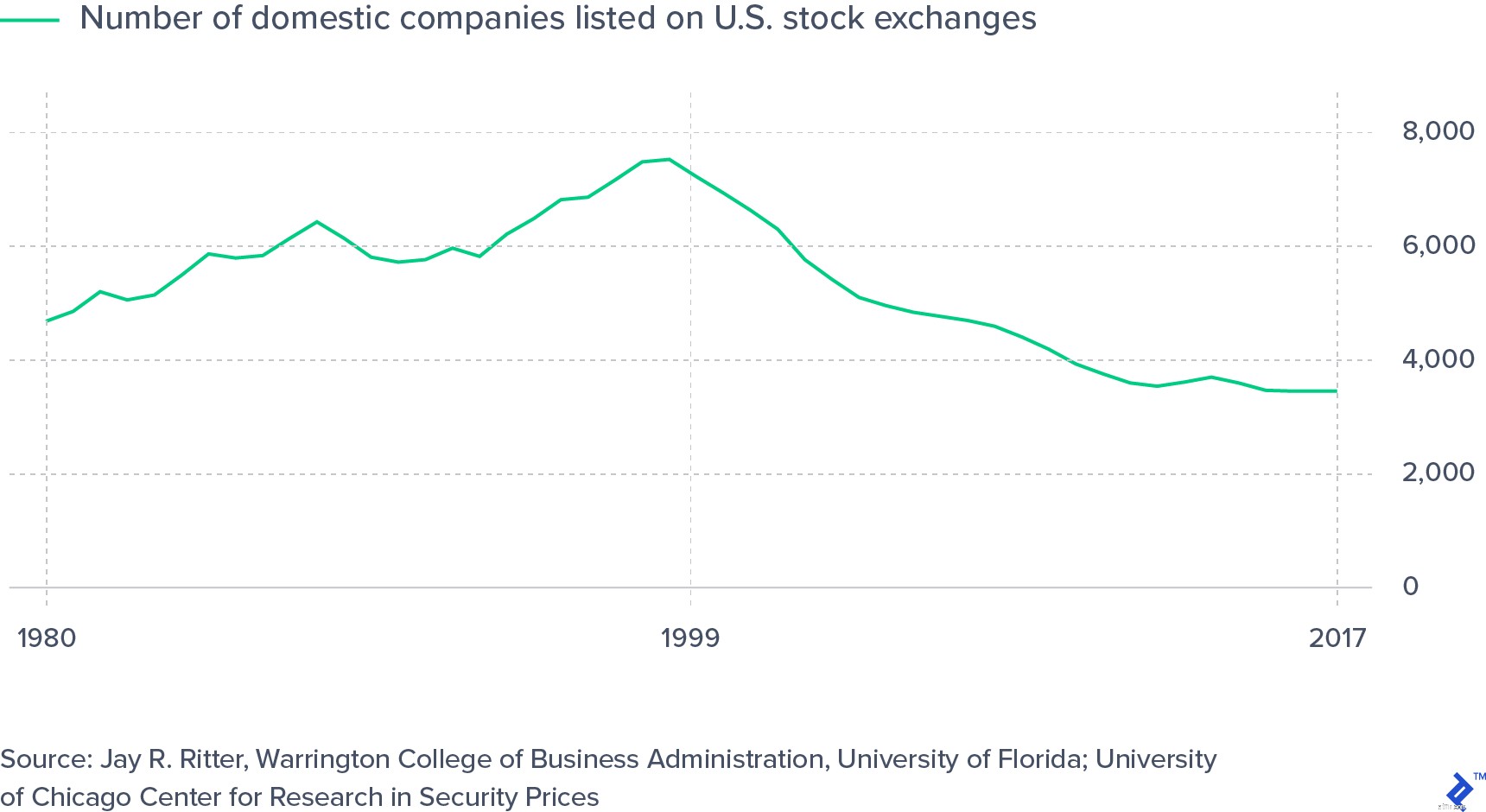

Aantal openbare bedrijven in de VS

Traditioneel was een IPO de voorkeursmethode voor beginnende investeerders om hun portfoliobedrijven te "verlaten". Een beursgang werd gezien als de noodzakelijke stap voor een bedrijf om zijn volledige bedrijfsvolwassenheid te bereiken en zo zijn beleggersbasis te veranderen van meer speculatieve, gespecialiseerde beleggingsondernemingen in meer traditionele beleggers, zoals onderlinge of long-only fondsen en particuliere beleggers. In de loop van de tijd, aangezien de hoeveelheid beschikbaar kapitaal op de particuliere markten aanzienlijk is toegenomen, hebben veel bedrijven ervoor gekozen deze route te gebruiken om zichzelf te financieren, waarbij ze vaak meer geld ophaalden dan via hun uiteindelijke beursgang. Uber is een goed voorbeeld:Uber heeft in 22 rondes in totaal $ 24,7 miljard opgehaald, waarvan slechts $ 8,1 miljard via openbare markten.

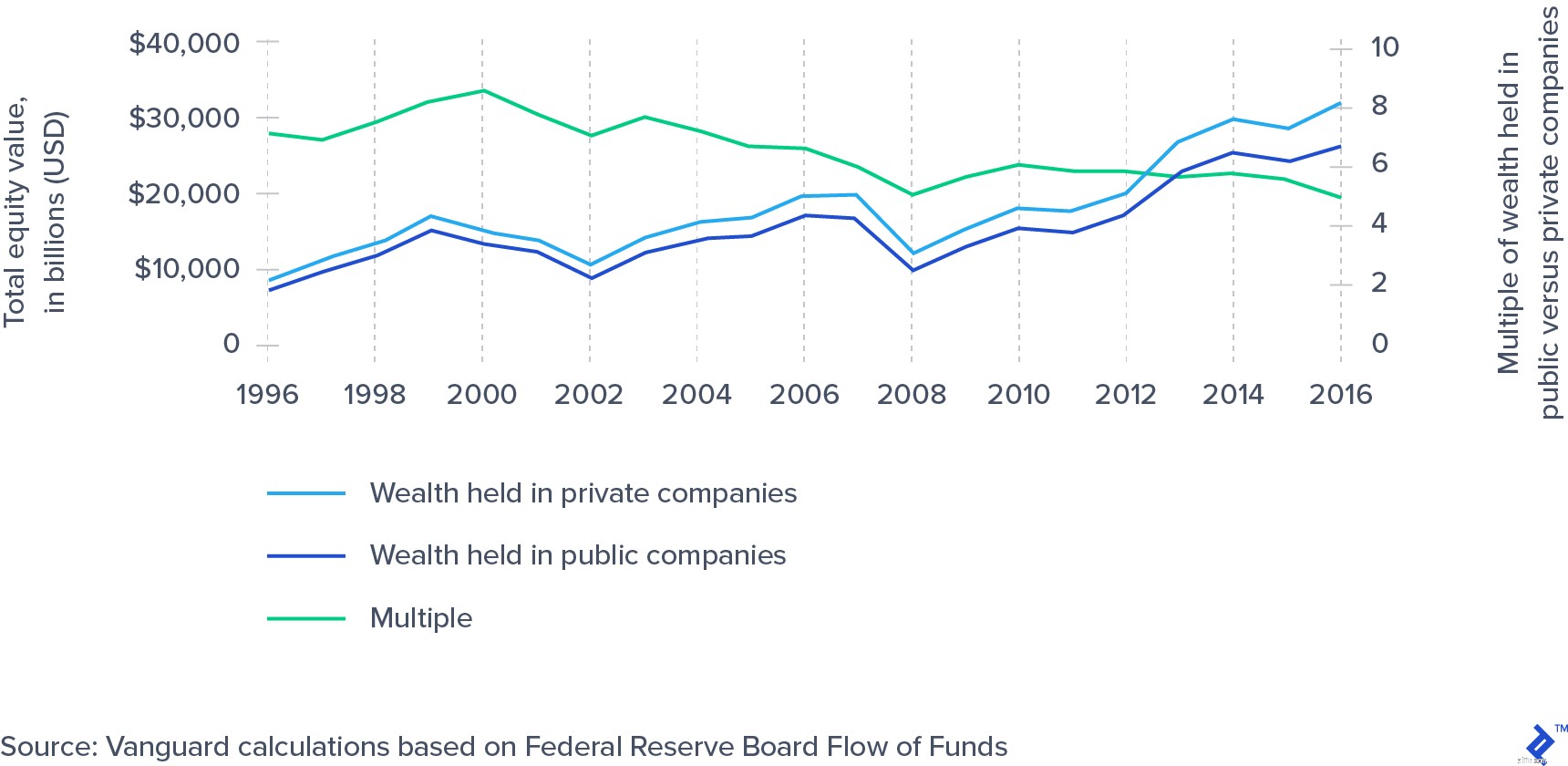

Omvang van privémarkten versus openbare markten

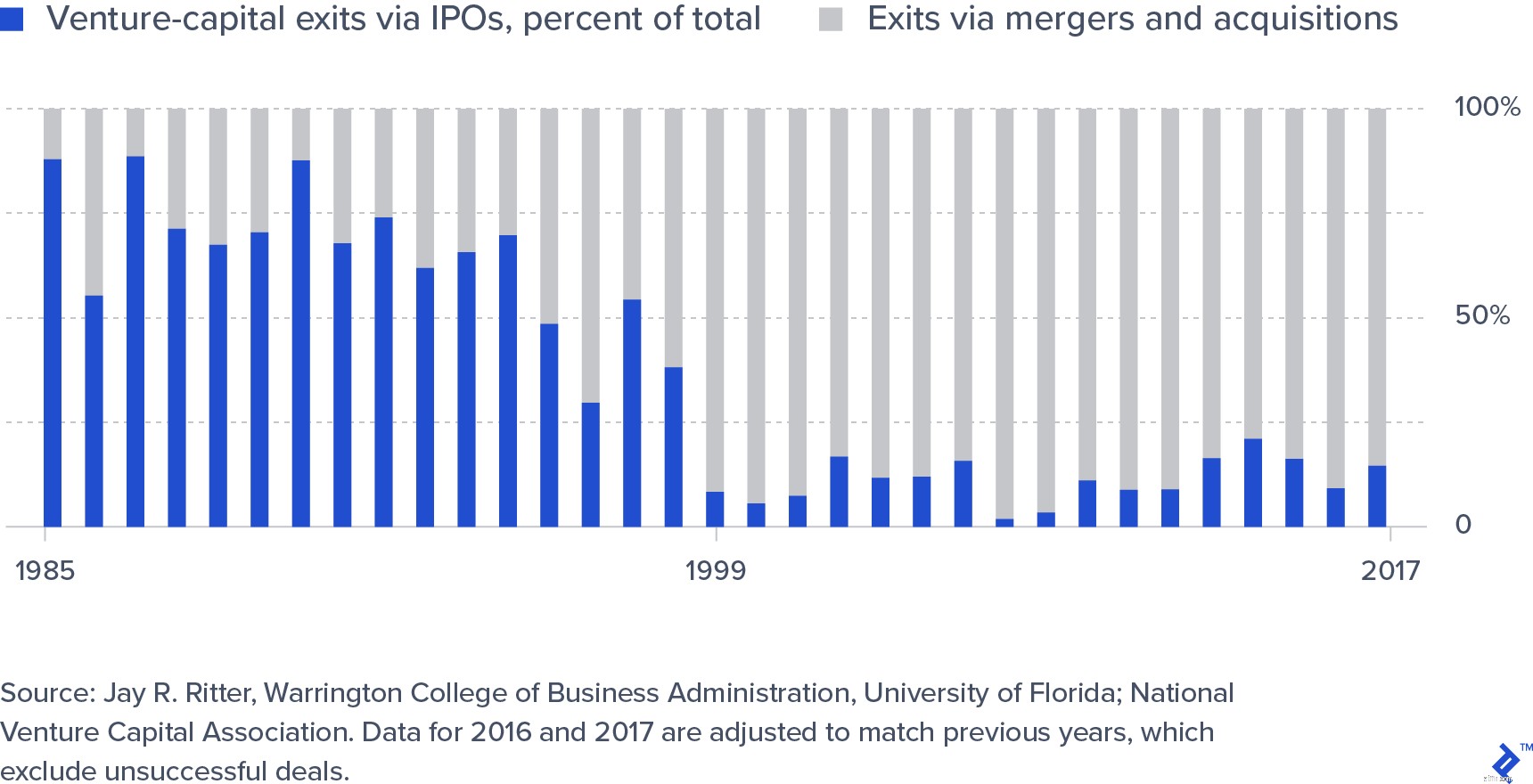

Dit betekent echter niet dat particuliere beleggers nu geen blootstelling kunnen verwerven aan door durfkapitaal ondersteunde technologiebedrijven bij het verlaten van de durfkapitaalinvesteerders:zoals deze grafiek hieronder laat zien, was een meer gebruikelijke exitroute de verkoop van een bedrijf aan een ander (vaak beursgenoteerd) bedrijf. Beleggers kunnen dus indirect beleggen:het kopen van aandelen in Facebook zou bijvoorbeeld blootstelling geven aan zowel WhatsApp als Instagram.

Durfkapitaal verlaat via beursgang of fusie

Uiteindelijk moeten managers zich bewust zijn van de implicaties en voordelen van het doen van een IPO en moeten ze verschillende vragen afwegen voordat ze beslissen of ze ermee doorgaan.

Nu het proces, de implicaties en de alternatieven voor een IPO zijn onderzocht, is het tijd om te bekijken wat een IPO tot een succes maakt en wanneer een IPO als een mislukte IPO wordt beschouwd.

Soms zijn bedrijven genoodzaakt om de beursintroductie helemaal te annuleren, zoals het geval was in het voorbeeld hierboven van AB Inbev in Hong Kong in juli 2019. De belangrijkste oorzaak van een dergelijke drastische actie is vaak een misrekening van de vraag van investeerders, wat leidt tot de beslissing dat het beter is om de oefening te stoppen in plaats van het risico te lopen dat de operatie mislukt.

De voorbeelden van BYND en UBER zullen worden gebruikt om te illustreren hoe het succes van een beursgang kan worden beoordeeld.

Uiteindelijk wordt het succes van een IPO bepaald door:

Er is veel geschreven over de lengte van dit venster voor technologiebedrijven. Dit is met name het IPO-venster van de eenhoorns genoemd:wanneer zeer waardevolle particuliere bedrijven eindelijk in openbare handen gaan, na langer privé te zijn gebleven vanwege de hierboven genoemde factoren, d.w.z. de regeldruk van de notering en de grote beschikbaarheid van alternatieve kapitaalbronnen op de particuliere markt. Volgens The Economist speelt naast de honger naar technologieaandelen ook de wens van VC-fondsen uit het oogstjaar 2010 om te beginnen met liquideren tegen het einde van hun leven een factor die bijdraagt. In feite, behoudens een scherpe neergang in de economie en een correctie op de aandelenmarkt (waar velen in feite op anticiperen), kunnen we verwachten dat meer van deze eenhoorns op de markt zullen komen, aangezien The We Company en Airbnb al klaar zijn om doen.

Tot slot, maar vooral, hoe aantrekkelijk is de waardepropositie van uw aandeel, en dus uw aandelenverhaal? Hoe verdedigbaar is uw bedrijf? Kan het management dit duidelijk verwoorden? En sluit uw aandelenverhaal netjes aan bij seculiere trends? Misschien was dit de enige reden voor het enorme succes van Beyond Meat:de verschuiving naar plantaardig en gezondheids- en milieubewust eten valt niet te ontkennen. Uber daarentegen heeft geleden onder de concurrentie van de recente beursgang van zijn rivaal Lyft, evenals een bedrijf dat volgens velen onvoldoende 'gracht' heeft.

Kijkend naar de grote beursintroducties die eraan komen, blijkt dat een samenhangend en aansprekend verhaal makkelijker te maken is voor een bedrijf als Airbnb dan voor The We Company. Het is niettemin fascinerend om de reacties van de markten bij hun debuut en eventuele andere mislukte IPO's te observeren.

De 11 populairste IPO's om naar uit te kijken in 2019

Betreed voorzichtig in een hete beursintroductiemarkt

Wat is de ondernemingswaarde van een bedrijf?

Wat is IPO op de aandelenmarkt? En is het de moeite waard om te investeren in beursintroducties?

Plannen voor een beursgang in Canada

Facebook is het slechtste bedrijf van het jaar

Wat is de verhouding schuld/eigen vermogen?