Vraagt u zich af hoeveel u moet betalen aan cryptocurrency-belastingen ? Laten we uitsplitsen hoeveel geld u in verschillende scenario's aan de IRS verschuldigd bent.

Afhankelijk van uw specifieke omstandigheden, kan cryptocurrency worden belast als vermogenswinst op lange termijn, vermogenswinst op korte termijn of inkomen. Laten we ze alle drie opsplitsen.

Inkomen: Als je cryptocurrency hebt verdiend door middel van inspanningen zoals mining of staking, wordt dit als gewoon inkomen beschouwd en wordt het dienovereenkomstig belast. Dit kan variëren van 10% - 37%, afhankelijk van uw inkomensniveau.

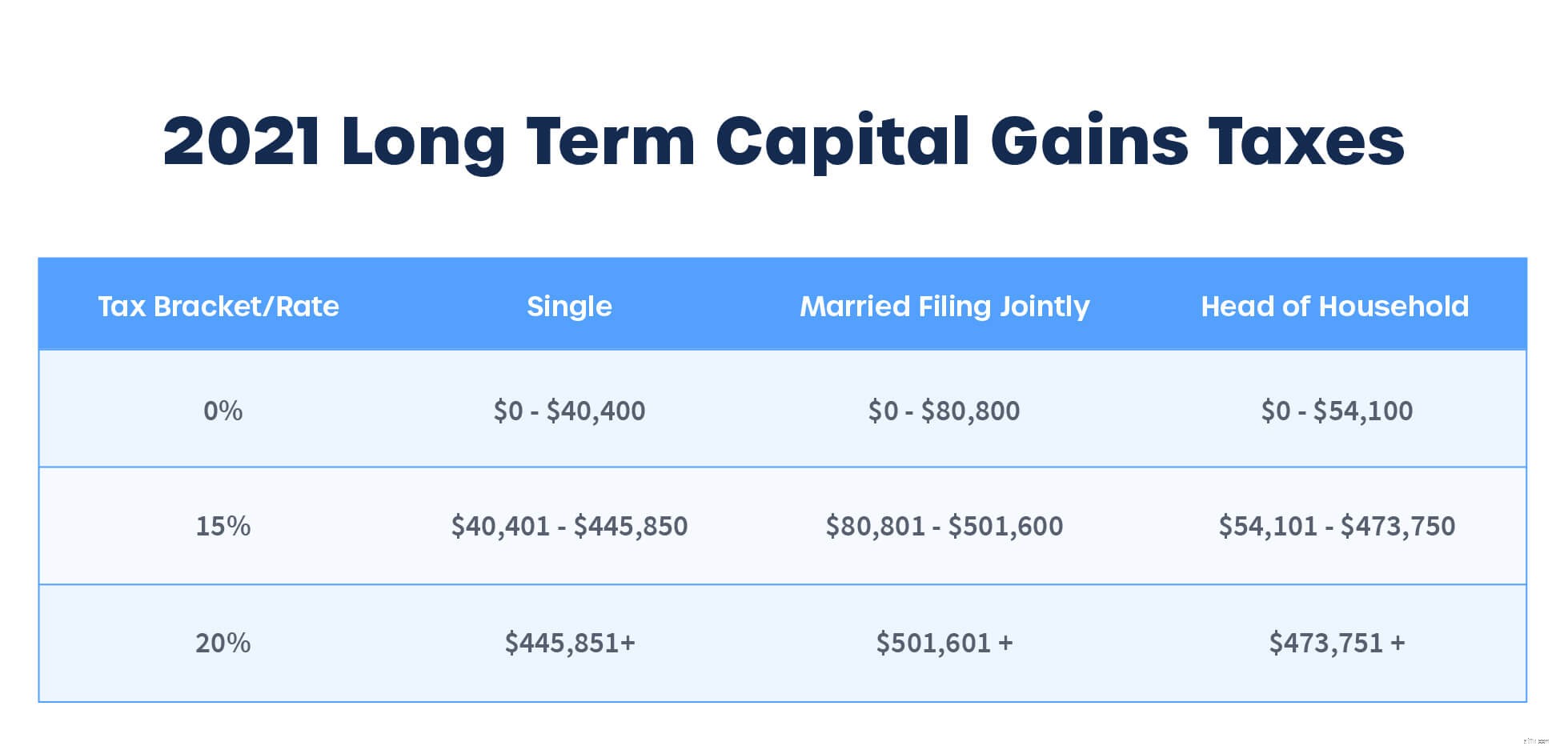

Meerwaarden op lange termijn: Als u al meer dan een jaar cryptocurrency in uw bezit heeft, bent u onderworpen aan het langetermijnwinstpercentage. Dit varieert van 0%-20%, afhankelijk van uw inkomensniveau.

Korte termijn vermogenswinsten :Als u uw cryptocurrency minder dan een jaar in uw bezit heeft, bent u onderworpen aan het kortetermijnkapitaalwinstpercentage. Voor belastingdoeleinden wordt dit hetzelfde behandeld als inkomen en kan variëren van 10% - 37%, afhankelijk van uw inkomensniveau.

Als u uw cryptocurrency langer dan 365 dagen vasthoudt, wordt u belast tegen het langetermijnmeerwaardentarief. Hier is een uitsplitsing van de belastingtarieven naar inkomensniveau.

Als u minder dan 365 dagen cryptocurrency in uw bezit heeft OF cryptocurrency-inkomsten heeft verdiend, moet u de gewone inkomstenbelasting betalen. Hier is een uitsplitsing van de belastingtarieven naar inkomensniveau.

Weet u niet zeker hoeveel u aan cryptobelastingen gaat betalen? Bekijk onze gratis crypto-belastingcalculator .

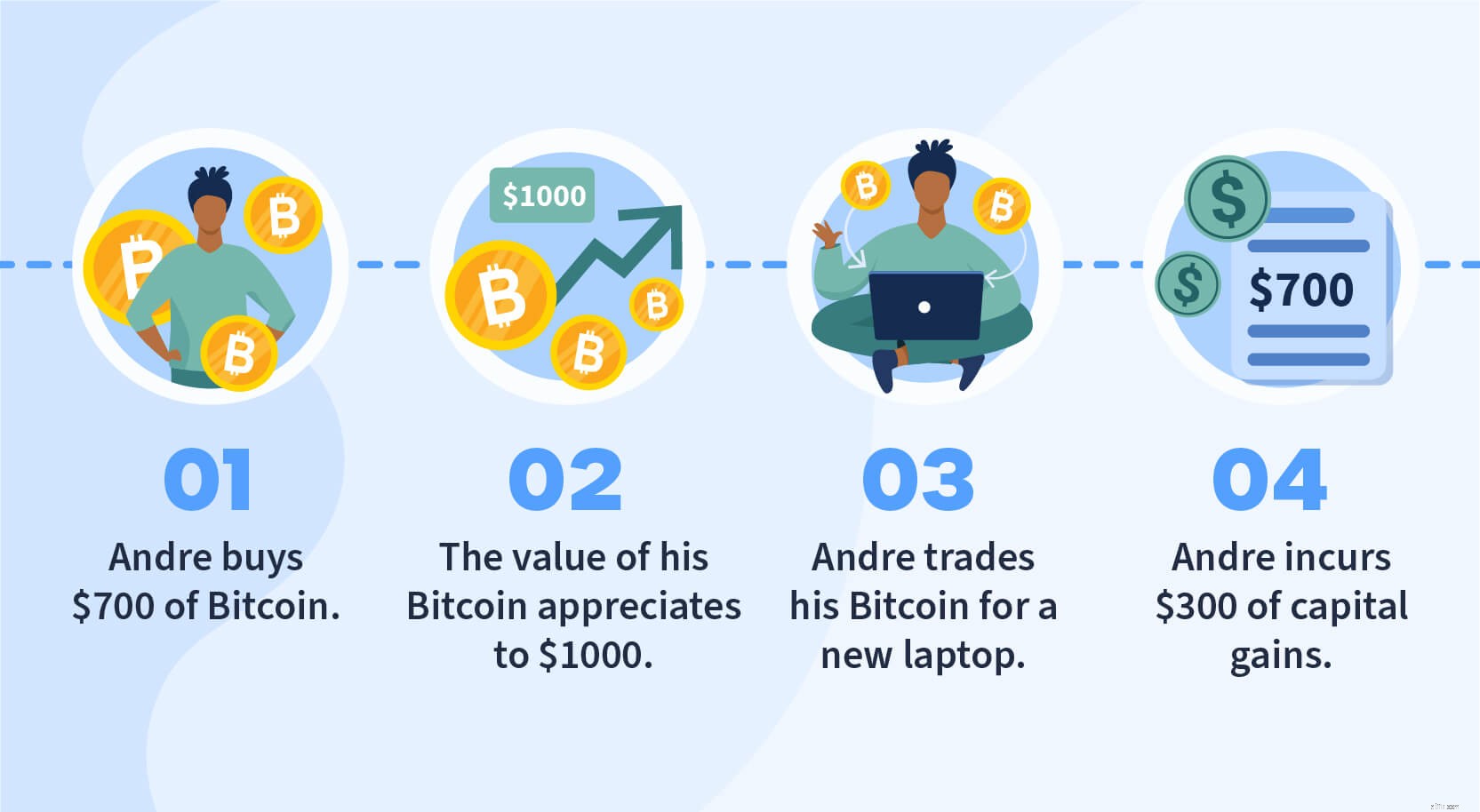

Weet u niet zeker of uw cryptotransacties moeten meetellen als vermogenswinst- of inkomstenbelastinggebeurtenis? Laten we een paar veelvoorkomende scenario's doornemen.

Hieronder vindt u een lijst met inkomensgebeurtenissen die veel voorkomen bij crypto-gebruikers.

Hoewel er geen manier is om cryptocurrency-belastingen te vermijden, het oogsten van belastingverliezen kan u helpen uw belastingschuld te verminderen.

Het oogsten van belastingverliezen is de praktijk om uw activa met verlies te verkopen om uw meerwaarden voor het jaar te compenseren.

Kapitaalverliezen kunnen kapitaalwinsten en tot $ 3000 aan gewoon inkomen compenseren. Nettoverliezen van meer dan $ 3000 kunnen worden doorgeschoven naar toekomstige jaren.

Het is belangrijk op te merken dat cryptocurrency een uniek voordeel heeft als het gaat om het oogsten van belastingverliezen.

In de Verenigde Staten zijn aandelen onderworpen aan een wash-sale-regel die stelt dat beleggers geen verlies kunnen claimen als ze hun aandelen binnen 30 dagen terugkopen. Deze regel is momenteel echter niet van toepassing op cryptocurrency.

Laten we even de tijd nemen om een paar veelgestelde vragen over cryptocurrency-belastingen te beantwoorden.

Moet ik belasting betalen over cryptocurrency?

Hoe wordt cryptocurrency belast in de Verenigde Staten?

In de Verenigde Staten wordt cryptocurrency beschouwd als een vorm van eigendom. Dat betekent dat het op dezelfde manier wordt belast als aandelen, onroerend goed en goud.

Hoe wordt de cryptocurrency-belasting berekend?

Hoeveel u aan cryptocurrency-belastingen betaalt, is afhankelijk van verschillende factoren, zoals uw inkomensniveau, hoe lang u uw cryptocurrency hebt vastgehouden en uw totale bedrag aan cryptowinsten/verliezen.

Hoe betaal ik belasting over crypto?

De eenvoudigste manier om uw cryptotransacties nauwkeurig over meerdere beurzen en portefeuilles te rapporteren, is door een belastingplatform zoals CryptoTrader.Tax te gebruiken. Het is gewoon te moeilijk om al uw transacties handmatig bij te houden.

Als u op zoek bent naar een gemakkelijke manier om uw cryptobelastingrapportage voor het jaar te laten doen, kunt u cryptovalutabelastingsoftware zoals CryptoTrader.Tax gebruiken om automatisch uw cryptobelastingen te berekenen en de benodigde belastingformulieren te genereren.

Ga aan de slag met een gratis voorbeeldrapport . Geen creditcardgegevens vereist totdat u er 100% zeker van bent dat uw historische transactiegegevens juist zijn!