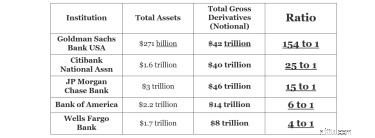

Stel je voor dat je een casino in Las Vegas binnenliep en al het geld dat je had meebracht, laten we zeggen $ 1 miljoen, en het casino gaf je $ 154 miljoen om mee te gokken. Hoe slim denk je dat dat zou zijn voor dat casino? Welnu, op dit moment heeft Goldman Sachs Bank USA 154 keer hun vermogen aan totale brutoderivaten!

Een aantal andere grote financiële banken maakt ook gebruik van kredietverzuimswaps en soortgelijke derivatencontracten:

Credit default swaps vormden de kern van de financiële crisis in 2008 die AIG ten val bracht. De verzekeringsgigant AIG verkocht al jaren credit default swaps en incasseerde kleine premies, ervan overtuigd dat de hypotheekmarkt niet zou instorten en dat ze nooit een claim zouden hoeven uitbetalen.

In 2008 gebeurde het ondenkbare:de hypotheekmarkten stortten in - en hypotheekverstrekkers gingen naar AIG in de verwachting dat ze hun contracten zouden nakomen. AIG had het geld niet en kon het ook niet ophalen.

In 2021 veroorzaakten niet-gereguleerde Archegos meer dan $ 10 miljard aan verliezen. Archegos is opgezet als een family office, buiten het toezicht van de SEC. Als zodanig mochten ze geweldige weddenschappen aangaan door een derivaat te gebruiken dat een swap wordt genoemd, dit waren weddenschappen op aandelen met een hoge hefboomwerking. Helaas, toen die aandelen daalden, volgden enorme verliezen. Er wordt aangenomen dat Archegos $ 10 miljard aan activa had, maar mocht wedden op $ 50 miljard tot $ 100 miljard aan aandelen! 5 tot 10 keer de hefboomwerking, verdeeld over een aantal banken die in maart 2021 verliezen hebben geleden.

Zelfs Goldman Sachs, die oorspronkelijk geen zaken zou doen met Archegos omdat de oprichter in 2012 schuldig had gepleit aan handel met voorkennis, veranderde van gedachten en was dus een van de banken die in maart 2021 aandelen verkocht om uit die swapposities met Archegos te komen. Er wordt geschat dat Archegos meer dan $ 10 miljard aan verliezen heeft veroorzaakt bij die banken, om nog maar te zwijgen van de enorme daling van bepaalde aandelen toen de aandelen werden verkocht.

Dit faillissement gebeurde zoals ze altijd doen:eerst langzaam … en dan allemaal tegelijk. In 1994 ging Orange County, Californië, plotseling failliet. Het was destijds het grootste gemeentelijk faillissement in de geschiedenis en nog bijna twee decennia daarna.

Hoe is het gebeurd? De provincie had moeite om basisvoorzieningen te financieren en was wanhopig op zoek naar manieren om het rendement op haar portefeuille te verhogen. Penningmeester Robert Citron wendde zich tot derivaten - en enorme hoeveelheden hefboomwerking - om hun rendement te vergroten.

Het graafschap kwam te kort toen de rente zich in 1994 tegen hen keerde. Toen Wall Street weigerde hun kortlopende leningen over te dragen, werden ze gedwongen de verliezen te realiseren. Het graafschap verloor er meer dan 1,6 miljard dollar van als direct gevolg van zijn onverstandige speculatie in derivaten.

Zonder toegang tot kredietmarkten kunnen steden en lokale instanties moeite hebben om hun eigen verplichtingen na te komen.

In 1998, slechts een paar jaar later, zagen we de spectaculaire ineenstorting van Long-Term Capital Management - een ander project met een enorme hefboomwerking dat speculeerde in derivaten.

Snel vooruit naar vandaag.

De Duitse financiële gigant Deutsche Bank verhoogt opnieuw zijn blootstelling aan een specifiek type derivaat, kredietverzuimswaps genaamd. Vanaf de zomer van 2019 bedroeg de totale theoretische brutoblootstelling van deze contracten in de boeken van Deutsche $ 53,5 biljoen, hoewel de bank momenteel probeert haar blootstelling langzaam af te bouwen. Deze contracten bieden kredietverstrekkers een gemakkelijke manier om zich te verzekeren tegen het risico van wanbetaling. Maar tenzij zorgvuldig beheerd, kan het uitgeven of kopen van te veel van deze swaps ertoe leiden dat financiële instellingen gevaarlijk overbelicht raken met een plotselinge verslechtering van de kredietmarkten.

Een derivaat is een financieel instrument dat zijn waarde aan iets anders ontleent. Er is geen onderliggende waarde - het is gewoon een contractuele overeenkomst waarbij de ene partij de andere betaalt voor het geval er iets specifieks op de markt gebeurt.

In het geval van een kredietverzuimswap, of CDS, sluit kredietgever A een contract met verzekeraar B om geld te betalen in het geval dat kredietnemer C in gebreke blijft.

CDS-contracten fungeren in principe als verzekering op obligaties. Een grote geldschieter zou een aantal CDS's kunnen kopen om zijn blootstelling af te dekken, of om tijd te kopen om geld op te halen om het risico van een wanbetaling te dekken. En een grote verzekeringsmaatschappij of bank kan CDS-contracten verkopen om premie te innen om zijn inkomen en cashflow te vergroten.

Zolang de lener C niet in gebreke blijft, is alles goed.

Nou, zwarte zwanen (gekke gebeurtenissen) komen af en toe voor. Zoals hierboven besproken, is dat wat er met AIG is gebeurd. In 2008 had AIG het geld niet en kon het niet ophalen.

Dat zorgde ervoor dat banken en andere hypotheekverstrekkers in de problemen kwamen:als AIG hun credit default swap-contracten niet kon nakomen, hadden ze niet het geld om te blijven werken. En iedereen die op deze banken vertrouwde, zat ook in de problemen.

Berkshire Hathaway-voorzitter Warren Buffett zei:"Elk bedrijf in de Verenigde Staten was een dominosteen en die dominostenen werden naast elkaar geplaatst. En toen ze begonnen om te vallen, stond alles op één lijn.” Warren Buffett weigerde wijselijk om geld te lenen aan Lehman Brothers en AIG om hen overeind te houden tijdens de crisis.

De geldmarkten bevroor omdat verkopers van kortlopend handelspapier geen kopers konden vinden. Besmetting dreigde een kettingreactie te veroorzaken die de economie zoals we die kenden ten val zou kunnen brengen. Alleen door een gecoördineerde actie van de Fed en de Schatkist konden de VS de schade in bedwang houden.

Deutsche Bank trok zich in 2014 terug uit de derivatenactiviteiten nadat toezichthouders de handelskosten opdreven. Maar recente innovaties op het gebied van clearingtechnologie hebben de kosten voor het verhandelen van deze contracten aanzienlijk verlaagd, waardoor het bedrijf veel levensvatbaarder is geworden. Zolang de standaardwaarden laag zijn, tenminste.

Deutsche Bank is niet de enige, zoals blijkt uit de bovenstaande grafiek, veel banken hebben een grote blootstelling aan derivaten.

Het risico is dat het falen van een grote koper of verkoper van deze contracten besmetting kan veroorzaken:een snel, trapsgewijs effect dat de ene financiële reus na de andere snel achter elkaar kan uitschakelen. In sommige worstcasescenario's kan de kettingreactie van faillissementen de centrale banken en hun vermogen om de schade tegen te houden te overweldigen.

Het goede nieuws is dat deze enorme fictieve blootstellingen precies dat zijn:fictief. U moet activa en passiva verrekenen:als u $ 100.000 op de bank hebt staan en u een lening van $ 100.000 verschuldigd bent, heeft u geen fictieve blootstelling van $ 200.000. U heeft een netto nulblootstelling.

Net als bij credit default swaps en andere soorten derivaten, moet u de longposities verrekenen met de shortposities. Volgens de Amerikaanse regering is het een feit dat de totale "netto huidige kredietblootstelling" slechts $ 507 miljard is wanneer ze alle derivaten van alle Amerikaanse instellingen verrekenen. Niet bepaald een grote verandering, maar in theorie valt het binnen het vermogen van de kapitaalmarkten om te absorberen.

Dat gezegd hebbende, theorie en realiteit zijn twee verschillende dingen. Het gevaar van een algemene door derivaten aangedreven crisis is niet zozeer vanwege de ruwe waarde van de blootstelling. Het echte gevaar is het tegenpartijrisico:een verkoper die zijn long- en shortposities niet voldoende in evenwicht heeft gebracht, komt in een geldcrisis terecht en kan zijn beloften aan anderen niet nakomen.

De meeste instellingen die zich met derivaten bezighouden, proberen hun blootstelling in evenwicht te brengen. Ze zijn zowel kopers als verkopers van CDS's, die op zoek zijn naar mogelijkheden voor prijsarbitrage en manieren vinden om hun blootstelling af te dekken door onderpand van hun tegenpartijen te krijgen.

AIG stortte in 2008 in omdat het dit niet deed. Het maakte in de jaren 2000 dezelfde fouten als Orange County in de jaren negentig. In plaats van CDS's te gebruiken als een risicovermindering hulpmiddel zoals ze bedoeld waren, het gebruikte ze als een speculatieve een. In het geval van AIG hebben ze altijd dekking verkocht en nooit gekocht. Om de premie te verdienen, hoefden ze immers, zoals bij elke verzekeringsovereenkomst, alleen maar een belofte te doen. Het was gratis geld - totdat de muziek stopte.

En toen het stopte, werd AIG betrapt met een stapel naakte CDS-beloftes die het had verkocht voor een waarde van een half biljoen dollar:$ 300 miljard aan CDS-kopers in de VS en $ 200 miljard in Europa.

Goldman Sachs Bank USA zal u waarschijnlijk vertellen dat u zich geen zorgen hoeft te maken, omdat hun "totale kredietblootstelling van alle contracten" slechts $ 116 miljard is als u de derivaten die ze bij andere banken aanhouden, verrekent.

En ze hebben gelijk dat het gevaar niet in de brutowaarde zit — of zelfs niet in de totale nettoblootstelling. De netto blootstellingen zijn niet zo hoog. De echte gevaren zijn als volgt:

En dan kan het nog erger worden. Wanneer elke bank een aanzienlijke portefeuille van derivaten heeft zonder veel transparantie, en elke bank tegenpartijrisico heeft, kan geen enkele bank het risico nemen om zaken te doen met een andere. Wat betekent dat de volgende keer dat we een grote financiële uitdaging hebben, zelfs een gezonde bank het commercial paper misschien niet van een andere bank wil kopen, en deze commercial paper-markt is wat de hele financiële wereld in beweging brengt. Dit gebeurde bijna nadat Lehman Brothers failliet ging, wat een run op de geldmarkten veroorzaakte en zelfs instellingen schrikken.

Als een crisis toeslaat, wordt het heel snel erg lelijk. Net als het faillissement van Orange County verliep de crisis op Wall Street eerst langzaam - en toen allemaal tegelijk. Dit is waar Ben Bernanke en de Federal Reserve, Hank Paulson en het ministerie van Financiën en president George Bush mee te maken kregen tijdens dat noodlottige weekend in september 2008 toen ze het financiële systeem moesten redden.

Het is dus theoretisch gezien waar dat het niet de bruto-blootstelling aan credit default swaps is die ertoe doet. Het is de netto blootstelling. Maar het is ook waar dat als er maar één zwakke schakel in de keten wordt betrapt, zoals AIG, het er niet toe doet. De snelle kettingreactie die kan optreden is onvoorspelbaar, maar kan nog steeds verwoestend zijn - zelfs als bijna iedereen denkt dat ze goed werk hebben geleverd door de verkoop en aankopen van CDS te compenseren.

Nee, u hoeft niet in paniek te raken over de totale notionele waarde van de derivatenmarkt. We gaan niet 10 keer de totale wereldeconomie verliezen.

Maar we konden nog steeds een enorme verstoring zien, dus diversificatie is belangrijk. En het is belangrijk om jezelf te helpen beschermen. Als u op dit moment met pensioen gaat of bijna met pensioen gaat, wilt u misschien een second opinion krijgen over uw huidige pensioenplan bij een financieel adviseur die de fiduciaire norm volgt. Zorg ervoor dat u de juiste beleggingsmix heeft voor een gediversifieerde portefeuille met het juiste risico voor u.