Een artikel in The New York Times In augustus herinnert 'Hoe u van uw pensioen kunt genieten zonder failliet te gaan', eraan dat experts - van Nobelprijswinnaars tot financiële adviseurs - worden uitgedaagd door te plannen voor hun pensioeninkomen. Het toonde ook aan dat degenen die beleggingsadvies geven, worden gedwarsboomd door dit bijna universele probleem voor een groot deel van de gepensioneerdenmarkt.

Aan de academische kant:

“Het is echt smerig. Het is het meest gemene, moeilijkste probleem waar ik ooit naar heb gekeken", vertelde William Sharpe aan de Times . Sharpe, die de Nobelprijs voor economie won, deed verslag van zijn vooruitgang over het probleem van hoe gepensioneerden hun financiële activa kunnen beheren zonder dat het geld opraakt:“Ik kan niet zeggen dat ik een magische oplossing heb gevonden, want die heb ik niet. ”

Aan de kant van de adviseur:

Een adviesbureau dat in het artikel wordt genoemd, leek zelfverzekerder dan de academici, met brochures waarin '7 innovatieve manieren om inkomsten te genereren uit uw nestei' werden aangeprezen. Aan de andere kant hebben ze ook 'een hekel aan lijfrentes' en het beloningssysteem van hun bedrijf - 'we verdienen geld als je dat doet' - is gebaseerd op het feit dat klanten marktrisico nemen, in plaats van een zeker inkomen te bieden.

Van academisch tot praktiserend adviseur, waarom vinden mensen het zo uitdagend om een slimmere manier te bedenken om een pensioenplan op te stellen? Hier zijn een paar redenen waarom de experts het niet begrijpen:

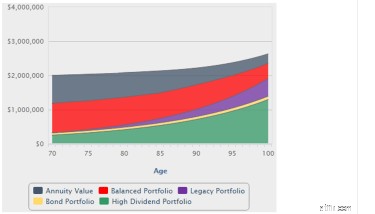

Onderstaande grafiek toont voor een typisch inkomensverdelingsplan de combinatie van de marktwaarde/liquiditeit van beleggingsportefeuilles en de marktwaarde van toekomstige gegarandeerde lijfrente-uitkeringen. Dit laatste heeft een aanzienlijke waarde en zorgt voor stabiliteit in inkomen en gemoedsrust.

Merk op dat de marktwaarde van dit plan begint bij de initiële pensioenbesparing van $ 2 miljoen en $ 2,25 miljoen bereikt op 95-jarige leeftijd. Volgens dit plan wilde de gepensioneerde dat de waarde van de beleggingsportefeuilles gelijk was aan $ 2 miljoen op 95-jarige leeftijd. De gepensioneerde bereikt dit door een deel van haar roll-over IRA-distributies opnieuw te investeren in een aangewezen legacy-account. (In ons model wordt het belegd in een uitgebalanceerde portefeuille van aandelen- en obligatie-ETF's met een hoge allocatie naar aandelen.) Het herbelegde bedrag in dit plan is ongeveer $ 4.000 per jaar.

Belangrijk is dat het inkomen begint bij $ 102.000 per jaar en groeit tot $ 140.000 op 85-jarige leeftijd en $ 160.000 op 95-jarige leeftijd. Hier is een uitsplitsing van de inkomstenbronnen onder dit plan - dat de basis is van de Income Allocation-methode. Houd er rekening mee dat deze inkomsten worden verminderd met belastingen en de herbelegde inkomsten op de aangewezen oude rekening.

Opmerking:DIA/QLAC zijn twee soorten uitgestelde lijfrenten. SPIA is een eenmalige premie onmiddellijke lijfrente met uitkeringen vanaf één jaar. Ook zijn de rente-inkomsten zo klein dat ze niet in de afbeelding kunnen worden weergegeven.

U kunt dus zien hoe inkomenstoewijzing werkt door het inkomen gedurende uw hele leven aanzienlijk te verhogen, terwijl u tegelijkertijd de marktwaarde van een plan begrijpt.

Andere experts werden geciteerd over lijfrentebetalingen in The New York Times artikel waarnaar hierboven wordt verwezen, waarin staat:"De koper moet een grote cheque uitschrijven om een reeks kleine cheques te krijgen, die voor een naïeve consument eenvoudigweg een slechte deal kunnen lijken." Relatief geavanceerde consumenten, zoals degenen die Go2Income bezoeken, begrijpen echter hoe annuïteiten werken:gepensioneerden ontvangen maandelijkse cheques van bijvoorbeeld $ 3.000 voor sociale zekerheid en $ 2.000 voor een pensioen. Intuïtief weten ze dat de overheid of het bedrijf een betalingsverplichting van honderdduizenden dollars heeft aangenomen. Met lijfrentebetalingen die zijn gekocht bij verzekeringsmaatschappijen, doet de consument een investeringsaankoop om een levenslang inkomen te genereren.

Deze adviseurs zijn nieuw op het toneel en hebben geen ervaring met vermogende beleggers, dus ze zouden het adviseren over een pensioenplan met een frisse blik kunnen benaderen. Tot nu toe lijken ze echter de deaccumulatiebenadering te volgen, zij het met lagere vergoedingen. We verwachten dat als ze eenmaal goed geïnformeerd zijn over inkomenslijfrentes, ze zullen zien dat inkomenstoewijzing kan werken binnen hun adviesmodel van lage kosten en betere resultaten.

Gepensioneerden die zichzelf opleiden, weten dat ze het beter kunnen.

Zoals ik in een eerdere blog heb uitgelegd, waarin wordt uiteengezet hoe mijn planningsmethode voor inkomenstoewijzing werkt, kunnen gewone consumenten een paar eenvoudige stappen volgen om een echt inkomen te creëren dat een leven lang meegaat en een laag risico heeft. Door een inkomenstoewijzingsplan te maken, kunt u naar veel planningsalternatieven kijken en - op basis van uw eigen expertise - beslissen welke het beste voor u zijn.

Inkomenstoewijzingsplanning op Go2Income.com stelt u in staat uw eigen pensioenplan te ontwerpen en te evalueren. Neem voor advies en antwoorden op andere pensioenvragen contact met mij op via Vraag het aan Jerry .