Beleggers horen de term portefeuilleallocatie en diversificatie vaak door elkaar gebruiken om één ding aan te pakken:het beperken van de blootstelling aan extreme hoogte- of dieptepunten.

Het verschil is genuanceerder. Het doel van portefeuilletoewijzing is om uw budget te verdelen over de korte, middellange en lange termijn door risico en beloning in evenwicht te brengen over activa zoals aandelen, obligaties, goud, enz.

Diversificatie stelt u eenvoudig in staat om het risico binnen een portefeuille te beperken door binnen en over meerdere activaklassen te beleggen. Hoe dan ook, het is belangrijk om te weten hoe de portefeuilleverdeling werkt.

Deze blog leidt u door de portefeuilletoewijzing en hoe u uw beleggingen kunt zien als onderdeel van een holistische korf van effecten die opnieuw in evenwicht kunnen worden gebracht op basis van leeftijd, risicobereidheid en meer.

Portfolio asset allocatie omvat het verdelen van uw budget en het toewijzen van uw kapitaal aan verschillende categorieën van beleggingen zoals aandelen, obligaties en geldmiddelen en kasequivalenten. Asset allocatie kan gebaseerd zijn op:

Beleggers van in de twintig kunnen bijvoorbeeld kiezen voor een agressieve splitsing van aandelen naar obligaties, terwijl beleggers van in de 30 een meer conservatieve aandelen-naar-obligatiesplitsing kiezen.

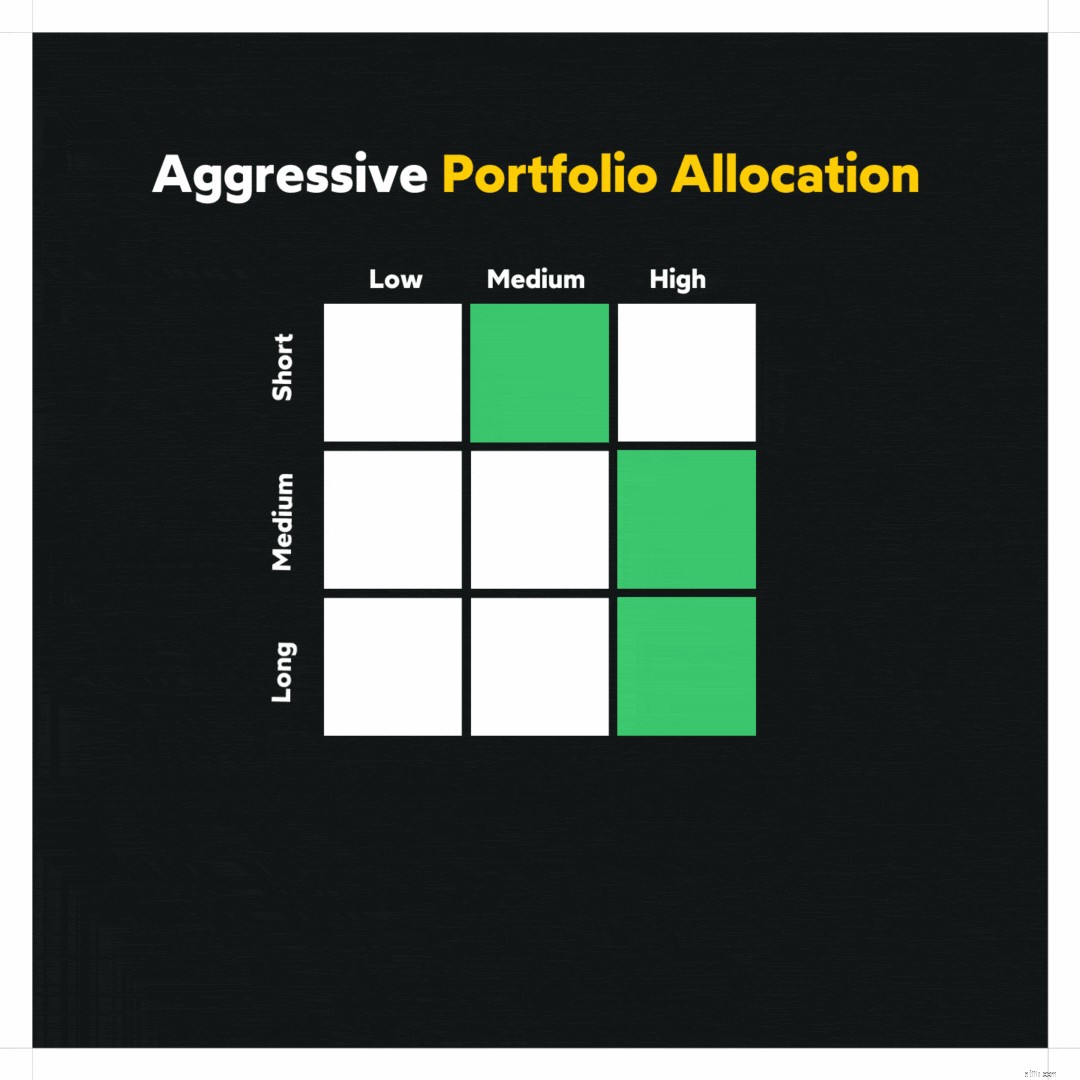

Een agressieve portefeuille bevat voornamelijk beleggingen met een hoog risico en een hoge opbrengst, zoals small-capfondsen en aandelen met een minimale blootstelling aan beleggingen met een laag risico, zoals obligaties.

Het is bekend dat agressieve beleggingen op korte termijn volatiel zijn. Tegelijkertijd hebben agressieve investeringen het potentieel om op lange termijn (5+ jaar) een hoog rendement te genereren.

Hier is een momentopname van een potentieel agressieve portefeuille:

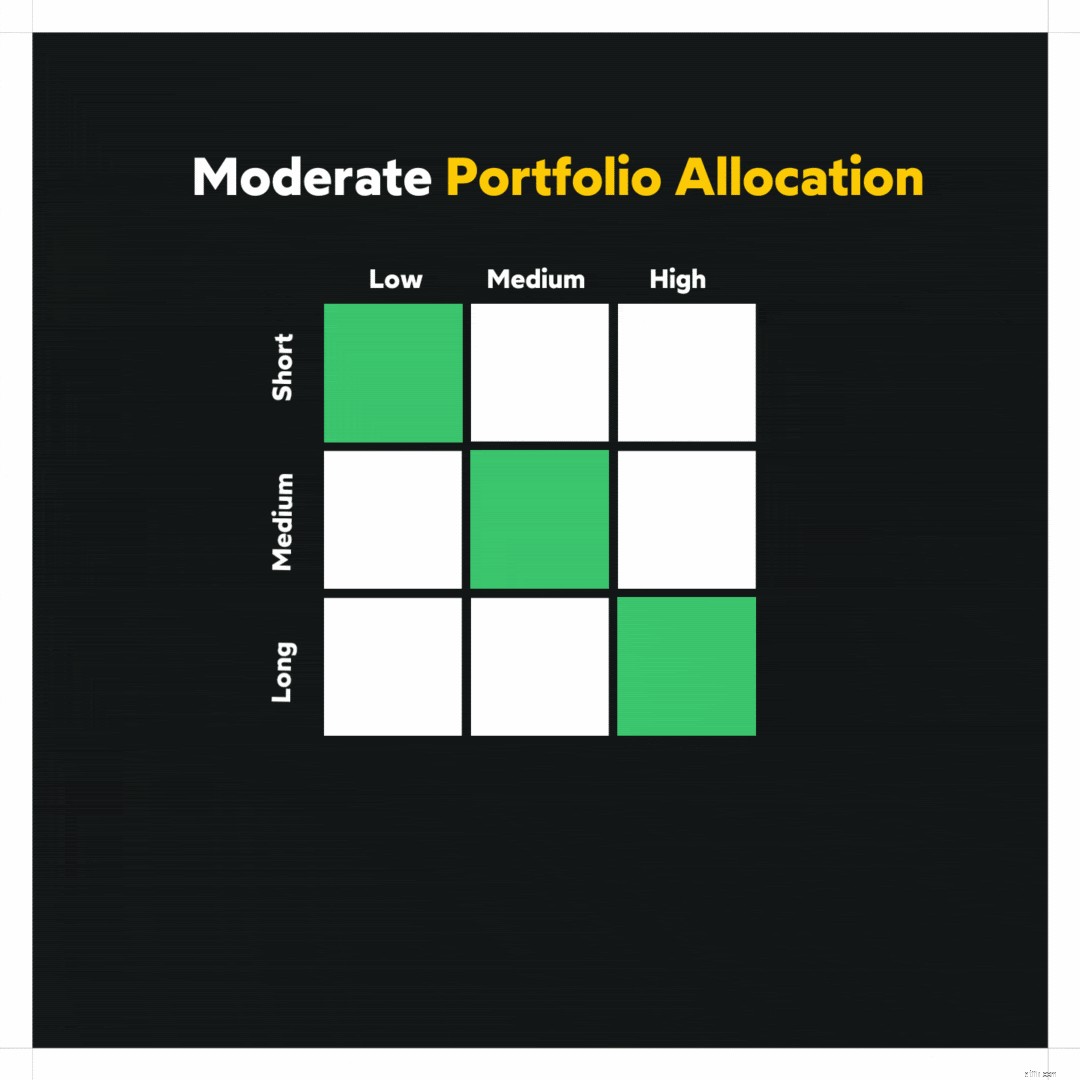

Een gematigde portefeuille zou het beste van zowel agressieve als conservatieve beleggingen bevatten. Bijvoorbeeld een 50/50 verdeling tussen aandelen en obligaties.

Of een 1/4e verdeling over activa zoals aandelen, obligaties, goud en alternatieve beleggingen. Hier is een momentopname van een potentieel matige portefeuille:

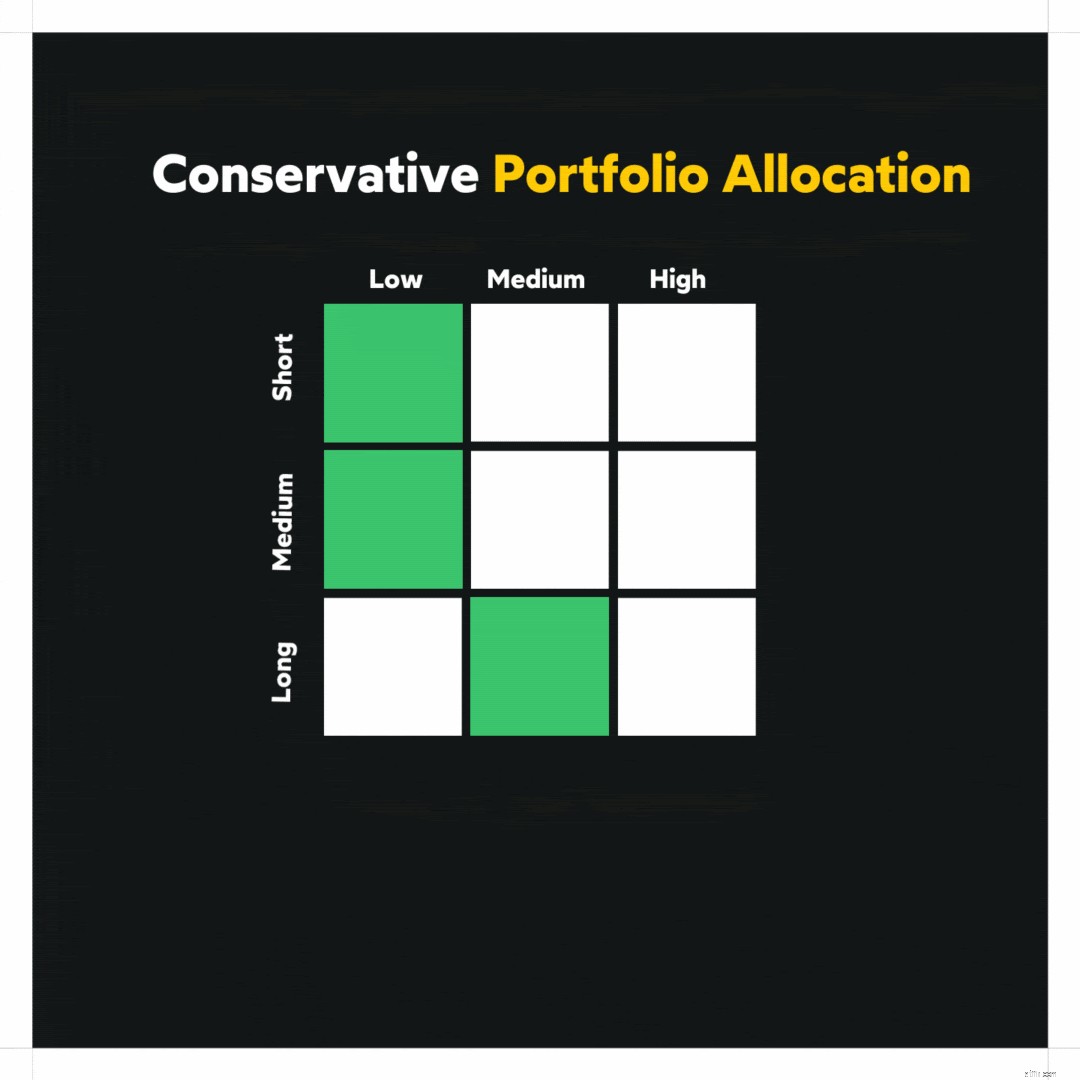

Een conservatieve portefeuille streeft naar veiligheid, een laag risico en kapitaalbehoud boven het genereren van een hoog rendement. Het kan bijvoorbeeld een 30/70 verdeling zijn tussen aandelen en obligaties. Hier is een momentopname van een potentieel conservatieve portefeuille:

Het geld dat u verdient, speelt een grote rol bij de allocatie van activa, aangezien uw inkomen rechtstreeks verband houdt met uw investeringsvermogen. De impact van inkomen op asset allocatie kan worden verklaard aan de hand van een klassiek voorbeeld.

Bezoldigde professionals die kunnen verwachten een regelmatig salaris te verdienen, hebben meer zekerheid over hun activaspreiding in vergelijking met een zakenman wiens investeringsvermogen afhangt van zijn maandelijkse winst/verlies.

Met de leeftijd komen verantwoordelijkheden die rechtstreeks van invloed kunnen zijn op de allocatie van uw portefeuille. Beleggers van in de twintig hebben mogelijk minder verplichtingen dan een belegger van in de dertig. Dit houdt twee dingen in als het gaat om leeftijd:

Leeftijd kan dus bepalen of u een agressieve, gematigde of conservatieve benadering van activaspreiding volgt. Het kan ook leiden tot een geleidelijke herbalancering naarmate de tijd verstrijkt.

Uw financiële doelen kunnen bepalen welk type strategieën voor de toewijzing van activa in uw portefeuille u moet volgen. U bent bijvoorbeeld in de dertig en uw doel is om voor uw vijftigste met pensioen te gaan.

U wilt agressief beleggen om hoge winsten te genereren om ervoor te zorgen dat het doel wordt bereikt. De allocatie van uw portefeuille-activa zou een weergave zijn van dit doel.

Bovendien kunnen beleggers hun portefeuilleallocatie opnieuw in evenwicht brengen op basis van hoe dicht of ver ze bij het bereiken van hun financiële doelen zijn. Andere scenario's voor het opnieuw bekijken van assetallocatie zijn onder meer:

Bezorgd over de gezondheid van uw portefeuille? Ontvang nu een gratis portfolio-analyse

Eerlijk gezegd is er geen one-size-fits-all-aanpak als het gaat om portefeuilletoewijzing. Het gaat erom dat u doet wat het beste is voor uw financiële doelen door te investeren in de juiste beleggingsopties.

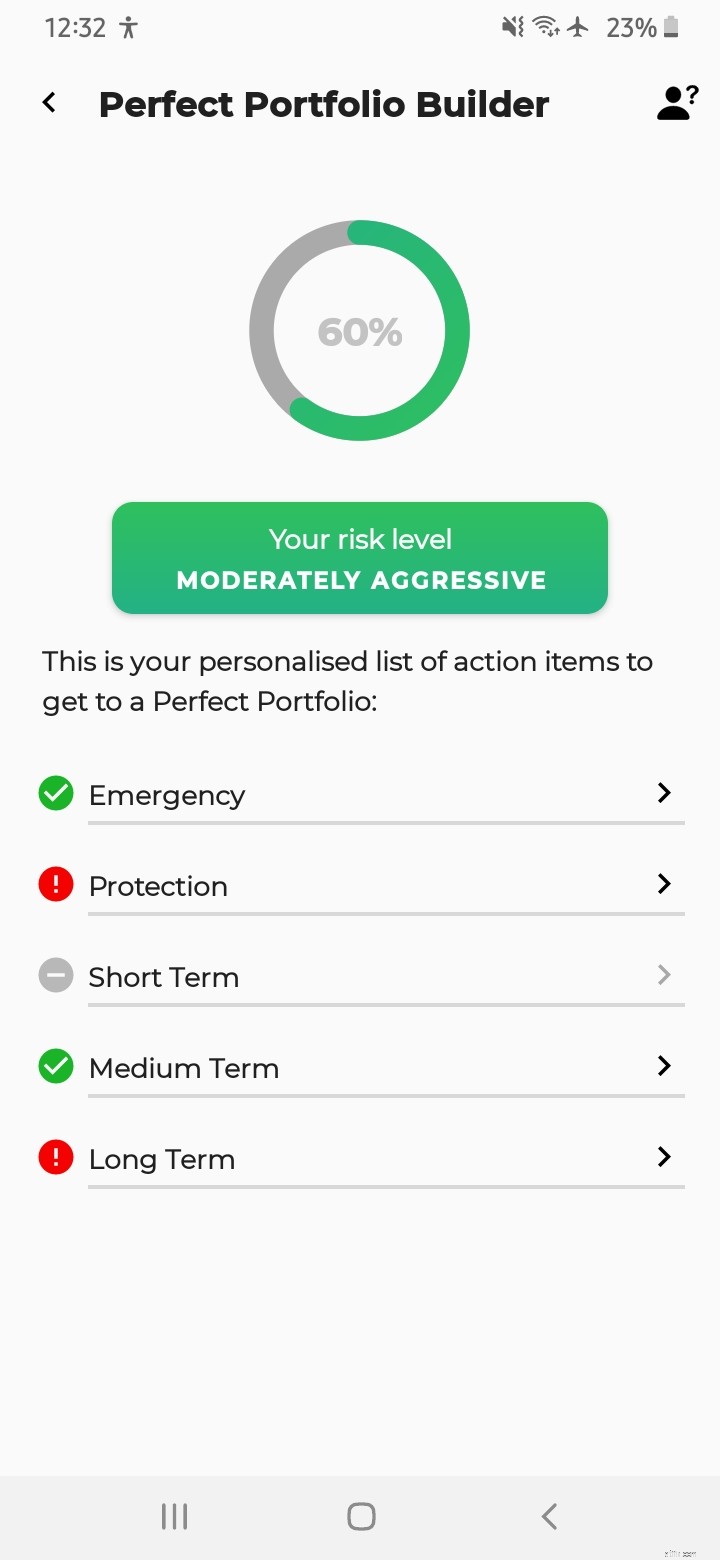

Dit kan super moeilijk zijn als je weinig tot geen ervaring hebt met asset allocatie. Dat is waar een app als Cube Wealth je kan helpen. De perfecte portfoliobouwer van Cube werkt op twee niveaus om het leven gemakkelijker te maken.

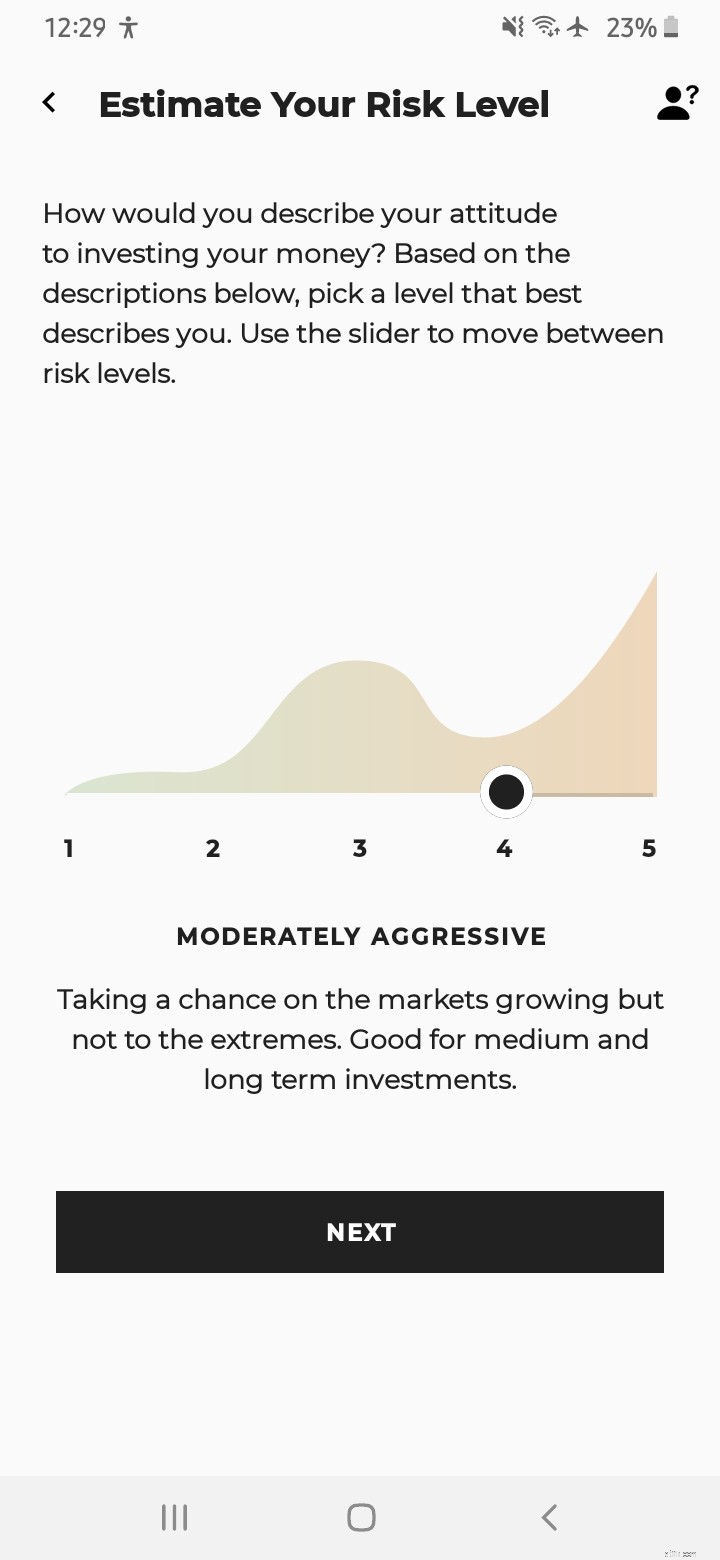

Cube's risicoanalysequiz kan u helpen uw risicoprofiel te bepalen en uw beleggingsdoelen te verfijnen. Het is uiterst nuttig om beide te kennen om de juiste assetallocatiestrategie te begrijpen.

Cube volgt het 9-box-model om u te helpen een optimale assetallocatie te bereiken of de perfecte portefeuille samen te stellen op basis van informatie van niveau 1 voor deze tijdsperioden:

Aanbevolen items bevatten opties uit categorieën zoals:

Maar wacht, er is meer. Terwijl Cube u helpt bij het bepalen van assetallocatie met de perfecte portefeuillebouwer, worden de investeringsopties zelf aanbevolen door branche-experts zoals Wealth First en RIA Rick Holbrook.

Kubus nu downloaden om meer te weten te komen over het samenstellen van de perfecte activaportefeuille.

Bekijk deze video om meer te weten te komen over het samenstellen van de perfecte portfolio

Wat is een portfolio?

Wat is moderne portfoliotheorie (MPT)?

Wat is strategische assetallocatie?

Vooruitzichten voor de aandelenmarkt voor 2022:3 voorspellingen van beleggingsstrategen over wat uw portefeuille zou kunnen beïnvloeden

Wat is Portfolio Backtesting? Hoe voer je het uit op Indiase aandelen?

Wat is de juiste assetallocatie voor uw portefeuille?

Wat is asset allocatie?