Wanneer we plannen voor een doel, gaan we uit van een rendement op investeringen voor het doel en plannen we investeringen dienovereenkomstig. Het oppakken van het lange termijn gemiddelde rendement is een rationele keuze. Langetermijngemiddelden zijn prima (hoewel langetermijngemiddelden ook kunnen veranderen). De volgorde van rendementen is echter ook van belang. Voor hetzelfde rendement op lange termijn kan de werkelijke output heel verschillend zijn, afhankelijk van uw investeringspatroon en natuurlijk de volgorde van de rendementen. En dit heeft gevolgen voor uw financiële planning, vooral tijdens uw pensionering.

Laten we dit proberen te begrijpen aan de hand van een paar voorbeelden.

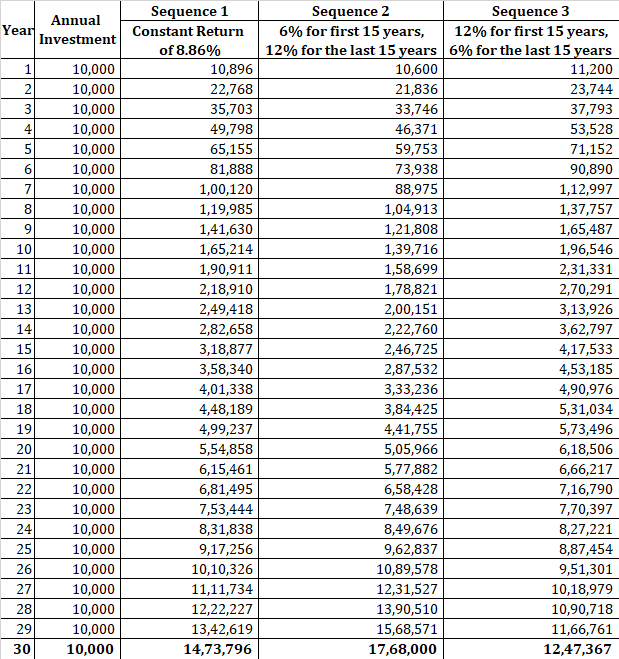

Sequence 1 :U verdient 30 jaar lang elk jaar 8,96%.

Sequence 2 :U verdient 6% per jaar voor de eerste 15 jaar en 12% per jaar voor de komende 15 jaar.

Sequence 3 :U verdient 12% per jaar voor de eerste 15 jaar en 6% per jaar voor de komende 15 jaar.

CAGR is in alle gevallen 8,96% per jaar

(1+6%)^15 *(1+12%)^15 =(1+12%)^15* (1+6%)^15 =(1+8,96%)^30

Een investering van Rs 1 lac zou groeien tot Rs 13,72 lacs onder alle drie de reeksen van rendementen. Het pad dat wordt gevolgd om het uiteindelijke bedrag te bereiken, zal anders zijn. Maar aan het eind van 30 jaar eindig je met hetzelfde corpus.

Laten we nu iets veranderen. In plaats van een forfaitair bedrag te beleggen, besluit u aan het begin van elk jaar Rs 10.000 te beleggen. Eens kijken wat er dan gebeurt.

Zoals je ziet, kom je in de drie gevallen uit op heel verschillende bedragen. Het verschil is ook aanzienlijk. Het corpus onder Sequentie 3 is meer dan 40% hoger dan het corpus onder Sequentie 2. Dit is het sequentierisico.

Dit laat zien dat de volgorde van retouren van belang is tijdens de accumulatiefase. Het maakt misschien niet uit voor eenmalige eenmalige investeringen, maar het maakt duidelijk uit wanneer uw investeringen over meerdere jaren worden gespreid. En dit zal waarschijnlijk het geval zijn voor de meesten van ons. Trouwens, zelfs voor de forfaitaire belegging kan de volgorde van rendementen uw gedrag beïnvloeden. Een slechte volgorde van rendementen kan u bijvoorbeeld zo frustreren dat u besluit uw belegging te liquideren. Erger nog, u kunt de belegging verlaten net voordat de goede tijden komen.

Nu heeft u geen controle over deze reeks rendementen van een activaklasse die u zult ervaren. Het enige dat u kunt doen, is uw toewijzing aan de activaklasse aanpassen op basis van uw marktvooruitzichten. Trouwens, je kijk zou ook moeten kloppen (vaker dan het niet blijkt te zijn). Als alternatief kunt u werken met een asset-allocatiebenadering en uw portefeuille met regelmatige tussenpozen opnieuw in evenwicht brengen en hopen op een herbalanceringsbonus.

Trouwens, de volgorde van rendementen is ook een reden dat de beleggers verschillende rendementen behalen in hetzelfde fonds. U belegt misschien in hetzelfde fonds, maar het bedrag en de timing van de belegging kunnen heel verschillend zijn.

Lees :CAGR Vs. IRR

We hebben gezien hoe de volgorde van rendementen uw uiteindelijke portefeuillewaarde kan beïnvloeden. Tijdens de accumulatiefase heb je echter in ieder geval de mogelijkheid om een koerscorrectie aan te brengen of stappen te ondernemen zodat je doelen niet in het gedrang komen. U kunt bijvoorbeeld proberen meer te beleggen als u merkt dat uw portefeuille eronder lijdt. Bovendien kan een slechte opeenvolging van rendementen tijdens de eerste investeringsjaren behoorlijk gunstig zijn (zolang u uw emoties onder controle kunt houden). Het grootste voordeel is echter dat u zich niet terugtrekt uit uw portefeuille.

Tijdens uw pensionering moet u geld opnemen. Een slechte opeenvolging van rendementen (vooral tijdens het eerste deel), samen met opnames, kan rampzalig zijn voor uw portefeuille. U kunt zonder geld komen te zitten.

Laten we dit aan de hand van een voorbeeld bekijken.

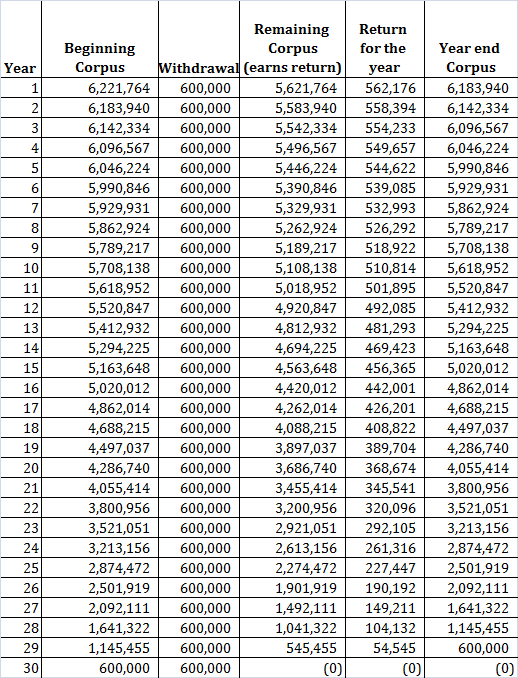

Stel dat u Rs 1 crore had verzameld voor uw pensioen. Laten we zeggen dat je Rs 8 lacs per jaar nodig hebt voor je uitgaven. U neemt het bedrag aan het einde van elk jaar op (voor het rekengemak).

Stel je leeft in een wereld zonder inflatie. Met uw onkosteninflatie op 0% blijven uw jaarlijkse uitgaven constant. U gaat ervan uit dat u 8% per jaar kunt verdienen. rendement (als alternatief had ik een inflatiepercentage kunnen aannemen en het rendement als reëel rendement kunnen uitdrukken).

Als u jaar na jaar 8% verdient en slechts Rs 8 lacs per jaar hoeft op te nemen, komt u nooit zonder geld te zitten. Je zult Rs 1 crore intact hebben, zelfs na 50 jaar. Als u echter in risicovolle activa belegt, wordt deze 8% niet elk jaar gegarandeerd. Op de lange termijn kunt u mogelijk 8% per jaar verdienen. hoewel.

Wat als u -10% verdient in het eerste jaar en -5% in het tweede jaar?

Wat je had verwacht : Uw Rs 1 crore zou na het eerste jaar Rs 1,08 crore worden. Je zou Rs 8 lacs intrekken en vertrokken met Rs 1 crore. Dezelfde cyclus herhaalt zich ook in het tweede jaar en je hebt nog steeds Rs 1 crore aan het einde van 2 de jaar.

Wat is er feitelijk gebeurd :Uw Rs 1 crore wordt 90 lacs aan het einde van het eerste jaar. U trekt Rs 8 lacs in en u houdt Rs 82 lacs over. In het tweede jaar verlies je nog eens 5% en eindig je het jaar met Rs 77,9 lacs. U trekt Rs 8 lacs in. Je houdt Rs 69,9 lacs over.

Dus je hebt in deze twee jaar 30% van het corpus verloren. Zodra u geld begint te verliezen, beginnen de kansen tegen u te keren. Dit is wiskunde. U moet 50% verliezen om van Rs 100 naar Rs 50 te gaan. Om echter terug te gaan van Rs 50 naar Rs 100, moet u met 100% stijgen.

Nogmaals, laten we een voorbeeld bekijken uit een van mijn eerdere berichten over pensioenplanning.

Je hebt elk jaar Rs 6 lacs aan inkomen nodig (0% inflatie). U wilt plannen voor 30 jaar. Ervan uitgaande dat u elk jaar 10% rendement kunt behalen, heeft u aan het begin van uw pensionering Rs 62,21 lacs nodig. Uw portefeuille zal aan het einde van 30 jaar op nul staan.

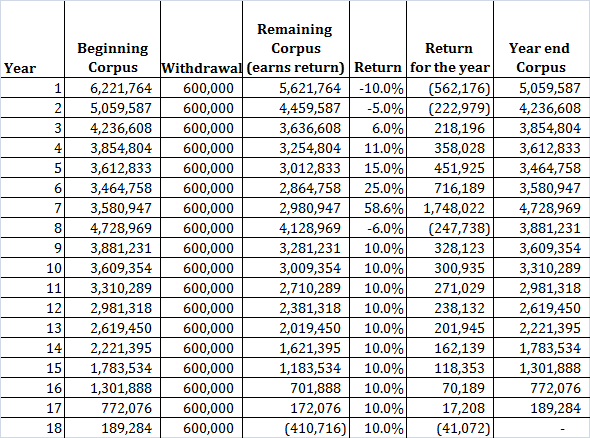

Laten we nu een andere reeks rendementen aannemen met een CAGR op lange termijn van 10% maar met variabele rendementen. Ik kies in eerste instantie een reeks met een slecht rendement.

In het 18e jaar heb je geen geld meer. De eerste reeks slechte retouren veroorzaakte zoveel schade dat u niet kon herstellen. Onthoud dat het langetermijngemiddelde nog steeds 10% per jaar is.

Een slechte opeenvolging van rendementen doet u meer pijn tijdens het eerste deel van uw pensionering dan een slechte opeenvolging tijdens het laatste deel van uw pensionering.

Het verschil is dat u tijdens de opnamefase geld opneemt uit het corpus. Daarom worden uw verliezen permanent. U kunt het verlies op geen enkele manier recupereren als u de investering eenmaal heeft verkocht. De belegging kan op zich herstellen (uw beleggingsfonds of de aandelen kunnen daarna een fors rendement opleveren), maar uw portefeuille zal het herstel niet ervaren.

Tegen de tijd dat er een goede reeks rendementen komt, heb je misschien niet eens voldoende corpus om ervan te profiteren. Erger nog, je hebt misschien geen geld meer.

Als u zich in de afbouw-/opnamefase bevindt, werkt het gemiddelde van de roepiekosten omgekeerd (in uw nadeel). Waarom? Omdat wanneer de markten dalen, u een groter aantal eenheden moet verkopen om hetzelfde inkomensniveau te behouden.

Er is geen manier om het risico volledig te elimineren met volatiele beleggingen. Je kunt de volgorde die je zult ervaren niet bepalen. Je kunt alleen proberen de impact te verminderen als er een slechte reeks op je pad komt.

Word een superslimme belegger. Stop met aandelenbeleggingen en schakel over op veiliger beleggen net voordat aandelen het slecht gaan doen. Stap weer in aandelen net voordat aandelen op het punt staan goed te gaan presteren. Het probleem is, is dit zelfs mogelijk?

Als u het bovenstaande niet kunt doen, is het beter om vast te houden aan een asset-allocatiebenadering en uw portefeuille regelmatig opnieuw in evenwicht te brengen. Afhankelijk van uw risicobereidheid, doelstellingen en beleggingshorizon kunt u uw activaspreiding bepalen. Afhankelijk van uw marktvooruitzichten kunt u kleine aanpassingen maken om de assetallocatie te targeten, maar overdrijf het niet. U bent bijvoorbeeld misschien begonnen met een 60:40 (eigen vermogen:schuld) beoogde assetallocatie. Als de aandelen er erg duur uitzien, kunt u de doeltoewijzing wijzigen in 55:45 of 50:50 of 40:60. Binaire beslissingen nemen d.w.z. volledig uit aandelen stappen of de allocatie verlagen tot 5% of 10% als u denkt dat de markten overgewaardeerd zijn, zal waarschijnlijk contraproductief zijn op de lange termijn.

Tegelijkertijd is de volgorde van rendementen een minder groot probleem tijdens accumulatie (tenzij u zeer dicht bij pensionering bent). Aangezien u geen beleggingen verkoopt (hoop ik), zult u herstellen wanneer de goede tijden komen. In feite kan een slechte opeenvolging van rendementen tijdens het eerste deel van je carrière buitengewoon gunstig zijn.

Lees :Hoe kan het helpen om uw portefeuille regelmatig opnieuw in evenwicht te brengen?

Dit is een veel grotere uitdaging omdat je je uit het corpus moet terugtrekken. Een slechte opeenvolging van rendementen, samen met opnames, kan een ramp zijn voor uw portefeuille.

Er kan ook geen one-size-fits-oplossing zijn. Het hangt af van uw opgebouwde corpus, inkomenseis, uw risicobereidheid en het nemen van risico's.

Hier zijn een paar dingen die je kunt doen.

Je kunt de volgorde van retourzendingen die je zult ervaren niet kiezen. Tot op zekere hoogte hangt het ook af van je geluk. U kunt immers niet altijd kiezen wanneer u met pensioen gaat. Afhankelijk van uw portefeuilleomvang, marktvooruitzichten en inkomensvereisten, kunt u uw portefeuille alleen positioneren om de impact te verminderen.