Rentefutures zijn futures-contracten waarin schuldverplichtingen (bijv. obligaties en eurodollars) dienen als het onderliggende instrument of de grondstof.

Schuldbewijzen, zoals Amerikaanse schatkistcertificaten en obligaties, worden door een emittent verkocht als middel om geld in te zamelen. De uitgever van de schuld is een lener . De koper (houder) van een schuldbewijs is een geldschieter en verwacht rente te verdienen en de hoofdsom terug te krijgen wanneer de schuldgarantie afloopt.

De uitgever van schuldpapier betaalt doorgaans rente in vaste dollar aan houders van zijn schuld op bepaalde tijdstippen totdat het schuldinstrument afloopt. Schulduitgevers zijn onder meer de federale overheid, gemeentelijke overheden en bedrijven.

Inhoud 1. Marktwaarde en nominale waarde 2. Opbrengstcurves 2.1. Opbrengstcurve samenvatting 2.2. Andere koers-opbrengstoverwegingen 3. Rentetermijncontracten 3.1. Schulden op korte termijn 3.2. Schulden op lange termijn 3.2.1. T-obligatiefutures 3.2.2. T-note-futures 4. Intermaturenspreads

In feite de koper van een US Treasury-beveiliging , leent geld aan de Amerikaanse overheid. De koper ontvangt halfjaarlijkse rentebetalingen van de overheid. Wanneer de rekening, niet of obligatie vervalt, ontvangt de houder de nominale waarde ($ 1 000) terug van de Amerikaanse overheid als terugbetaling van de hoofdsom. Rentefuturescontracten gebruiken Amerikaanse staatsschuldverplichtingen (obligaties, T-bills en notes) als het onderliggende instrument of de grondstof.

De koper van een schuldbewijs kan het vasthouden tot het vervalt of het op elk moment vóór de vervaldatum verkopen. De marktprijs van obligaties die op de geldmarkt worden verhandeld, kan op, boven of onder de nominale waarde liggen. Het wordt bepaald door vele factoren, waarvan de belangrijkste de relatie is tussen de vermelde rentevoet van de obligatie, de couponrente, en de huidige rentetarieven. Obligatieprijzen en rentetarieven zijn omgekeerd evenredig. Een verandering in de rentetarieven zorgt ervoor dat de obligatiekoersen in de tegenovergestelde richting bewegen. Dus als de rente daalt, stijgen de obligatiekoersen; als de rente stijgt, dalen de obligatiekoersen. De marktwaarde van alle obligaties is onderhevig aan renterisico.

Treasury bills, notes en obligaties worden ondersteund door het volledige vertrouwen en krediet van de Amerikaanse regering, die bevoegd is om belastingen te heffen en geld te creëren. T-obligaties zijn zeer liquide en kunnen gemakkelijk worden omgezet in contanten. De marktprijs van schatkistpapier verandert samen met de algemene rentewijzigingen (dat wil zeggen, ze zijn rentegevoelig).

Bekijk hoe ik u kan helpen uw geld voor u te laten werken

Beheerde beleggingsrekeningen – ontgrendel de kracht van professioneel vermogensbeheer. Laat me je geld verdienen terwijl je van je leven geniet.

Aandelen- en futures-marktonderzoek – gebruik mijn technische en fundamentele analyse om swingtrades op te pikken met de beste risico-opbrengstverhouding.

Verzend verzoekDe meeste obligaties betalen elke zes maanden een vast bedrag aan rente. In een omgeving met dalende rentetarieven zullen eerder uitgegeven obligaties die meer betalen dan de geldende tarieven, in prijs stijgen. Om het simpel te houden:een vijf jaar oude staatsobligatie van $ 10.000 met een couponrente van 10% betaalt elk jaar $ 1000 aan rente tot de vervaldag. Als de rente daalt en nieuwe T-obligaties 6% betalen, ontvangen kopers van de nieuw uitgegeven obligaties slechts $ 600 aan jaarlijkse rente, terwijl de 10% obligatie nog steeds $ 1000 per jaar betaalt.

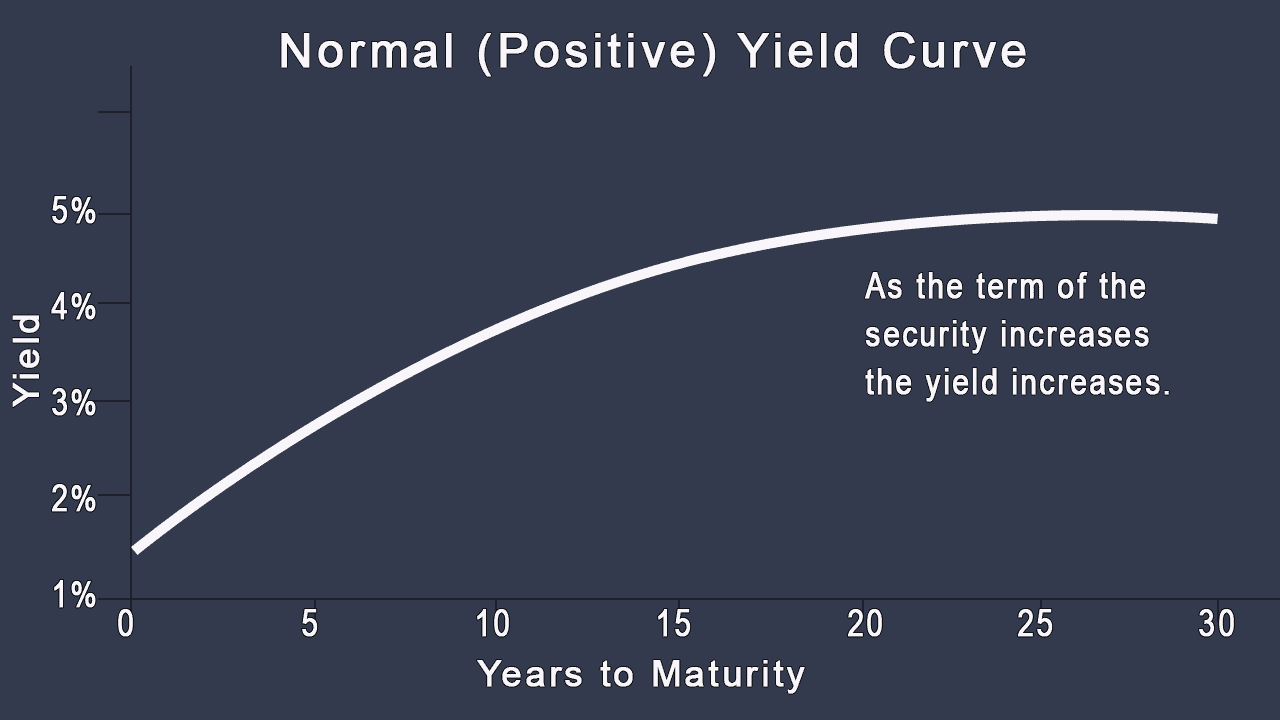

Normale (positieve) rentecurve

De rentecurve illustreert de relatie tussen obligatierendementen en looptijden. Lagere rendementen voor kortlopende schulden en hogere rendementen voor langlopende schulden zijn typisch, en de curve die ze produceren wanneer ze worden weergegeven in een grafiek, is een normale (positieve) rendementscurve. Het heeft een opwaartse of positieve helling. De normale rentecurve, zoals weergegeven in de bovenstaande figuur, illustreert de relatie tussen het rendement voor Amerikaanse staatsobligaties, variërend van eenjarige T-bills van 1% tot 30-jarige T-bonds van 5%.

Zoals ik al zei, heeft de normale rentecurve een opwaartse helling. Dit is normaal vanwege het risico:hoe korter de looptijd, hoe minder volatiel (dus veiliger); hoe langer de looptijd, hoe volatieler (en dus risicovoller). Het publiek zal normaal gesproken een hoger rendement eisen van riskantere investeringen.

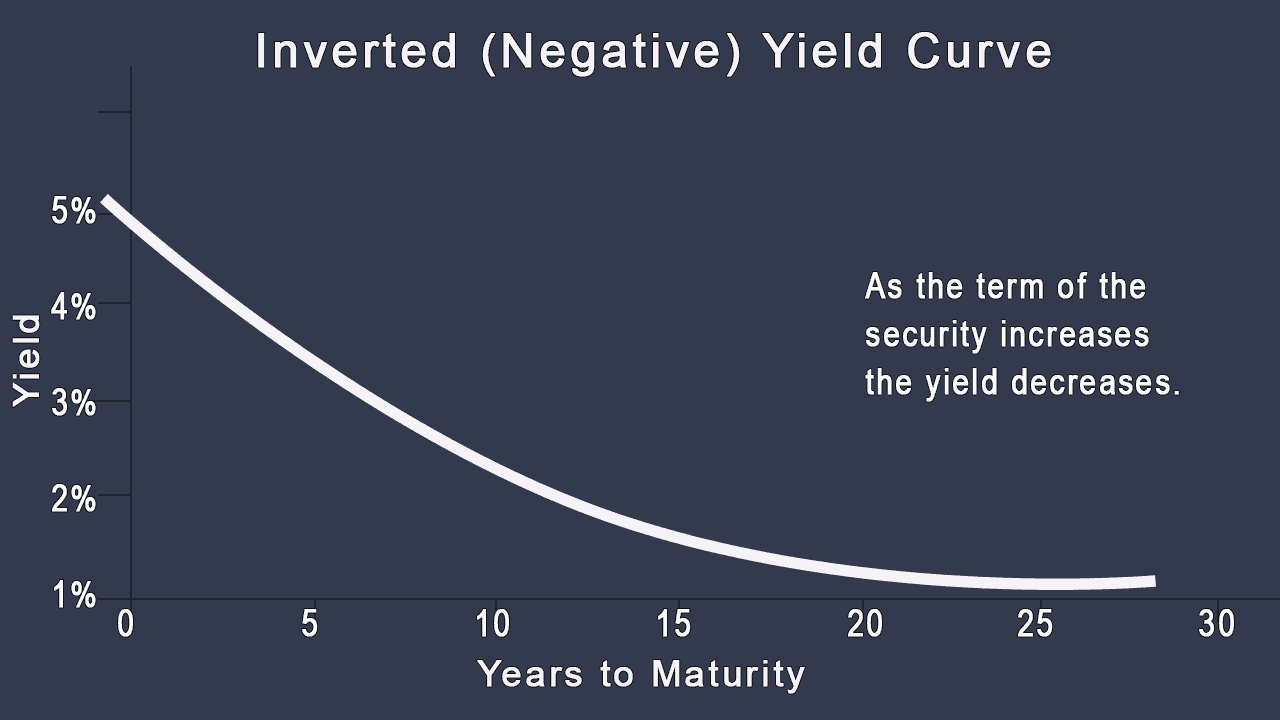

Omgekeerde (negatieve) rentecurve

Een omgekeerde rentecurve geeft aan dat kortlopende schuldbewijzen hogere rendementen opleveren dan langlopende schuldbewijzen. In de omgekeerde rentecurve die in de figuur wordt getoond, is het rendement op eenjarige T-bills 5% en het rendement op 20-jaars T-obligaties 1%. Omdat het rendement op kortlopende schulden hoger is dan dat van langlopende schulden, is de rentecurve omgekeerd. Dat wil zeggen dat de normale verhouding tussen opbrengst en looptijd wordt omgekeerd. Een omgekeerde rentecurve heeft een neerwaartse of negatieve helling. De omgekeerde rentecurve is meestal een tijdelijk fenomeen en treedt op wanneer de geldhoeveelheid krap is.

Positief . Langetermijnrente hoger dan kortetermijnrente

Negatief . Langetermijnrente lager dan kortetermijnrente

Plat . Langetermijnrente en kortetermijnrente ongeveer hetzelfde

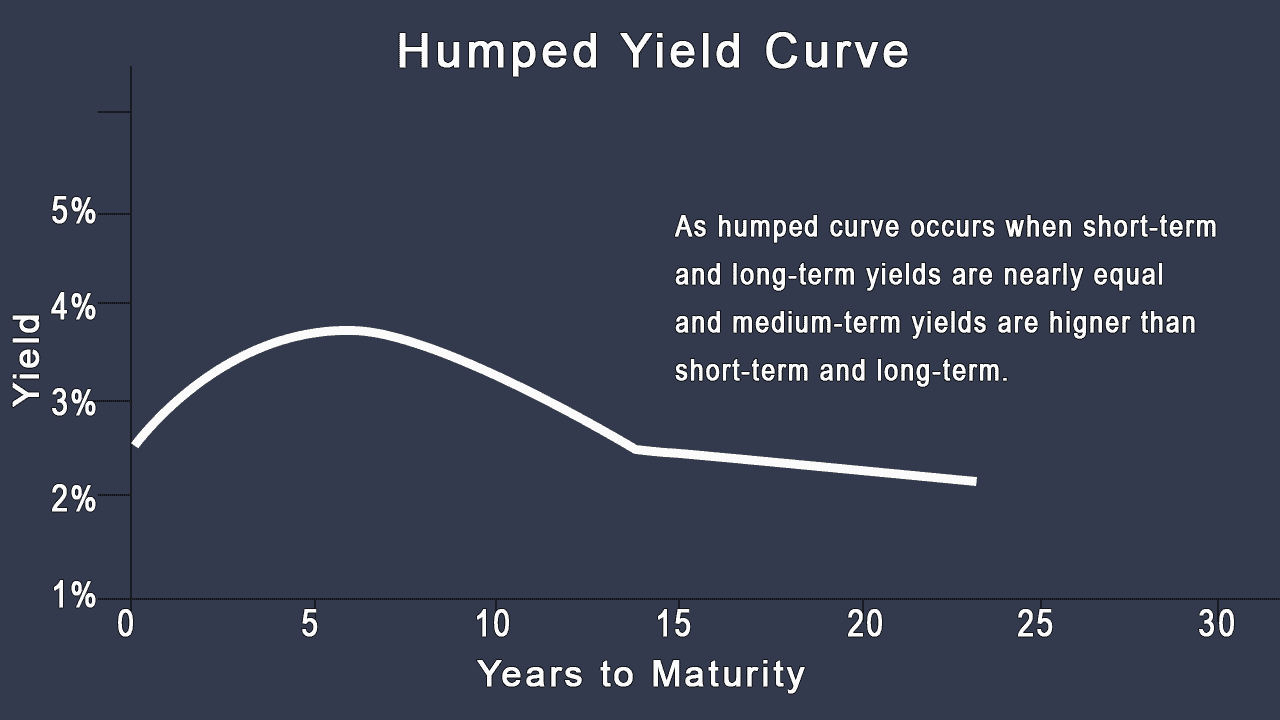

Gebocheld . De opbrengsten op korte en lange termijn zijn bijna gelijk, en de opbrengsten op middellange termijn zijn hoger.

Rendementen op schuldbewijzen met vergelijkbare looptijden hebben de neiging om samen te bewegen. Daarom bewegen de rendementen (en bijgevolg de prijzen) op T-bills, cd's en eurodollardeposito's - die allemaal kortlopende schuldverplichtingen zijn - in dezelfde richting en met dezelfde snelheid. Evenzo hebben de rendementen op langlopende T-obligaties en T-notes de neiging om samen te veranderen.

De rentecurve kan de helling en kromming veranderen, dus hoewel zowel de lange als de korte termijn op vergelijkbare invloeden reageren, kunnen ze met verschillende intensiteit reageren.

Vluchtige kortetermijnopbrengsten . De kortetermijnrente is volatieler dan de langetermijnrente. De rentetarieven op nieuwe driemaands T-bills variëren van week tot week, afhankelijk van de economische verwachtingen. Omgekeerd reageren 20-jarige obligatierendementen minder op dagelijkse gebeurtenissen, omdat kortetermijngebeurtenissen weinig zeggen over de 20-jarige looptijd van de obligatie.

Vluchtige langetermijnprijzen . De koersen van langlopende obligaties zijn volatieler dan de koersen van kortlopende obligaties. Wijzigingen in de rentetarieven hebben weinig effect op de prijs van kortetermijnrekeningen omdat ze snel vervallen (en de hoofdsom terugbetalen). Vanwege het lange tijdsbestek en het daaruit voortvloeiende risico voor de koopkracht van de obligatie-inkomsten en hoofdsom als gevolg van inflatie, hebben langlopende effecten een groter renterisico.

De futures-contracten voor kort- en langlopende schulden hebben veel overeenkomsten.

Futurecontracten voor kortlopende schuldverplichtingen omvatten T-bill- en eurodollarfutures, die beide: