Met al onze [nieuwe] workshops en artikelen over Chinese aandelen de laatste tijd, denkt u er misschien over om te investeren in de Chinese markten.

Maar voordat u dat doet, moet u zich vertrouwd maken met de verschillen tussen de markten waarin u normaal handelt of waarin u belegt... en met de Chinese markten.

Veel van onze vertrouwde markten waarin we handelen (bijv. Hong Kong of de VS) zijn behoorlijk goed ontwikkeld op het gebied van beleggerssamenstelling, regelgeving en liquiditeit. Dit is nog niet het geval voor China - dat nog steeds meerdere markthervormingen en openstelling doormaakt.

Na bijna 2 jaar op de Chinese markten te hebben geïnvesteerd, heb ik een behoorlijk aantal eigenaardigheden opgemerkt die ik hier vandaag wil delen.

Dit is absoluut de eerste eigenaardigheid die me opviel toen ik begon te investeren in China.

Aandelenkoerswinsten worden weergegeven in ROOD, terwijl groen een verlies is. Wat?!

Dit is cultureel – aangezien de Chinezen rood associëren met rijkdom en welvaart (in wezen een goede zaak).

U hoeft dus niet te schrikken als u helemaal rood in uw portefeuille ziet als u een Chinese aandelen-app hebt gedownload of een aandelenpagina hebt bezocht die wordt beheerd door een Chinese website. Het is een goede zaak!

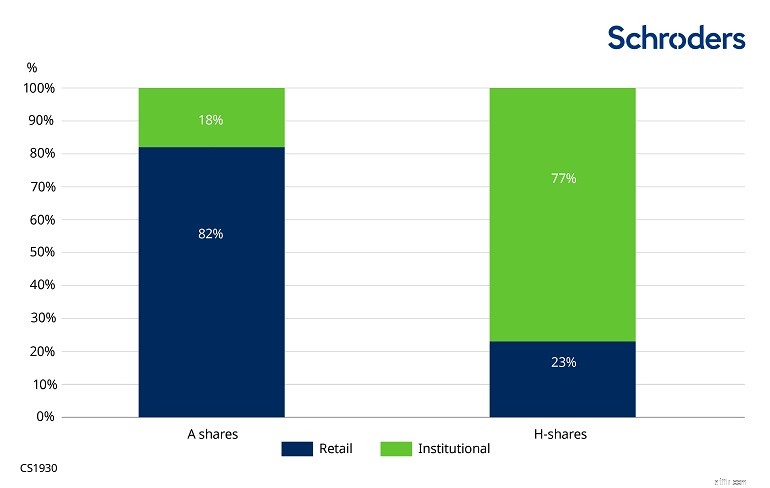

In tegenstelling tot andere volwassen aandelenmarkten, wordt de Chinese markt voor ongeveer 80% gedomineerd door particuliere beleggers en handelaren. In feite vertegenwoordigen institutionele beleggers (dwz banken, pensioenfondsen, verzekeringsfondsen) slechts ongeveer 3 biljoen CNY - ver verwijderd van de totale marktwaarde van A-aandelen (ongeveer 20 biljoen CNY).

Dit zijn de statistieken die Schroders vorig jaar had verzameld:

Aangezien er meer speculanten op de Chinese markt zijn, kunt u meer achtbaanritten verwachten dan wanneer u in andere markten zou investeren. Dit betekent ook dat er voor handelaren en geduldige beleggers veel kansen voor jou zijn!

Vergelijk dit met de Amerikaanse markt, waar minder dan 10% van de markt bestaat uit particuliere beleggers.

Een van de redenen waarom de marktsamenstelling zo is, is te wijten aan de strenge toelatingseisen die aan buitenlands institutioneel kapitaal worden gesteld. Combineer dat met een zwakke derivatenmarkt (voor fondsen om zich in te dekken tegen aandelenposities)... en veel buitenlandse institutionele beleggers hebben geen interesse meer om hun kapitaal hier te plaatsen.

Verwacht echter dat dit in de nabije toekomst zal veranderen als de Chinese regering de QFII/RQFII-regels versoepelt in een poging haar kapitaalmarkten open te stellen.

De Chinese aandelenmarkt heeft dit systeem waarbij aandelen niet boven of onder een bereik van 10% ten opzichte van de slotkoers van de vorige dag kunnen worden verhandeld.

Zodra een aandeel zijn boven- of ondergrens heeft bereikt, schorst het aandeel de handel voor die dag.

Dit prijslimietmechanisme werd oorspronkelijk ingevoerd om gewone beleggers (aangezien zij de meerderheid vormen) te beschermen tegen marktmanipulatie en buitensporige volatiliteit. Er is echter kritiek op de vraag of dit mechanisme tot nu toe nuttig is geweest.

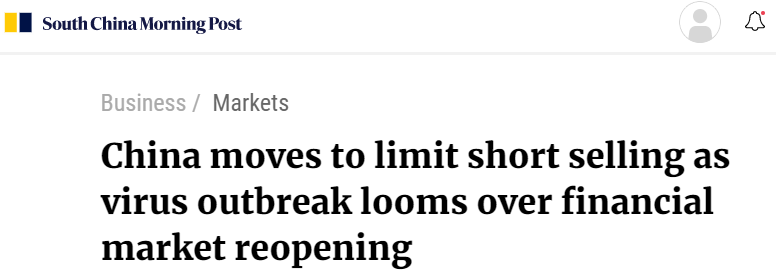

Hoewel de Chinese marktregels in de loop der jaren zijn versoepeld om beleggers in staat te stellen aandelen short te verkopen, is dit slechts beperkt tot een klein select aantal namen. Bovendien zijn de drempels om dit te doen hoog - met de leenpool extreem klein. Vandaar dat de meeste beleggers niet de moeite nemen.

Dit kan ertoe leiden dat aandelenkoersen in grote mate afwijken van de fundamentals, aangezien er geen short-sellingmechanismen zijn om de prijs naar beneden te 'rationaliseren'.

Bovendien zou de overheid ingrijpen om shorting-activiteiten te beperken in geval van marktnood - zoals we hebben gezien bij de uitverkoop van COVID-19 eerder dit jaar. Dit betekent dat het moeilijk zal zijn om zeer aantrekkelijke toegangspunten te vinden met populaire namen zoals Kweichow Moutai (SSE:600519) of Ping An Insurance (SSE:601318).

Deze is best interessant.

Wat we gewoonlijk 'blue chip'-aandelen noemen, worden door Chinese investeerders 'witte paarden' (白马股) genoemd. Zoals je zou verwachten, laten ze over het algemeen gestage prijsstijgingen zien en worden ze ondersteund door sterk groeiende inkomsten en goede marktverwachtingen. Volgens verschillende bronnen is de K/W van deze aandelen ook vaak laag, waardoor er ruimte is voor positieve K/W-uitbreidingen.

Witte paarden hebben over het algemeen de voorkeur, worden vaak goed behandeld door analisten en verschijnen vaak in het nieuws.

Dan hebben we ook nog de “Donkere paarden” (黑马股).

Dit zijn aandelen waar beleggers niet optimistisch over zijn... maar die uiteindelijk opduiken met scherpe stijgingen van de aandelenkoers.

Deze plotselinge winsten kunnen te wijten zijn aan technische bullishness, of zijn omgedraaid uit de negatieve toestand (dwz eindelijk melding van groei, nieuw nationaal beleid ondersteunt het bedrijf, vrijgesproken van een grote rechtszaak, enz.).

Dark Horses zijn tegendraadse spelen - en hun aandelenkoers kan nog steeds behoorlijk volatiel zijn, zelfs als ze het beleggerspessimisme hebben doorbroken. Volgens rapporten zijn ze vrij moeilijk te herkennen vóór het feit – en handelaren vallen meestal ten prooi aan valse puistjes met hun vermeende donkere paard.

Bij het lezen van Chinese analisten- of brancherapporten kan het zijn dat deze term "CR3" of "CR5" of "CR10" wordt genoemd en geen idee heeft wat het betekent.

Vreemd genoeg lijkt een snelle Google-zoekopdracht ook geen relevante informatie op te halen met betrekking tot deze "CR" -term ... (als je er een vindt - plaats het in de reacties hieronder)

CR verwijst naar de bedrijfsconcentratie binnen een bedrijfstak. CR3 zou bijvoorbeeld verwijzen naar de 3 meest dominante bedrijven (meestal op basis van verkoopinkomsten). CR5 zou de top 5 zijn... enzovoort.

Het wordt meestal gebruikt om te analyseren of een sector gefragmenteerd is, of hoe het marktaandeel van een bepaald bedrijf zich verhoudt tot andere dominante spelers.

Heb je ooit naar een aandelensymbool (bijv. "TWLO") gekeken en je afgevraagd of het genoteerd was aan de NYSE, NASDAQ of de American Stock Exchange?

Op de Chinese markten is er weinig verwarring, aangezien elk tickersymbool aangeeft op welke markt het is genoteerd.

De aandelenkoersen van China hebben 6 cijfers, waarbij de eerste 3 cijfers de markt of het platform aangeven en de laatste 3 de unieke identificatiecode.

| Voorraadsymbool | Markt / Platform |

|---|---|

| 600XXX – 605XXX** | Shanghai Stock Exchange (SSE) Main Board, klasse A-aandelen |

| 900XXX* | SSE-hoofdbord, klasse B-aandelen |

| 688XXX* | SSE Science &Technology Board (STAR Market) |

| 000XXX – 001XXX | Hoofdbord van de Shenzhen Stock Exchange (SZSE) |

| 002XXX – 003XXX** | SZSE MKB-bestuur |

| 300XXX* | SZSE Chinext-bord |

Volgens de CEO van Woodsford Capital, Zhijian Wu, CFA, bleek uit een onderzoek van professor Gu Zhaoyang van CUHK dat meer dan 96% van de Chinese analistenrapporten aan de verkoopzijde een "koop" of "sterke koop" uitbrachten.

De redenen kunnen als volgt worden samengevat:

Als u dit begrijpt, moeten nieuwe investeerders in China deze analistenrapporten met een korreltje zout nemen en uw eigen due diligence doen.

Dat was het voor dit artikel. Als je een interessante functie hebt die we hier niet hebben toegevoegd, laat het dan gerust hieronder in de reacties achter!