Er is veel houden van beleggingsfondsen! Maar misschien ben je, nadat je zelf wat onderzoek hebt gedaan, een beetje overweldigd door alle details en voel je je verloren in het jargon. Front-loaded, end-loaded, over-loaded. . . het is gemakkelijk om in de war te raken!

Haal eerst diep adem! Als je eenmaal voorbij al dat dure investeringsjargon bent, zul je zien dat beleggingsfondsen echt niet zo ingewikkeld zijn en een grote speler zijn in het helpen opbouwen van vermogen voor je pensioen.

We gaan je helpen om door al het lawaai heen te komen, zodat je hier precies kunt verlaten wat een beleggingsfonds is en hoe u er op de juiste manier in kunt beleggen. Klaar? Laten we dit doen!

Laten we eerst eens definiëren wat een beleggingsfonds eigenlijk is. Simpel gezegd, een beleggingsfonds wordt gecreëerd wanneer een groep investeerders hun geld samenvoegt om ergens in te investeren.

Beleggingsfondsen worden beheerd door een team van beleggingsprofessionals, en dit team selecteert een mix van beleggingen om in het beleggingsfonds op te nemen op basis van de doelstelling van het fonds. Als het fonds bijvoorbeeld wordt gebruikt om groeiaandelen te kopen, wordt het een 'groeiaandelenfonds' genoemd. Zien? Dat is niet zo moeilijk te begrijpen!

Het mooie van beleggingsfondsen is dat ze beleggers zoals u de kans geven om in veel verschillende bedrijven tegelijk te beleggen, wat veel minder riskant is dan uw weddenschappen op afzonderlijke aandelen (slecht idee!). Als u een fiscaal voordelige pensioenspaarrekening heeft, zoals een 401 (k) -plan voor de werkplek of een Roth IRA, is dat de beste plaats om te beginnen met beleggen in beleggingsfondsen.

Wanneer beleggingsfondsen in waarde stijgen, wordt de winst gedeeld met de investeerders. Die winsten worden ofwel uitbetaald aan investeerders, meestal in jaarlijkse betalingen die dividenden worden genoemd, of ze kunnen worden herbelegd om meer aandelen van het fonds te kopen. Die aandelen maken meer winst, die steeds weer kan worden herbelegd. Iedereen wint!

We moeten vermelden dat als u belegt in beleggingsfondsen op een pensioenrekening, uw dividenden automatisch worden herbelegd. Daarom ziet u aan het einde van het jaar geen dividendcontroles van uw 401 (k) of IRA. Maar u zult meer aandelen van een winstgevend beleggingsfonds bezitten. Best een leuke deal, toch?

We willen dat u ons luid en duidelijk hoort:de belangrijkste factor om geld te verdienen met beleggingsfondsen is dat u eigenlijk beleggen in beleggingsfondsen - u praat er niet alleen over. En ten tweede dat u consequent voor een lange periode belegt. Dat klopt, gewoon beleggen en blijven beleggen is nog belangrijker dan in welke fondsen u wilt beleggen!

Zullen er ups en downs zijn bij het beleggen op de aandelenmarkt? Natuurlijk! Maar historisch gezien verdienen de meeste mensen op de lange termijn geld als ze geduld hebben. Kijk maar naar de S&P 500, bijvoorbeeld. De S&P 500 volgt de prestaties van aandelen van de 500 grootste en meest stabiele bedrijven in de VS en heeft een gemiddeld jaarlijks rendement van 11-12% van 1928 tot 2020. 1

Daarom wilt u een buy-and-hold-strategie gebruiken bij het beleggen in beleggingsfondsen. Probeer de markt niet te timen door te kopen en verkopen op basis van trends. Kies beleggingen met een lange geschiedenis van bovengemiddelde rendementen en houd u daaraan voor de lange termijn. Onthoud dat sparen voor je pensioen een marathon is - geen sprint!

Waar het op neerkomt:stop met luisteren naar de blogger over beleggingstheorie die in de kelder van zijn ouders woont en gewoon verdomd investeert!

Nu is het tijd om aan de slag te gaan! Als u klaar bent om te beginnen met beleggen in beleggingsfondsen, volgt u deze eenvoudige stappen en bent u goed op weg:

Het opbouwen van rijkdom vergt hard werken en discipline. Als u voor uw toekomst wilt beleggen, moet u plannen om consequent te beleggen, wat de markt ook doet.

Nadat je alle schulden hebt afbetaald (behalve je huis) en een solide noodfonds hebt opgebouwd, investeer je elke maand 15% van je bruto-inkomen voor je pensioen. Als u er eenmaal een gewoonte van maakt om consequent te beleggen, zult u zich realiseren dat u dat geld niet eens hoeft te missen!

Waarom 15%? Waarom niet meer of minder? Omdat we miljoenen Amerikanen Baby Steps Millionaires hebben zien worden door in de loop van de tijd 15% consequent te sparen, terwijl ze toch genoeg ruimte hebben om te sparen voor andere belangrijke financiële doelen, zoals sparen voor de studie van hun kinderen en het vroegtijdig afbetalen van hun huis. Als zij het konden, kan jij het ook!

Meer weten? Dave's nieuwste boek, Baby Steps Millionaires , zal je laten zien hoe het volgen van de Baby Steps het snelst is juist manier om miljonair te worden. Pak vandaag nog een exemplaar om te leren hoe u de barrières kunt doorbreken die u ervan weerhouden miljonair te worden.

Er zijn geen snelkoppelingen naar het opbouwen van rijkdom, maar er zijn strategieën die uw geld verder kunnen helpen gaan. Investeren in beleggingsfondsen op fiscaal voordelige rekeningen via uw werkplek, zoals een 401 (k), is bijvoorbeeld een geweldige manier om te beginnen. En als u een bedrijfsmatch krijgt op uw bijdragen, nog beter. Dat is gratis geld en direct 100% rendement op uw investering, mensen!

Maar tel de wedstrijd niet mee als onderdeel van uw doel van 15%. Het is leuk om te hebben, maar het is gewoon de kers op de taart van je eigen bijdragen.

Als je een traditionele 401(k) aan het werk hebt met een match, investeer dan tot aan de match. Vervolgens kunt u een Roth IRA openen. Met een Roth IRA gaat het geld dat u in beleggingsfondsen belegt verder omdat u dollars na belastingen gebruikt, wat betekent dat u geen belasting hoeft te betalen over dat geld wanneer u het met pensioen opneemt. Het is allemaal van jou!

Het enige nadeel van een Roth IRA is dat deze lagere contributielimieten heeft dan een 401(k). 2 Het is mogelijk om uw Roth IRA maximaal te benutten zonder uw doel van 15% te bereiken. Dat is goed! Ga gewoon terug naar uw 401(k) en investeer de rest van uw 15% daar.

Heeft u een Roth 401 (k) met goede opties voor beleggingsfondsen? Nog beter! Je kunt gewoon je hele 15% in die rekening investeren en boem -je bent klaar!

Hier is het ding over uw Roth-opties:ze zijn enorm voor uw pensioensparen, dus doe alle Roth die u kunt. Wanneer u klaar bent om met pensioen te gaan, zal het grootste deel van het geld op uw pensioenrekening groei zijn. Als u geen belasting over dat geld hoeft te betalen, houdt u honderdduizenden dollars op zak. Als je ooit in de war raakt over welk account het beste is, onthoud dan:Match verslaat Roth verslaat traditioneel.

Wanneer iemand met u praat over beleggen, wordt het woorddiversificatie wordt waarschijnlijk veel gegooid. Alle diversificatie betekent dat u uw geld over verschillende soorten beleggingen spreidt, wat uw algehele risico vermindert als een bepaalde markt naar het zuiden gaat.

Dat is een goed ding! Immers, de laatste wat u wilt doen, is uw pensioenportefeuille behandelen als de Kentucky Derby en alles op één paard wedden.

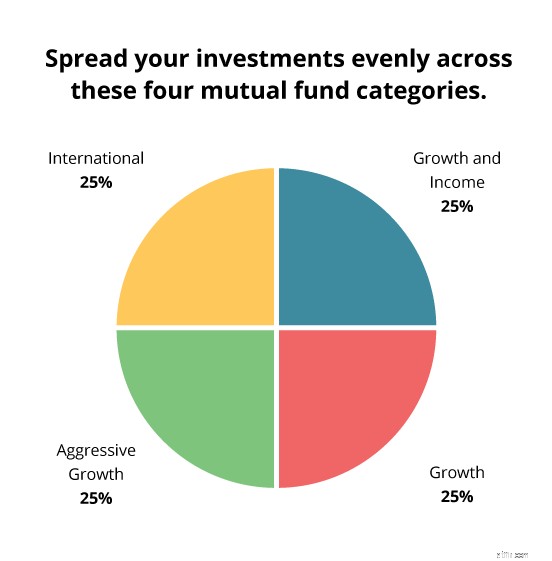

Daarom moet u uw beleggingen gelijk verdelen over vier soorten beleggingsfondsen:groei en inkomen, groei, agressieve groei en internationaal. Dat houdt uw portefeuille in evenwicht en helpt u uw risico's tegen de ups en downs van de aandelenmarkt te minimaliseren.

Hieronder staan de vier categorieën van beleggingsfondsen waar we het over hebben en de redenen waarom we ze aanbevelen:

Het kan verleidelijk zijn om tunnelvisie te hebben en alleen te focussen op fondsen of sectoren die de afgelopen jaren geweldige rendementen hebben opgeleverd. Onthoud dat niemand de markt kan timen of de toekomst kan voorspellen (tenzij je toevallig een tijdreizende DeLorean op je oprit hebt geparkeerd).

Voordat u zich aan een fonds verbindt, moet u een stap terug doen en het grote geheel overwegen. Hoe heeft het de afgelopen vijf jaar gepresteerd? Hoe zit het met de afgelopen 10 of 20 jaar? Kies beleggingsfondsen die de tand des tijds doorstaan en op lange termijn sterke rendementen blijven leveren.

Luister, u hoeft geen expert te zijn in het investeren in jargon om de juiste beleggingsfondsen te kiezen. Maar een basiskennis van enkele van de meest voorkomende termen zal helpen. Hier is een klein spiekbriefje om je op weg te helpen:

Als u vertrouwd raakt met deze voorwaarden, zult u zich wat meer op uw gemak voelen als u investeringsbeslissingen neemt met uw beleggingsprofessional.

Er is een reden waarom de meeste miljonairs waarmee we spraken voor de The National Study of Millionaires zei dat ze samenwerkten met een financieel adviseur om hun vermogen te bereiken.

Een goede beleggingsprofessional kan twee zeer belangrijke dingen doen. Ten eerste kunnen ze u helpen bij het kiezen en kiezen van welke beleggingsfondsen u in uw pensioenportefeuille wilt opnemen. Wees vooraf duidelijk over je doelen, zodat jij en je professional op één lijn zitten voordat je een beslissing neemt!

En ten tweede kunnen ze u helpen bij het doorzoeken van al het jargon en jargon van de beleggingswereld. Als we het één keer hebben gezegd, hebben we het honderd keer gezegd:investeer nooit in iets dat u niet begrijpt. Niemand geeft zoveel om je toekomst als jij, dus het is jouw taak om de leiding te nemen over je eigen opleiding in beleggingsfondsen.

Als dit klinkt als veel informatie om door te spitten en te vergelijken, dan heb je gelijk! Het goede nieuws is dat je het niet allemaal alleen hoeft te doen. U kunt werken met een SmartVestor Pro die uw doelen begrijpt en u kan helpen bij het maken van investeringskeuzes voor uw toekomst.

Vind uw SmartVestor Pro!

Beleggingsfondsen en hoe ze werken

Hoe selecteert u geen beleggingsfondsen?

Beleggen in beleggingsfondsen en de voordelen ervan

Moet u beleggen in beleggingsfondsen?

Waarom investeren in belastingbesparende beleggingsfondsen?

Hoe koop je online beleggingsfondsen in India?

Hoe verdienen beleggingsfondsen geld?