Geen enkele ouder wil concessies doen aan de opvoeding van zijn kind. In feite is onderwijs aan kinderen een van de meest prominente doelen voor bijna al mijn klanten. Veel lezers schrijven ook met hun vragen over beleggen voor de opvoeding van hun kinderen. Velen willen een totaaloplossing voor het onderwijs van hun kinderen. Om deze reden vragen velen naar het "Beste kind-abonnement" of het beste kind-abonnement van LIC/SBI/ICICI/HDFC, enz.

Welnu, de financiële dienstverlening laat geen enkele vraag onbeantwoord. Daarom is er geen gebrek aan dergelijke kinderverzekeringsplannen. Ik had een algemene post geschreven over de structuur van dergelijke plannen en de problemen met enkele van de heersende productstructuren.

Laten we in dit bericht een populair kinderplan van SBI Life, SBI Life SmartChamp Insurance ophalen en kijken of u dit plan moet overwegen voor de verleiding van uw kinderen.

Lees :Do's en Don'ts bij het plannen van de opvoeding van uw kinderen

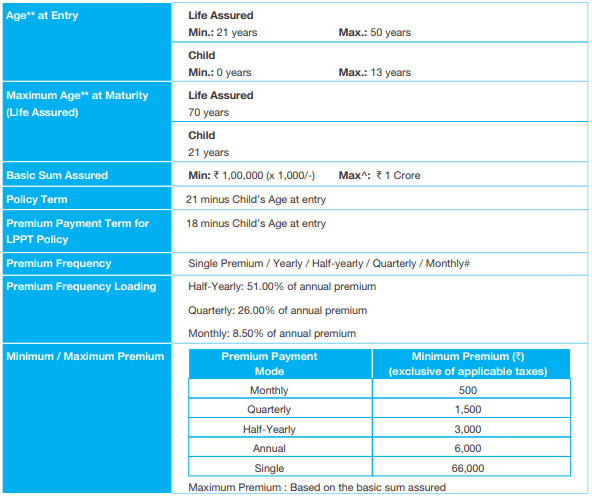

Volgens het plan betaalt u de premie tot het moment dat uw kind 18 wordt. De volwassenheidsuitkeringen zijn verdeeld over 4 overuren. U krijgt een vervaldaguitkering in 4 jaarlijkse termijnen vanaf het einde van het verzekeringsjaar waarin uw kind 18 wordt. Denk eraan dat de polis loopt tot uw kind 21 jaar wordt. Als uw dochter bijvoorbeeld 3 jaar is, betaalt u premie voor 15 jaar en de polisduur is 18 jaar. Als u kiest voor een koopsomvariant, hoeft u de premie natuurlijk maar één keer te betalen.

Aan het einde van het polisjaar waarin het kind 18 jaar wordt :25% van verzekerde som + 25% van onvoorwaardelijk terugverdiende bonussen

Aan het einde van het polisjaar waarin het kind 19 jaar wordt :25% van verzekerde som + 25% van onvoorwaardelijk terugverdiende bonussen

Aan het einde van het polisjaar waarin het kind 20 jaar wordt :25% van verzekerde som + 25% van onvoorwaardelijk terugverdiende bonussen

Aan het einde van het polisjaar waarin het kind de leeftijd van 21 jaar bereikt :25% van de verzekerde som + 25% van de onvoorwaardelijk teruggekeerde bonussen + Terminalbonus, indien van toepassing

Reversionarybonus wordt elk jaar aangekondigd en zal steeds aan het beleid worden toegevoegd. Reversionary bonussen van Donnote worden alleen opgebouwd tijdens de premiebetalingstermijn. Daarom wordt er geen bonus opgebouwd in de laatste 3 polisjaren. De eindbonus is alleen van toepassing in het laatste jaar (wanneer het kind 21 wordt) en wordt alleen uitbetaald met de laatste termijn.

Overigens is er een mogelijkheid om de termijnen eerder tegen een gereduceerd tarief te ontvangen. De kasstromen zullen, indien een dergelijke optie wordt uitgeoefend, worden verdisconteerd tegen 6,5%.

Een van de belangrijkste zorgen voor elke ouder is:"Hoe zou het gezin het redden als ik er niet ben?". Aangezien het plan is gestructureerd rond het plannen van de opvoeding van kinderen, kan de vraag worden geherformuleerd als:"Hoe zullen de investeringen voor de verleiding van mijn dochter doorgaan als ik er niet ben?".

Bij overlijden van de verzekeringnemer tijdens de looptijd van de verzekering,

De uitbetaling op het moment van overlijden heeft geen invloed op de looptijdvoordeel, wat een goede zaak is.

Houd er rekening mee dat het overlijden van de ouder slechts een van de verzekerde gebeurtenissen onder het plan is. De andere verzekerde gebeurtenis is Totale en Blijvende Invaliditeit als gevolg van een ongeval. Als de ouder (indiener) dus volledig en blijvend invalide zou worden (verlies van twee ledematen, verlies van beide ogen, enz.), zal het gezin dezelfde uitkeringen krijgen als bij overlijden. naar deze berichten (Post 1 Post 2).

Totale blijvende arbeidsongeschiktheid kan uw verdienvermogen ernstig in gevaar brengen. Daarom zal totale en blijvende invaliditeit van de ouder dezelfde problemen (of erger) veroorzaken voor wat betreft de opvoeding van uw kinderen. Het is goed dat dit plan dit aspect heeft aangepakt.

Structureel gezien is dit hoe kinderplannen zouden moeten zijn. Het gezin krijgt een vast bedrag bij overlijden van de ouder. Het gezin hoeft zich geen zorgen te maken over eventuele toekomstige premiebetalingen, omdat die worden kwijtgescholden. De premievrijstelling heeft ook geen invloed op de vermogensopbouw. SBI Smart Champ Kinderverzekering scoort goed op dit vlak.

We moeten echter ook naar de verwachte rendementen kijken. Laten we eens kijken hoe SBI Smart Champ op dit front presteert. Laten we dit onderzoeken aan de hand van een illustratie.

Ik kopieer de afbeelding uit de productbrochure. U kunt de premie en toekomstige voordelen voor uw zaak bekijken op de SBI Life-website.

Je bent 35 jaar oud. U bent van plan te investeren voor de opleiding van uw 6-jarige dochter. U kiest voor een beperkte premium betalingsvariant en een verzekerd bedrag van Rs 5 lacs.

De jaarlijkse premie vóór belastingen bedraagt Rs 41.410. Na GST bedraagt de premie in het eerste jaar Rs 43.273. De jaarlijkse premie voor de volgende jaren is Rs42.341.

U betaalt 12 jaar (18- 6 jaar) premie. U krijgt een levenslange dekking voor 15 jaar (polisduur).

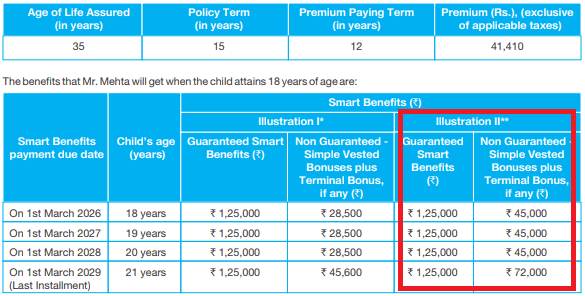

Ook al zijn we in 2019, laten we het gewoon doen met de illustratie in de brochure. Stel dat u het abonnement op 1 maart 2014 aanschaft. U moet 12 jaarlijkse termijnen betalen. De laatste termijn wordt betaald op 1 maart 2025. De levensverzekering loopt tot 1 maart 2029.

De verzekeraar doet de uitkeringen op 1 maart in de jaren 2026, 2027, 2028 en 2029.

Het voorbeeld heeft twee illustraties. Illustratie I is met een investeringsrendement van 4%, terwijl Illustratie II een investeringsrendement van 8% heeft. Gezien het soort investeringen dat dit plan zal doen, lijkt 8% ROI een zeer redelijke (of zelfs optimistische aanname). Ik bedoel, illustratie II is misschien wel het beste of heel dicht bij het beste scenario.

Laten we eens kijken hoe het netto-rendement eruit ziet met Illustratie II.

Zoals je ziet, bestaat de uitbetaling uit twee componenten. 1,25 lacs (25% van Rs. 5 lacs) wordt elk jaar gegarandeerd. Het restant is variabel en is gekoppeld aan opgebouwde bonussen. De laatste aflevering heeft een extra component van de eindbonus.

De IRR is dat dit geval 4,05% per jaar blijkt te zijn. Nou, dit is veel te laag.

PPF geeft u ongeveer 8% per jaar

Hoewel ik waardeer dat SBI Life Smart Champ ook levens- en arbeidsongeschiktheidsverzekeringen biedt, is dit nog steeds een te laag rendement voor een langetermijninvestering. Houd er ook rekening mee dat het bedrag van de levens- en arbeidsongeschiktheidsverzekering niet erg groot is en waarschijnlijk niet voldoende zal zijn.

De premie voor levensverzekering van Rs 50 lacs en een totale dekking voor blijvende invaliditeit van Rs 25 lacs voor een 35-jarige (voor een polisperiode van 15 jaar) is ongeveer Rs 7.000 per jaar. Het resterende bedrag kunt u eenvoudig in PPF beleggen. U krijgt een hogere verzekeringsdekking en een beter beleggingsrendement. Als PPF 8% p.a. en geen opnamebeperkingen had, had u exact dezelfde cashflows kunnen genereren als bij het SBI-kinderplan en nog steeds ongeveer Rs 1,25 lacs overhouden. Duidelijk betere dekking en betere uitbetalingen.

Bij deze plannen is Sum Assured gekoppeld aan uw vermogen om premie te betalen. De jaarlijkse premie (voorheen) voor Rs 5 lac-cover is Rs 41.410. Voor een dekking van Rs 10 lakh gaat de premie omhoog naar Rs 82.820. U kunt oplopen tot Rs 1 crore. Maar wat als u zo'n hoge premie niet kunt betalen? Met deze regelingen loopt u het risico onderverzekerd te zijn. Overigens is dit met alleen dit plan geen probleem. Dit is een probleem met alle traditionele levensverzekeringsplannen en zelfs ook met ULIPS.

Ik vind de structuur van dit plan erg goed. Het is ook heel gemakkelijk te begrijpen. Alleen het rendement is veel te laag. Vermijd.

Trouwens, als u nog steeds voordeel vindt in een dergelijk plan, kunt u beter professionele hulp zoeken bij een SEBI Registered Investment Adviser (RIA). De kosten van professioneel financieel advies zijn waarschijnlijk veel lager dan de financiële schade die wordt veroorzaakt door slechte financiële producten. Let op, aangezien ik zelf een SEBI RIA ben, ontken ik de belangenverstrengeling niet.

SBI Smart Champ verzekeringspolissen

SBI Life Smart Champ Verzekeringsplan:Productbrochure

Recensie :LIC Jeevan Tarun

Recensie :LIC geld-terug-plan voor nieuwe kinderen

Monumentale beoordeling van levensverzekeringsmaatschappijen

Beoordeling van Lincoln General Life Insurance Company

Selecteer Offerte Online Levensverzekering Review

Beoordeling van ladderlevensverzekeringen

USAA Life Insurance Company Review

Beoordeling van Noord-Amerikaanse levensverzekeringsmaatschappijen

Jackson National Life Insurance Company Review