In de begroting 2018 werd vermogenswinstbelasting op lange termijn op aandelenfondsen ingevoerd. Voorafgaand aan de wijziging was de LTCG op de verkoop van aandelenfondsen vrijgesteld van belasting. Deze verandering bracht een interessante belastingarbitrage met zich mee. De belastingheffing op de opbrengst van de looptijd van Unit Linked Insurance Plans (ULIP's), aangeboden door verzekeringsmaatschappijen, bleef ongewijzigd en het looptijdbedrag van ULIP's bleef ongewijzigd.

Hoewel ik dit probleem begin 2018 probeerde aan te pakken met kwalitatieve argumenten in een post (Na belasting op LTCG, na ULIP's beter dan beleggingsfondsen?) bleef ik vragen van beleggers hierover ontvangen. Dus dacht ik aan kwantitatieve analyse en kijk wat de cijfers laten zien.

Ik haal een voordelige ULIP . HDFC Click 2 Invest in dit bericht. Dit is een online abonnement. Het heeft geen Premium-toewijzings- of administratiekosten. U hoeft alleen Mortality Charges of Fund Management Charges (FMC) te betalen. Sterftekosten worden verhaald door het annuleren van eenheden. FMC is ingebouwd in de NAV.

HDFC Click 2 Invest is een Type I ULIP . In een type I ULIP krijgt de nominee in het geval van overlijden van de polishouder het hoogste verzekerde bedrag of de hoogste waarde van het fonds. Dus naarmate de waarde van het fonds stijgt, blijft het risicobedrag (het bedrag dat de verzekeraar uit eigen zak moet betalen in het geval van overlijden van de polishouder tijdens de looptijd van de verzekering) dalen.

Er zijn ook type II ULIP's. In dergelijke ULIP's krijgt de nominee, in het geval van overlijden van de polishouder, de verzekerde som + fondswaarde. In dit geval blijft de Risicosom constant.

Aangezien de sterftekosten (kosten om u levensverzekering te bieden) worden geheven op het risicobedrag, is de impact van sterftekosten op het nettorendement groter in Type II ULIP's.

Kosten zijn belangrijk.

Dus als u graag een ULIP als investering wilt kopen, kies dan een

Ik heb hierover in dit bericht geschreven (Hoe selecteer ik de beste ULIP?)

Ik heb ook de prestaties van online en offline Type-I ULIP's vergeleken in dit bericht (Hoe verschillende kosten van invloed zijn op ULIP-opbrengsten?).

HDFC Click 2 Invest is niet de enige goedkope Type-I ULIP. Er zijn vele anderen. Andere plannen kunnen functies bieden zoals loyaliteitsvoordelen, teruggave van sterftekosten enz. Ik zou dergelijke plannen niet vergelijken. Zoals ik zie, komt niets gratis.

Bij beleggingsfondsen krijg je wat je ziet. Je hebt de aankoop-NIW en je hebt de verkoop-NIW. U investeert Rs 1000 toen de NAV 10 was. U krijgt 100 eenheden. Op het moment van verkoop is de NAV 15. U krijgt Rs 1500 (100 eenheden X 15). Alle kosten (kostenratio) zijn ingebouwd in de NAV.

ULIP's werken op een andere manier. De NAV van het fonds weerspiegelt het brutorendement (FMC wordt aangepast). De mortaliteitslasten worden terugverdiend door opheffing van eenheden. U investeert bijvoorbeeld Rs 1000 tegen een NAV van 10. U krijgt 100 eenheden. Na een paar jaar groeit de NAV naar 16. Uw fondswaarde zal echter niet Rs 1.600 (Rs 100 X 16) zijn. Het aantal units zal lager zijn als gevolg van het annuleren van units om de sterftelasten te recupereren. Het is mogelijk dat u nog maar 90 eenheden over heeft. De fondswaarde zal dus Rs 1.440 zijn (90 eenheden X 16).

Zowel de kostenratio in een beleggingsfonds als de FMC zijn ingebouwd in de NAV.

IRDA dekt de beheerskosten van het Fonds in een ULIP-fonds tot 1,35% per jaar. Hierop is GST van toepassing. Ik zie nog geen ULIP waarbij de verzekeraar minder dan 1,35% per jaar rekent. in een ULIP-aandelenfonds. Daar verdienen de verzekeringsmaatschappijen geld aan. Daarom ga ik ervan uit dat de beheerskosten voor het fonds 1,35% per jaar bedragen. voor een ULIP-aandelenfonds.

Momenteel zijn er geen indexfondsopties in ULIP's. Denk dat IRDA in die richting denkt. Maar om te zien wat verzekeringsmaatschappijen in rekening brengen voor het beheer van die fondsen.

Aandelenfondsen staan onder veel grotere concurrentiedruk. Aangezien we het hebben over een goedkope online ULIP, kunnen we overwegen Direct plan van een beleggingsfonds . Het Direct-plan van actief beheerde aandelenfondsen kost ongeveer 0,5-1% per jaar. Een indexfonds kost slechts ongeveer 25-30 basispunten (0,25%-0,3%).

Naar mijn mening bieden aandelenfondsen een veel goedkopere kostenstructuur.

In deze analyse ben ik ervan uitgegaan dat zelfs de beheerskosten van het fonds (voor ULIP's) en de kostenratio (in beleggingsfondsen) worden verantwoord door de annulering van deelbewijzen. Dit is een grote veronderstelling en een gebrekkige. Maar ik kon geen eenvoudigere manier bedenken om deze analyse uit te voeren.

Ik neem aan dat de ULIP- en de MF-investering zijn gestart in het jaar 2000 en de investering is voltooid in 2020. Wederom gebrekkig. Laten we meespelen.

Voor de MF-belegger is dit gewoon een maandelijkse SIP van Rs 10.000 per maand gedurende 20 jaar. Ik neem aan dat zowel het ULIP-fonds als het MF-schema de prestaties van Nifty 50 TRI op brutoniveau zullen repliceren.

De totale investering in beide gevallen is Rs 24 lacs (10.000 X 12 X 20).

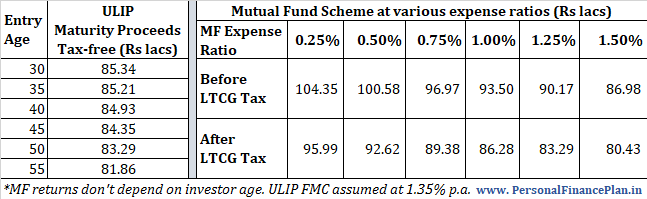

Ik kopieer de looptijd-/eindwaarden voor verschillende ingangsleeftijden voor ULIP's en verschillende niveaus van kostenratio's voor het beleggingsfonds.

Het verschil in eindwaarden is te wijten aan verschillende kostenstructuren. ULIP heeft sterftecijfers en FMC. Aan de andere kant heeft een beleggingsfonds een kostenratio die ten koste gaat van het brutorendement.

Met de gegevens in de bovenstaande tabel zien MF's er ondanks de LTCG-belasting van 10% beter uit dan ULIP's.

De kostenstructuur van ULIP is de afgelopen 10 jaar behoorlijk verbeterd. Echter, 1,35% per jaar aangezien de kosten voor Fondsbeheer nog steeds aan de hoge kant zijn. Het is mogelijk dat als de beheerskosten van het ULIP-fonds dalen, mijn mening kan veranderen. Onthoud dat IRDA alleen de bovengrens voor de beheerskosten van het fonds heeft gespecificeerd. Alleen dat de verzekeraars zich vastklampen aan de bovengrens.

Toch gaat mijn stem tussen ULIP's (met belastingvrije looptijdopbrengsten) en beleggingsfondsen (met 10% LTCG) nog steeds naar beleggingsfondsen. Eerlijk gezegd heeft het weinig te maken met de cijfers die ik hierboven heb laten zien, maar veel met het gebrek aan flexibiliteit in ULIP's.

Maar dat ben ik gewoon, ik probeer alles te optimaliseren.

Wat denk je?

Wat is beter:een cd, 401(k) of beleggingsfondsen?

Beleggingsfondsrisico:5 soorten risico's verbonden aan beleggingsfondsen

Welk beleggingsfonds kan ik gebruiken als vervanging voor een vast deposito?

Aan welke beleggingsfondsen met direct plan-aandelen geven beleggers de voorkeur?

Aan welke beleggingsfondsen gaven beleggers de voorkeur in 2020?

Lees dit als u verdienste vindt in ULIP's en traditionele plannen boven beleggingsfondsen

Vaste deposito's of beleggingsfondsen? Wat is beter en waar te investeren!