Een lezer wil weten dat na de LTCG-belasting, investeringen in een combinatie van large-cap + schuldfonds naar verwachting een beter fiscaal aangepast rendement opleveren dan beleggen in een van de uitgebalanceerde fondsen. We komen erachter.

Dit is de vraag:

Laten we dit uitwerken.

Dus, wat zijn de belangrijkste punten hier en de veronderstellingen?

Zoals u begrijpt, gebruiken we echter een lineair groeipercentage voor zowel het eigen vermogen als het vreemd vermogen. In werkelijkheid weten we dat het niet zo werkt. Aandelen zijn volatiel en dat geldt ook voor het rendement. Er zijn ups en downs.

Dus om echte antwoorden te krijgen, zullen we de werkelijke kalenderjaarrendementen van de afgelopen 10 jaar (2008 tot 2017) gebruiken voor:

Hoewel het de gegevens uit het verleden zijn, maar ons helpen om het scenario van waarschijnlijke terugkeer in de toekomst in kaart te brengen. De retourgegevens zijn afkomstig van ValueResearch.

Laten we eens kijken naar de werking.

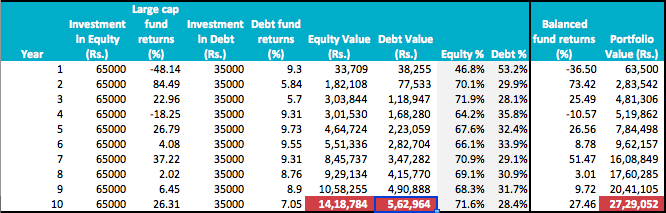

In ons eerste werk zullen we 2 afzonderlijke schulden- en aandelenportefeuilles creëren en ook investeren in een van de gebalanceerde fondsen. Zo zien de cijfers eruit.

Aan het begin van elk jaar, Rs. 1 lakh aan investering per jaar is verdeeld in 65:35-ratio en geïnvesteerd in een large-cap aandelenfonds en een schuldfonds.

Aandelen- en schuldfondswaarden en % worden aan het einde van het betreffende jaar berekend.

Het jaar 1 in de tabel komt overeen met het jaar 2008 en dus het negatieve rendementsgetal voor aandelenfondsen en gebalanceerde fondsen.

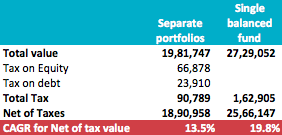

De uiteindelijke waarden worden weergegeven met de paarse achtergrond. Voor belastingen is de CAGR in de twee scenario's:

De belastingen worden toegepast op de definitieve waarden, ervan uitgaande dat het volledige bedrag in één keer wordt opgenomen. Als u zich over meerdere jaren zou terugtrekken en elk jaar Rs 1 lakh-vrijstelling zou genieten, kunnen de belastingen lager zijn.

Zoals u kunt zien, is er een enorm verschil tussen de twee CAGR's. 13,5% voor de afzonderlijke portefeuilles versus 19,8% voor een enkel gebalanceerd fonds.

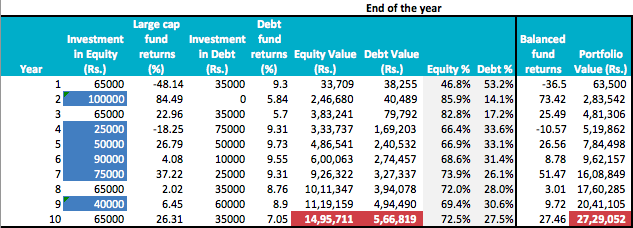

Laten we nu naar een ander scenario kijken en de vraag beantwoorden of we het rendement van de afzonderlijke portefeuilles kunnen verbeteren via herbalancering.

Alle andere nummers blijven hetzelfde als hierboven, behalve het herbalanceringsgedeelte. Zo blijkt het te zijn.

De cijfers op de blauwe achtergrond voor "investering in aandelen" zijn de punten waarop we onze jaarlijkse investeringen hebben gebruikt om de portefeuille opnieuw in evenwicht te brengen. We hebben eigenlijk niets verkocht, alleen incrementele kasstromen gebruikt. Op deze manier hebben we eventuele tussentijdse vermogenswinstbelastingen vermeden.

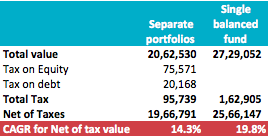

Hoe werkt de CAGR in dit geval?

Het verschil als gevolg van herbalancering bedraagt 0,8% in CAGR. Van 13,5% is het nu opgeschoven naar 14,3%. Maar het blijft nog steeds lager dan het rendement van een enkele uitgebalanceerde fondsinvestering.

Ik denk dat het antwoord op de vraag van mijn lezer duidelijk is. Het komt erop neer dat we het simpel kunnen houden.

Ok, ik weet dat de zoekopdracht een horizon van 5 jaar noemde. Ik heb het 5 jaar gedaan en het verschil blijft. Als we de laatste 5 jaar nemen van dezelfde gegevens als hierboven gebruikt, is de CAGR 16,1% / 17,2% voor afzonderlijke portefeuilles en 26,2% voor het agressieve gebalanceerde fonds.

Wat is uw mening? Wat zijn de andere aannames die hier aan het werk zijn? Wat kan verkeerd gaan? Deel het in de reacties.

Uitgebalanceerde fondsen – het beste van twee werelden?

ICICI Pru Balanced Fund – wat u moet weten

Belastingbesparingen – Laten we ook deze categorie een halt toeroepen!

Beleggingsfondsen selecteren na SEBI-classificatie – Deel 2

Aan welke beleggingsfondsen met direct plan-aandelen geven beleggers de voorkeur?

Is het tijd om winst te boeken uit beleggingsfondsen?

De meeste internationale aandelenfondsen verslaan de S&P 500 TR (INR) niet