Met slechts Rs. 5.000 eenmalige investering of een SIP van Rs. 1.000 per maand, kunt u deelnemen aan een moderne hedgefonds-achtige strategie die wordt aangedreven door kunstmatige intelligentie/machine learning. Dat is, samengevat, het verkooppraatje van het onlangs gelanceerde Tata Quant Fund.

Ja! Het moderne hedgefonds maakt gebruik van complexe statistische modellen op basis van miljoenen datapunten, werkt hard om de markt, economie en aandelenkoersbewegingen te voorspellen om investeringsstrategieën aan te passen en koop-/verkoopaanbevelingen te doen.

Tata Quant Fund beweert u hetzelfde te brengen, beste particuliere belegger. Onthoud dat het geen aandelen kan short verkopen zoals een hedgefonds. In plaats daarvan zal het derivaten gebruiken om zijn doelstellingen te bereiken.

In de geschiktheidssectie definieert het zijn belegger als iemand die de voorkeur geeft aan risicobeheersing om absoluut negatieve rendementen te vermijden en toch een consistent beter rendement te genereren dan de index.

Kortom, minimaliseer het risico en maximaliseer de winst. De hemel is zo dichtbij!

De computersystemen van vandaag maken dit mogelijk. Waarom niet? Dit is het tijdperk van zelfrijdende auto's. Ze brengen mensen al veilig van punt A naar punt B. Dat kunnen we ook met beleggingsportefeuilles!

Nippon India Quant Fund en DSP Quant Fund maken al gebruik van Quant-modellen. Wat is er anders aan het Tata Quant-fonds?

Nippon India Quant Fund is een voornamelijk op data gebaseerd besluitvormingsmodel. Mensen zijn nog steeds betrokken bij het besluitvormingsproces.

DSP Quant Fund is een statisch, op regels gebaseerd model. Regels veranderen niet en analisten en fondsmanagers voeden zich met de nodige input aan de regels.

Bekijk hun respectievelijke portfolio's om het verschil in hun benaderingen te zien.

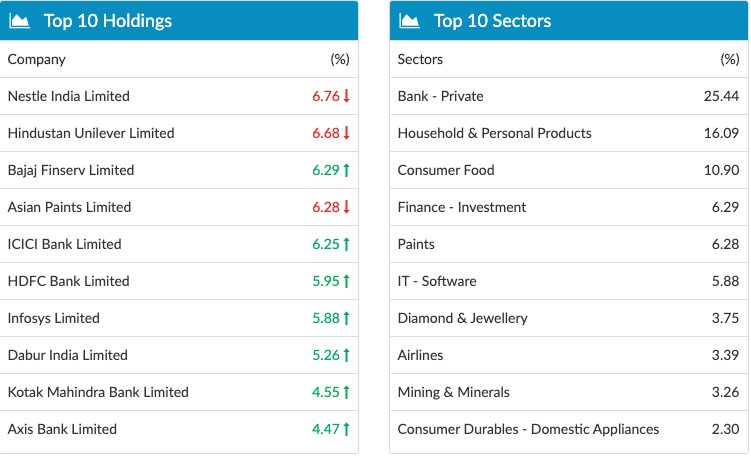

Nippon India Quant Fund – Portefeuilledetails

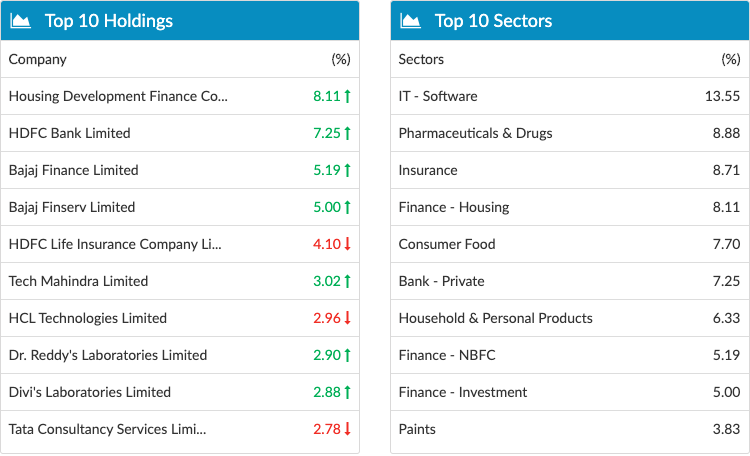

DSP Quant Fund – Portefeuilledetails

Met Tata Quant Fund gaat het fonds blijkbaar ‘quant’ verder. Het zal aanpassen zijn strategie (waarde, kwaliteit, alfa of een mix) gebaseerd op wat het 'AI/ML-model' voorspelt over markt, economie, aandelen, obligaties, enz. Aanpassen is hier het sleutelwoord. Het model leert en verbetert voortdurend.

Het fondsuniversum bestaat uit de 200 aandelen en daarom is de benchmark ook de BSE S&P 200 TRI.

Het zal naar verwachting ook tegen lagere kosten werken en zijn portefeuille zou veel frequenter veranderingen kunnen ondergaan dan de andere 2 op kwantitatieve gebaseerde fondsen. Reden – het moet zich aanpassen in een wereld met veel activiteiten!

Ik zeg je, het fonds heeft alle juiste kofferwoorden in zijn verkooppraatje!

Als de oude wereldideeën die duur en onbetrouwbaar waren (ook bekend als actief beheerde fondsen), beginnen de nieuwe, op regels gebaseerde / automatiseringsgestuurde ideeën er aantrekkelijk uit te zien. Maar onthoud dat de ervaring in de echte wereld niet bestaat/beperkt is.

We weten niet of het model werkt?

Computersystemen werken op het uitgangspunt van GIGO - Garbage In, Garbage Out. Als het model zelf gebrekkig is, kan het systeem weinig doen.

Wat is het model dat uiteindelijk het risico vergroot?

Zullen de fondsbeheerders de discipline hebben om het model als een echte AI-methode te laten werken?

Dan is er het fondshuis, Tata MF. De geschiedenis met fondsbeheer wekt geen vertrouwen. Al jaren lanceert het fonds na fonds, in de hoop de aandacht van beleggers te trekken, zonder veel succes. Het enige dat voor Tata MF werkt, is de TATA in zijn naam.

Dus wacht even. Houd het kwantitatieve fonds in de gaten voor het komende jaar en misschien kunt u dan een telefoontje aannemen.

Wanneer u besluit te beleggen, moet u weten dat 0,0001% van uw portefeuille belegd in een fonds geen enkel verschil zal maken. Het zal uw portefeuille alleen maar doen opzwellen met nog één fonds en meer stress veroorzaken (lagere kwaliteit van leven).

Beleg alleen als u de neiging en de moed heeft om ten minste 10% van uw portefeuille in een fonds te beleggen (dit kan in de loop van de tijd worden gedaan).

Trap niet in voor de mooie beschrijving. Blijf bij uw huidige portfolio, aangezien deze is afgestemd op uw doelen.

Onvermijdelijke automatisering van de fondsbeheersector staat voor de deur

Een nieuw fonds om inflatie af te dekken

Moet je een stukje India bezitten? – Tata Mutual Fund NFO

De mythe van de NAV van het beleggingsfonds

ICICI Pru MNC Fund – NFO – Wat is er nieuw?

Het dilemma van de beleggingsfondsen gaat door

Kunnen we beleggen in Quantitative Mutual Funds (Quant Mutual Funds)?