U heeft zojuist uw jaarbonus ontvangen. U heeft ook een woonkrediet.

Je hebt 2 opties.

Wat moet je doen met je bonusgeld?

Zoals alles in persoonlijke financiën, is er geen zwart-wit antwoord op deze vraag.

Probeer het uitstaande geleende bedrag op een comfortabel niveau te brengen door de lening vooruit te betalen. "Comfortabel" is subjectief. Zodra het bedrag van de woninglening comfortabel is, kunt u kiezen, afhankelijk van uw voorkeur en risicobereidheid.

En daar zijn redenen voor.

Ten eerste , moet u de lening wel betalen, maar er is geen garantie op een goed rendement van uw beleggingen. Veel beleggers onderschatten risico's en maken domme keuzes met hun beleggingen. Door de woonlening vervroegd af te lossen, bespaart u in ieder geval de woonleningrente. En de bespaarde rente is verdiende rente.

Ten tweede , sluit de problemen die uw beleggingsgedrag met zich mee kan brengen niet uit. Aandelenbeleggingen zijn volatiel. Een moeilijke reis kan je onder druk zetten en je kunt fouten maken. U kunt een goede investering doen, maar op het verkeerde moment uitstappen. Daarentegen is het terugbetalen van een woningkrediet een eenvoudige keuze.

Eindelijk , het zou de meeste mensen op hun gemak stellen als het uitstaande geleende bedrag omlaag zou gaan.

Een eenvoudige en comfortabele beslissing. Niet de meest optimale beslissing. Sommigen zouden het zelfs lui denken noemen. Eerlijk genoeg.

Als we er nu van uitgaan dat u geen slechte beleggingskeuzes zult maken en u geen zorgen zult maken over volatiliteit, hoe zou deze beslissing er dan uitzien?

Of met andere woorden, als u de bonus/het forfaitaire bedrag had geïnvesteerd en de lening niet had terugbetaald, hoe zouden die beslissingen er dan achteraf hebben uitgezien?

Wat vertellen de gegevens ons?

Laten we het uitzoeken.

Laten we aannemen dat u, in plaats van de lening vooruit te betalen, het bedrag in Nifty 50 hebt geïnvesteerd. En je komt na een periode terug op de keuze.

Heeft u een beter rendement behaald dan de kosten van de lening?

Als uw investering in Nifty 50 consequent een hoger rendement oplevert dan de kosten van de lening, lijkt beleggen een betere keuze. Anders is vooruitbetaling van de lening een betere keuze.

Nu zou u die investeringen (in plaats van vooruitbetaling) op verschillende data doen. We kunnen dus niet zomaar een datum oppikken voor deze analyse.

Dat klopt.

We kunnen dit probleem wegnemen door te kijken naar gegevens over voortschrijdende retourzendingen.

Een voortschrijdend rendementsdiagram is gewoon een grafiek van punt-tot-punt-rendementen voor een terugblikperiode.

De plot voor 1-jarig voortschrijdend rendement op 25 januari 2021 is het rendement over de voorgaande 12 maanden (van 26 januari 2020 tot 25 januari 2021). U kunt ook het gemiddelde nemen van de voortschrijdende retourgegevens voor alle datums om het gemiddelde voortschrijdende rendement van 1 jaar te krijgen.

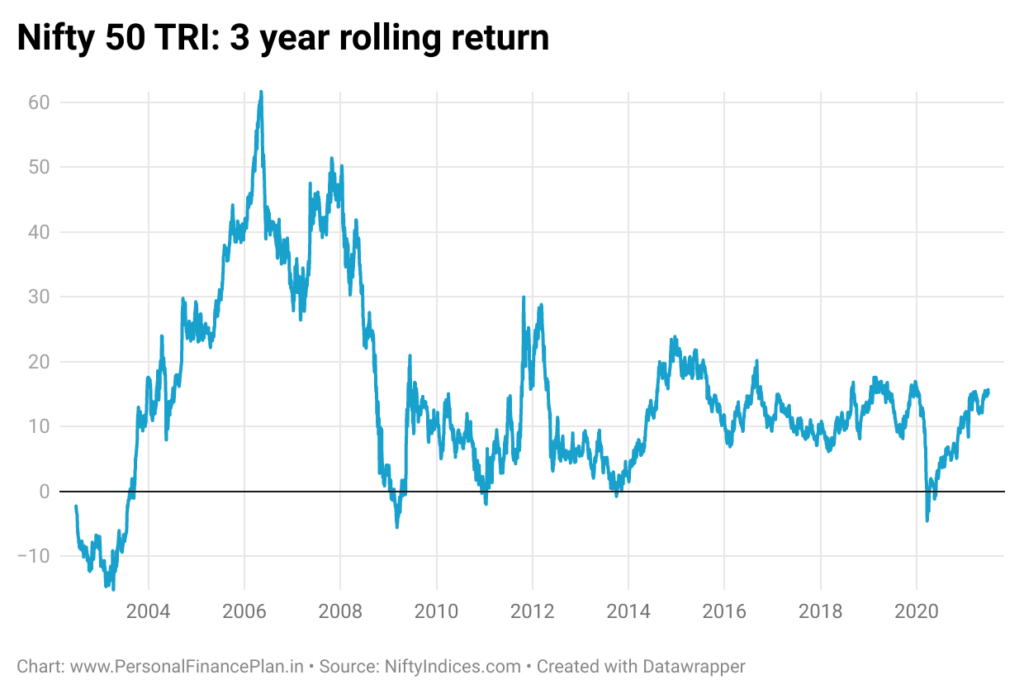

Evenzo is de terugblikperiode voor het uitzetten van een driejarige voortschrijdende rendementsgrafiek 3 jaar. Voor het plotpunt voor 25 januari 2021 kijken we naar het rendement van 26 januari 2018 tot 25 januari 2021.

Het analyseren van voortschrijdende retouren is een effectieve manier om vertekening van de start- en einddatum te elimineren. We kunnen het voortschrijdende rendement van 3 en 5 jaar beoordelen.

We kunnen kijken naar de grafiek van het voortschrijdend rendement of naar het gemiddelde voortschrijdende rendement en zien of de investering het beter heeft gedaan dan de kosten van de lening.

Maar er is een probleem.

Dit is ingewikkeld.

Bovendien is LTCG op het eigen vermogen gedurende een aanzienlijke periode (van 2004 tot begin 2018) vrijgesteld van belasting. Nu is er 10% belasting op LTCG.

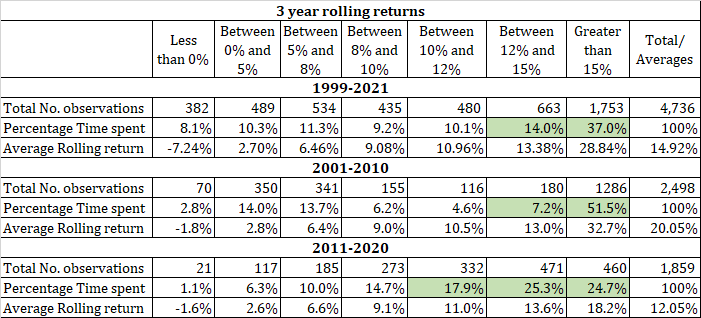

Tijdens het samenstellen van deze tabel heb ik rekening gehouden met de gegevens voor investeringen die in deze periode zijn gedaan. Bijvoorbeeld, de driejarige voortschrijdende rendementsgegevens voor 2001-2010 houden rekening met investeringen die zijn gedaan tussen 1 januari 2001 en 31 december 2010. Hiervoor heb ik gegevens voor 1 januari 2004 en 31 december 2013 gekozen uit de rollende retourplot.

2001-2010:

Nifty 50 TRI 3 jaar voortschrijdend rendement overschrijdt 15% per jaar slechts 51,5% van de tijd.

>12%:58,7% van de tijd

De rentetarieven voor leningen varieerden tussen 10% en 15% per jaar. gedurende het decennium. Je zou op zijn minst beter hebben gewild dan 12% per jaar

2011-2020

>12%:50% van de tijd

>10%:67,9% van de tijd

De rentetarieven in deze periode waren 8,5% -10% per jaar

U wilt dus minimaal 10% verdienen om het risico de moeite waard te maken.

In geen van de decennia overschrijden we onze drempel van 70% (onthoud dat deze drempel kunstmatig is. U kunt een andere drempel kiezen).

Let op het verschil in gemiddelde 3-jaars voortschrijdend rendement in de twee decennia. U verdiende in 2001-2010 20% per jaar. In 2011-2020 verdiende u 12,05% per jaar

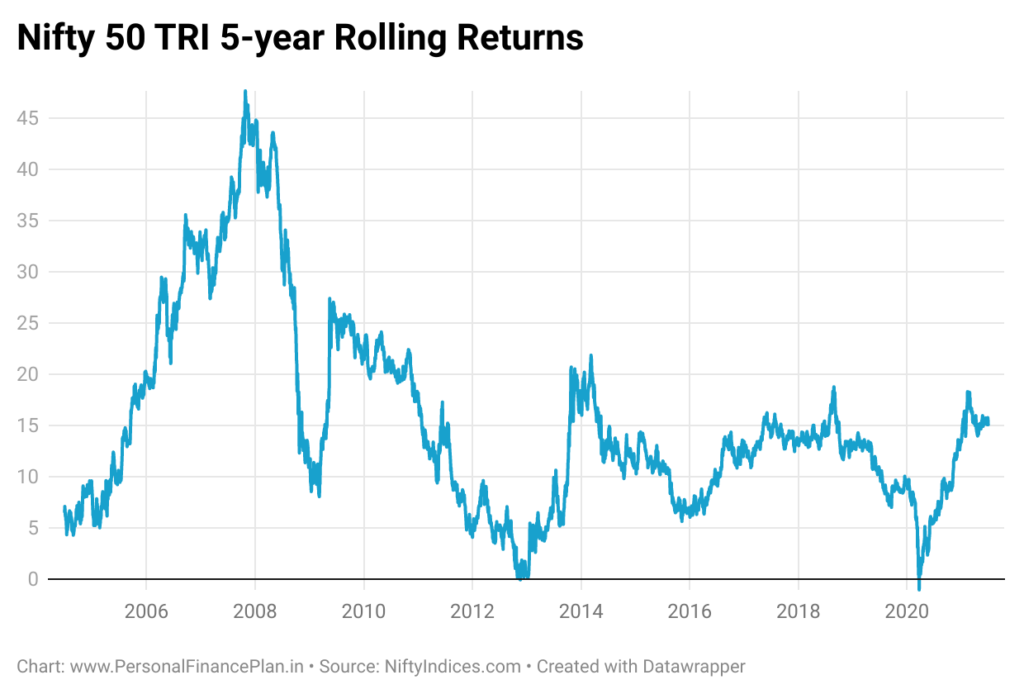

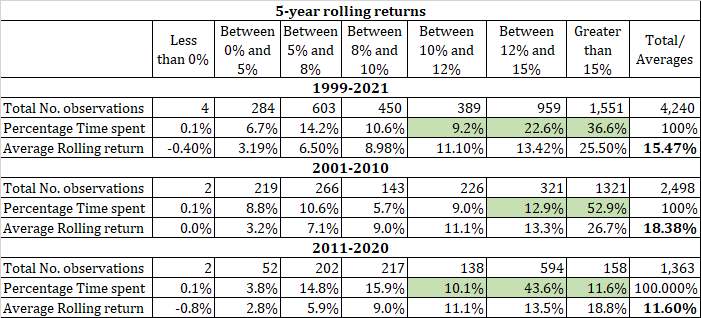

U bent een langetermijnbelegger en wilt een vergelijking maken met het voortschrijdende rendement van 5 jaar.

2001-2010:

Nifty 50 TRI 5-jaars voortschrijdend rendement overschrijdt 15% per jaar slechts 52,9% van de tijd.

>12% per jaar:64,8% van de tijd

De rentetarieven voor leningen varieerden gedurende het decennium tussen 10% en 15%. Je zou in ieder geval beter hebben gewild dan 12 p.a.

2011-2020

>12%:54,2% van de tijd

>10%:64,3% van de tijd

De rentetarieven in deze periode waren 8,5% -10% per jaar

U wilt dus minimaal 10% verdienen om het risico de moeite waard te maken.

Nogmaals, lager dan de drempel van 70% voor elk decennium. Merk op dat de drempel van 70% kunstmatig is.

Het argument voor beleggen is niet erg overtuigend. Er is geen overweldigend bewijs (subjectief) dat een investering (in plaats van vooruitbetaling) een betere keuze zou zijn geweest. Natuurlijk, sommige investeerders zouden het voor hen hebben laten werken. Voor normale beleggers zoals jij en ik hebben we echter gunstigere cijfers nodig.

We moeten ook rekening houden met:

Houd echter rekening met de impact van verschillende veronderstellingen. De drempel van 70% outperformance. We hadden 60% kunnen gebruiken in plaats van 70% en investeren zou een betere keuze zijn geweest.

De verschillende rendementsdrempels voor de 2 decennia.

We gingen ervan uit dat de kosten na belastingen van de lening hetzelfde zijn als de kosten vóór belastingen van de lening.

Als de effectieve kosten van de lening (voor het afgeloste bedrag) lager zijn vanwege belastingvoordelen, dan kunt u de analyse dienovereenkomstig overwegen. In dat geval kan uw rendementsdrempel 8% zijn in plaats van 10%.

Waarom alleen Nifty 50?

Waarom geen Nifty Next 50 of Nifty Midcap index of Nifty Smallcap index of een ander actief beheerd fonds?

Of een hybride of een uitgebalanceerd voordeelfonds?

Of waarom geen mix van matig of negatief gecorreleerde activa (aandelen, goud, enz.)?

Geldige vraag.

Het oppakken van een actief beheerd fonds voor deze analyse is ingewikkeld, omdat dat een ander niveau van besluitvorming met zich meebrengt. Daarom ben ik niet geneigd om dergelijke fondsen ter vergelijking te gebruiken.

Voor de andere indices of investeringen zullen we proberen ze te vergelijken in de komende berichten.

Dit bericht is voor het eerst gepubliceerd op emicalculator.net .

Wat betekent het als je de mede-maker of bekrachtiger van een notitie bent?

Wat betekent geld voor de hoofdsom van de lening?

Wat betekent een pari-lening?

De geheime accountant:wat betekent het budget voor 2018 voor u?

Wat te doen als je ECHT de loterij wint (&hoe je niet alles verliest)

De prijs die u betaalt voor gegarandeerd rendement op investeringen

Navient $ 1,85 miljard afwikkeling van studieleningen:wat betekent dit voor u?