Velen van ons beleggen in agressieve hybride fondsen (gebalanceerde fondsen) om goede rendementen te behalen met een lagere volatiliteit. Wij zijn van mening dat het aandelengedeelte het opwaartse effect zal bieden en het schuldgedeelte het nadeel zal dempen. Op de lange termijn kan dit resulteren in betere absolute rendementen dan zelfs een puur aandelenfonds (of in ieder geval betere risicogecorrigeerde rendementen).

Heeft uw hybride fonds deze waarde aan uw portefeuille geleverd?

In dit bericht kies ik twee populaire hybride fondsen (HDFC Hybrid Equity en ICICI Equity &Debt) en vergelijk ik de prestaties met de Nifty 50-index en een eenvoudige combinatie van een Nifty-indexfonds en een liquide fonds (N+L). De vergelijking met N+L is belangrijk omdat deze portefeuille voor elke belegger gemakkelijk te repliceren is en tegen veel lagere kosten (kostenratio). De kostenratio van een goedkoop Nifty-indexfonds en een liquide fonds zal variëren van 5 tot 20 bp. Actief beheerde hybride kosten ongeveer 1%.

Als de hybride fondsen moeite hebben om deze eenvoudige combinatie te verslaan, dan is de waarde die ze toevoegen de kosten niet waard.

Laten we het uitzoeken.

Ik heb ooit in deze fondsen geïnvesteerd en ben nog steeds belegd in een van deze fondsen, maar heb de positie behoorlijk verminderd. Ik heb deze fondsen de afgelopen 5 jaar ook aanbevolen aan mijn klanten.

Ik had ook andere hybride fondsen kunnen overwegen of de hele gebalanceerde (agressieve hybride) fondscategorie, maar mijn scriptvaardigheden zijn een beetje uitgedaagd. Daarom pakte ik de twee fondsen waarin ik geïnteresseerd was. U kunt een soortgelijke oefening doen voor het fonds dat u bezit.

ICICI Equity &Debt Fund ging van start in november 1999. HDFC Liquid Fund werd gelanceerd in november 2000. HDFC Hybrid Equity Fund werd gelanceerd in april 2005. Daarom is april 2005 het startpunt voor deze oefening. Dit geeft ons een goede 15 jaar om de prestaties te beoordelen.

Omdat een gebalanceerd fonds een mix is van aandelen en schulden , is het handig om de prestaties van elk gebalanceerd fonds te vergelijken met een combinatie van een aandelenindexfonds en een eenvoudig schuldproduct (bijvoorbeeld een vast bankdeposito of een liquide fonds). Ik beschouw een mix van Nifty+ HDFC Liquid Fund in de verhouding 65:35 jaarlijks opnieuw in evenwicht. Ik gebruik een 65:35-verhouding omdat de gebalanceerde fondsen ten minste 65% binnenlands eigen vermogen ten opzichte van kwaliteit moeten bezitten voor aandelenbelasting (hoewel de meeste agressieve hybride fondsen meestal meer dan 65% eigen vermogen bezitten).

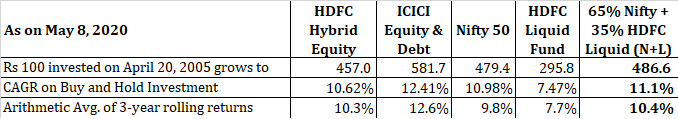

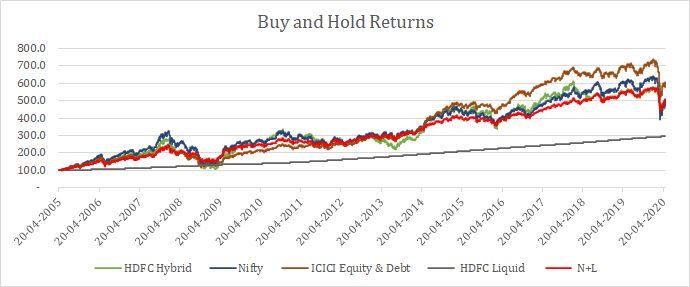

Ik kopieer de Buy and Hold en 3-jaars voortschrijdende rendementsgegevens voor beleggingsfondsen, Nifty 50 en N+L combinatie.

ICICI Equity &Debt presteerde het best. Een eenvoudige combinatie van Nifty+Liquid fund (N+L, 11,1% CAGR) heeft het in 15 jaar tijd een populair hybride fonds (HDFC Hybrid Fund, 10,62% per jaar) verslagen als u de aandelen kocht en aanhield. Niet alleen dat, de N+L heeft zowel Nifty 50 (10,98% per jaar) als het HDFC Liquid-fonds (7,47% per jaar), de onderliggende componenten, verslagen.

Lees:CAGR versus IRR

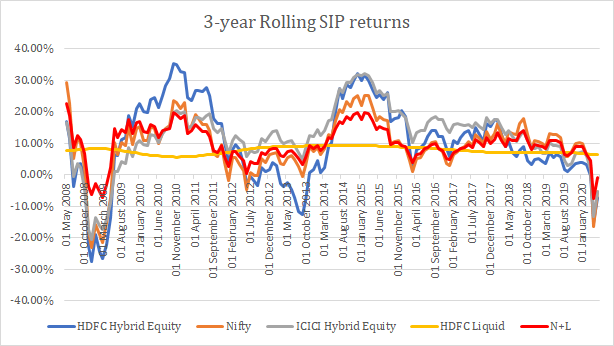

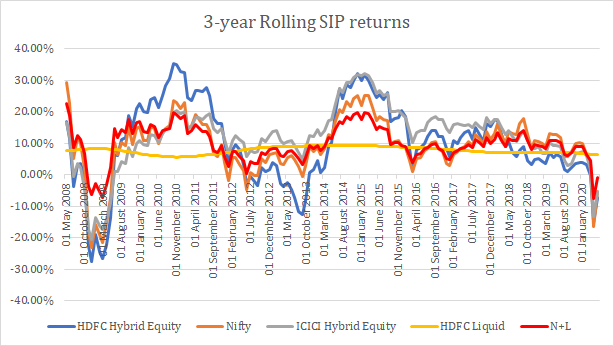

Je zou kunnen stellen dat we niet alleen naar de 15-jarige point-to-point-rendementen kunnen kijken en ons oordeel vellen. En dat klopt ook. U zou niet zomaar in april 2005 beleggen en het fonds voor altijd aanhouden. Wellicht doet u meerdere investeringen op verschillende tijdstippen. U kunt via SIP's investeren. We kijken dus naar het 3-jaars voortschrijdend rendement voor alle fondsen, de Nifty-prijsindex en de N+L-combinatie.

Het eerste gegevenspunt in de grafiek met voortschrijdende rendementen is het rendement op jaarbasis tussen 20 april 2005 en 19 april 2008. Het tweede punt is het rendement op jaarbasis tussen 21 april 2005 en 20 april 2008. En zo verder. De voortschrijdende rendementen geven een nauwkeuriger prestatiebeeld voor de belegger in vergelijking met punt-tot-punt rendementen. Raadpleeg dit artikel op Investopedia voor meer informatie over voortschrijdend rendement.

Net als bij volatiele beleggingen en actief beheer, wint niets altijd. Zowel HDFC Hybrid als ICICI Equity &Debt hadden hun tijd, ook al lijkt ICICI Equity &Debt beter te presteren. Om de winnaar te bepalen, nemen we het gemiddelde van het rollende rendement. ICICI Equity &Debt heeft de beste rendementen behaald (12,41% per jaar), gevolgd door N+L (10,4% per jaar), HDFC Hybrid Equity (10,3% per jaar) en Nifty (10,98% per jaar). Een simpele N+L-combinatie heeft HDFC Hybrid Equity opnieuw goed bestreden.

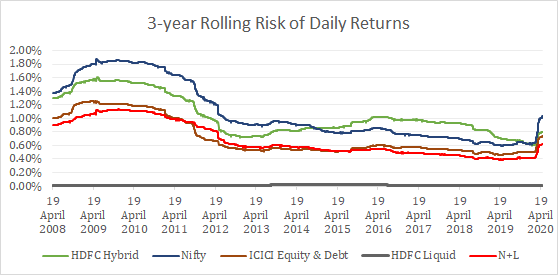

Rendementen zijn belangrijk, maar hoe zit het met volatiliteit? Te veel volatiliteit kan het beoordelingsvermogen beïnvloeden en de beleggingsdiscipline in gevaar brengen. Het kan zijn dat u niet op koers kunt blijven met een zeer vluchtig product en dit is meer van toepassing op een actief beheerd product. In het ideale geval wilt u een product met een hoger rendement en een lagere volatiliteit.

De bovenstaande grafiek (samen met de voortschrijdende rendementsgrafiek) laat zien dat een eenvoudige Nifty+ Liquid-fondscombinatie het opmerkelijk goed heeft gedaan, zowel wat betreft rendement als risicobeheersing. Vergeleken met HDFC Hybrid Equity Fund heeft het hogere rendementen behaald bij een lagere volatiliteit. ICICI Equity &Debt doet het opnieuw erg goed. Let op:mijn kennis van statistiek is beperkt. Ik hoop dat mijn conclusie juist is.

Vervolgens kunt u beleggen via SIP. Hier zijn de gegevens voor verschillende fondsen, Nifty en Nifty + Liquid-combinatie. Ik heb het voortschrijdende rendement berekend voor SIP's van 3 jaar (het is een overkill). Eenvoudige rollende rendementen geven een heel redelijk idee. Ik heb SIP overwogen op 1 st alleen van elke maand (dus niet het volledige plaatje). Zoals SIP's werken, kan een vluchtiger product een beter rendement opleveren vanwege de gemiddelde kosten van de roepie. Voor dezelfde reeks gegevens had het HDFC Hybrid Equity Fund (10,3%) bijvoorbeeld een beter gemiddeld SIP-rollingrendement dan de N+L-combinatie (9,82%). Dat is een manier waarop het gemiddelde van de roepiekosten kan helpen bij volatiele beleggingen. ICICI Equity &Debt is de duidelijke winnaar met 12,05% per jaar. Met Nifty krijg je 9,24% per jaar

Lees :Het kredietrisico in hybride beleggingsfondsen

Voor mij zijn er twee belangrijke observaties.

Ten eerste , Nifty heeft 10,98% per jaar gegeven. (CAGR) over de periode. HDFC Liquid Fund heeft 7,47% per jaar opgeleverd. tijdens de periode. Een jaarlijks opnieuw gebalanceerde mix van Nifty en liquide fondsen (65% Nifty + 35% liquide) heeft echter 11,09% opgeleverd gedurende de periode, wat hoger is dan het rendement van zowel Nifty als liquide fondsen. Dat is voor jou de kracht van herbalancering van de portefeuille. En niet alleen dat, de hogere rendementen zijn gepaard gegaan met een lagere volatiliteit. De combinatie (10,4%) verslaat de Nifty (9,8%) ook handig met rollende returns.

Ten tweede , kunt u uw eigen hybride fondservaring genereren door een Nifty-indexfonds en een liquide fonds (of een goed schuldfonds) te bezitten tegen veel lagere kosten. Ten tweede, aangezien het aandelengedeelte passief wordt beheerd, hoeft u zich geen zorgen te maken over de verwarring die gepaard gaat met actief beheerde fondsen. Gezien wat we hierboven hebben gezien, kan deze combinatie moeilijk te verslaan zijn voor een evenwichtig fonds (agressief hybride fonds). Ik geef toe dat ik niet genoeg gegevens heb om dat te bewijzen.

En niet te vergeten de twee hybride fondsen, ICICI Equity &Debt presteerde beter dan HDFC Hybrid Equity Fund. Het ICICI-fonds heeft hogere rendementen opgeleverd dan het HDFC-fonds bij een lagere volatiliteit.

Bedenk dat het ICICI-fonds niet altijd het betere fonds is geweest. Het HDFC-fonds heeft ook zijn tijd gehad, maar het ICICI-fonds heeft over het algemeen betere prestaties geleverd. Tegelijkertijd is het, afhankelijk van de timing van uw belegging en uitstap, mogelijk dat het HDFC-fonds u een veel betere rendementservaring zou hebben gegeven.

Voor de beschouwde periode is ICICI Equity &Debt een duidelijke winnaar.

Denk ik dat ICICI Equity &Debt in de toekomst ook vooruit zal komen?

Ik weet het niet. Een munt opgooien. Dat is het probleem met actief beheer.

Maar ja, als ik een fonds tussen HDFC Hybrid Equity en ICICI Equity &Debt zou moeten kopen voor een nieuwe investering, zou ik meer op mijn gemak zijn met het ICICI-fonds.

Trouwens, HDFC Hybrid equity heeft niet slecht gepresteerd (hoewel dit bericht de indruk wekt). Als er niets anders is, heeft het Nifty verslagen op basis van voortschrijdend rendement gedurende 15 jaar. Maar we moeten kijken of deze prestatie de in rekening gebrachte kosten waard is.

Ik heb de Nifty Price Index overwogen in plaats van de Nifty Total Returns index (Nifty TRI). Nifty TRI beschouwt dividend als herbelegd en biedt daarom een hoger rendement dan de prijsindex. Naar mijn mening is het gebruik van de prijsindex geschikt, omdat dit de kosten en de tracking error van een indexfonds dekt.

Ik had andere indices kunnen toevoegen, zoals Nifty Next 50 of de midcap-index, of activa zoals goud of internationale aandelenfondsen en had andere resultaten kunnen zien. Onthoud dat de aandelenportefeuille van hybride fondsen meestal lijkt op een multicap-fonds. Ik had ook consistentiescores, risicoverhoudingen enz. kunnen toevoegen. Dat is echter voor later.

Ik heb een liquide fonds gebruikt voor de schuldenportefeuille van de combinatie N+L. In de afgelopen 15 jaar heeft het HDFC Liquid-fonds 7,47% per jaar gegeven. PPF is de afgelopen 15 jaar meer dan 8% geweest. Als we het liquide fonds hadden vervangen door bijvoorbeeld PPF, zou het rendement nog beter zijn geweest voor de combinatie. Ik begrijp dat PPF investerings- en liquiditeitsbeperkingen heeft. We hadden echter, laten we zeggen, 15% liquide middelen en 20% PPF kunnen gebruiken voor de schuldcomponent.

Ik heb de reguliere plannen van beleggingsfondsen overwogen. Directe plannen zijn pas in januari 2013 ontstaan. In deze oefening zouden directe plannen de resultaten voor evenwichtige fondsen hebben verbeterd.

Beleggingsfondsen zijn wrap-producten. De transacties door de fondsbeheerder brengen geen enkele belasting met zich mee. Aan de andere kant zou een jaarlijkse herbalancering tussen Nifty en het liquide fonds tot vermogenswinstbelasting hebben geleid. Ik heb de impact van een dergelijke vermogenswinstbelasting in deze oefening niet overwogen. Beleggingsfondsen in aandelen hebben een gunstige fiscale behandeling genoten in vergelijking met beleggingsfondsen met schulden. Zo waren sinds het begin van de oefening tot het einde van FY2018 de langetermijnmeerwaarden uit de verkoop van aandelenfondsen vrijgesteld van belasting.

Ik heb in deze oefening bepaalde benaderingen gebruikt die volgens mij geen invloed hebben op de conclusie. Met betere spreadsheet- en scriptvaardigheden had ik het zonder deze aanpassingen kunnen doen.

Heeft uw gebalanceerde fonds waarde opgeleverd?

Definitie van boekwaarde van eigen vermogen

Wat is een gebalanceerd fonds? Definitie en voorbeeld

Bedrijfswaarde versus aandelenwaarde/marktkapitalisatie:wat is het verschil?

Staan uw beleggingen in beleggingsfondsen op Unovest?

Quantum Long Term Equity Value Fund – Ken uw fonds

Parag Parikh Long Term Equity Fund – Ken uw fonds

Kunnen we een agressief hybride beleggingsfonds gebruiken als een portefeuille met één fonds?