Dit is een vervolg, als je het eerste deel over de basisprincipes van handelen in opties niet hebt gelezen, bekijk het dan eens.

In het eerste deel leerden we hoe Options een ingewikkeld instrument is. De prijzen, in tegenstelling tot aandelen, worden bepaald door verschillende factoren die gemakkelijk van het ene uiteinde naar het andere kunnen schommelen.

Het is dan ook niet verwonderlijk dat Warren Buffett, een van de meest succesvolle beleggers van onze tijd, beleggers keer op keer heeft aangespoord om weg te blijven van opties en andere vormen van derivaten.

Hier is een fragment uit het Berkshire Hathaway Jaarverslag 2008 over de visie van Warren Buffett op derivaten:

Ondanks zijn waarschuwing tegen het gebruik van derivaten, heeft Berkshire Hathaway, de holdingmaatschappij van Warren Buffett, optiestrategieën gebruikt om het portefeuillerendement te verbeteren.

Hier is hoe ze het doen:

Berkshire Hathaway gebruikt een Put Selling-strategie.

Ze verkopen putopties op 4 belangrijke indices:

Hun putoptiecontracten hebben doorgaans een lange tijdshorizon van meer dan 15 jaar en de opties kunnen pas op de vervaldag worden uitgeoefend.

Daarom hoeft Warren Buffett zich geen zorgen te maken dat de opties eerder worden uitgeoefend. Hierdoor kan hij de premies die hij ontvangt door de verkoop van de puts te gebruiken, gebruiken om zijn investeringen te verwerken.

Laten we duidelijk zijn. Het is onmogelijk dat we in staat zullen zijn om 15-jarige puts zoals Berkshire Hathaway te verkopen . Daarom zou de bovengenoemde strategie niet werken voor particuliere beleggers zoals wij.

Desalniettemin is er een andere manier om dezelfde strategie te gebruiken die bekend staat als de Cash-Secured Puts-strategie waartoe particuliere beleggers toegang hebben op de beursgenoteerde markt.

Deze strategie wordt ook gebruikt door Warren Buffett en is handig voor beleggers die betaald willen worden terwijl ze wachten om een aandeel te kopen tegen een vooraf bepaalde prijs.

Door deze strategie te herhalen, kunt u herhaaldelijk geld verdienen met de reguliere premie en krijgt u ook de kans om uw favoriete aandeel met korting te kopen. Niet te sjofel toch?

Zo werkt het:

Cash-secured puts verkopen In wezen betekent het verkopen van een putoptie terwijl u ervoor zorgt dat u over het benodigde geld beschikt om deze te ondersteunen, mochten de opties worden uitgeoefend.

Dit is een handige strategie als u fundamenteel goede bedrijven met korting wilt kopen.

Hier is een scenario om te illustreren hoe het werkt.

Stel dat u Nike heeft geïdentificeerd als een fundamenteel goed bedrijf met groeiende inkomsten en een sterke balans. Echter, tegen de huidige prijs van $ 132, denk je dat het nog steeds duur is en je bent alleen bereid om te kopen als het zakt naar $ 123 (daling van 7%).

In plaats van elke avond te wachten en de grafieken te verversen, besluit je dat het beter is om betaald te worden terwijl je wacht.

Daarom besluit u een putoptie te verkopen met een uitoefenprijs van $ 123, bij voorkeur met een vervaldatum van 30 dagen, aangezien opties in de afgelopen 30 dagen veel sneller vervallen).

Door deze putoptie te verkopen, ontvangt u een premie van $ 100 per contract. Naarmate we dichter bij de vervaldatum komen, als Nike boven de $ 123 blijft, mag je de premie van $ 100 houden. Als de aandelenkoers van Nike echter onder de $ 123 zou dalen, zou je Nike-aandelen kunnen kopen voor $ 122 ($ 123 - $ 1 optiepremie ontvangen), wat een grote korting is in vergelijking met de initiële prijs.

Win-win voor jou!

Zoals hierboven uitgelegd, gaat u naar een Cash Secured Put-optie omdat u de aandelen met korting wilt kopen.

Dit betekent dat u mogelijk met de aandelen wordt toegewezen als de prijzen onder uw uitoefenprijs dalen. Daarom moet u ervoor zorgen dat u over het vereiste kapitaal beschikt voordat u deze strategie gebruikt.

Het grootste risico is wanneer u dit probeert te doen zonder voldoende geld om u te ondersteunen. Dat zou op een efficiënte manier een naakte zet worden, wat gevaarlijk kan zijn en kan leiden tot alle enge horrorverhalen die we hebben gehoord over opties en margestortingen.

In ons bovenstaande scenario moet u voor elk contract ten minste $ 12.200 ($ 122 X 100 aandelen) in uw account hebben om de Nike-aandelen te kopen.

Met een premie van $ 100 en een koopkracht van $ 12.200, het maandelijkse rendement is ongeveer 0,8% . Als we het op jaarbasis zouden berekenen, zouden we ongeveer 9,8% krijgen, gewoon om te wachten tot een aandeel zakt naar onze ideale koopprijs.

Uw rendement kan variëren afhankelijk van:

Hoe dichter uw uitoefenprijs bij de huidige aandelenkoers ligt, en hoe volatieler de aandelen, hoe hoger de premie die u krijgt. Maar dat betekent ook dat er een grotere kans is dat de opties worden uitgevoerd.

Voor het bovenstaande voorbeeld heeft de putoptie een delta van 0,21 wat betekent dat deze een kans van 21% heeft om te worden uitgeoefend. Als je hier verdwaald bent, heb ik in deel I van deze serie meer over de waarde van een optie en zijn delta besproken.

Er zijn veel manieren om te profiteren van opties, en een goede student moet zijn mentor overtreffen.

Laten we, in plaats van te stoppen bij de met contant geld beveiligde putstrategie, onze handel in opties een tandje hoger brengen met de wieloptiestrategie.

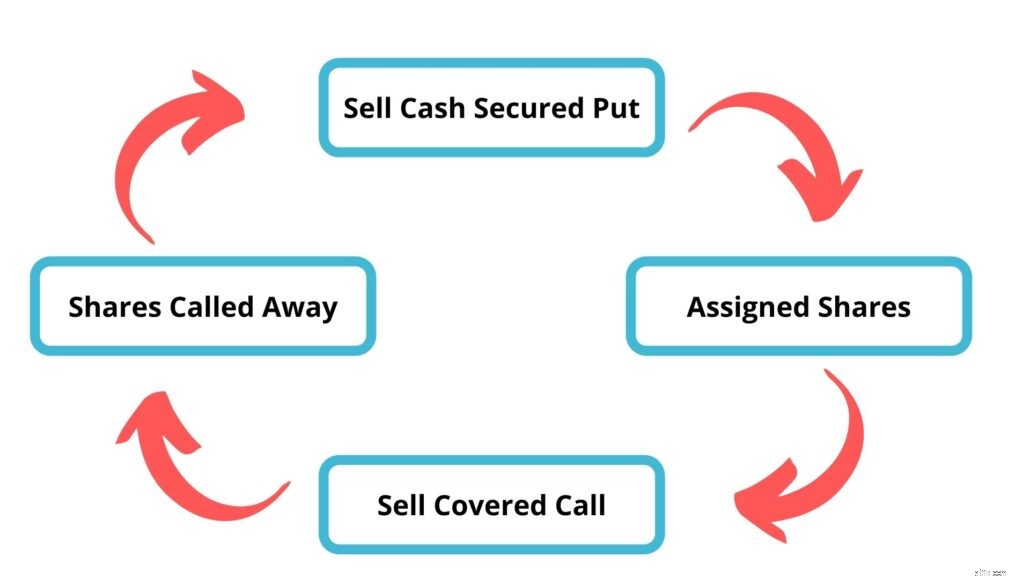

De wieloptiestrategie is een optiestrategie die uit twee delen bestaat:

1) Verkoop contant gedekte puts

De eerste stap is het verkopen van een door contanten gedekte put zoals hierboven vermeld.

Als we dat doen, innen we de premie van de verkoop van de putopties. Als we Nike opnieuw als voorbeeld nemen, innen we $ 100 premie per contract, met een vervaldatum over 30 dagen.

Tegen het einde van de maand wanneer de opties aflopen, zal een van de twee scenario's plaatsvinden.

2) Koop toegewezen aandelen

Als de aandelenkoers van Nike daalt tot uw uitoefenprijs, krijgt u het aandeel toegewezen met het geld dat u eerder hebt toegewezen.

Voor elk contract ontvangt u 100 Nike-aandelen voor $ 123 per aandeel. Als zodanig zou het voor 1 contract $ 12.300 zijn.

Dit is waar de basis met contant geld beveiligde put-strategie eindigt. Maar de volgende stappen zouden de lus voltooien om de wielstrategie te vormen

3) Gedekte oproepen verkopen

Als trotse bezitter van 100 Nike-aandelen kunt u nu call-opties verkopen tegen uw aandelen met een gedekte call-optie.

In dit voorbeeld verkopen we een call-optie van 30 tot vervaldatum met een delta van 0,40, wat betekent dat deze 40% kans heeft om te worden uitgevoerd.

Tegen de huidige prijs kunnen we $ 450 per contract verzamelen. Tegen het einde van de maand zou een van deze twee scenario's plaatsvinden:

4) Verkoop je aandeel

Naarmate uw aandelen worden afgeroepen, ontvangt u het geld van de verkoop terwijl u ook de premie behoudt die u aanvankelijk had ontvangen.

Met uw geld vrijgemaakt, kunt u de hele cyclus opnieuw herhalen door een nieuwe door contanten gedekte put te verkopen.

Uw werkelijke rendement is afhankelijk van de onderliggende aandelen, de impliciete volatiliteit en de Delta waartegen u de opties heeft verkocht. Een veilige schatting is ongeveer 2% tot 3% rendement per maand, wat op jaarbasis zou uitkomen op 24% tot 36%.

Toch brengt deze strategie risico's met zich mee.

Zoals bij elk aandeel, zou u met een niet-gerealiseerd verlies zitten als de aandelenkoers daalt nadat u bent toegewezen.

Om deze reden mag deze strategie alleen worden gebruikt voor fundamenteel sterke aandelen die op de lange termijn waarschijnlijk in waarde zullen stijgen.

Zoek om te beginnen naar bedrijven met sterke economische grachten en een enorme marktkapitalisatie.

Alsjeblieft, ik hoop dat dit artikel je wat inspiratie heeft gegeven. En hielp ook uit te leggen hoe beleggers hun winst kunnen vergroten met behulp van opties.

Desalniettemin, als je nog steeds niet zeker weet wat je zojuist hebt gelezen, is het misschien een betere optie (geen woordspeling bedoeld) om meer te lezen voordat u probeert opties als beleggingsinstrument te gebruiken.

Ten slotte zijn er veel meer optiestrategieën die minder kapitaal vereisen. Als u geïnteresseerd bent, kan ik een beschrijving maken van creditspreads, debetspreads en meer. Laat het me weten in de reacties hieronder.

Hoe u uw bankrekening kunt bevestigen met PayPal

Hoe u uw investeringskosten halveert

Verhoog uw rendement met dividendaandelen

Hoe praat je over geld met je kinderen

10 strategieën voor uw pensioenbeleggingsportefeuille

Uw gewas afdekken met futures versus opties

Hoe u uw aandelenopties kunt uitoefenen