Onlangs hadden velen van ons waarschijnlijk gemerkt dat de Nasdaq-100-index de neiging had om in waarde te dalen toen het rendement op 10-jaars Amerikaanse staatsobligaties steeg. Dit bericht laat zien welke andere economische risico's van de Nasdaq-100 zijn met behulp van het gepatenteerde 18-factormodel dat is gemaakt door MacroRisk Analytics ®. Financiële adviseurs en investeerders kunnen deze informatie gebruiken om de risico's en kansen van een investering in de Nasdaq-100 beter te begrijpen.

Het MacroRisk Analytics-model identificeert correct de relatie die we onlangs hadden gezien waarbij de Nasdaq-100 in waarde zou dalen als de 10-jaarsrente op staatsobligaties zou stijgen. Met behulp van het Eta®-profiel dat beschikbaar is op het MacroRisk Analytics-platform, kunnen we deze en andere relaties die de Nasdaq-100 heeft met andere economische factoren snel identificeren.

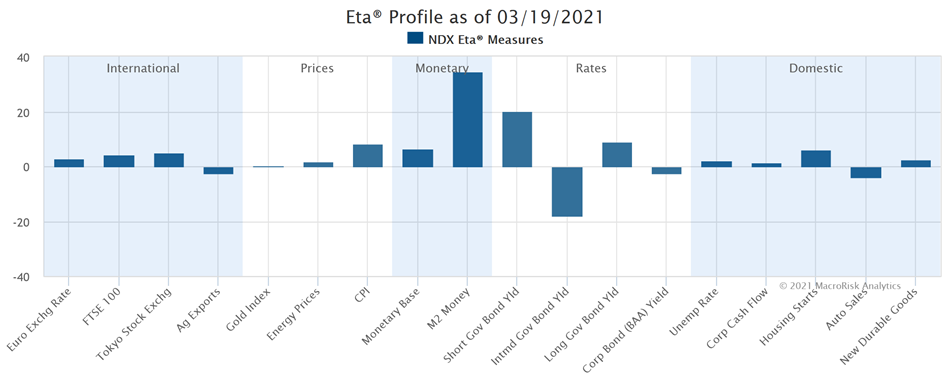

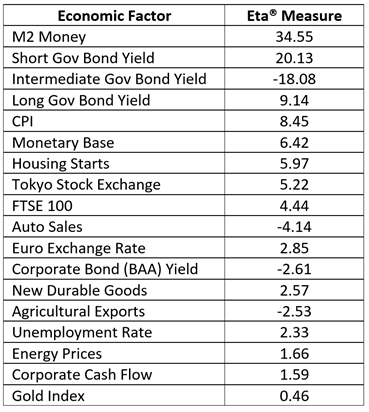

De Eta®-maatstaf in onderstaande grafiek toont de gevoeligheid van een asset voor de economische factor. Het weerspiegelt de verwachte verandering in de waarde van een actief gegeven een stijging van één standaarddeviatie in de economische factor. Als de M2-geldfactor bijvoorbeeld met één standaarddeviatie toeneemt, wordt verwacht dat de Nasdaq-100 met 34,55% zal toenemen, terwijl andere factoren constant blijven.

We kunnen zien dat de Nasdaq-100 een negatieve blootstelling heeft aan het tussentijdse rendement op staatsobligaties (d.w.z. het rendement op 10-jaars staatsobligaties). Een negatieve blootstelling betekent dat we kunnen verwachten dat het actief zal profiteren als de economische factor afneemt en vice versa. Met andere woorden, als de 10-jaarsrente op staatsobligaties stijgt, kunnen we verwachten dat de Nasdaq-100 in waarde zal dalen terwijl andere factoren constant blijven. Deze relatie is wat we recentelijk in de markt hebben zien gebeuren. Hoewel de bovenstaande grafiek de economische gevoeligheden per 19 maart 2021 laat zien, bestond er begin 2021 een vergelijkbare relatie met het rendement op 10-jarige staatsobligaties voordat de rente piekte.

De grafiek illustreert ook dat de Nasdaq-100 andere blootstellingen aan de economie heeft, en in sommige gevallen beschouwt het profiel deze blootstellingen als sterkere, belangrijkere blootstellingen dan de blootstelling aan het tussentijdse rendement op staatsobligaties. We kunnen bijvoorbeeld verwachten dat de Index de grootste blootstelling heeft aan de M2 Money-factor. Deze factor meet de geldhoeveelheid die contant geld, het controleren van deposito's en gemakkelijk inwisselbaar in de buurt van geld omvat. In dit geval is de blootstelling positief, wat betekent dat we kunnen verwachten dat de Nasdaq-100 zal profiteren als M2-geld toeneemt.

De Nasdaq-100 heeft de op één na grootste blootstelling aan het rendement op kortlopende staatsobligaties. Deze blootstelling is positief, wat betekent dat we kunnen verwachten dat de Index in waarde zal stijgen als de bovengenoemde factor toeneemt en vice versa.

De onderstaande tabel toont de door MacroRisk Analytics gepatenteerde Eta®-metingen (d.w.z. economische gevoeligheden) van de Nasdaq-100 per 19 maart 2021. De tabel toont de gevoeligheden in aflopende volgorde op basis van hun absolute waarden.

Het doel van dit bericht was om de lezer inzicht te geven in de economische blootstelling van de Nasdaq-100 Index die verder gaat dan wat men zou kunnen afleiden door de recente relatie tussen de 10-jaarsrente op staatsobligaties en de impact ervan op de Nasdaq-100-waarde te observeren. Als u de gevoeligheden van de Nasdaq-100 begrijpt, kunnen financiële adviseurs en beleggers bepalen welke economische factoren belangrijker zijn. Hierdoor kunnen beleggingsprofessionals hun portefeuilles op de juiste manier positioneren.

Dit bericht is mogelijk dankzij MacroRisk Analytics®. Dit platform biedt beleggingsonderzoek voor meer dan 30.000 individuele namen en beleggersportefeuilles. Het MacroRisk Analytics®-model gebruikt 18 macro-economische factoren om de impact van de economie op de investeringswaarde op te splitsen. Met behulp van dit gepatenteerde onderzoek heeft ons team tweemaal de William F. Sharpe Indexing Achievement Award gewonnen voor ETF/Indexing Paper of the Year. Klik hier om vandaag nog toegang te krijgen tot dit bekroonde beleggingsonderzoek! Je kunt onze andere blogberichten vinden op hier klikken .

Bewerkt door Rania Sullivan.

Kan het dividendrendement negatief zijn?

De beursindex lezen

De waarheid over indexfondsen

Het ABC van opbrengsten

De 25 best presterende aandelen van 2021

Top 10 Nasdaq-aandelen met de grootste relatieve blootstelling aan inflatie - Update 13 april 2021

Economisch klimaat voor de Nasdaq-100-aandelen – Update 10 februari 2021