In een van onze eerdere berichten hadden we een traditioneel plan van HDFC Life Sanchay Plus beoordeeld. Laten we in dit bericht eens kijken naar een ander populair traditioneel plan, HDFC Life Super Income Plan.

Traditionele plannen zijn ondoorzichtig, bieden een lage levensverzekering en een slecht rendement. Daarom heb ik geen hoge dunk van traditionele levensverzekeringsplannen. Voordat we echter een financieel product afschrijven, moeten we nog steeds begrijpen hoe het product werkt en een idee krijgen van de voorlopige opbrengsten. Laten we dat in dit bericht doen. Laten we eerst proberen de productstructuur te begrijpen en vervolgens het potentiële rendement uit te werken. We zullen ook zien hoe een eenvoudige combinatie van een termijnplan en PPF het doet tegen het HDFC Life Super Income Plan.

In geval van overlijden van de verzekeringnemer tijdens de looptijd van de verzekering, krijgt de nominee:

SumAssured bij overlijden + Opgebouwde bonussen + Interim bonus, indien van toepassing +Terminal bonus, indien van toepassing

SumAssured bij overlijden is de hoogste van:

Houd er rekening mee dat uw polisuitkeringen (behalve uitkering bij overlijden) alleen zijn vrijgesteld van inkomstenbelasting als het verzekerde bedrag bij overlijden (minimale uitkering bij overlijden) ten minste 10 keer de jaarlijkse premie is. De overlijdensuitkering is ongeacht de belasting vrijgesteld.

Deze berekening van de uitkering bij overlijden bestaat uit twee componenten. Het eerste onderdeel is Sum Assured op vervaldag:ik weet niet hoe ik het moet berekenen, maar u kunt dit voor uw geval controleren op de HDFC Life-website. De tweede component is een veelvoud van uw premie, 10 maal de jaarpremie als uw instapleeftijd tot 50 jaar is en 7 maal de jaarpremie als uw instapleeftijd boven de 50 jaar is.

Als uw leeftijd op het moment van deelname aan het plan maximaal 50 jaar is, zijn alle opbrengsten van dit verzekeringsplan vrijgesteld van belasting. Dit komt omdat de tweede component van de uitkering bij overlijden 10 keer de jaarlijkse premie zal zijn.

Als uw deelnameleeftijd echter hoger is dan 50, is er geen dergelijke garantie. Uw overlevings- en volwassenheidsuitkeringen worden mogelijk belast. Ik controleerde de Sum Assuredon Maturity-waarde voor verschillende combinaties (voor leeftijd> 50 jaar), maar het was veel minder dan 10 keer de jaarlijkse premie. Wed er daarom niet op om uw opbrengst belastingvrij te maken.

Geschenken betaling van overlevingsuitkeringen heeft geen invloed op de uitkering bij overlijden. Of het overlijden bijvoorbeeld plaatsvindt in het eerste jaar van de uitbetalingsperiode of in het laatste jaar van de uitbetalingsperiode, de uitkering bij overlijden blijft hetzelfde. Na het overlijden van de verzekeringnemer worden geen overlevingsuitkeringen meer uitgekeerd.

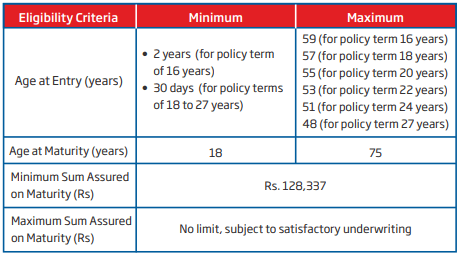

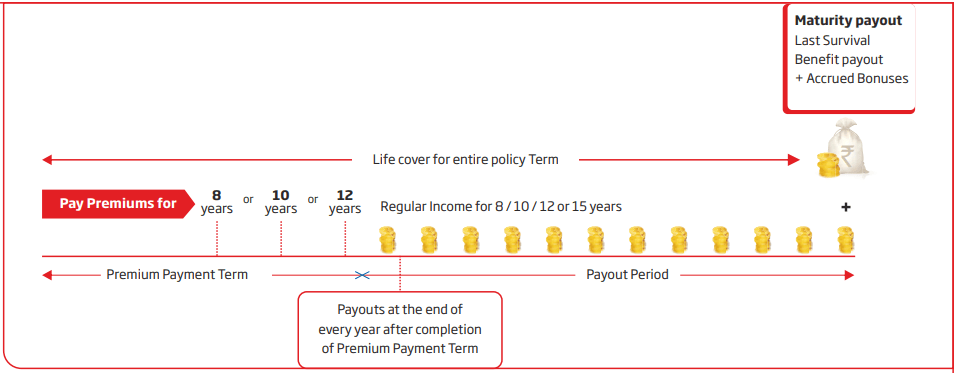

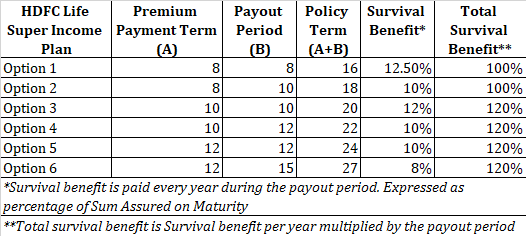

PremiumBetalingstermijn + Uitbetalingstermijn =Polistermijn

Tijdens de uitbetalingsperiode krijgt u 100% of 120% van het verzekerde bedrag op de vervaldag. Het percentage is afhankelijk van uw variant. Het voordeel wordt gelijkmatig verdeeld over de uitbetalingstermijn.

Op de eindvervaldag krijgt u verschillende bonussen die aan de polis worden toegevoegd. Bovendien krijgt u aan het einde van de polisperiode een eventuele eindbonus.

Volwassenheidsvoordeel =Opgebouwde ReversionaryBonus (elk jaar aangekondigd) + Interim bonus, indien van toepassing + Terminal Bonus, indien van toepassing (alleen van toepassing in het jaar van overlijden/vervaldag)

Let op, de betaling van de laatste tranche van de overlevingsuitkering valt samen met de uitkering van de vervaldatum.

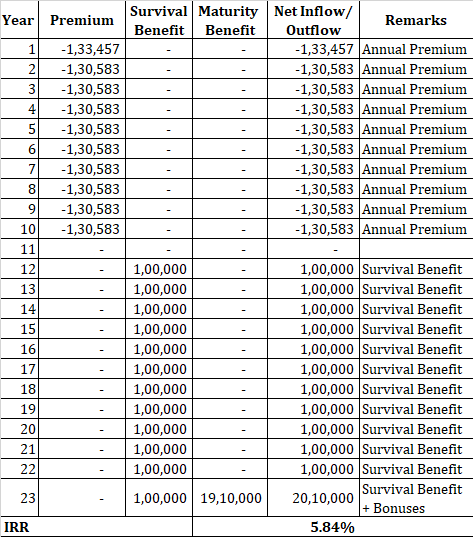

A45-jarige koopt optie 4 (Premiebetalingstermijn:10 jaar, uitbetalingstermijn:12 jaar, polisduur:22 jaar).

SumAssured op vervaldag:Rs 10 lacs

De jaarlijkse premie is Rs 1,28 lacs (vóór GST). Nadat de btw is inbegrepen, bedraagt de premie voor het eerste jaar Rs 1,33 lacs en de premie voor de daaropvolgende jaren Rs 1,31 lacs.

Pointto Note :Som Assured onLaturity is Rs 10 lacs, terwijl de jaarlijkse premie Rs 1,33 lacs is. Het is duidelijk dat SumAssured op de eindvervaldag minder dan 10 keer de jaarlijkse premie is. Het voordeel is echter dat de instapleeftijd 45 jaar is. Daarom zorgt de tweede component van DeathBenefit ervoor dat de minimale overlijdensuitkering 10 keer de jaarlijkse premie is. Dit zorgt er ook voor dat uw polisvoordelen worden vrijgesteld van belasting. Onthoud dat u deze luxe niet zou hebben gehad als u ouder dan 50 was op het moment van binnenkomst.

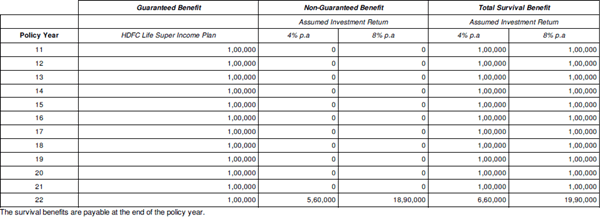

SurvivalBenefi t:De polishouder krijgt 10% van het verzekerde bedrag op de vervaldag, d.w.z. Rs 1 lac per jaar vanaf het einde van de 11 de polisjaar tot het jaar van 22 nd polisjaar.

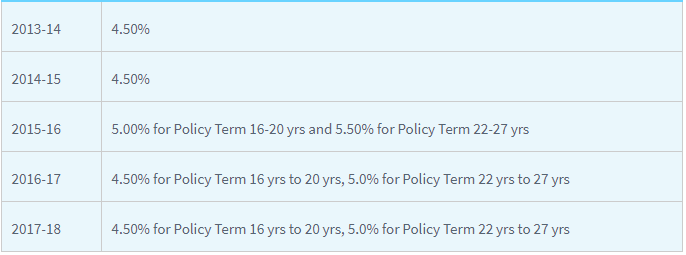

Lijdsduurvoordeel :Berekening van de looptijdvoordeel is lastig omdat de bonuspercentages niet gegarandeerd zijn en niet vooraf bekend zijn. Voor de reversionary bonussen kunnen we uitgaan van de historische tarieven. Hier zijn de gegevens over reversionary-bonuspercentages voor het HDFC Life Super Income Plan.

Stel dat u een Simple Reversionary-bonus van 5,5% krijgt. Reversionary Bonus wordt uitgedrukt als een percentage van het verzekerde bedrag op de vervaldag. In dit geval hadden we Sum Assured on Maturity gekozen voor Rs 10 lacs. Daarom zal de jaarlijkse bonus Rs 55.000 per jaar bedragen. Onthoud dat deze bonus niet aan u wordt uitbetaald, maar wordt toegevoegd aan de polis. U krijgt de uitkering op het moment dat de polis afloopt.

Voor een polisperiode van 22 jaar komt dit uit op Rs 55.000*22 = Rs 12,1 lacs

Voor de eindbonus hebben we geen eerdere gegevens. Zoals ik zie, is de eindbonus nog niet aangekondigd in dit beleid .We zullen de cijfers uitwerken met enkele aannames.

Verzekeringsmaatschappijen zijn verplicht om illustraties te delen tegen een investeringsrendement van 4% en 8%. Voor dit soort plannen lijkt een rendement van 8% op de investering een prima veronderstelling, gezien het soort investeringen dat zal worden gedaan. Hier is een momentopname van de illustratie voor hetzelfde hypothetische voorbeeld als in de illustratie.

Het toont Rs 18,9 lacs als looptijdvoordeel. Met onze aanname is Rs 12,1 lacs al afkomstig van de reversionary-bonus. Laten we zeggen dat de eindbonus Rs 7 lacs is. Daarom is de totale looptijdwaarde van Rs 19,1 lacs.

Uw rendement voor deze 22-jarige investering is 5,84% per jaar. (met aannames). U kunt maximaal 6% per jaar verwachten. Trouwens, het rendement zal beter zijn voor jongere beleggers en slechter voor oudere beleggers.

Het belangrijkste is dat de verzekeringsmaatschappij 8% per jaar zou verdienen. op zijn investeringen verdient u slechts 5,84% per jaar. vanwege verschillende kosten, waaronder sterftekosten.

Dezelfde persoon koopt een looptijd van Rs 50 lacs (polistermijn van 22 jaar) en investeert het resterende bedrag in PPF. De jaarlijkse premie voor overlijdensrisicoverzekeringen is Rs 13.584 (45 jaar, polisduur van 22 jaar).

Stel dat u een rendement van 8% per jaar verdient in PPF. Verder gaan we ervan uit dat u jaarlijks geld kunt afsluiten voor premiebetalingen voor overlijdensrisicoverzekeringen en overlevingsuitkeringen (om de Superincome-structuur te repliceren) bij PPF. Uiteindelijk heb je Rs 25,5 lacs (je hebt slechts Rs 19,1 lacs in het Super Income-plan).

Hier zijn extra voordelen van het gescheiden houden van verzekeringen en investeringen.

Kortom, u kunt het HDFC Life Super Income Plan vermijden. Het enige dat u nodig heeft, is een goedkope levensverzekering, doordachte investeringen en investeringsdiscipline. Als je dat niet kunt, zoek dan professionele hulp.

Wilt u uw bedrijf laten groeien? U hebt een groeistrategie nodig

Het belang van een IT-strategie voor kleine bedrijven

Het statuut van verjaringstermijnen voor de incasso van Illinois

Vijf bronnen van snel geld voor uw kleine bedrijf

Sticker Shock - de kosten van het verzekeren van tienerbestuurders in alle 50 staten