LIC heeft in maart 2020 twee nieuwe Unit-Linked Insurance Plans (ULIP's) gelanceerd, LIC Nivesh Plus (Plan 849) en LIC SIIP (LIC Systematic Investment Insurance Plan, Plan 852) .

LIC is een kolos in traditionele levensverzekeringsplannen en is niet erg actief geweest op het gebied van unit-linked producten. De particuliere verzekeraars zijn superactief geweest op het gebied van ULIP en hebben in hun ULIP-producten behoorlijk wat productinnovatie laten zien. De kosten zijn gedaald, wat een goede ontwikkeling is voor de investeerders. Zoals ik zie, wil LIC nu de particuliere verzekeraars inhalen.

Laten we in dit bericht meer te weten komen over het LIC Nivesh Plus-abonnement.

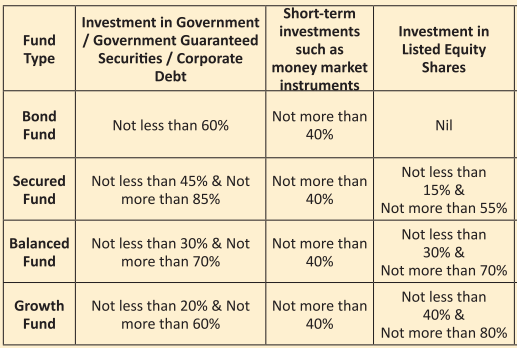

Raadpleeg dit bericht voor een diepgaande duik in verschillende soorten kosten in ULIP's, hoe ze worden aangepast en hun impact op het rendement.

De ULIP's hebben dezelfde nomenclatuur voor de kosten. Ik zal gebieden aangeven waar LIC Nivesh Plus beter of slechter is dan andere populaire ULIP's.

Premium toewijzingskosten :Deze kosten worden van de premie afgetrokken voordat uw geld wordt belegd. GST is ook van toepassing op deze kosten.

In LIC Nivesh Plus zijn de premietoewijzingskosten

Daarom, als u Rs 10 lacs in het plan investeert, wordt Rs 41.300 (incl. 18% GST) in rekening gebracht in geval van offline aankoop en Rs 17.700 (incl. 18% GST) in geval van online aankoop. Dit geld is gewoon op.

In een tijd waarin particuliere verzekeraars in de richting van nul toewijzing van premies gaan, althans voor online verkopen, zijn deze kosten afschuwelijk.

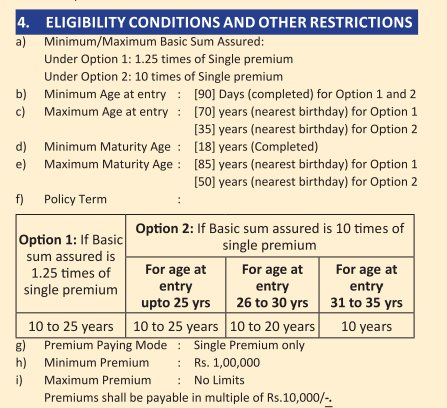

Overlijdensrisico's: Deze kosten gaan naar het verstrekken van u de levensverzekering. De overlijdensbijdrage is afhankelijk van uw leeftijd en wordt maandelijks teruggevorderd door maandelijks opzeggen van fondsdeelbewijzen. Ik reproduceer de sterftetabel uit het polisdocument op de LIC-website.

De sterftecijfers stijgen met de leeftijd. Dus als u oud bent, zullen sterftecijfers meer van invloed zijn op uw rendement. Tegelijkertijd, aangezien dit een Type I ULIP is (sum-at-risk =Sum Assured – Fund Value), zal de impact van sterftekosten lager zijn.

Als u echter het verzekerde bedrag als 10 keer koopsom hebt gekozen, zullen de sterftekosten uw rendement vernietigen (hierover later meer).

Ik vond de kosten iets hoger dan sommige ULIP's van particuliere bedrijven waar ik naar keek.

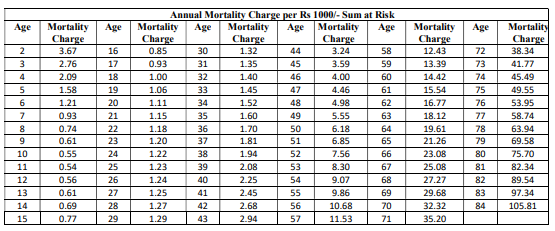

Dit is erg interessant. LIC Nivesh Plus is een abonnement met eenmalige premie. Single Premium-plannen hebben een uniek belastingprobleem.

We weten allemaal dat de opbrengsten van levensverzekeringen vrijgesteld zijn van belasting. Ja, meestal, maar dat is niet altijd het geval. Om de opbrengst op de vervaldag vrij te stellen van belasting, moet het verzekerde bedrag ten minste 10 keer de jaarlijkse (of koopsom)premie bedragen. Als aan deze voorwaarde niet wordt voldaan, is de opbrengst op de vervaldag belastbaar. Er is ook een TDS van 5%.

Bij optie 1 (het verzekerde bedrag is 1,25 keer koopsom) wordt aan deze voorwaarde niet voldaan. Daarom zijn de opbrengsten op de vervaldag belastbaar.

Bij optie 2 (het verzekerde bedrag is 10 keer koopsom) wordt aan deze voorwaarde voldaan. De opbrengst van de looptijd is daarom vrijgesteld van belasting. Omdat Sum-at-Risk echter erg hoog is, zullen de sterftekosten zwaar op uw rendement drukken.

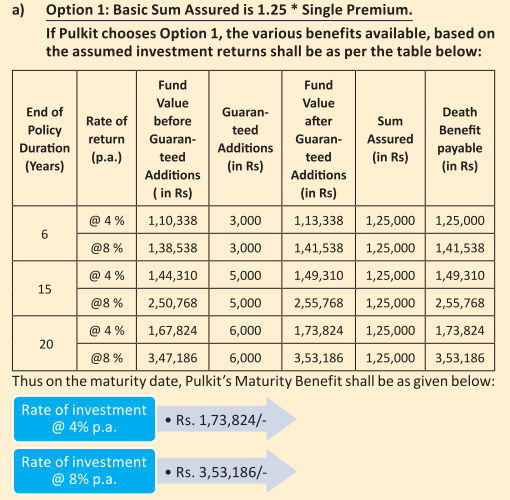

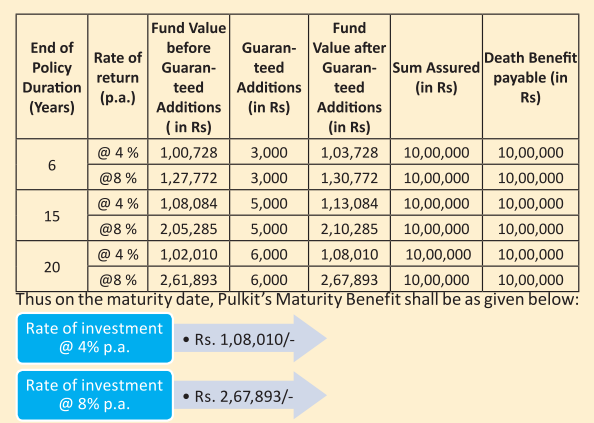

Laten we dit begrijpen aan de hand van een voorbeeld. LIC heeft mijn taak gemakkelijker gemaakt. Ik reproduceer illustraties uit de productbrochure.

Pulkit is 30 jaar en investeert Rs 1 lac in dit plan.

De afbeeldingen tonen rendementen voor bruto beleggingsrendementen van 4% en 8% per jaar. (zoals voorgeschreven door IRDA). Als ULIP zou je verwachten dat de investeringen een hoger rendement opleveren, maar dat is nu niet belangrijk. Het rendement is ook afhankelijk van uw leeftijd en het gekozen geld.

Laten we eerst naar optie 1 kijken.

Volgens de illustratie, als Pulkit zou investeren in het 20-jarige beleid, zou hij aan het einde van 20 jaar Rs 3,53 lacs hebben (uitgaande van een brutorendement van 8% per jaar). Dat is een nettorendement van 6,51% per jaar. 1,49% per jaar afgeslagen. Waar is het geld gebleven? Naar verschillende soorten kosten.

Als uw nettorendement 8% per jaar was voor deze investering zou u Rs 4,66 lacs hebben gekregen. Dit betekent dat kosten bijna 31% van het brutorendement wegvagen.

Houd er rekening mee dat dit geld belastbaar is.

Nu, naar optie 2 (het verzekerde bedrag is 10 keer de eenmalige premie)

Pulkit eindigt met Rs 2,67 lacs (bij 8% per jaar brutorendement). Dat is veel lager dan Rs 3,53 lacs in optie 1. Onder optie 2 is uw nettorendement 5,05% per jaar. (was 6,51% bij optie 1). Dat is 2,95% per jaar. geschoren van het brutorendement. Kosten vegen bijna 55% van het brutorendement weg.

Waarom dit verschil?

De mortaliteitskosten zullen veel hoger zijn, aangezien het verzekerde bedrag 10 lacs is (10 keer eenmalige premie). Bij optie 1 is het verzekerde bedrag Rs 1,25 lacs.

De enige troost is dat deze opbrengsten vrijgesteld zijn van belasting.

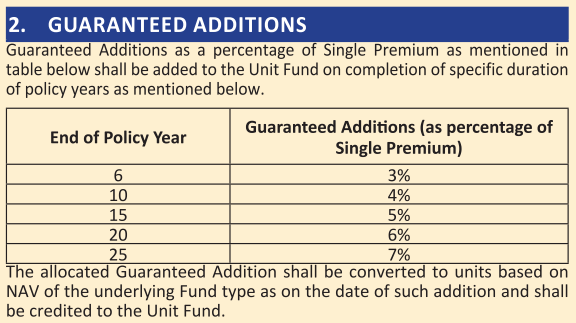

Het plan biedt ook gegarandeerde toevoegingen (soort loyaliteitsvoordelen).

Zoals altijd is dit pure onzin. Alles komt van jouw geld (van alle kosten die ze hebben geïnd). Dit is niets meer dan een marketinggimmick.

Mijn antwoord is Nee. Ik raad u aan om uw verzekerings- en beleggingsproducten gescheiden te houden. U kunt beter een termijnplan kopen en beleggen in pure beleggingsproducten zoals PPF, beleggingsfondsen enz.

Als u echter in dit plan moet investeren (veel beleggers kunnen niet gewoon nee zeggen tegen LIC), denk dan goed na over de keuzes voor verzekerd bedrag en hun gevolgen voor het rendement en de belasting.

Welke soorten leningen zijn HMDA-rapporteerbaar?

De geschiedenis van Disney Stock

Aandelenmarkt vandaag:aandelen schudden Delta twijfels van zich af, S&P 500 Tags New High

Auto's die het meest waarschijnlijk 200.000 mijlen meegaan, hebben dit gemeen

4 manieren om een pompoen te gebruiken na Halloween