Investeren is het allerbelangrijkste dat u kunt doen om uw financiële toekomst veilig te stellen - en hoe eerder u begint, hoe gemakkelijker het is om rijk te worden. Er is meer dan 100 jaar bewijs op de aandelenmarkt dat dit suggereert.

Aandelen en obligaties zijn een geweldige plek om te beginnen, dus daar gaan we in dit bericht dieper op in. Maar laten we het eerst hebben over de typische percepties van beleggen.

Mensen begrijpen nog steeds niet wat beleggen precies is. Mensen lijken te denken dat er een magische manier is om fortuin te maken met aandelen en obligaties. Van wat ik heb gezien, denken de twee dingen die mensen het meest fout doen aan beleggen:

En eerlijk gezegd heb je alle reden om dit te geloven.

Dankzij Hollywood en de (vervelende) pratende hoofden op kabelnieuws, zijn we beleggingen gaan zien als een maniakaal wezen dat niet geschikt is voor de gemiddelde persoon... en velen van ons begrijpen gewoon niet precies hoe beleggen werkt.

Daarom willen we een aantal van die mythes en opvattingen over beleggen uit de wereld helpen door ons te concentreren op enkele van de meest voorkomende onderwerpen die u zult horen als het om beleggen gaat:

Hoe werken aandelen en obligaties? Hoe kunt u ze in uw portefeuille balanceren? Wat is het verschil tussen aandelen en obligaties?

Dit artikel gaat niet over welke aandelen op dit moment hot zijn of wat voor soort beleggingsstrategie u vandaag tot een zillionaire gaat maken. Als je op zoek bent naar zoiets, raad ik je aan terug te gaan naar de experts op kabelnieuws.

SPOILER ALERT:Cramer heeft het sinds 2008 veel slechter gedaan dan de S&P 500.

Blijf in plaats daarvan in de buurt voor een no-BS-les over aandelen en obligaties, wat ze zijn en welke rol ze kunnen spelen in uw toekomstige investeringen.

Wanneer u de aandelen van een bedrijf bezit, bezit u een deel van dat bedrijf. Aandelen worden om die reden ook wel equity genoemd - u bezit een klein stukje van het bedrijf.

Bonus: Klaar om schulden af te stoten, geld te besparen en echte rijkdom op te bouwen? Download onze GRATIS ultieme gids voor persoonlijke financiën.Als het bedrijf het goed doet, doen uw aandelen het ook goed. Dus idealiter wil je investeren in sterk presterende bedrijven.

U kunt kopen en verkopen wanneer u maar wilt via uw makelaar of zelfbedieningssites zoals E*Trade of TD Ameritrade.

Het is onvermijdelijk dat wanneer ik iemand leer over de basisprincipes van aandelen, iemand met talloze vragen als deze komt:

Eerst en vooral:VERTRAGEN.

Voordat u een belegging in een soort aandeel doet, wilt u stoppen en ervoor zorgen dat u begrijpt hoe u moet beslissen welke aandelen u wilt kopen. Het begrijpen van aandelen is de eerste stap voordat u uw geld begint te stapelen op wat er op de dag goed uitziet.

De eenvoudigste manier om het universum van aandelenopties te verkleinen, is door te denken aan bedrijven die u leuk vindt en gebruikt.

Neem nu de tijd om 15 bedrijven die u gebruikt op te schrijven en keer op keer terug te keren.

Denk aan alles. Bijvoorbeeld:

In plaats van 5.000 aandelenopties om uit te kiezen, heb je nu 15 bedrijven waarin je zou kunnen investeren.

Onthoud:een goed bedrijf is niet per se een goed aandeel!

Voor elk aandeel heb je een diepere analyse nodig dan "Ik vind khaki's van Gap geweldig, dus ik zal er aandelen van kopen!"

In plaats daarvan wil je naar 5 verschillende gebieden kijken:

Je kunt al deze informatie gratis online krijgen - en het is verstandig om zoveel mogelijk onderzoek te doen. Als u een reden ziet om aan een bedrijf te twijfelen op basis van een van de bovenstaande gebieden, vermijd die aandelen dan.

Bonus:wil je weten hoe je zoveel geld kunt verdienen als je wilt en hoe je het leven kunt leiden op jouw voorwaarden? Download mijn GRATIS ultieme gids om geld te verdienen

Hier zijn enkele geweldige websites om u op weg te helpen:

In het begin zullen alle grafieken, inkomsten en balansen ongelooflijk verwarrend zijn - maar hoe meer je ernaar kijkt, hoe meer je een goed idee krijgt van wat er aan de hand is. Het vergt alleen wat oefening.

Voordelen van beleggen in aandelen

Nadelen van beleggen in aandelen

Obligaties zijn als schuldbekentenissen die u van banken krijgt. Je leent ze geld in ruil voor een vast bedrag aan rente.

Als je een 1-jarige obligatie koopt, zegt de bank:"Hé, als je me $ 100 leent, geven we je binnen een jaar $ 102 terug."

Het geschatte huidige rendement voor een 2-jarige obligatie is ongeveer 2%. (Kijk hier voor het nummer tot op de seconde.) Over het algemeen zijn obligaties:

Wat voor soort persoon zou met deze kwaliteiten in obligaties beleggen?

Welnu, iedereen die precies wil weten hoeveel ze volgende maand krijgen, moet in obligaties beleggen. Het maakt niet uit of je in de twintig of in de zeventig bent. Als u een stabiele belegging wilt - ondanks het lagere rendement - dan zijn obligaties iets voor u.

Sommige mensen willen tenslotte niet het soort volatiliteit dat de aandelenmarkt biedt. En dat is prima.

Nu we de basis hebben behandeld van wat aandelen en obligaties zijn, gaan we de belangrijkste verschillen tussen beide eens nader bekijken.

De belangrijkste manieren waarop aandelen en obligaties van elkaar verschillen, zijn op drie manieren:

De eerste manier waarop aandelen en obligaties verschillen, is hoe de eigenaar een rendement op zijn investering krijgt. Met aandelen, omdat u een deel van een bedrijf bezit, kunt u dividend ontvangen. Dit zijn bedrijfswinsten die aan aandeelhouders worden uitgekeerd.

Bij obligaties krijg je rendement uit rente, want wat je hebt gekocht is in feite een schuld.

Een andere manier om geld te verdienen met aandelen of obligaties is door ze te verkopen voor een hogere prijs dan je ze hebt gekocht, maar dit hangt van veel verschillende factoren af.

Het enige dat vrijwel iedereen over de aandelenmarkt weet, is dat het riskant is. Er zijn nul garanties dat u uw geld terug zult verdienen, laat staan meer daar bovenop. Dat is het belangrijkste dat mensen ervan weerhoudt om op de aandelenmarkt te beleggen.

Degenen die bijzonder risicomijdend zijn, kunnen echter een gelukkiger tijd hebben met obligaties. Aangezien obligaties schuldbeleggingen zijn, moet het bedrijf of de overheid waarvan u de obligatie koopt, u terugbetalen. Je kunt er niet omheen, dus dit is goed nieuws voor jou.

U krijgt een gegarandeerd rendement op uw investering in de vorm van rente. Het nadeel is dat de rendementen meestal veel lager zijn dan die van aandelen.

De derde manier waarop aandelen en obligaties van elkaar verschillen, is met voordelen. Het mooie van aandelen is dat je aandeelhouder bent, wat betekent dat je binnen dat bedrijf stemrecht kunt hebben.

Dit is echter wel afhankelijk van de opzet van de aandeelhouders. Verwacht dus niet dat je door de deuren van het hoofdkantoor van Apple zult walsen en grote veranderingen zult doorvoeren omdat je één aandeel hebt gekocht.

Met obligaties daarentegen is het belangrijkste voordeel dat u kunt krijgen een voorkeursbehandeling wanneer die obligatie afloopt.

De twee soorten investeringen die u moet kennen, zijn de aandelen- en obligatiemarkten. Deze verwijzen naar twee verschillende manieren waarop investeringen worden gekocht en verkocht. Op de schuldmarkt, oftewel de obligatiemarkt, worden beleggingen in leningen gekocht en verkocht. Op de aandelenmarkt of aandelenmarkt is het eigen vermogen in een bedrijf dat wordt gekocht en verkocht. Over het algemeen wordt de aandelenmarkt als een hoger risico beschouwd dan de schuldmarkt.

De obligatiemarkt of schuldmarkt werkt door een bedrijf dat een lening aangaat. In plaats van naar de bank te gaan, krijgen ze die financiering van investeerders die obligaties kopen.

Het bedrijf betaalt vervolgens een "rentecoupon", de jaarlijkse rente die op een obligatie wordt betaald.

Obligaties vallen op korte, middellange en lange termijn. Kortlopende obligaties "vervallen" of worden in wezen binnen één tot drie jaar afbetaald. Obligaties op middellange termijn hebben een looptijd van ongeveer tien jaar en langlopende obligaties hebben een veel langere looptijd.

Meerwaarden zijn wat u verdient nadat u een actief voor meer hebt verkocht dan waarvoor u het hebt gekocht. Als u bijvoorbeeld een huis koopt en het stijgt in waarde tegen de tijd dat u het verkoopt, heeft u zojuist een meerwaarde behaald. Als u op de aandelenmarkt een aandeel verkoopt voor een hogere prijs dan u het heeft gekocht, gefeliciteerd, u heeft zojuist een meerwaarde behaald.

Maar hoe zit het met obligaties?

Obligaties zijn een beetje lastiger omdat ze doorgaans wat moeilijker te verkopen zijn dan aandelen. Bij obligaties is uw inkomstenbron eerder gerelateerd aan rente dan aan aandeleninkomsten.

Obligaties worden vaak pas aangehouden als ze de vervaldatum hebben bereikt en worden voor die tijd verkocht. Als u dit doet, kunt u een meerwaarde (of verlies) verdienen, afhankelijk van wat er is gebeurd met het bedrijf dat u de obligatie heeft verkocht. Als het je lukt om je obligatie te verkopen voor een hoger bedrag dan dat je hem hebt gekocht, is dit een meerwaarde.

De aandelenmarkt of aandelenmarkt is een markt waar het eigendomsaandeel in een bedrijf wordt gekocht en verkocht.

Er zijn twee manieren om geld te verdienen met aandelen:dividenden en verkopen.

Eigenaren van aandelen kunnen profiteren van dividenden, een percentage van de bedrijfswinsten dat aandeelhouders ontvangen. Het is misschien een beetje raar om jezelf als aandeelhouder te zien... maar dat is precies wat je bent als je een aandeel bezit.

Afhankelijk van een groot aantal factoren, kan degene die aandelen bezit ook profiteren wanneer hij deze verkoopt. Maar dit werkt alleen als de marktprijs is gestegen sinds je hem hebt gekocht.

De aandelenmarkt is iets volatieler dan obligaties. Aandelen kunnen om verschillende redenen in waarde stijgen of dalen. Aandelen kunnen worden beïnvloed door sociale veranderingen, politiek, economische gebeurtenissen of zelfs het tweeten van de CEO (eye roll-emoji).

Dit maakt ze een risicovollere investering, maar daarom moet u uzelf erover informeren. En als je er nog bent, gefeliciteerd!

Dus nu we de basisprincipes van aandelen en obligaties hebben behandeld, is de vraag:waar belegt u in? U kunt aandelen of obligaties doen, maar een combinatie van beide is een populaire keuze. Het spreidt uw risico en diversifieert uw portefeuille - iets waar u altijd naar moet streven.

Maar waar moet je meer in investeren? Het veiligere, gegarandeerde maar lage rendement van obligaties of de aandelen met een hoger risico en een hogere opbrengst?

Welnu, hier is geen duidelijk antwoord. Het hangt allemaal af van...

Beleggingsportefeuilles vallen allemaal ergens op een schaal van super agressief tot conservatief.

Een super agressieve beleggingsstrategie zou zijn om 100% van uw geld in aandelen te stoppen. Een conservatieve portefeuille zou niet meer dan 50% in aandelen hebben.

Voor een gematigde groei, wil je meer kijken naar een 60/40 verdeling van aandelen en obligaties.

Hoe verhoudt zich dat tot pensioen?

Als uw portefeuille een belangrijk onderdeel is van uw pensioenstrategie, hangt de hoeveelheid risico die u moet nemen af van hoe dicht u bij pensionering bent. Met andere woorden, als u bijna met pensioen gaat, wilt u niet al uw geld op risicovolle aandelen dumpen. U wilt uw portefeuille opnieuw in evenwicht brengen om een beetje veiliger en voorspelbaarder te zijn. In dit geval zou je waarschijnlijk kiezen voor de meer conservatieve verdeling.

Degenen die jonger zijn, hebben wat meer flexibiliteit, want over het algemeen geldt:hoe meer tijd in de markt, hoe meer tijd uw portefeuille heeft om te herstellen als deze een dip neemt.

Bonus: Klaar om schulden af te stoten, geld te besparen en echte rijkdom op te bouwen? Download onze GRATIS ultieme gids voor persoonlijke financiën.Dus nu weet je allemaal wat aandelen en obligaties zijn, hoe begin je erin te beleggen? Naarmate de smaak voor beleggen groeit, groeien ook de opties die voor ons beschikbaar zijn. Nu is het gemakkelijker en toegankelijker dan ooit. Hier zijn een paar populaire opties om aan de slag te gaan:

Mogelijk is de meest populaire manier van beleggen het gebruik van een online brokerage. Dit werkt ongeveer hetzelfde als een traditionele persoonlijke makelaar, maar de kosten zijn lager en u kunt het allemaal via uw smartphone doen.

Met online brokers kunt u alle soorten beleggingen kopen, inclusief individuele aandelen, fondsen en obligaties via een website of app.

Een andere populaire manier om te beleggen is om een beleggingsfonds te gebruiken in plaats van te beleggen in individuele aandelen. Beleggingsfondsen zijn samengesteld uit verschillende bedrijven, dus het risico van investeringen is gespreid in plaats van gericht en riskant.

In tegenstelling tot veel online brokers hebben beleggingsfondsen doorgaans een toegewijde fondsbeheerder die de beste investeringen voor u kiest. Dit betekent dat ze als resultaat veel hogere kosten hebben.

Indexfondsen zijn samengesteld uit een groep bedrijven, zodat het risico gespreid is. Het belangrijkste verschil tussen index- en beleggingsfondsen is dat indexfondsen passief worden beheerd.

Dit betekent dat ze de goedkopere optie zijn en ook de minder volatiele optie. In plaats van te proberen de markt te verslaan, kijken indexfondsen ernaar en doen verstandige investeringen.

Het klinkt misschien een beetje sci-fi, maar het is vrij eenvoudig. Een robo-adviseur is een digitaal platform dat uw geld investeert door middel van automatisering en algoritmen. Er is weinig of geen menselijk contact bij betrokken (ideaal voor introverte mensen), dus het is een zeer hands-off soort beleggen.

Ten slotte, als u het geld heeft om te spatten en serieuze investeringen wilt doen, is het inhuren van een toegewijde investeringsmanager een andere optie. Dit is de duurste optie omdat u advies en service op maat krijgt. Het is dus niet ideaal voor degenen die geld willen besparen op kosten.

Als het gaat om waarin u wilt beleggen, zijn aandelen en obligaties beide solide beleggingen - zolang u maar uw onderzoek doet.

Wat ik denk dat IEDEREEN zou moeten doen als het om hun beleggingen gaat, is eenvoudig:goedkope, gediversifieerde indexfondsen.

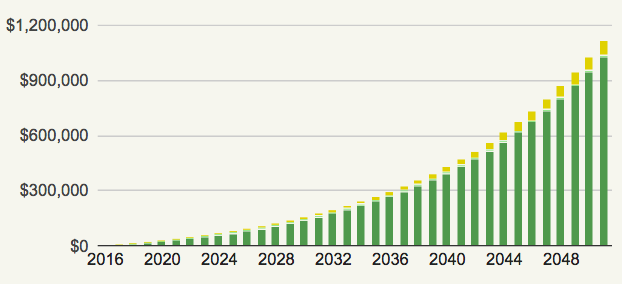

Laten we eens naar een voorbeeld uit de praktijk kijken.

Stel dat u 25 jaar oud bent en besluit $ 500 per maand te investeren in een goedkoop, gediversifieerd indexfonds. Als je dat doet tot je 60e, hoeveel geld denk je dan te hebben?

Kijk eens:

[grafiek uit origineel artikel invoegen]

$ 1.116.612,89.

Dat is juist. Je zou miljonair zijn na slechts een paar duizend dollar per jaar te hebben geïnvesteerd.

Slimme investeringen hebben meer te maken met consistentie dan het najagen van populaire aandelen of iets anders:

De twee essentiële manieren om uw geld te beleggen zijn eenvoudig:

Opmerking:als $ 500/maand veel klinkt, lees dan alle manieren waarop u dat geld kunt vrijmaken met slechts een paar telefoontjes.

Als je net begint, is het zo geweldig dat je hier bent.

Voor financiële zekerheid is het belangrijker dan wat dan ook om vroeg te beginnen. En maak je geen zorgen als je denkt dat je een beetje laat bent voor het spel. De beste tijd om een boom te planten was tenslotte 20 jaar geleden... de op één na beste tijd is NU.

Man, ik begin te klinken als een gelukskoekje.

Als u op zoek bent naar investeringen, gefeliciteerd! U zet een belangrijke stap in het veiligstellen van uw financiële toekomst. Investeren is echter niet het enige waar u aan moet denken. Evenmin zijn aandelen en obligaties.

Voor een volledig beeld van persoonlijke financiën, moet u zeker een kijkje nemen in The Ultimate Guide to Personal Finance.

Hierin leert u niet alleen hoe u aandelen en obligaties kunt begrijpen, maar ook hoe u: