In de eerste week van december 2019 maakte de regering de weg vrij voor de lancering van Bharat Bond ETF. De Bharat Bond ETF zal beleggen in obligaties die zijn uitgegeven door verschillende eenheden in de publieke sector.

Vanuit het perspectief van beleggers is het een nieuwe investeringsoptie in de vastrentende ruimte. De Bharat Bond ETF is een gemakkelijke en goedkope manier om te beleggen in obligaties van overheidsinstanties. Vanuit het perspectief van de regering geeft het de eenheden in de publieke sector een nieuwe bron van fondsen en helpt het misschien ook de obligatiemarkten in India te verdiepen.

Wat zijn de meest opvallende kenmerken van deze obligatie-ETF? Waar belegt deze ETF? Wat zijn de voor- en nadelen? Hoe worden de inkomsten van de Bharat Bond ETF belast? Moet u beleggen in Bharat Bond ETF's?

Voordat we dieper ingaan op Bharat Bond ETF's, laten we het even hebben over ETF's en Bond ETF's.

Een ETF (Exchange-Traded Fund) is een passief beleggingsfonds dat een index volgt en repliceert. Op het gebied van aandelen hebben we bijvoorbeeld Nifty ETF's en Nifty Next 50 ETF's.

Wanneer u in ETF's belegt, krijgt u eenheden, net als bij beleggingsfondsen. De ETF's worden, zoals de naam al doet vermoeden, verhandeld op de beurzen. U kunt de hele dag in ETF's handelen.

ETF's bieden diversificatie met een enkele belegging en een beperkte hoeveelheid kapitaal en tegen lage kosten. Raadpleeg dit bericht voor een inleiding over ETF's.

Een obligatie-ETF volgt en probeert de prestaties van een obligatie-index te repliceren.

Hier is een goede video over obligatie-ETF's van Edelweiss AMC.

De ETF volgt de Bharat-obligatie-indices zoals hierboven vermeld.

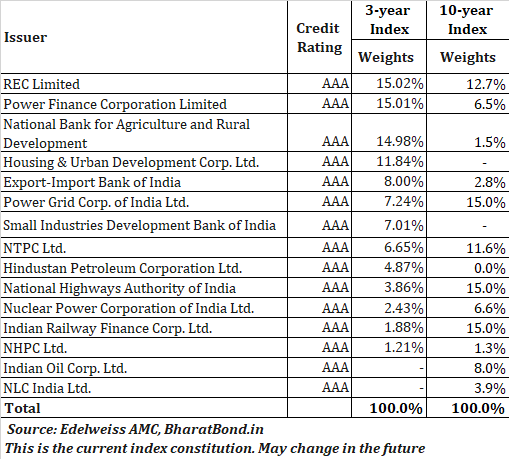

Ik kopieer de opsplitsing van de indexbestanddelen hieronder.

Zoals je kunt zien, zijn alle emittenten overheidsinstellingen en worden ze ondersteund door de regering. Hierdoor wordt het kredietrisico in de ETF bijna geëlimineerd. Alle entiteiten hebben een AAA-rating.

De ETF's zullen beleggen in obligaties die vervallen voordat de ETF afloopt, waardoor het renterisico voor beleggers die beleggen tot het einde van de looptijd aanhouden.

Het rendement is niet gegarandeerd (verzekerd).

De obligatie-ETF's volgen de prestaties van de onderliggende indices, d.w.z. Nifty Bharat Bond Index-april 2023 (3-jarige ETF) en Nifty Bharat Bond Index-2030 (10-jarige ETF).

Het indicatieve rendement van de Nifty Bharat Bond Index-april 2023 is 6,69% per jaar

Het indicatieve rendement van de Nifty Bharat Bond Index-april 2030 is 7,58% per jaar

U mag een rendement verwachten in het vergelijkbare bereik.

Houd er rekening mee dat dit indicatieve rendementen van de index zijn. Uw rendement op ETF zal om de volgende redenen iets anders zijn.

Bovenstaande punten zijn meer van toepassing op de Hold-till-maturity belegger. Als u in deze obligatie-ETF's wilt handelen of vóór de vervaldatum wilt uitstappen, kan uw rendementservaring heel anders zijn vanwege de prijsvolatiliteit (vanwege het renterisico).

Als u in de ETF wilt beleggen, kunt u tijdens de NFO-periode een aanvraag indienen via uw broker. NFO is open vanaf 12 december de tot 20 december de , 2019. Vervolgens kunt u, zodra de ETF's op de beurs zijn genoteerd, ook op de secundaire markt kopen.

Als u in FoF wilt investeren, kunt u een aanvraag indienen via uw distributeur (regulier abonnement) of rechtstreeks vanaf de Bharat Bond-website.

Bekijk de veelgestelde vragen op de Bharat Bond ETF-website voor meer details.

#1 Lage kostenratio :De ETF heeft een kostenratio van 0,0005%. Dit is veel goedkoper dan de goedkoopste beleggingsfondsen.

#2 veiligheid (laag kredietrisico) :Aangezien dit door de overheid gesteunde entiteiten zijn, is de kans op wanbetaling op een van deze obligaties zeer klein. Als u zich voortdurend zorgen maakt over uw portefeuille van beleggingsfondsen, kan Bharat Bond ETF een goed alternatief zijn.

#3 Transparantie :Aangezien de ETF een index volgt, hoeft u zich geen zorgen te maken over het risico van de fondsbeheerder. Onlangs zijn de investeringsbeslissingen van veel AMC's in de schuldfondsruimte in twijfel getrokken. De portefeuille zal dagelijks beschikbaar zijn.

#1 liquiditeit :In een beleggingsfonds waar u eenheden kunt inwisselen bij de beleggingsmaatschappij wanneer u maar wilt. In een ETF kun je dat niet doen. Als u voor de eindvervaldag wilt uitstappen, moet u de obligatie op de beurzen verkopen. Daarvoor moet er voldoende liquiditeit in de balie zijn. Bij gebrek aan voldoende liquiditeit kan de bied-laat-spread erg hoog zijn en uw rendement aantasten. U kunt er niet zeker van zijn of het AMC market-makingdiensten zal leveren in de obligatie-ETF.

#2 renterisico :Ook al is er een beperkt kredietrisico in deze obligaties, de onderliggende beleggingen (vooral de 10-jarige ETF) zijn obligaties met een lange looptijd van de PSU. Het renterisico is er dus nog steeds. Onthoud dat de rentevoet en de obligatiekoersen omgekeerd evenredig zijn. Als de rente stijgt, dalen de obligatiekoersen. Als de rente daalt, stijgen de obligatiekoersen. En de mate van ups en downs hangt af van de duur (looptijd) van de obligaties. Hoe langer de looptijd, hoe hoger de gevoeligheid.

Tegelijkertijd, aangezien deze ETF's obligatie-ETF's met een beoogde looptijd zijn, zal het renterisico met de tijd afnemen (naarmate de looptijd van de onderliggende obligatie afneemt). Een obligatie-ETF die vandaag in 10 jaar vervalt, zal na 3 jaar in 7 jaar vervallen.

In feite is dit een groot verschil tussen schuldbeleggingsfondsen en dit type ETF's. In een schuldbeleggingsfonds zal de fondsbeheerder ernaar streven om het durationprofiel van de portefeuille te handhaven volgens het fondsmandaat. Voor fondsen met een middellange tot lange looptijd zal de fondsbeheerder bijvoorbeeld de portefeuilleduration tussen 4 en 7 jaar houden. Zelfs na 5 jaar zal de duration hetzelfde zijn als de fondsbeheerder de obligaties blijft vervangen om het durationprofiel (looptijd) te behouden. In de ETF's voor obligaties met een beoogde looptijd zal de looptijd (duur van de portefeuille) en daarmee het renterisico in de loop van de tijd afnemen.

Als u een belegger tot einde looptijd bent en de prijsbewegingen kunt negeren, hoeft u zich bovendien geen zorgen te maken over het renterisico.

Zoals eerder vermeld, zullen beleggers geen rentebetalingen ontvangen van de Bharat Bond ETF. De rente van de onderliggende obligaties wordt herbelegd door de ETF. Aangezien er geen rente-inkomsten zijn, is er geen sprake van dat deze inkomsten worden belast.

Als u de obligaties verkoopt voordat de drie jaar zijn verstreken, worden de resulterende meerwaarden behandeld als kortetermijnmeerwaarden en belast tegen uw vaste tarief.

Als u de obligaties na afloop van drie jaar verkoopt. De resulterende meerwaarden worden behandeld als langetermijnmeerwaarden en worden na indexering belast tegen 20%.

Een interessant (en slim) ding om op te merken is dat de 3-jarige ETF en de 10-jarige ETF respectievelijk vervallen in april 2023 en april 2030. Voor een belegger tot einde looptijd levert dit een extra jaar indexatievoordeel op. Aangezien de NFO-periode van 12 december tot december 2019 is, betekent dit dat de obligatie-ETF over iets meer dan 3 en 10 jaar zal vervallen.

Naar mijn mening is Bharat Bond ETF een goede optie om te hebben.

Als u op zoek bent naar een veilig vastrentend beleggingsproduct, dan kan dit een prima belegging voor u zijn. U moet echter een belegger in deze obligaties zijn die tot het einde van de looptijd vasthoudt en prijsbewegingen negeren. Voor langetermijnportefeuilles kunt u dit product overwegen voor het schuldgedeelte van de portefeuille. U kunt het zien als een cumulatieve vaste storting (geen vaste bankdeposito), waarbij u het geld stort en uw geld op de vervaldag met rente terugkrijgt.

Er zijn geen rente-inkomsten uit deze ETF's. Daarom is deze ETF niet geschikt voor beleggers die op zoek zijn naar regelmatige inkomsten uit een belegging. Er is echter een Fund-of-Fund-optie. Van wat ik begrijp, zal de FoF een open einde hebben (niet precies dat, maar het enige wat je nodig hebt is dat het geen gesloten einde heeft, d.w.z. nieuwe abonnementen zijn misschien niet toegestaan, maar je zou in staat moeten zijn om te verzilveren bij het AMC). Daarom om inkomsten te genereren, kunt u investeren in de FoF en een SWP starten vanuit de FoF. De prijsvolatiliteit als gevolg van het renterisico kan echter voor problemen zorgen. Onthoud dat in het geval van een SWP, de roepie-kostenmiddeling omgekeerd werkt. Daarom wordt u geadviseerd om SWP niet uit te voeren vanaf een vluchtig activum

Overigens zou dit niet het einde moeten zijn van Bharat Bond ETF's. Als de uitgifte succesvol is (en waarschijnlijk zal zijn), kunt u in de toekomst veel van dergelijke ETF-problemen verwachten. Na verloop van tijd zult u obligatie-ETF's met verschillende looptijden op de markten beschikbaar hebben. Een obligatie-ETF met een looptijd van 3 jaar die vandaag is gelanceerd, heeft bijvoorbeeld nog 3 jaar te gaan. Na een jaar heeft dezelfde obligatie-ETF nog 2 jaar tot de vervaldag. Daarom heeft u opties om te beleggen in obligatie-ETF's die passen bij uw beleggingshorizon.

Naar mijn mening is Bharat Bond ETF of FoF een prima product en kan het een plaats vinden in veel portefeuilles.

Wat denk je?

Bharat Bond ETF-website

Veelgestelde vragen over Bharat Bond ETF van Edelweiss AMC

Hoe eet je een olifant? Eén hap tegelijk!

Vis, Fava of Gefermenteerd Voedsel? Waar is het vlees (alternatief)?

Elke winter teveel uitgeven? Wij ook. Probeer een aantal van onze favoriete shopping swaps waarmee je genoeg geld bespaart om aan het einde van dit alles een cadeau voor jezelf te kopen.

Chill Brides, deze podcast voor huwelijksplanning is voor jou

Belastinghervorming:5 dingen die ze u niet vertellen