Risico en beloning gaan hand in hand.

Hoe hoger het risico, hoe groter de beloning.

Dus als u op zoek bent naar een hoger rendement, hoeft u alleen maar risico te nemen. Tenminste, dat is wat het Capital Asset Pricing-model (CAPM) gebruikt om het verwachte aandelenrendement te berekenen.

De ervaring is echter totaal anders in verschillende markten. Aandelen met een lage volatiliteit hebben het op de lange termijn beter gedaan dan meer volatiele aandelen.

Hoe was de ervaring in India?

Heeft beleggen met lage volatiliteit betere rendementen opgeleverd dan benchmarkindices zoals Nifty en Sensex? Vanwege hun constructie kunt u verwachten dat dergelijke indices/aandelen een betere (lagere) volatiliteit hebben gedaan dan Nifty of Sensex. Zelfs als de aandelen/indices met een lage volatiliteit hetzelfde rendement kunnen bieden bij een lagere volatiliteit, zult u dus betere voor risico gecorrigeerde rendementen behalen.

Laten we het uitzoeken.

We gebruiken de Total Return Indices (inclusief dividend) voor de volgende 4 indices.

U kunt de methodologie in detail lezen op de NiftyIndices-website.

We hebben een bellwether-index in Nifty. We hebben een aantal indexen met lage volatiliteit en een hoge bèta-index.

Hoewel bèta niet de perfecte indicator is voor absolute volatiliteit, is het een indicator van volatiliteit in relatie tot de markt en zou goed genoeg moeten zijn om het punt in deze oefening naar huis te brengen. De markt heeft een bèta van 1. Als de bèta van een aandeel of een fondsportefeuille groter is dan 1, is het aandeel/het fonds volatieler dan de markt en vice versa.

We vergelijken de prestaties van 1 april 2005 tot 21 augustus 2020.

Nifty High Beta 50 Index werd gelanceerd in november 2012.

Nifty 100 Low Volatility 30-index werd gelanceerd in juli 2016.

De Nifty Low Volatility 50-index werd gelanceerd in november 2012.

Daarom worden de gegevens voorafgaand aan de respectievelijke lanceringsdatums getest. Je moet back-geteste gegevens met een korreltje zout nemen.

Trouwens, lage volatiliteit is slechts een van de investeringsfactoren. Voor meer informatie over factorbeleggen , wat zijn de verschillende factoren (waarde, momentum, lage volatiliteit, kwaliteit, enz.), en hoe deze factorinvesteringen in het verleden hebben gepresteerd, zie dit bericht.

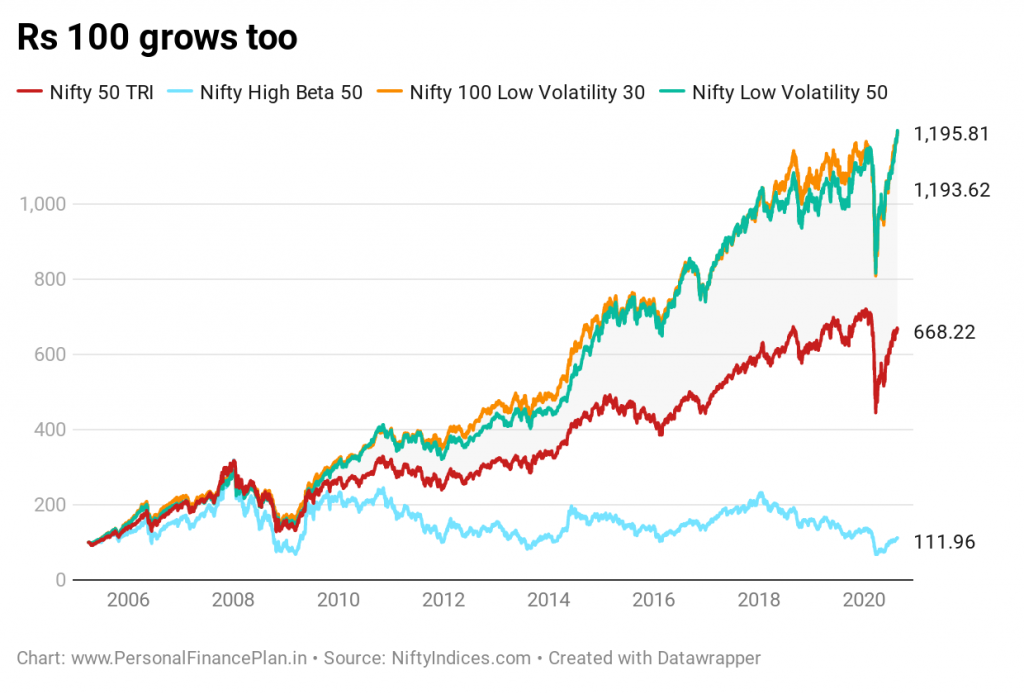

Laten we eerst kijken naar de forfaitaire investering op 1 april 2005.

De prestatie van de Nifty High Beta 50 index is opvallend slecht. Beleggen met een hoge bèta lijkt een complete mislukking, zelfs in de back-test.

Nifty 50 TRI groeit tot 668,22. CAGR van 13,7% per jaar

Nifty High Beta 50 Index groeit naar 111,96. CAGR van 0,7% per jaar

Nifty 100 Low Volatility 30 groeit tot 1.193,62. CAGR van 17,5% per jaar

Nifty Low Volatility 50 groeit tot 1.195,81. CAGR van 17,5% per jaar

Beleggen met hoge bèta was een ramp.

De lage volatiliteitsindices hebben het veel beter gedaan dan Nifty 50 TRI.

De prestaties van de Nifty 100 Low Volatility 30-index en de Nifty Low Volatility 50-index zijn vergelijkbaar voor de meeste parameters (en niet alleen de forfaitaire investering).

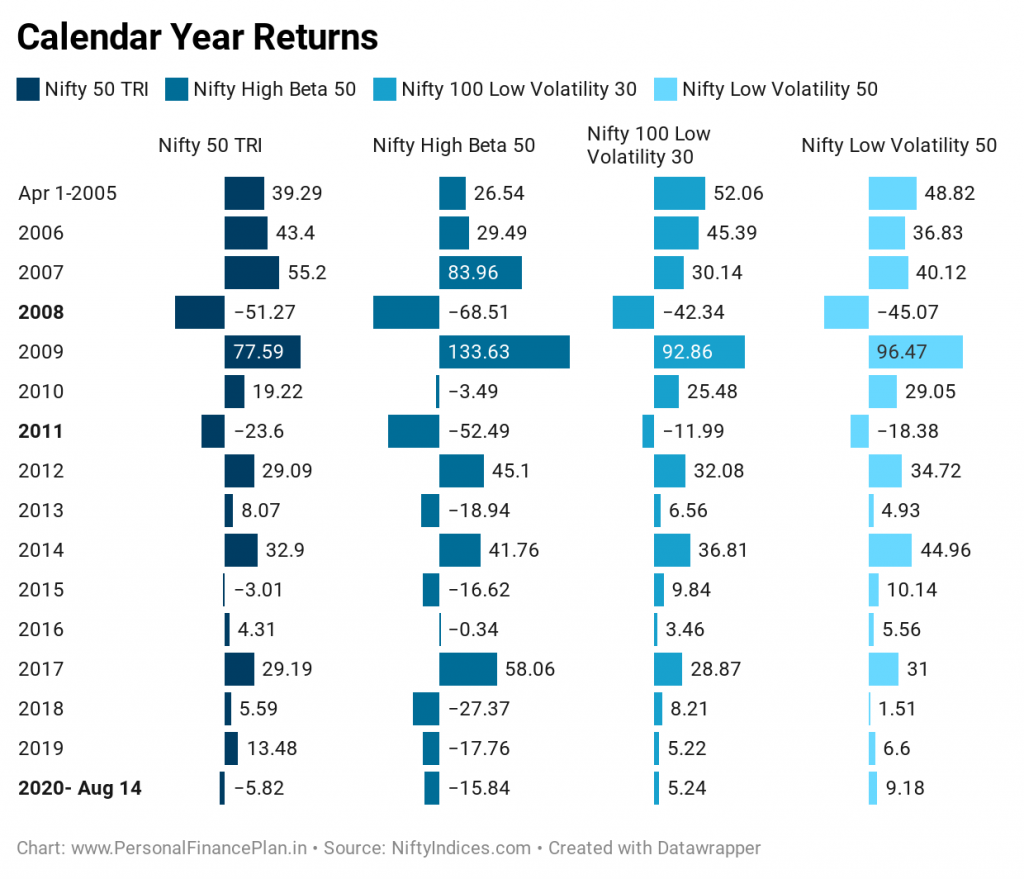

Nifty 50 :Best presterende in 2 jaar. Slechtste prestatie in 3 jaar.

Nifty High Beta 50 :Best presterende in 4 jaar. Slechtste prestatie in 11 jaar. Wauw!

Nifty 100 Lage volatiliteit 30 :Best presterende in 5 jaar. Slechtste prestatie in 2 jaar.

Fijne lage volatiliteit 50 :Best presterende in 5 jaar. Slechtste prestatie in geen van de jaren.

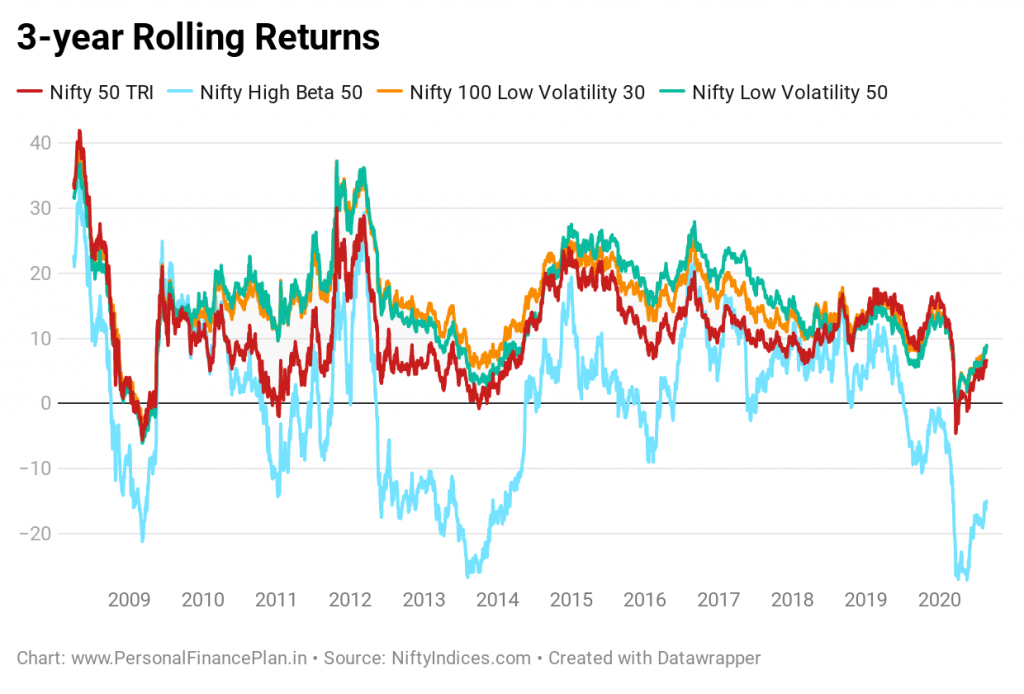

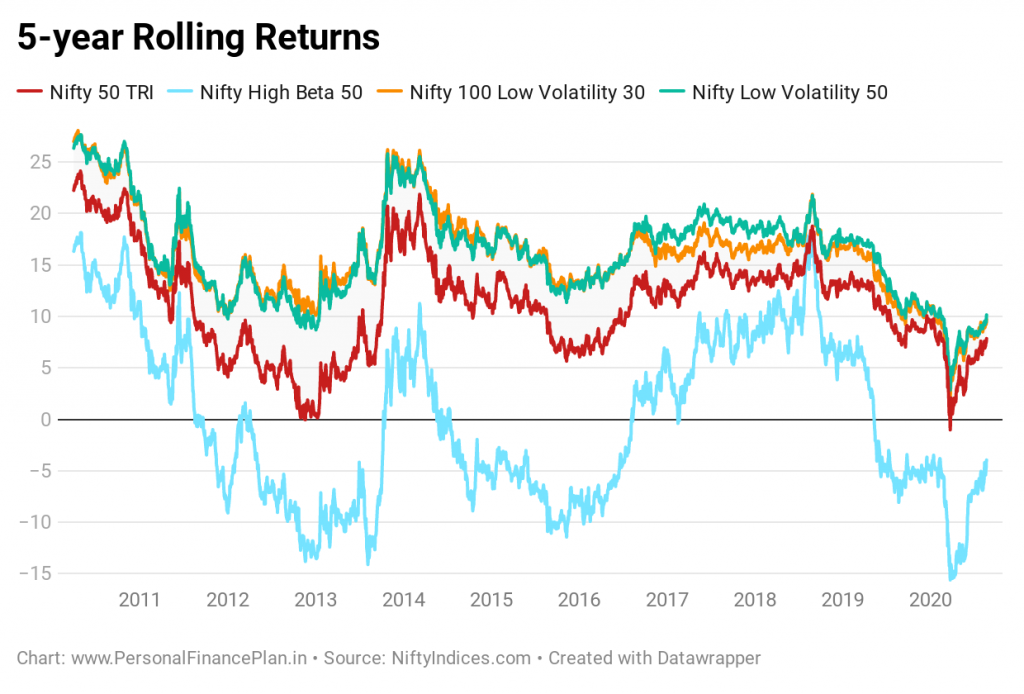

Laten we eens kijken naar het voortschrijdend rendement van 3 en 5 jaar.

Beide indices met lage volatiliteit hebben het beter gedaan dan de Nifty 50-index.

Nifty High Beta 50 is pijnlijk. Zelfs over de lange beleggingshorizon zou u geld hebben verloren.

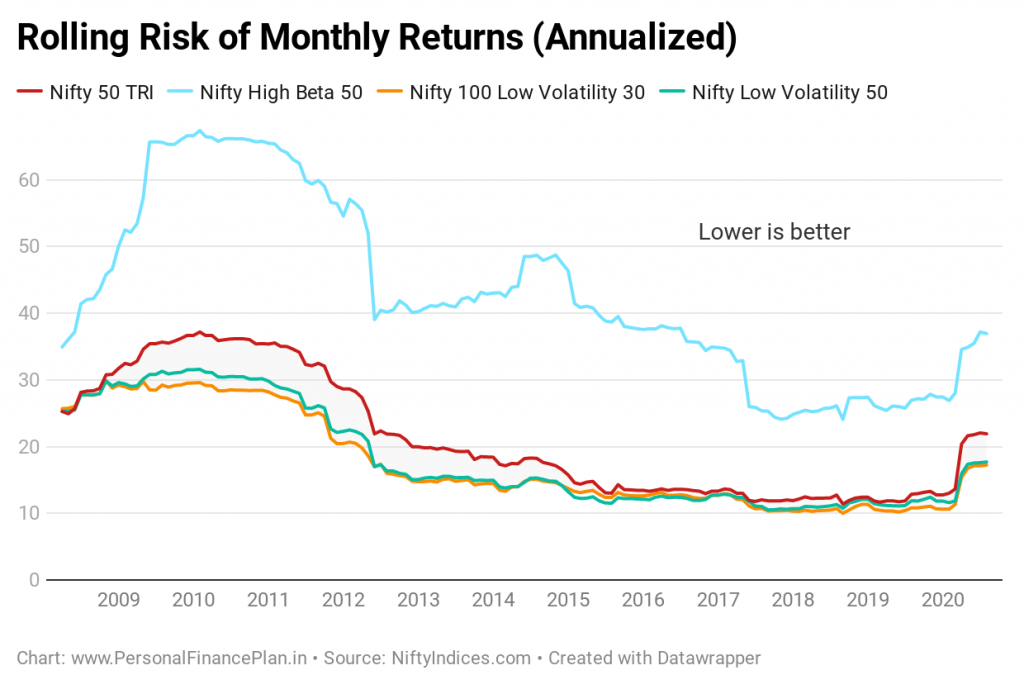

U zult verwachten dat de Low Volatility-indices een lage volatiliteit hebben en de High Beta-index volatieler. Dat is tenslotte de basis van deze indices.

Deze relatie houdt de verwachte lijn aan.

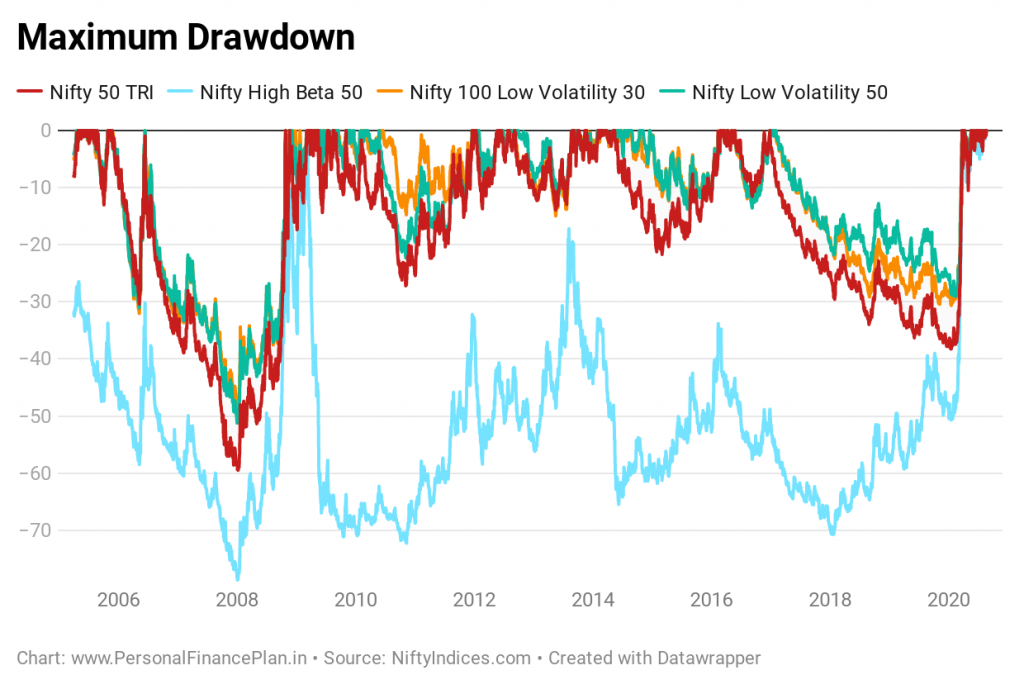

Wat betreft trekkingen, hoe minder we spreken over de hoge bèta-index, hoe beter. Wat een ramp!!!

De Low Volatility-indices hebben de opnames vrij goed kunnen beheren. De opname is bijna altijd lager dan de Nifty 50. Heel indrukwekkend.

Naar mijn mening is de lagere drawdown de belangrijkste reden waarom de Nifty 100 Low Volatility 30 en Nifty Low Volatility 50 op alle parameters Nifty 50 hebben verslagen.

In de 4 kalenderjaren (inclusief de huidige) heeft Nifty 50 TRI negatieve rendementen opgeleverd (2008, 2011, 2015 en 2020 (tot 20 augustus)), beide lage volatiliteitsindices hebben de Nifty massaal verslagen.

We hebben hierboven gezien dat indices met een lage volatiliteit beter hebben gepresteerd dan Nifty 50.

Er is een ETF van ICICI Prudential AMC die de Nifty 100 Low Volatility 30-index volgt. Het werd gelanceerd in juli 2017. Als u de voordelen ziet van beleggen met lage volatiliteit, kunt u overwegen om in deze ETF te beleggen. In april 2021 heeft het AMC ook ICICI Prudential Nifty Low Vol 30 FoF gelanceerd. Deze FoF zal investeren in de bovengenoemde ETF.

Dus als u wilt beleggen in aandelen met een lage volatiliteit en geen demat-account hebt (of niet wilt handelen en navigeren in prijs-NAV-problemen in ETF), kunt u beleggen in FoF. Als u overtuigd bent van de voordelen van beleggingen met een lage volatiliteit, kunt u dergelijke beleggingen beschouwen als een vervanging voor uw actief beheerde large-capfondsen.

Begrijp alsjeblieft dat dit GEEN aanbeveling is om in deze ETF of FoF te beleggen.

Onthoud dat geen enkele strategie, hoe goed ook, altijd werkt. Je moet het geduld en het vermogen hebben om te accepteren dat dit averechts kan werken. Er is geen garantie dat indexen met lage volatiliteit in de toekomst de Nifty 50 zullen verslaan.

Gelukkig is er geen indexfonds voor het Nifty High Beta 50 Index-fonds. U moet deze index in ieder geval vermijden.

Hoewel we kunnen discussiëren over de best presterende index, bestaat er geen verwarring over de slechtst presterende index. Handige hoge bèta 50-index de slechtste forfaitaire rendementen heeft opgeleverd. Het is de slechtste presteerder op 3-jaars en 5-jaars voortschrijdend rendement. Niet alleen dat, het heeft zulke slechte rendementen opgeleverd met de hoogste volatiliteit en de diepste opnames. Slecht op elk mogelijk criterium. Daarom zou het gemakkelijk moeten zijn om een dergelijke investeringsstrategie te vermijden. Nou, niet zo eenvoudig.

Ondanks zo'n slechte prestatie was het de best presterende index (van de 4 beschouwde indices) in 4 van de 14 afgesloten jaren (2007, 2009, 2012, 2017). Het was een goede tweede in 2014. Deze statistiek is op zich niet slecht. Dit is een voorbeeld van:geen enkele strategie, hoe slecht die ook is, faalt altijd. En daarin ligt de val.

Als u alleen kijkt naar de recente prestaties van aandelen/fondsen in het verleden, kunt u in dergelijke aandelen of de beleggingsstijl worden gezogen. Hoewel ik dit niet heb geverifieerd, is dit (goede prestatie van hoge bèta) waarschijnlijk rond de tijd dat small-capaandelen (of small-capindex) het erg goed hebben gedaan.

U kunt ook kijken naar de recente ineenstorting van de aandelenmarkt in maart 2020.

Van 1 februari 2020 tot 23 maart 2020 , Nifty High Beta verloor 46,7%. Nifty 50 (34,6%). Nifty 100 Lage volatiliteit 50 (27,2%). Handige lage volatiliteit 50 (26,4%)

Sinds 23 maart 2020 , is de Nifty High Beta Index 64% gestegen (zoals op 21 augustus 2020). Nifty 50 TRI is 50,2% gestegen. Nifty 100 Lage volatiliteit 30 (47,5%). Handige lage volatiliteit 50 (46,5%).

Een vriend uit goede tijden als die er was.

Je hoeft je niet te verheugen. Het zal je doden in slechte tijden.

Kijk maar naar het aantal negatieve rendementen in slechte tijden voor de index.

2009 (-68,5%)

2011 (-52.49)

2013 (-18,94%)

2015 (-16,62%)

2018 (-27,37%)

2019 (-17,76%)

2020 (tot 20 augustus):-15,84%

Je kunt niet zo vaak geld verliezen en toch als beste uitkomen. De sleutel tot beleggingssucces is om minder te verliezen.

Als je 20% verliest, moet je 25% verdienen (op het uitgeputte kapitaal) om break-even te draaien.

Als je 50% verliest, moet je 100% verdienen om break-even te draaien.

Dergelijke aandelen of indices moeten strikt worden vermeden.

Ik ben blij dat er geen indexfonds is dat de prestaties van deze index repliceert. Verwacht zo'n product ook niet zo snel. Het zal dwaas zijn om er een te lanceren.

Beleggen velen van ons echter niet op deze manier?

Worden we niet aangetrokken tot markten als de markten brullen? En nu weten we wat voor soort fondsen het rond die tijd heel goed moeten doen? Als dergelijke beleggers alleen naar de prestaties van de afgelopen maanden kijken, zullen ze de verkeerde soort aandelen of fondsen oppikken. Vernietiging van rijkdom en desillusie met de aandelenmarkten zullen volgen.

De afgelopen maanden hebben we verschillende beleggingsstrategieën of -ideeën getest en de prestaties vergeleken met de Buy-and-Hold Nifty 50-portefeuille. In sommige van de vorige berichten hebben we:

Nifty 100 Low Volatility 30 Index

Handige lage volatiliteit 50-index

Handige hoge bèta 50-index

De minder begrepen relatie tussen risico en beloning