Sinds 1993 bied ik een jaarlijkse lijst van 10 aandelen aan. Negen zijn geselecteerd uit de keuzes van experts die ik vertrouw, en ik neem er zelf een op. Voor het vijfde jaar op rij versloegen die jaarlijkse selecties de S&P 500-index. Dit soort streak hoort niet te gebeuren, en lezers moeten worden gewaarschuwd dat er geen garantie is dat het zal doorgaan. Sta me toe toch een beetje te vieren. De resultaten van 2020 illustreren opnieuw het belang van diversificatie. Vier van de 10 aandelen daalden in waarde (waaronder één die failliet ging), maar vijf stegen elk meer dan 25% (waarvan twee die meer dan verdubbelden). Over het algemeen leverden mijn selecties de afgelopen 12 maanden gemiddeld 28,8% op, vergeleken met 16,3% voor de S&P 500. (Prijzen en rendementen zijn vanaf 6 november)

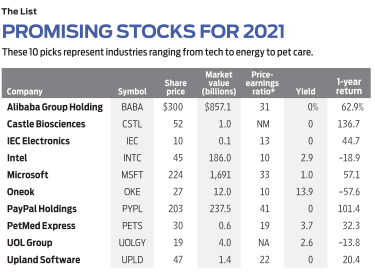

Nogmaals, Terry Tillman, een analist bij Truist Securities (voorheen SunTrust Robinson Humphrey), kwam er goed door. Mijn jaarlijkse selecties uit Tillman's 'koop'-aanbevelingen hebben de S&P nu negen jaar op rij verslagen. Zijn keuze voor 2020, Okta (symbool OKTA), leverde maar liefst 115,5% op. Voor 2021 ben ik blij met zijn keuze voor Upland Software (UPLD, $ 47), gevestigd in Austin, Texas, dat digitale tools biedt voor bedrijven om hun klantenbestand te beheren. Dit small-capaandeel is riskant. Winsten zijn nog steeds ongrijpbaar, maar Upland heeft meer dan 10.000 klanten en de inkomsten zijn in het meest recente kwartaal met 35% gestegen ten opzichte van dezelfde periode vorig jaar.

De andere grote winnaar in 2020 was Nvidia (NVDA), maker van microprocessors voor toepassingen als kunstmatige intelligentie en pc-gaming. Met een rendement van 180,9% was het een opvallende verschijning in de portefeuille van een andere vaste klant op mijn lijst, Jerome Dodson van Parnassus Endeavour (PARWX). Dodson, een waarde-maven, heeft de laatste tijd aandelen van een andere chipmaker, Intel , opgepikt (INTC, $ 45), die het afgelopen jaar in de tegenovergestelde richting van Nvidia bewoog en 18,9% daalde. Intel ziet eruit als een ongebruikelijk technisch koopje, met een koers-winstverhouding van 10 en een dividendrendement van 2,9%.

In september vierde Will Danoff zijn 30-jarig bestaan als manager van Fidelity Contrafund (FCNTX). Zijn recente optreden was niet vlekkeloos. Het fonds, met een vermogen van $ 125 miljard, is er in twee van de afgelopen vijf jaar niet in geslaagd zijn benchmark voor grote bedrijven te verslaan. Maar ik reken Danoff niet af. Zijn langdurige staat van dienst is wat telt, en het is briljant. Danoff kocht bijvoorbeeld PayPal Holdings (PYPL, $ 203), het digitale betalingsbedrijf, in 2015, het jaar dat het werd afgesplitst van eBay (EBAY). Sindsdien is de beurskoers meer dan vervijfvoudigd, maar Danoff laat zich niet afschrikken. Hij kocht meer in 2020. Ik beschouw PayPal als een geweldige gok voor 2021 en daarna.

Onder de honderden aandelen die zijn geanalyseerd door Value Line Investment Survey, zeer weinigen krijgen een toppositie in elk van de drie categorieën:tijdigheid, veiligheid en financiële kracht. Een daarvan is Microsoft (MSFT, $ 224), 's werelds grootste softwaremaker. De inkomsten van Microsoft waren tussen 2011 en 2017 in een sleur, maar sindsdien zijn ze bijna verdubbeld. Een belangrijke reden is cloud computing, dat de grootste bron van inkomsten van het bedrijf is geworden. Value Line voorspelt dat de inkomsten van Microsoft de komende vijf jaar met gemiddeld 15% zullen stijgen, bijna het dubbele van de afgelopen vijf. En het aandeel levert 1,0% op.

Volgens de Hulbert Financial Digest, een nieuwsbrief die de prestaties van financiële nieuwsbrieven bijhoudt, Nate's Notes heeft een van de beste records voor de meest recente periode van 12 maanden, met een modelportefeuille die 69,3% heeft opgeleverd. Een van de favorieten van redacteur Nate Pile is PetMed Express (HUISDIEREN, $ 30), een dierenapotheek. Nate schrijft dat hij "optimistisch is dat we het op de lange termijn goed voor onszelf zullen doen door geduldig een positie op te bouwen."

Aandelen van kleine bedrijven zijn al minstens zes jaar uit de gratie, maar, zoals ik onlangs opmerkte, er zijn nog steeds juweeltjes om te mijnen. Dan Abramowitz, wiens bedrijf Hillson Financial Management in Rockville, Md., gespecialiseerd is in dergelijke aandelen, vond vorig jaar een grote winnaar in Chemours (CC), een fabrikant van koelmiddelen en andere chemicaliën die 25,7% opleverde. Voor 2021 houdt hij vanIEC Electronics (IEC, $ 10), met een marktkapitalisatie (uitstaande aandelen maal prijs) van slechts $ 102 miljoen. IEC is gespecialiseerd in apparaten voor de medische sector en de defensiesector, en de zaken zijn booming. Abramowitz zegt dat hij "enige matiging van de groeipercentages" verwacht, maar de winst zou met dubbele cijfers moeten stijgen, en de prijs is goed. Op basis van de winstprognose van Abramowitz voor het komende jaar, worden aandelen verhandeld tegen een koers-winstverhouding van 13, en de winst "kan positief verrassen". IEC is ook een potentieel overnamedoelwit.

Om het nog even over smallcaps te hebben, heb ik goed gekeken naar de portefeuille van Wasatch Ultra Growth (WAMCX), een fonds dat tegen de trend ingaat door over de afgelopen vijf jaar een ongelooflijk jaarlijks gemiddelde van 26,6% terug te geven. Wasatch zet veel in op gezondheidszorg. Het heeft toegevoegd aan zijn bezit van Catle Biosciences (CSTL, $ 52), een bedrijf met hoofdkantoor buiten Houston dat eigen tests heeft ontwikkeld voor huid- en oogkanker. Castle-aandelen begonnen pas anderhalf jaar geleden te handelen en zijn sindsdien verdubbeld.

Chinese aandelen hebben het dit jaar over het algemeen goed gedaan, maar niet mijn 2020-selectie, Trip.com Group (TCOM), een topholding van mijn favoriete Aziatische aandelenfonds, Matthews China (MCHFX). Trip.com leed onder de vertraging van het reizen door COVID-19 en het aandeel was een verliezer. Ik vind het nog steeds leuk, maar in 2020 nam Matthews een groot, nieuw belang in Alibaba Group Holding (BABA, $ 300), de wereldwijde e-commercegigant, waardoor het de op een na grootste deelneming van het fonds is. Alibaba is booming:de inkomsten zijn in drie jaar tijd meer dan verdrievoudigd. De voorraad is ook booming, maar er is ruimte om te rennen.

Met uitzondering van eengezinswoningen in de buitenwijken, is onroerend goed verwoest door COVID. Geen wonder dat Schwab Global Real Estate (SWASX), dat tien jaar goed had gepresteerd, in 2020 een duik nam. Maar voor dappere zielen is dit het moment om terug te keren naar commercieel vastgoed, en een goede keuze is het op twee na grootste fonds van het fonds. holding, UOL Group (UOLGY, $ 19). Het in Singapore gevestigde bedrijf investeert daar in onroerend goed en bezit daarnaast woon- en kantoorgebouwen en hotels in het VK, de VS, China en Australië. Singapore is misschien wel het best geleide land ter wereld, en als de politieke onrust en epidemieën aanhouden, zal het nog aantrekkelijker worden. UOL-aandelen, een derde lager dan hun hoogste punt, zijn aantrekkelijk geprijsd, en volgens het laatste rapport had het bedrijf $ 800 miljoen in contanten om de storm te doorstaan.

Nu kan worden onthuld dat het bedrijf dat faillissementsbescherming heeft aangevraagd, Diamond Offshore Drilling (DOFSQ), mijn persoonlijke keuze was voor 2020. Het wordt momenteel verhandeld tegen 17 cent per aandeel, een slachtoffer van de crash van de olieprijzen. Dus mijn keuze voor 2021 is natuurlijk een ander energiebedrijf:Oneok (OKE, $ 27), het 114 jaar oude aardgasraffinage- en pijpleidingbedrijf van Tulsa. Oneok heeft dit jaar problemen gehad, maar die waren lang niet zo verwoestend als die van exploratiebedrijven als Diamond, en het ziet er goed uit. Oneok hield zijn genereuze dividend intact bij de uitbetaling van 30 oktober, en de winst voor het meest recente kwartaal steeg met 14% in vergelijking met dezelfde periode vorig jaar. Maar het aandeel is de afgelopen 12 maanden met meer dan de helft gedaald. Je kunt zien waarom ik verleid ben.

Ik eindig met mijn jaarlijkse waarschuwingen:deze 10 aandelen verschillen per grootte en sector, maar ze zijn niet bedoeld als een gediversifieerde portefeuille. Ik verwacht dat ze het komende jaar de markt zullen verslaan, maar ik raad niet aan om aandelen korter dan vijf jaar aan te houden, dus overweeg deze langetermijninvesteringen. En vooral:ik geef hier alleen maar suggesties. De keuzes zijn aan jou.

James K. Glassman is voorzitter van Glassman Advisory, een adviesbureau voor openbare aangelegenheden. Hij schrijft niet over zijn klanten. Zijn meest recente boek is Vangnet:de strategie om uw investeringen te verminderen in tijden van turbulentie. Van de aandelen die in deze kolom worden genoemd, is hij eigenaar van Microsoft en Oneok. Bereik hem op James_Glassman@kiplinger.com.

Aandelenmarkt vandaag:september Inzinking voor aandelen? Misschien later.

Aandelenmarkt vandaag:Disney's Magic fleurt richtingloze dag op voor aandelen

PODCAST:James K. Glassman's aandelenselectie voor 2021

Aandelenmarkt vandaag:Big Tech Powers positieve sessie voor aandelen

Aandelenmarkt vandaag:Dow leidt in een gemengde mei-start voor aandelen

Aandelenmarkt vandaag:Dow slips voor een derde opeenvolgende sessie

Oktober is een griezelige maand voor aandelen