Voor het derde jaar op rij verslaan mijn 10 jaarlijkse aandelenkeuzes de 500-aandelenindex van Standard &Poor's. Sinds we de lijst van 2018 hebben gepubliceerd, hebben de keuzes gemiddeld 15,5% of 5,3 procentpunten meer opgeleverd dan de S&P 500. Word niet te enthousiast over mijn voorspellingsvermogen. Niemand verslaat de markt consequent.

Laat me echter opscheppen over één selectie. Al meer dan twee decennia stel ik elk jaar de lijst op door te kiezen uit de selecties van experts, en de laatste tijd heb ik er mijn eigen voorraad in gegooid. Dit jaar stond die persoonlijke aandelenselectie voor het eerst op nummer één van de 10. Het was Lululemon (symbool LULU), de maker en retailer van atletische kleding, een stijging van 123,6%. Volgens de traditie geeft dat mij dit keer de eerste keus. (Prijzen en retouren zijn van 31 oktober 2017 tot en met 9 november 2018.)

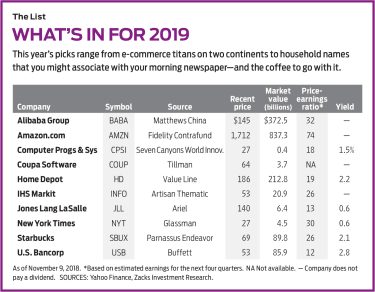

Voor de lijst van 2019 maak ik een tegendraadse keuze:de New York Times (NYT). Ik weet dat volgens president Trump de Times 'mislukt' en dat de industrie dood zou zijn. Maar de Times is aan het uitzoeken hoe ze geld kan verdienen, vooral door de prijzen voor digitale en papieren abonnementen te verhogen en door advertentiemogelijkheden te creëren met producten zoals een briljante dagelijkse podcast. Het Value Line Investeringsonderzoek merkt op dat de inkomsten de afgelopen vijf jaar met 20% op jaarbasis zijn gedaald, maar naar schatting de komende drie tot vijf jaar met gemiddeld 42% per jaar zullen stijgen. Het bedrijf heeft bijna geen schulden. De marktwaarde (koers maal uitstaande aandelen) is slechts $ 4,5 miljard - voor wat waarschijnlijk het beste krantenmerk ter wereld is. Het enige nadeel is dat het aandeel sinds de verkiezing van Donald Trump is verdubbeld, maar dat de aandelen nog steeds worden verhandeld tegen ongeveer de helft van wat ze in 2002 deden.

Terry Tillman, een software-analist bij SunTrust Robinson Humphrey, zette zijn ongelooflijke reeks in 2018 voort en versloeg de S&P voor het zevende jaar op rij. Zijn keuze, HubSpot (HUBS), een marketingplatform om websitebezoekers om te zetten in klanten, leverde 56,4% op. Dit jaar is een van zijn 'koop'-aanbevelingen Coupa Software (COUP), dat bedrijven verbindt met leveranciers en inkoop, facturering en budgettering beheert. Coupa is riskant, met winsten die op het punt staan te verschijnen. Het bedrijf zegt dat de inkomsten voor de 12 maanden eindigend op 31 januari 2019 met ongeveer een derde zullen stijgen ten opzichte van 2018.

In Londen gevestigde IHS Markit (INFO), dat gegevens en analyses levert aan financiële, transport- en energiebedrijven, is een van de meest gerespecteerde bedrijven in een snelgroeiende 21e-eeuwse sector. Het is een topholding van Artisan Thematic (ARTTX), een beleggingsfonds dat het bekijken waard is. Het fonds is amper een jaar oud en heeft de afgelopen 12 maanden een schitterende 23,8% opgebracht, dankzij de aandelenselectie van Christopher Smith, die voor enkele van de beste hedgefondsen ter wereld heeft gewerkt. Het fonds is niet goedkoop, met een kostenratio van 1,57%. Maar u bent vrij om de topposities van het fonds te scannen op zijn website of de websites van trackers zoals Morningstar.

Wasatch World Innovators, een van de best presterende op mijn lijsten in 2017 en 2018, kreeg in september een nieuwe beleggingsadviseur en veranderde zijn voornaam in Seven Canyons. Maar het veranderde zijn hoofdportefeuillemanager (Josh Stewart) of zijn symbool (WAGTX) niet. Stewart, die zoekt naar mid- en small-cap technologieaandelen, heeft de afgelopen 10 jaar een gemiddeld jaarlijks rendement van 15,9% behaald. Hoewel de portefeuille van zijn fonds wordt gedomineerd door buitenlandse aandelen, staat de in Alabama gebaseerde Computerprogramma's en -systemen verrassend hoog op de lijst van participaties. (CPSI), een leverancier van software voor gemeenschapsziekenhuizen. Een micro-cap met een marktwaarde van slechts $ 373 miljoen, het aandeel heeft een geweldige niche en een koers-winstverhouding van slechts 18, gebaseerd op de consensus van de winstprognoses van analisten voor 2019.

Fidelity Contrafund (FCNTX), met Will Danoff aan het roer sinds 1990, is het beste beleggingsfonds ter wereld. Danoff heeft de S&P de afgelopen twee jaar behoorlijk verslagen, maar voor mijn lijst van 2018 koos ik Facebook (FB), destijds de nummer één in zijn portefeuille, en het deed het slecht. Voor 2019 ga ik voor de nieuwe toppositie van het fonds, Amazon.com (AMZN). De resultaten over het derde kwartaal stelden beleggers teleur, die het aandeel in de herfst naar beneden haalden. Maar CEO Jeff Bezos geeft niet om kortetermijnwinsten. Hij wil marktaandeel veroveren. Dit is de klassieke buy-on-the-dip-aandelen en ik vertrouw Will Danoff nog steeds.

Mijn interview met John Rogers Jr., oprichter van Ariel Fund (ARGFX), heeft me ervan overtuigd dat waardebeleggen springlevend is, ondanks de lange achterblijvende groeigerichte strategieën. Rogers houdt van goedkope bedrijven in zijn geboorteplaats Chicago, en hij heeft zo'n firma gehad, Jones Lang LaSalle (JLL), sinds 2001. Jones Lang, een wereldwijd bedrijf voor vastgoedbeheer, heeft geleden onder de zorgen dat de markt voor commercieel onroerend goed kan verzwakken. De aandelen kelderden van $ 172 in juli naar $ 127 in oktober, voordat ze weer wat terugkaatsten, waardoor ze aantrekkelijk werden voor waarde-experts.

Slechts een handvol aandelen krijgt de hoogste beoordelingen voor tijdigheid en veiligheid, evenals voor financiële kracht van de Value Line Investment Survey. Een daarvan is Home Depot (HD), de krachtpatser op het gebied van woningverbetering wiens voorraad is gestegen in wat ik een prachtige lijn noem, met een winst per aandeel die sinds 2009 elk jaar stijgt. In de komende drie tot vijf jaar, Value Line verwacht dat de winst van Home Depot op jaarbasis met 12,5% zal stijgen en dat het dividend, nu $ 4,12, ruwweg zal verdubbelen.

Micron Technology (MU), de selectie van Parnassus Endeavour (PARWX) voor mijn lijst met favorieten voor 2017, leverde 158% op. Maar United Parcel Service (UPS), de keuze uit 2018 van Parnassus, verreweg mijn favoriete maatschappelijk bewuste investeringsfonds, was een rommeltje. Niemand, zelfs de oprichter van Parnassus Jerome Dodson niet, wint ze allemaal. Dit jaar richt ik me op een belangrijke overname die Dodson in juni deed:Starbucks (SBUX), de wereldwijde coffeeshopketen. De aandelen kwijnden al drie jaar weg en het bedrijf wordt geconfronteerd met sterke binnenlandse concurrentie. Maar de markt in China trekt aan en het aandeel levert 2,1% op. Ik maakte Starbucks bijna mijn eigen keuze voor 2019; het is geruststellend dat Dodson het zo leuk vindt.

We krijgen elk kwartaal een glimp van wat voorzitter Warren Buffett koopt, in federale deponeringen van Berkshire Hathaway. Uit het laatste rapport blijkt dat de beste investeerder van onze tijd geen nieuwe namen heeft toegevoegd, maar zijn belang in V.S. heeft vergroot. Bancorp (USB). Morningstar merkt op dat, in tegenstelling tot geldcentrumbanken, US Bancorp "voornamelijk wordt gefinancierd door goedkope kerndeposito's van de gemeenschappen die het bedient." De bank bleef achter bij haar concurrenten wat betreft koerswinsten, maar verhoogde haar dividend agressief. Het aandeel levert 2,8% op.

Tarieven kolken op de Chinese markten, dus dit is een moment om een fonds te raadplegen dat de regio goed kent. De toppositie van Matthews China (MCHFX), met 10% van de activa, is een aandeel dat waarschijnlijk niet wordt beïnvloed door handelsproblemen:Alibaba Group (BABA), die de populairste online marktplaatsen van China beheert. Vanwege zorgen over de Chinese economie zijn de aandelen sinds juni met meer dan 30% gedaald, ondanks de sterk stijgende inkomsten van het bedrijf, wat een goede koopkans biedt.

Ik sluit af met mijn gebruikelijke waarschuwingen:deze 10 aandelen variëren in grootte en per sector, maar ze zijn niet bedoeld als een gediversifieerde portefeuille. Ik verwacht dat de aandelen de markt het komende jaar zullen verslaan, maar ik geloof niet in aandelen voor minder dan vijf jaar, dus beschouw dit als langetermijninvesteringen. Ik geef hier alleen maar suggesties. Uiteindelijk zijn de keuzes aan jou.

James K. Glassman is voorzitter van Glassman Advisory, een adviesbureau voor openbare aangelegenheden. Hij schrijft niet over zijn klanten. Van de aandelen die in deze kolom worden aanbevolen, is hij eigenaar van Amazon.com. Zijn meest recente boek is Vangnet:de strategie om uw investeringen te verminderen in tijden van turbulentie.

De keuze van de profs:22 topaandelen om in te investeren voor 2022

12 beste aandelenkeuzes om uw portfolio te beschermen

De 5 beste aandelenfondsen voor pensioenspaarders in 2019

Toegevoegde waarde:7 topaandelen voor 2019

5 aandelenselecties voor de eeuwige handelsoorlog van Amerika

7 beste aandelenselecties van analisten voor de tweede helft van 2019

10 beste aandelenselecties van Amerika's grootste pensioenfondsen