Popquiz:Hoeveel betaalt u aan belastingen als u een NFT verkoopt?

Nou, eigenlijk is dit een strikvraag. Het belastingtarief dat u betaalt, kan variëren, afhankelijk van meerdere factoren, zoals hoe lang u uw NFT in uw bezit heeft gehad, of u de maker van de NFT bent en hoe de prijs van uw NFT in de loop van de tijd heeft gefluctueerd.

We weten dat belastingen ingewikkeld kunnen zijn. Dus in deze gids zullen we alles wat u moet weten over NFT-belastingen als koper, verkoper of maker zo eenvoudig mogelijk opsplitsen.

NFT staat voor non-fungible token. Het is een mooie term voor een uniek digitaal bezit dat wordt geverifieerd door blockchain-technologie.

Een NFT kan een JPEG, een MP4 of zelfs een GIF zijn. Elke NFT wordt geleverd met unieke ID's en een geverifieerde transactiegeschiedenis die laat zien wie het heeft geslagen, wie het heeft gemaakt en wie het eerder heeft gehad.

In 2021 begonnen NFT's op de voorgrond te komen als een manier voor makers om een eerlijke vergoeding voor hun werk te krijgen en als een opwindend nieuw type investeringsactivum. In maart werd een NFT-kunstwerk van de kunstenaar Beeple verkocht voor maar liefst $ 69 miljoen.

Net als traditionele cryptocurrencies zoals Ethereum en Bitcoin, worden niet-vervangbare tokens voor belastingdoeleinden behandeld als een vorm van eigendom.

Net als andere vormen van eigendom, zoals aandelen, obligaties, onroerend goed of traditionele kunstwerken, lijdt u meer- of minderwaarde wanneer u vervreemdt van het onroerend goed — of in dit geval, wanneer u over de NFT beschikt.

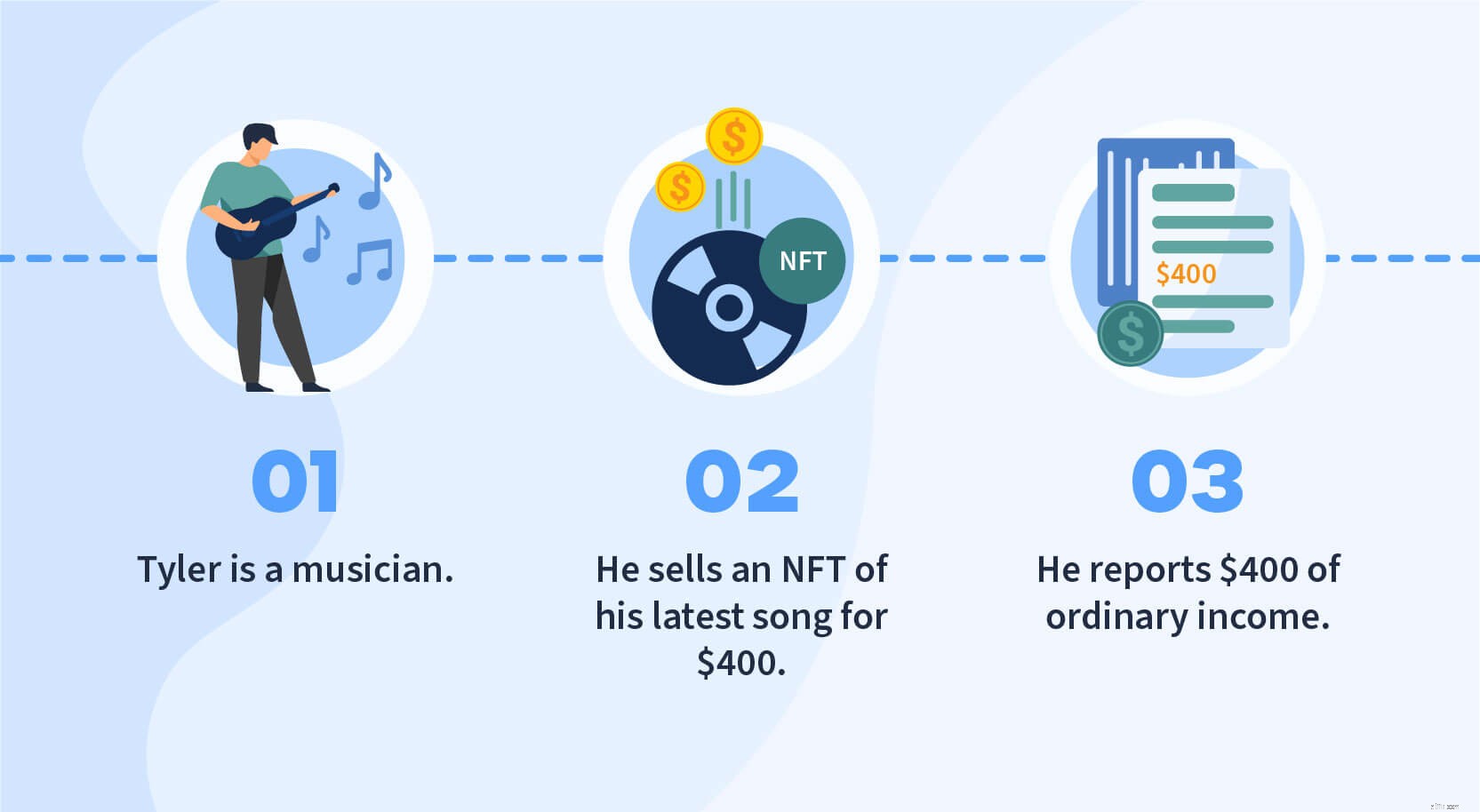

Als u een artiest of maker bent die NFT's maakt, bent u onderworpen aan inkomstenbelasting over de inkomsten uit de verkoop van uw NFT('s). Als u NFT's verkoopt als een handel of bedrijf , kunt u gerelateerde zakelijke kosten aftrekken.

U zult ook het gewone inkomen erkennen via alle inkomsten die u verdient via secundaire verkopen.

Het belastingtarief u betaalt op uw NFT-transacties kan variëren afhankelijk van uw specifieke situatie. Laten we een paar veelvoorkomende scenario's doornemen.

De IRS behandelt verzamelobjecten als een speciale klasse van kapitaalgoederen, onderhevig aan zijn eigen specifieke regels. Als uw NFT wordt beschouwd als een "Incasso", moet u een maximale belasting van 28% betalen, wat iets hoger is dan het typische tarief van de vermogenswinstbelasting op lange termijn.

De IRS definieert een verzamelobject als:

Voor specifieke NFT's, zoals digitale kunst, is het redelijk om aan te nemen dat ze onder de verzamelcategorie "kunstwerk" vallen.

Evenzo is het redelijk om aan te nemen dat "trading card-achtige" NFT's, zoals die op het NBA Topshot-platform, ook als verzamelobjecten zullen worden behandeld. Fysieke ruilkaarten zijn historisch gezien op dezelfde manier behandeld.

Sommige NFT's vallen niet in de categorie "verzamelobjecten". Sommige NFT's vertegenwoordigen bijvoorbeeld eigendom van real-world activa of het uitzetten van posities in gedecentraliseerde protocollen zoals Uniswap.

In dergelijke gevallen zou de NFT waarschijnlijk worden belast tegen het typische langetermijnmeerwaardentarief als het na 12 maanden wordt verkocht. Momenteel zijn de meerwaarden op lange termijn beperkt tot 20%.

Als u niet zeker weet in welke categorie uw NFT valt, kunt u contact opnemen met een belastingdeskundige met details over uw specifieke situatie.

Als u een NFT verkoopt binnen 12 maanden na de eerste ontvangst ervan, bent u onderworpen aan het kortlopende vermogenswinstbelastingtarief, ongeacht of deze in de categorie verzamelobjecten valt of niet. Dit kan oplopen tot 37% van uw winst, afhankelijk van uw persoonlijke belastingschijf.

Zoals eerder vermeld, worden inkomsten uit NFT-verkopen belast als gewoon inkomen voor makers. Uw belastingtarief is dan afhankelijk van in welke inkomensschijf u over het boekjaar valt.

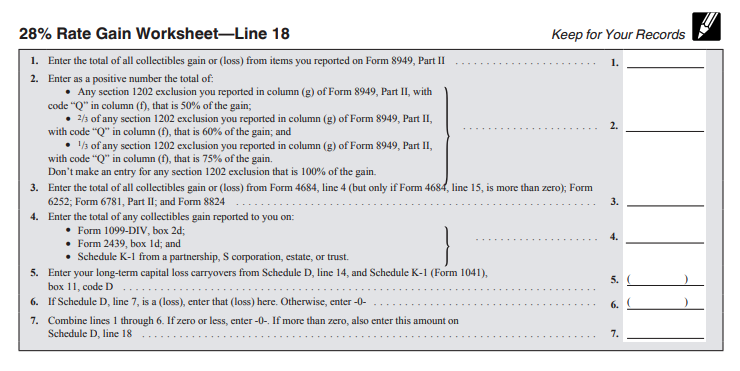

Winsten en verliezen uit uw kapitaalgoederen (inclusief uw NFT's) worden gerapporteerd op IRS-formulier 8949 en vervolgens opgenomen in Schema D.

U kunt hier leren hoe u formulier 8949 invult .

Als de NFT's die u verhandelt als verzamelobjecten worden beschouwd, is het raadzaam om alle verkopen van uw verzamelobjecten op een aparte 8949 van uw andere kapitaalgoederen te melden. Tel elke vervreemding van verzamelobjecten op tot 8949 en tel uw totale handelswinsten/verliezen voor verzamelobjecten op korte en lange termijn voor het jaar op.

Aangezien verzamelobjecten onderworpen zijn aan een ander belastingtarief dan de rest van uw kapitaalgoederen, kan het invullen van een afzonderlijke 8949 het voor u gemakkelijker maken om meerwaarden en verliezen nauwkeurig te rapporteren.

Nadat u de totale winsten (of verliezen) van uw handel in verzamelobjecten op de lange termijn heeft berekend, gebruikt u de som om het Werkblad 28% Rate Gain in te vullen. . U rapporteert deze berekeningen uiteindelijk op uw Schema D, samen met uw berekeningen voor verwijdering op korte termijn.

Laten we samenvatten wat we tot nu toe hebben besproken door een paar veelgestelde vragen over NFT-belastingen te beantwoorden.

Zijn NFT's belastbaar?

Ja. Net als andere op blockchain gebaseerde activa, worden NFT's als eigendom beschouwd en kunnen ze onderworpen zijn aan zowel vermogenswinsten als inkomstenbelasting.

Hoe geef ik mijn belastingen op als ik een NFT heb gekocht?

Als u een NFT met cryptocurrency heeft gekocht, maakt u een meerwaarde of verlies, afhankelijk van hoe de reële marktwaarde van de tokens die u voor de aankoop gebruikt, is veranderd sinds u ze oorspronkelijk hebt ontvangen.

Hoe meld ik mijn belastingen als ik een NFT verkoop?

Als u een NFT verkoopt, maakt u een meerwaarde of verlies, afhankelijk van hoe de reële marktwaarde van uw NFT is veranderd sinds u deze oorspronkelijk hebt ontvangen.

Hoe meld ik mijn belastingen als ik een NFT verkoop die ik heb gemaakt?

Als maker worden de inkomsten die u ontvangt uit een NFT-verkoop als gewoon inkomen beschouwd en dienovereenkomstig belast.

Het bijhouden van uw cryptocurrency-belastingen kan moeilijk zijn als u meerdere portefeuilles en uitwisselingen gebruikt. Gelukkig kan CryptoTrader.Tax helpen. Meer dan 100.000 crypto-investeerders gebruiken de software om het indienen van hun cryptobelastingrapport stressvrij te maken.

Ga aan de slag met een gratis voorbeeldrapport vandaag.