Dit jaar zal de Australische belastingdienst meer aandacht besteden aan cryptocurrency dan ooit tevoren.

Er wordt geschat dat de ATO meer dan 400.000 waarschuwingsbrieven zal schrijven aan Australische cryptocurrency-investeerders die cryptocurrency-uitwisselingen zoals CoinSpot gebruiken. De assistent-commissaris van de ATO werd zelfs geciteerd door te zeggen , “Er is geen spelletje verstoppertje. We hebben die informatie en we vragen mensen alleen maar om de regels te volgen.”

Zelfs als u zich aan de regels houdt, kan het navigeren door de belastingcode stressvol en overweldigend zijn. We hebben deze definitieve Australische crypto-belastinggids samengesteld om het hele proces eenvoudiger te maken.

Daarnaast hebben we gesproken met een paar Australische crypto-belastingexperts die enkele eenvoudige tips hebben gedeeld over hoe beleggers geld kunnen besparen op hun belastingaangifte. Je zult hun inzichten in dit artikel vinden.

Disclaimer:deze blog en de citaten van belastingdeskundigen daarin zijn alleen voor algemene informatieve doeleinden. Neem voor advies over uw specifieke situatie contact op met een belastingadviseur.

Vermogenswinstbelasting vindt plaats wanneer u vervreemdt van uw cryptocurrency. Dit gebeurt wanneer je het verkoopt, ruilt voor een andere cryptocurrency, het cadeau doet of het gebruikt voor een aankoop.

Uw meerwaarde is simpelweg het verschil tussen de AUD-waarde van de cryptocurrency op het moment dat u deze wegdeed minus de AUD-waarde van de cryptocurrency op het moment dat deze werd verworven. U bent verplicht om elke vermogenswinstgebeurtenis gedurende vijf jaar na de gebeurtenis bij te houden.

Er zijn inkomstenbelastingen van toepassing op cryptocurrencies die u hebt verdiend - of dat nu is door middel van een baan, mijnbouw, uitzetten of andere middelen. Inkomstenbelasting wordt geheven over de reële marktwaarde van de munten die u verdiende op het moment dat u ze verdiende.

Als u cryptocurrency heeft gekocht, verkocht of vastgehouden bij een Australian Designated Service Provider (DSP), heeft de ATO waarschijnlijk al de gegevens over uw cryptotransacties.

Australische exchanges en wallets houden zich aan de Know Your Customer-wetten. Dit betekent dat de ATO toegang heeft tot de informatie die u heeft verstrekt toen u zich aanmeldde voor deze services, transacties die u heeft gedaan kan identificeren en u mogelijk zelfs een waarschuwingsbrief kan sturen. .

Het is belangrijk om te onthouden dat uw cryptocurrency anders wordt belast, afhankelijk van of u wordt beschouwd als een belegger of een handelaar. Terwijl beleggers vermogenswinstbelasting betalen wanneer ze over cryptocurrency beschikken, betalen handelaren inkomstenbelasting.

Hier is een overzicht van de verschillen tussen investeerders en handelaren volgens de richtlijnen van de ATO.

Investeerder: Beleggers kopen cryptocurrencies doorgaans voor de lange termijn en zijn vooral geïnteresseerd in het opbouwen van hun vermogen in de loop van de tijd. De meeste retail crypto-investeerders zouden waarschijnlijk in deze categorie vallen.

Handelaar: Als u cryptocurrency mineert of verhandelt op wat de ATO beschrijft als een "georganiseerde, zakelijke manier ”, kunt u als handelaar worden beschouwd. Hier zijn een paar tekenen dat u mogelijk in deze categorie valt:

Natuurlijk kunnen de scheidslijnen tussen wat een 'handelaar' en een 'belegger' is, soms vaag worden. Als u niet zeker weet onder welke categorie u valt, dient u een belastingadviseur te raadplegen.

PRO TIP: “Vaak kiezen belastingbetalers die in de categorie handelaar vallen ervoor om een Australisch bedrijfsnummer te krijgen. Op die manier kunnen ze aanspraak maken op inhoudingen die verband houden met het runnen van hun bedrijf.” - Miriam Holme, FAB Belastingadviseurs

In bepaalde scenario's is het mogelijk om zowel een handelaar als een belegger te zijn. Een ondernemer die bijvoorbeeld een crypto-mijnbedrijf bezit maar ook persoonlijke crypto-investeringen heeft, valt hoogstwaarschijnlijk in deze categorie.

Als u zowel een belegger als een handelaar bent, moet u al uw transacties als belegger en al uw transacties als handelaar afzonderlijk melden. Dit betekent dat het belangrijk is om uw handels- en beleggingsportefeuilles gescheiden te houden om verwarring te voorkomen wanneer het tijd is om uw belastingaangifte in te dienen.

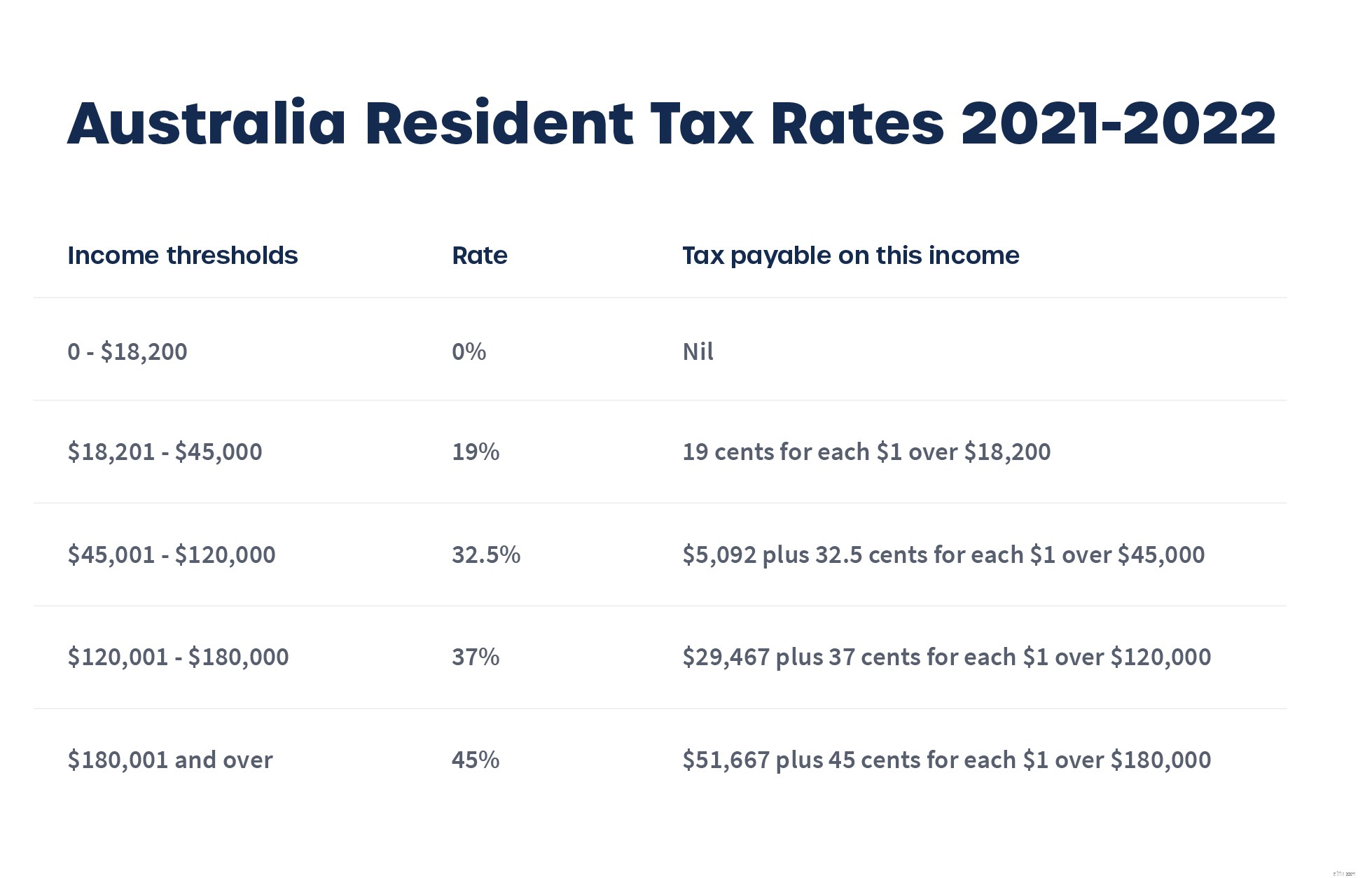

Het bedrag aan belasting dat u over uw cryptocurrency-inkomsten betaalt, is afhankelijk van uw inkomensniveaus voor het lopende belastingjaar. Hier is een uitsplitsing naar inkomensniveau.

Bovendien kunnen beleggers die hun cryptocurrency langer dan 12 maanden hebben aangehouden, een langetermijnkorting op meerwaarden van 50% toepassen.

Als u cryptocurrency met verlies heeft verkocht, moet u dit bij uw belastingen melden, omdat deze verliezen uw netto vermogenswinst voor het jaar en uw totale belastingplicht kunnen verminderen.

Het is belangrijk om te onthouden dat kapitaalverliezen niet kunnen worden gebruikt om de inkomstenbelasting te verlagen. Een netto vermogensverlies kan worden gebruikt om meerwaarden in toekomstige belastingjaren te compenseren. Gebruik dit in uw voordeel.

Australiërs die CryptoTrader.Tax . gebruiken om mogelijkheden voor belastingverlies binnen hun cryptocurrency-portfolio te identificeren, bespaart u elk jaar duizenden dollars op hun belastingen.

Laten we enkele van de verschillende scenario's doornemen waarin u een vermogenswinstbelastinggebeurtenis activeert op basis van uw cryptocurrency-activiteit.

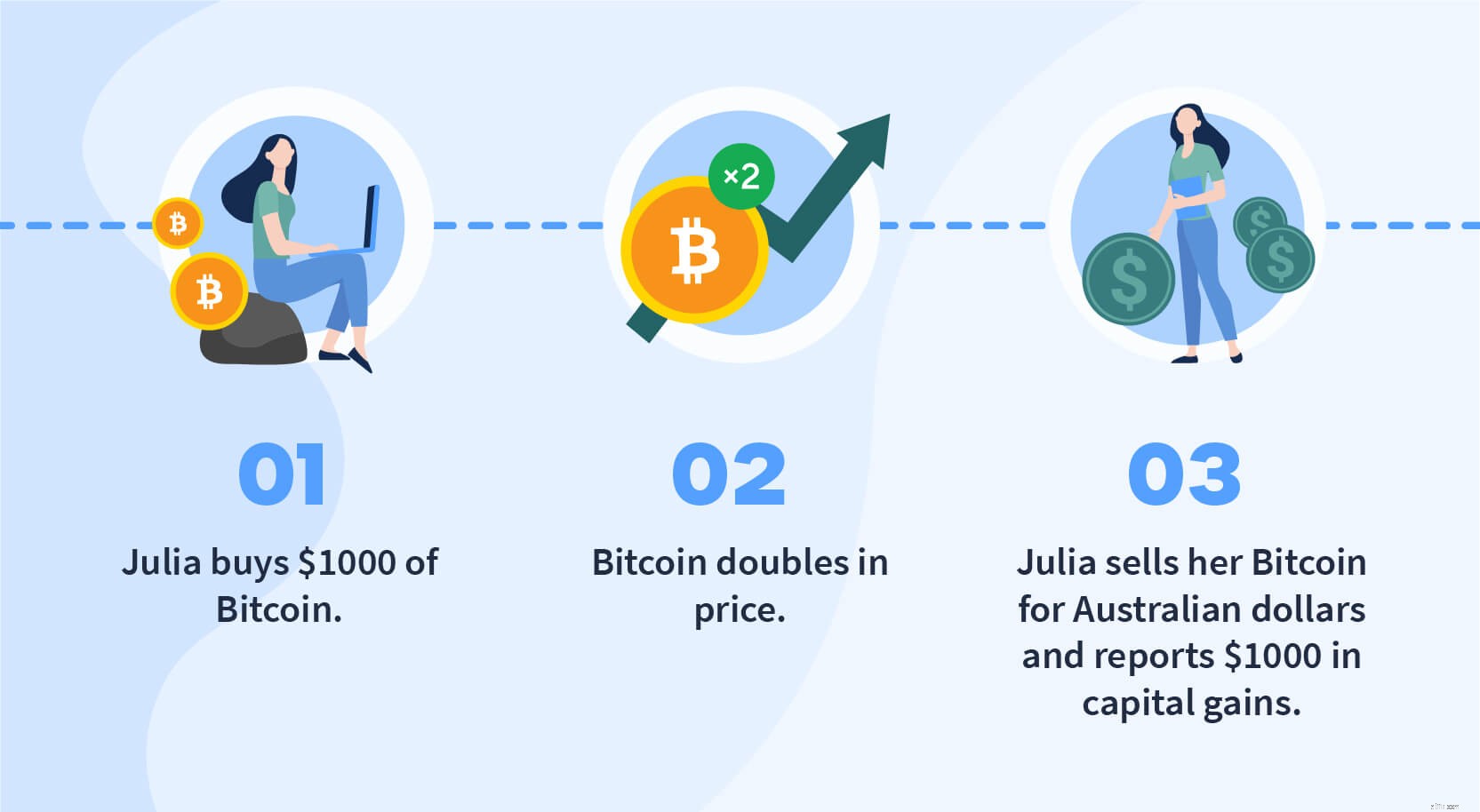

Als u cryptocurrency verhandelt voor Australische dollars of een andere fiat-valuta, wordt dit beschouwd als een verwijderingsgebeurtenis. U zult vermogenswinsten of vermogensverliezen oplopen op basis van hoe de prijs van uw actief is veranderd sinds u het oorspronkelijk ontving.

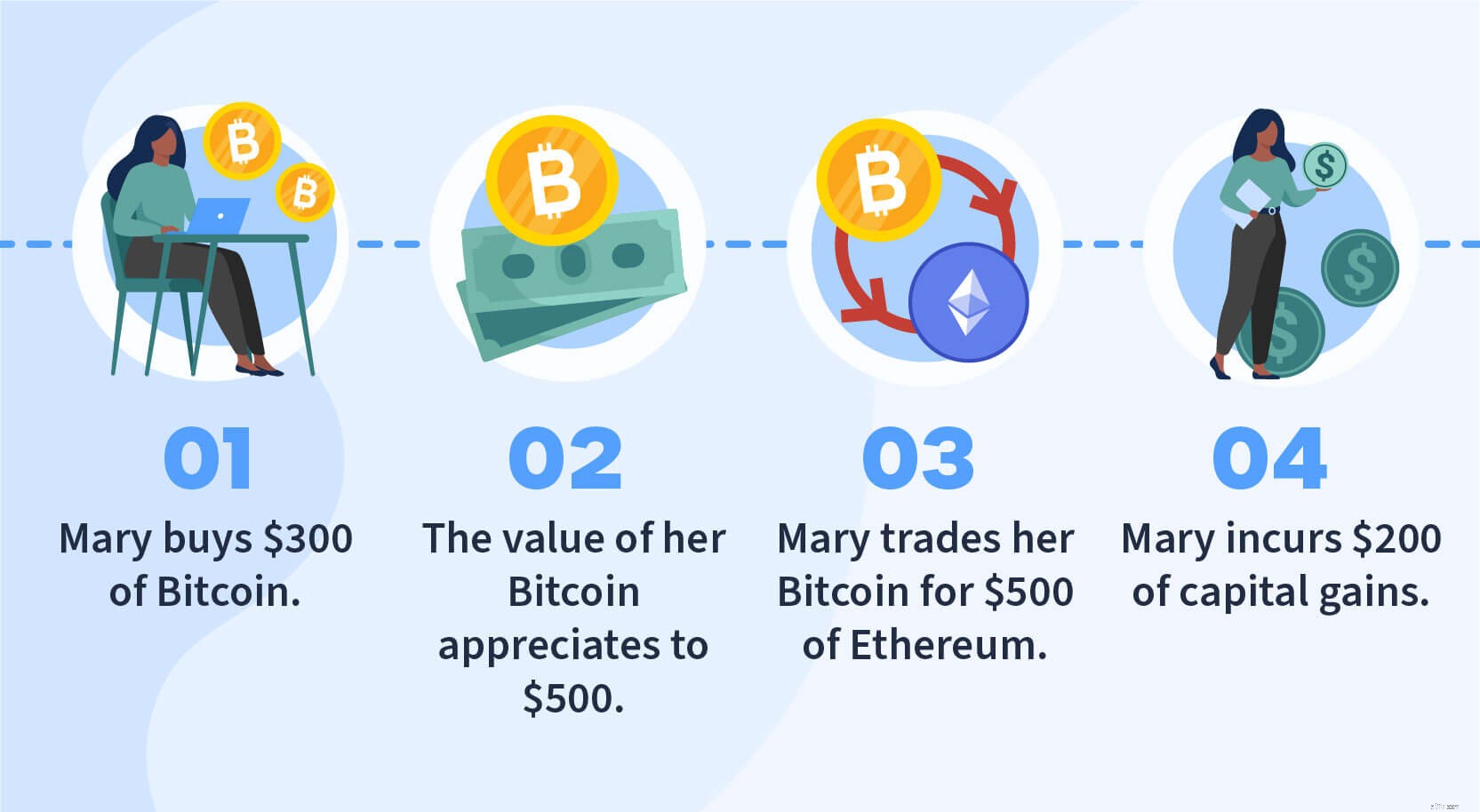

Crypto-naar-crypto-transacties worden beschouwd als een verwijderingsgebeurtenis. U zult vermogenswinsten of -verliezen oplopen op basis van hoe de prijs van de tokens die u verhandelt, is veranderd sinds u ze oorspronkelijk ontving.

Dezelfde regels gelden voor stablecoin-transacties. Ondanks het feit dat ze zijn ontworpen voor transacties en niet voor investeringen, wordt het verhandelen van stablecoin nog steeds beschouwd als een verkoopgebeurtenis die onderhevig is aan vermogenswinstbelasting (uw 'meerwaarde' zal echter waarschijnlijk bijna nul zijn).

PRO TIP: "Een grote misvatting die veel belastingbetalers hebben, is dat 'je geen belasting hoeft te betalen tenzij je je crypto voor fiat verkoopt'. Als je je Bitcoin inwisselt voor Ethereum, moet je belasting betalen in Australische dollars (zelfs als je de dollars niet hebt om de belasting te betalen).” - Scott Lynch, Beanstalk Boekhouding

Als u cryptocurrency voor een NFT heeft verhandeld, maakt u vermogenswinsten of -verliezen. Dit wordt beschouwd als een verwijderingsgebeurtenis voor uw tokens en wordt dienovereenkomstig belast.

Het is belangrijk om te onthouden dat veel NFT's worden beschouwd als digitale kunstwerken, wat betekent dat ze waarschijnlijk in de categorie van inbare belasting vallen. Verzamelobjecten zijn onderworpen aan hun eigen unieke regels en voorschriften.

Net als andere digitale tokens worden NFT's ter beschikking belast. Verzamelbare NFT's die worden gekocht of verkocht voor minder dan $ 500 worden echter als vrijgesteld beschouwd van vermogenswinsten en -verliezen.

Aan de andere kant zijn verzamelbare NFT's die worden gekocht en verkocht voor meer dan $ 500 zijn onderworpen aan vermogenswinstbelasting bij een verkoopgebeurtenis.

Bovendien kunnen vermogensverliezen uit verzamelobjecten alleen worden gebruikt om meerwaarden uit andere verzamelobjecten te compenseren. Ze kunnen niet worden gebruikt om meerwaarden op cryptocurrencies zoals Bitcoin en Ethereum te compenseren.

Vorken kunnen in verschillende scenario's verschillend worden belast. Als de cryptocurrency die u na de fork verdient dezelfde rechten en relaties heeft als de cryptocurrency die u vóór de fork had, wordt dit beschouwd als een voortzetting van het oorspronkelijke activum en niet een vermogenswinstbelastinggebeurtenis veroorzaken.

Pro-tip: Om deze reden geloven belastingexperts niet dat de migratie van Ethereum naar Ethereum 2.0 zal worden beschouwd als een belastbaar feit.

Aan de andere kant, als u een nieuwe cryptocurrency ontvangt met nieuwe rechten en relaties als gevolg van de fork, zal elk van deze tokens worden verkregen met een kostenbasis van 0. U hoeft dus geen belasting te betalen wanneer de fork plaatsvindt. U moet echter vermogenswinstbelasting betalen wanneer u over uw nieuwe tokens beschikt.

Voor meer informatie over hoe vorken/kettingsplitsingen worden belast, bekijk de ATO-richtlijnen over dit probleem .

Heb je ergens dit jaar een cryptocurrency-cadeau gestuurd of ontvangen? Laten we eens kijken hoe geschenken worden belast voor zowel afzenders als ontvangers.

In Australië wordt het schenken van cryptocurrency beschouwd als een belastbare gebeurtenis . U boekt meerwaarden op basis van de reële marktwaarde van uw tokens op de datum waarop u deze schonk.

Aan de andere kant is het ontvangen van cryptocurrency als een geschenk niet beschouwd als een belastbaar feit. U hoeft pas belasting te betalen als u beschikt over de cryptocurrency die u heeft gekregen. Dat maakt het belangrijk om de reële marktwaarde van de tokens bij te houden toen u ze oorspronkelijk ontving, zodat u later gemakkelijk uw vermogenswinsten of -verliezen kunt berekenen.

Als u als hobby cryptocurrency mineert, worden uw tokens beschouwd als een nieuw actief met een kostenbasis van $ 0. Wanneer u erover beschikt, krijgt u te maken met een vermogenswinstbelasting.

Net als tokens verdiend voor mijnbouw, worden tokens van cryptocurrency-leningen beschouwd als nieuwe activa met een gemiddelde kostenbasis van $ 0. U moet vermogenswinsten betalen bij een verkoopgebeurtenis.

Zoals eerder besproken, wordt gewoon inkomen anders belast dan vermogenswinsten. Hier volgen enkele veelvoorkomende scenario's waarin beleggers inkomsten verdienen in de vorm van cryptocurrency:

Als u cryptocurrency ontvangt als betaling voor uw werk, moet u inkomstenbelasting betalen op basis van de reële marktwaarde van uw tokens op de datum waarop u ze heeft ontvangen.

Als u als bedrijf cryptocurrencies mineert, erkent u inkomsten die gelijk zijn aan de reële marktwaarde in AUD van de cryptocurrencies op het moment dat u ze ontvangt.

Als u een NFT heeft verkocht die u hebt geslagen, wordt de opbrengst van de verkoop beschouwd als gewoon inkomen op basis van de reële marktwaarde van de tokens die u op het moment van de verkoop heeft ontvangen. Alle tokens die u ontvangt uit secundaire verkopen, worden ook als gewoon inkomen beschouwd.

De ATO heeft verklaard dat cryptocurrency van uitlenen, uitzetten of andere vormen van verdiende rente op uw cryptocurrency is onderworpen aan inkomstenbelasting op basis van de waarde van de tokens in AUD-voorwaarden op het moment dat u ze ontvangt.

Tokens verdiend via airdrop worden beschouwd als gewoon inkomen op basis van de reële marktwaarde op het moment dat ze werden ontvangen en zullen dienovereenkomstig worden belast.

Veel populaire crypto-applicaties bieden verwijzingsbonussen voor nieuwe gebruikers. Deze bonussen worden beschouwd als gewoon inkomen op basis van de reële marktwaarde van de tokens op het moment dat ze werden ontvangen en zullen dienovereenkomstig worden belast.

Weet u niet zeker hoe u uw cryptobelasting moet indienen? Dit is wat u kunt doen om aan de slag te gaan.

Dit is de informatie die u nodig heeft om uw belastingaangifte nauwkeurig te berekenen:

Zodra je de informatie hebt die je nodig hebt, heb je drie verschillende opties voor het indienen van je crypto-belastingen.

U kunt hier CryptoTrader.Tax uitproberen en al uw transactiegeschiedenis van cryptocurrency volledig gratis importeren. . Geen persoonlijke informatie of creditcard vereist! U hoeft alleen te betalen wanneer u uw formulieren wilt downloaden.

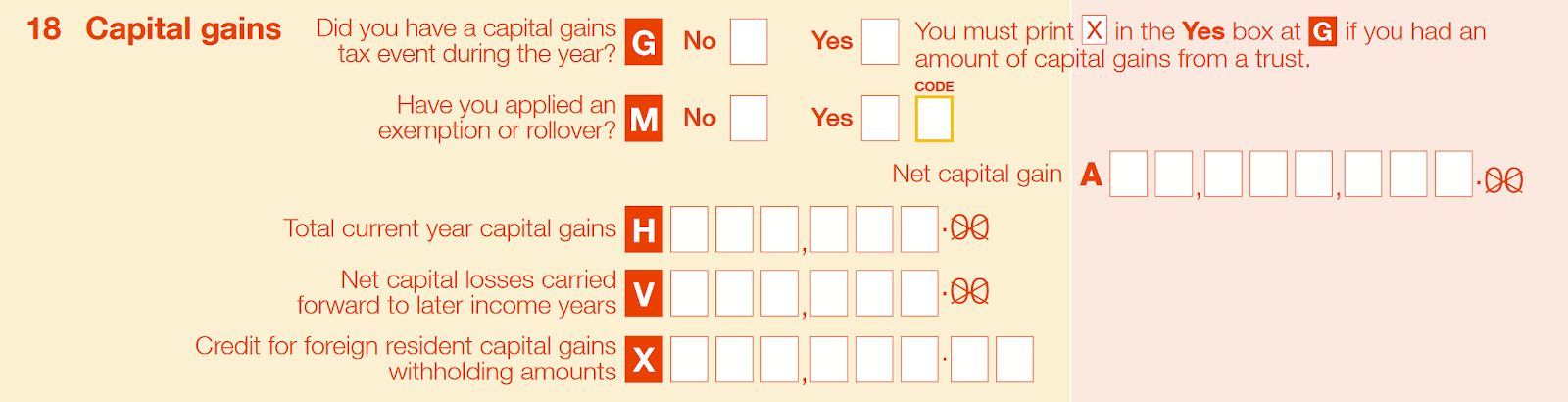

Zodra u uw winst/verlies van elke transactie heeft berekend, telt u al uw winsten en verliezen bij elkaar op om te komen tot uw netto vermogenswinst of -verlies voor het volledige belastingjaar. Rapporteer deze netto vermogenswinst onder sectie 18 van de Australische belastingformulieren .

Cryptocurrency-inkomsten moeten worden vermeld op vraag 2 van de Australische belastingformulieren. Op dit formulier geeft u inkomsten aan die geen salaris of loon waren waarop standaardinhoudingen van toepassing zijn, zoals fooien en andere inkomsten.

PRO TIP: Onthoud dat er ernstige gevolgen zijn voor niet het betalen van uw crypto-belastingen. De maximumstraf voor belastingfraude is 10 jaar gevangenisstraf.

Als u uw belastingen voor het boekjaar van 1 juli 2020 – 30 juni 2021 zelf indient, moet u deze vóór 31 oktober 2021 indienen. .

Australiërs die hun belastingaangifte indienen bij een accountant hebben iets meer tijd. Deze deadline is afhankelijk van uw specifieke omstandigheden, maar kan tot 15 mei 2022 zijn .

Het niet op tijd betalen van uw belastingen kan kostbaar zijn. De ATO kan een boete “niet op tijd indienen” (FLT) opleggen. Hoe langer het duurt voordat u uw belastingaangifte na de deadline inlevert, hoe hoger deze fiscale boete wordt.

Hier is een overzicht van hoe groot deze boete kan worden:

Als u een omstandigheid heeft waardoor u uw belastingaangifte na de deadline heeft ingediend, kunt u een verzoek indienen om de boete kwijt te schelden . Volgens de ATO worden belastingplichtigen met een verleden in het naleven van de belastingwetgeving soepeler behandeld.

Het is noodzakelijk om belastingen op uw crypto-inkomsten en vermogenswinsten te rapporteren en in te dienen. Toch zijn er mogelijkheden voor crypto-investeerders om hun belastingdruk te verlagen.

Laten we enkele van de meest voorkomende crypto-gerelateerde inhoudingen doornemen die u op uw belastingaangifte kunt claimen.

Als u een verlies hebt geboekt op een verkoop van cryptocurrency, kunt u dit claimen als kapitaalverlies om eventuele vermogenswinst die u over het jaar heeft te compenseren. Als u dit jaar een netto vermogensverlies heeft, kunt u dit doorschuiven naar het volgende jaar om toekomstige vermogenswinsten te compenseren.

Bekijk voor meer informatie onze complete gids voor het oogsten van belastingverliezen .

Pro-tip: “Een van de grootste misvattingen die belastingbetalers hebben over cryptobelastingen, is dat ze alleen belastingen hoeven te melden als ze winsten rapporteren. Het melden van verliezen kan echter daadwerkelijk helpen om de totale aansprakelijkheid te verminderen.” - Markeer gast, Antony Syndicaat

Als u een belegger bent die uw cryptocurrency langer dan 12 maanden in bezit heeft, komt u mogelijk in aanmerking voor een korting tot 50% op uw afdracht van vermogenswinstbelasting.

Het is belangrijk om te onthouden dat deze korting beschikbaar is voor investeerders, maar niet beschikbaar voor handelaren.

Als u niet zeker weet hoe lang u uw cryptocurrency heeft vastgehouden, kunt u uw transactiegeschiedenis importeren in CryptoTrader.Tax om eenvoudig de exacte datums te zien waarop u uw tokens heeft gekocht en verkocht.

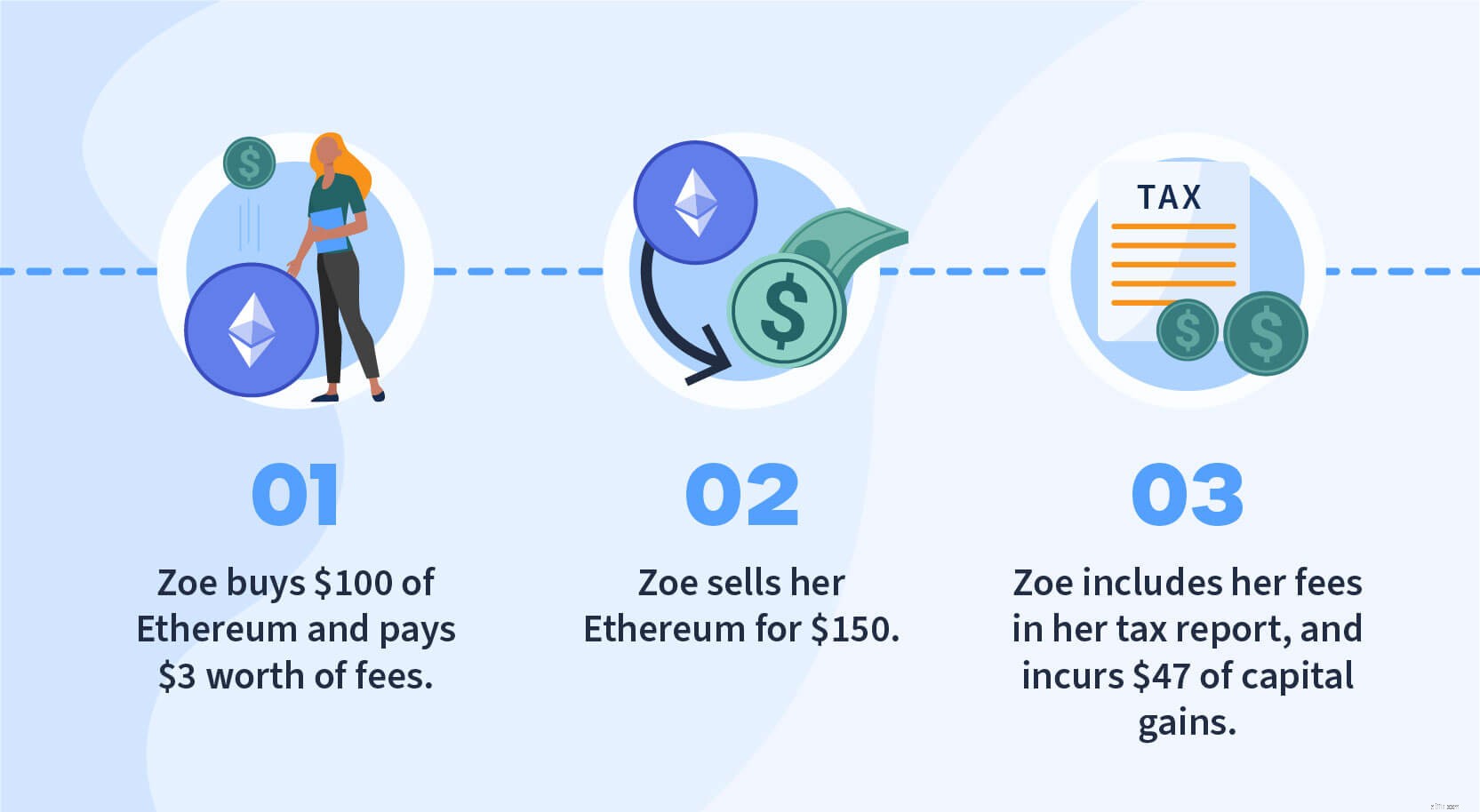

Gaskosten en transactiekosten voor cryptocurrency-transacties kunnen aan uw kostenbasis worden toegevoegd. Dit kan helpen om uw belastingdruk te verlagen in het geval u vermogenswinstbelasting betaalt.

Het doneren van cryptocurrency is niet beschouwd als een belastbaar feit. U kunt de waarde van uw cryptocurrency aftrekken tegen de reële marktwaarde in Australische dollars op het moment van de donatie.

De Australische belastingcode kent een vrijstelling voor artikelen die voor persoonlijk gebruik zijn gekocht. Als u voor minder dan $ 10.000 aan cryptocurrency koopt met het doel een goed voor persoonlijk gebruik te kopen, komt u mogelijk in aanmerking voor deze vrijstelling.

Natuurlijk is niet elke aankoop van cryptocurrency onderworpen aan de vrijstelling voor het gebruik van persoonlijke activa. Volgens de ATO kan de vrijstelling voor het gebruik van persoonlijke activa niet worden geclaimd als de aankoop oorspronkelijk is gedaan voor beleggingsdoeleinden.

Onthoud dat hoe langer u uw cryptocurrency vasthoudt, hoe kleiner de kans is dat deze onder deze vrijstellingscategorie valt.

PRO TIP :“Een van de meest gestelde vragen van belastingbetalers is of ze gebruik kunnen maken van de vrijstelling van activa voor persoonlijk gebruik. De richtlijnen van de ATO op dit gebied zijn echter streng. Het komt zelden voor dat belastingbetalers van deze vrijstelling gebruik kunnen maken, tenzij ze hun tokens op dezelfde dag hebben gekocht en weggegooid.” Miriam Holme, FAB Belastingaccountants

Het is belangrijk om voorzichtig te zijn wanneer u aanspraak maakt op deze vrijstelling. In het geval van een ATO-onderzoek ligt de bewijslast bij jou om te bewijzen dat je de cryptocurrency voor persoonlijk gebruik hebt gekocht.

Als u in het afgelopen belastingjaar cryptocurrency-activa bent kwijtgeraakt als gevolg van een hack of diefstal, kunt u mogelijk een kapitaalverlies claimen en uw totale belastingplicht verminderen. Natuurlijk vereist de ATO bewijs dat uw cryptocurrency echt verloren is gegaan en niet kan worden vervangen. Dit is het bewijs dat ze nodig hebben, zoals direct vermeld op de website van de ATO :

Als u een bedrijf runt dat zich bezighoudt met het verhandelen of delven van cryptocurrency, kunt u gerelateerde kosten afschrijven. Dit kan de kosten van elektriciteit en de benodigde software en hardware omvatten.

Om aanspraak te maken op deze aftrek heeft u een Australian Business Number (ABN) nodig. Dat betekent dat u in de categorie handelaren valt en niet in aanmerking komen voor de langetermijnkorting op meerwaarden die beschikbaar is voor beleggers.

Het overzetten van uw cryptocurrency naar een andere portemonnee die u bezit is niet beschouwd als een belastbaar feit. U moet deze overdrachten echter bijhouden, zodat u gemakkelijk kunt identificeren waar elk van uw tokens vandaan komt.

In een bullmarkt bevinden sommige cryptocurrency-enthousiastelingen zich in de ongelukkige situatie dat ze de belastingen op hun vermogenswinsten en inkomsten niet kunnen betalen.

Als u zich in deze situatie bevindt, kunt u nog steeds uw belastingen betalen terwijl u voldoet aan de Australische belastingwetgeving. Particulieren en bedrijven die minder dan $ 100.000 aan belastingen verschuldigd zijn, kunnen een betalingsplan opstellen met de ATO en betalen hun belastingaanslag in termijnen.

Gedecentraliseerde financiën is een snel evoluerende ruimte en de ATO moet nog specifieke richtlijnen vrijgeven voor interactie met deze protocollen.

Toch is het waarschijnlijk dat transacties die plaatsvinden op DeFi-protocollen dezelfde regels zullen volgen als andere belastbare cryptocurrency-evenementen. Dat betekent dat we redelijkerwijs het volgende kunnen aannemen:

PRO TIP: “DeFi is ongelooflijk complex. Vaak zijn belastingbetalers niet in staat om transacties over meerdere portefeuilles en meerdere beurzen bij te houden, wat problemen kan veroorzaken wanneer het tijd is om belasting te betalen. Daarom is het zo belangrijk om een nauwkeurige administratie bij te houden.” - Scott Lynch, Beanstalk Accountants

Als u een bedrijf heeft dat cryptocurrency voor betaling accepteert, moet u de marktwaarde van uw crypto bijhouden op het moment dat u deze ontvangt. U kunt dit dan melden als onderdeel van uw gewoon inkomen.

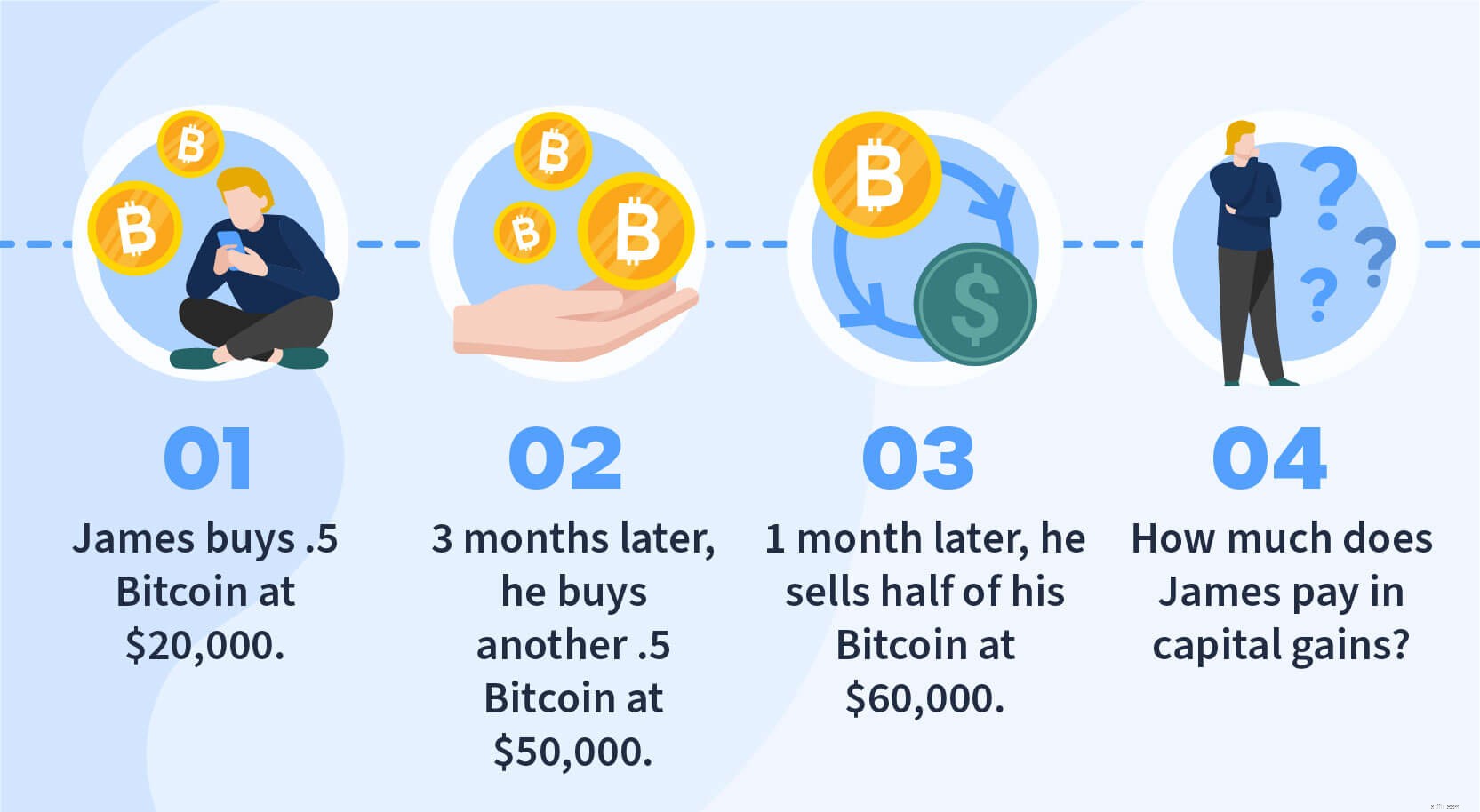

Het berekenen van uw cryptowinsten en -verliezen kan lastig zijn als u meerdere aankopen op verschillende tijdstippen heeft gedaan. Bekijk het onderstaande voorbeeld:

Het antwoord hangt af van de boekhoudmethode die u kiest:FIFO (first-in, first-out), LIFO (last-in first-out) of HIFO (highest-in, first-out). Elk van deze methoden biedt verschillende voordelen. Bekijk voor meer informatie onze gids voor FIFO, LIFO en HIFO .

Welke methode u mag gebruiken, hangt af van of u geclassificeerd bent als belegger of handelaar. Als u een belegger bent, zijn alle drie deze methoden toegestaan, zolang u uw cryptocurrency-activa individueel kunt identificeren. Handelaren mogen echter geen LIFO gebruiken.

U kunt hier de richtlijnen van de ATO over dit onderwerp lezen .

Op zoek naar een eenvoudige manier om uw belastingaangifte in te dienen? Hier leest u hoe u het hele proces kunt beheren met behulp van CryptoTrader.Tax.

Stap 1: Verbind uw CryptoTrader.Tax-account met alle beurzen, portefeuilles en cryptocurrency-platforms die u hebt gebruikt.

Stap 2: Importeer uw transactiegeschiedenis door uw rekeningen te integreren of het transactiegeschiedenisbestand van uw uitwisselingen te uploaden.

Stap 3: Click the View Report button to download your gains, losses, and income tax reports in AUD.

Step 4: Once your report is generated, send them to your accountant OR upload them directly via MyTax.

Let’s cap things off by answering a few frequently asked questions about crypto taxes in Australia.

How can I avoid cryptocurrency taxes?

There is no way to truly and legally avoid paying taxes on your cryptocurrency altogether. However, strategies like tax loss harvesting can help you minimize your tax bill.

How much tax do I pay on cryptocurrency?

How much tax you pay on cryptocurrency is dependent on several factors such as your income bracket, whether you are classified as an investor or a trader, and the market value of the crypto you’ve disposed of in the past tax year.

How far back can the ATO investigate tax fraud?

If the ATO believes that a taxpayer has committed tax fraud or tax evasion, there is no time limit for conducting an audit.

Do you have to pay taxes on crypto if you don’t cash out?

There are still situations where you need to pay taxes on your cryptocurrency even if you do not “cash out” to a fiat currency. Crypto-to-crypto transactions and earning crypto income both fall into this category.

Looking for an easy way to lodge your taxes? CryptoTrader.Tax is trusted by more than 100,000 crypto investors all around the world to automate their cryptocurrency tax reporting.

You can use the software to import your historical cryptocurrency transactions and get a preview of your capital gain and losses from the year completely for free. You’ll only need to pay when you want to download your tax reports. You can learn more about how CryptoTrader.Tax works right here .

Get started today with a free preview report .

Belastingwijzigingen en belangrijkste bedragen voor het belastingjaar 2021

Belastingbudgetten als freelancer

Een complete gids over federale kwartaalbelastingen in de VS

De complete gids voor belastingcontroles op cryptovaluta

De grootste fouten gemaakt bij cryptobelastingen

Bitcoin en belastingen in de Verenigde Staten:wat u moet weten

Hoe bedrijfsbelastingen effectief te plannen voor 2021?