Met de publicatie van de langverwachte conceptverordening op 24 oktober werd FIDLEG tastbaarder en werden de bepalingen aangescherpt. Op basis van de informatie die vandaag beschikbaar is, heeft FIDLEG vergelijkbare doelstellingen als de equivalente Europese wetgeving MiFID II en PRIIP's, maar past een op principes gebaseerde benadering toe en is minder gedetailleerd en prescriptief. Beide wetgevingen dekken zeer vergelijkbare vereisten met een kleine twist in de details.

In het licht van de gepubliceerde conceptverordening, organiseerde Deloitte het webinar "FIDLEG:Zien onder de oppervlakte". Het doel van het webinar was om de bepalingen die door de verordening zijn verfijnd aan te pakken en hun operationele impact op financiële organisaties te schetsen, terwijl de belangrijkste overeenkomsten en verschillen met de Europese wetgeving worden benadrukt. Naast het webinar gaven de deelnemers waardevolle inzichten over de implementatie van FIDLEG binnen hun organisaties. De vijfde blogpost in onze FIDLEG-serie gaat in op de uitkomst van deze enquêtevragen en gaat in op de implicaties voor een succesvol regelgevend traject.

Onder de oppervlakte van de FIDLEG-verordening kijken

Onze vorige blogposts waren gericht op verschillende aspecten van de nieuwe FIDLEG-vereisten (zie onze vorige blogposts). In deze blog onderzoeken we de antwoorden op zes enquêtevragen van de deelnemers aan ons webinar "FIDLEG - Zien onder de oppervlakte" (klik hier voor de opname) om waardevolle inzichten over de FIDLEG-implementatie te delen vanuit een brancheperspectief. Hoewel ze niet statistisch significant zijn, helpen de enquêteresultaten om een blik te werpen op verschillende aspecten van de FIDLEG-implementatie op dit moment.

FIDLEG vanuit een brancheperspectief

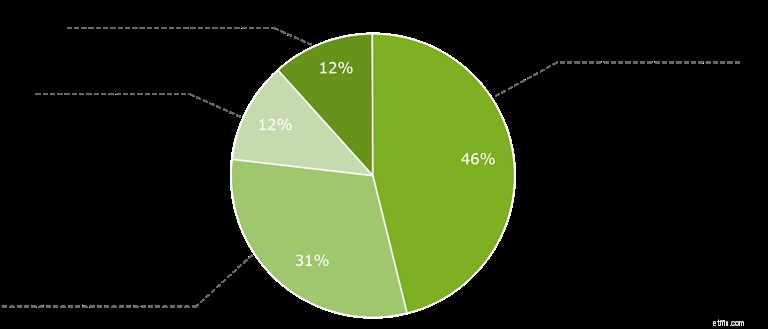

1) Hoe beschrijft u de voortgang binnen uw organisatie met betrekking tot de implementatie van de FIDLEG-vereisten?

De meeste organisaties hebben de impact van de FIDLEG-regelgeving beoordeeld of zijn al begonnen met het implementeren van de FIDLEG-vereisten, wat het grote bewustzijn van FIDLEG onder belanghebbenden uit de sector onderstreept. Gezien de complexiteit van een typische implementatie, is het essentieel om nu te beginnen om FIDLEG-compliance tegen 1 januari 2020 te garanderen. Verder biedt het bestaande talent met relevante kennis binnen en buiten organisaties een waardevolle knowhowpool die moet worden benut voordat het wijkt af van andere programma's en initiatieven.

De meeste organisaties hebben de impact van de FIDLEG-regelgeving beoordeeld of zijn al begonnen met het implementeren van de FIDLEG-vereisten, wat het grote bewustzijn van FIDLEG onder belanghebbenden uit de sector onderstreept. Gezien de complexiteit van een typische implementatie, is het essentieel om nu te beginnen om FIDLEG-compliance tegen 1 januari 2020 te garanderen. Verder biedt het bestaande talent met relevante kennis binnen en buiten organisaties een waardevolle knowhowpool die moet worden benut voordat het wijkt af van andere programma's en initiatieven.

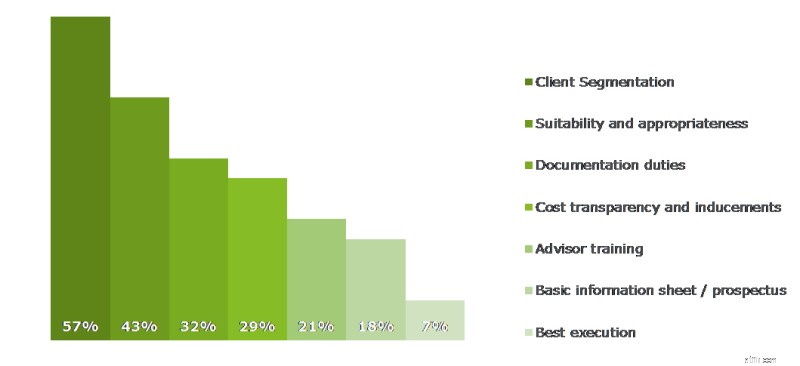

2) Welke FIDLEG-vereisten zullen naar verwachting de grootste impact hebben op uw organisatie? (meerdere keuzes waren mogelijk)

De meeste organisaties identificeerden klantsegmentatie en de daaropvolgende geschiktheids- en geschiktheidscontroles als de twee belangrijkste concepten die van invloed zijn op hun activiteiten. De indeling in particuliere, professionele of institutionele klanten vormt de basis voor geschiktheids- en geschiktheidsoverwegingen en bepaalt uiteindelijk het product- en dienstenaanbod.

Geschiktheid en geschiktheid vormen de kern van beleggersbescherming en vereisen dat organisaties hun adviesprocessen ingrijpend wijzigen. Beide vereisten wijken af van de bestaande MiFID II-wetgeving en bieden kansen voor organisaties om de FIDLEG-bepalingen toegesneden op hun klantenbestand te benaderen.

Aangezien FIDLEG klanten meer flexibiliteit biedt om hun classificatie in/uit te schakelen en meer speelruimte biedt met betrekking tot geschiktheids- en geschiktheidscontroles, moeten organisaties beslissen of ze een "one size fits all" of een gedifferentieerde aanpak moeten hanteren. Hoewel een 'one size fits all'-benadering doorgaans de implementatiekosten verlaagt, kan een minder beperkende, gedifferentieerde aanpak het product- en serviceaanbod uitbreiden naar klanten die in Zwitserland zijn gevestigd en bediend worden.

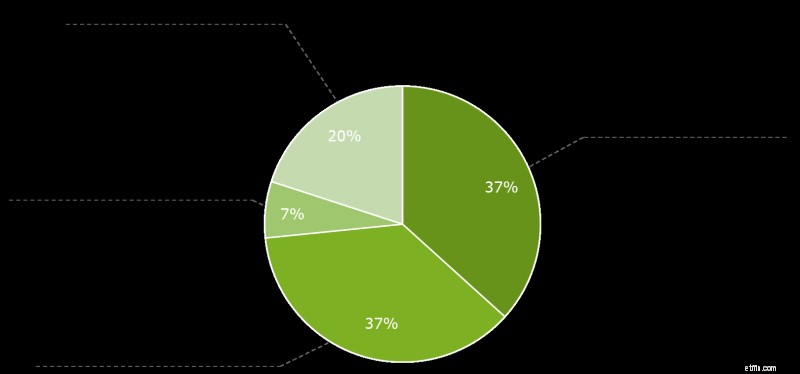

3) Hoe heeft uw organisatie de naleving van MiFID II aangepakt?

Aangezien de meeste organisaties in de markt sterke relaties hebben met Europese klanten, is het geen verrassing dat meer dan 2/3 van de deelnemende organisaties de MiFID II-vereisten volledig of gedeeltelijk implementeert. Voor die organisaties zijn er verschillende mogelijkheden om gebruik te maken van het implementatiewerk dat al is gedaan en om te profiteren van enkele van de verschillen die FIDLEG biedt in vergelijking met MiFID II.

Naast potentiële synergieën met betrekking tot klantclassificatie en geschiktheid en geschiktheid, kan de opzet van PRIIPS een mogelijkheid creëren om bestaande processen te standaardiseren en de implementatie van de FIDLEG-vereisten rond het basisinformatieblad (BIB) te vergemakkelijken. De ontwerpverordening behandelt PRIIP's/WpHG-materiaal als gelijkwaardig aan de BIB, wat aangeeft dat een afzonderlijke Zwitserse BIB niet vereist is. Het distributieproces voor BIB-equivalente documenten moet echter worden aangepast om ook BIB-documenten op te nemen voor toepasselijke producten die geen Key Information Document (KID) hebben.

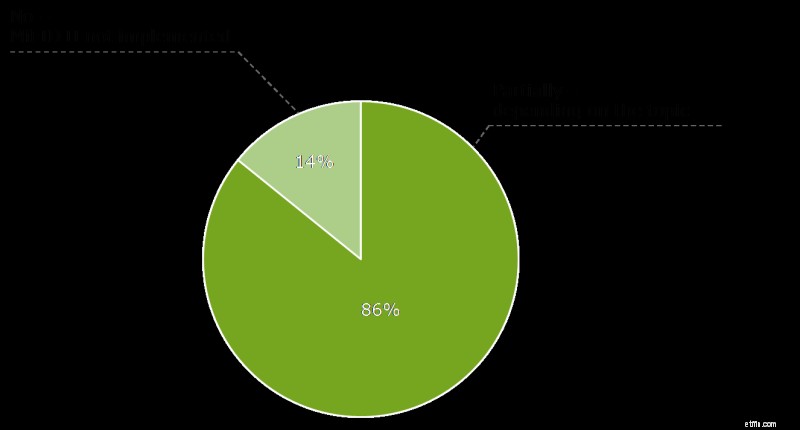

4) Bent u van plan om MiFID II en FIDLEG in uw organisatie te harmoniseren?

* Opmerking:Antwoordmogelijkheden niet geselecteerd door de deelnemers:(1) Ja – "one size fits all"-benadering (2) Nee - regelgeving wordt afzonderlijk behandeld

Het is niet verrassend dat de meeste financiële instellingen die door de deelnemers aan het webinar worden vertegenwoordigd, de MiFID II- en FIDLEG-taken zullen harmoniseren. Een onderwerp dat intensief werd besproken in het kader van de MiFID II-implementatie was het provisieverbod. Aangezien de FIDLEG-bepalingen minder streng zijn, kunnen organisaties provisies inhouden voor niet in de EER gevestigde klanten. Een grondige evaluatie van het niveau van afhankelijkheid van inducements als bron van inkomsten, rekening houdend met toekomstige marktontwikkelingen, is een belangrijke ontwerpbeslissing die organisaties moeten nemen voordat de effectieve start van de implementatie. Ook dient te worden overwogen of provisies rechtstreeks aan klanten worden doorberekend als aanvullende dienst van de bank. In beide gevallen is het bestaan van IT-functionaliteiten die een geautomatiseerde tracking en verwerking mogelijk maken een vereiste.

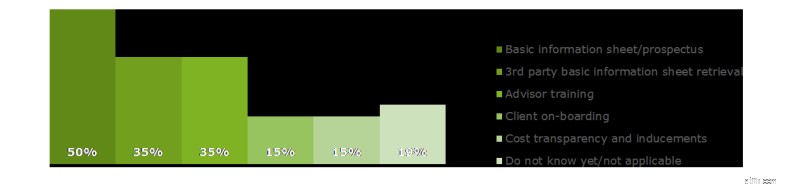

5) Voor welke activiteiten overweegt u een samenwerking met een externe leverancier in uw organisatie? (meerdere antwoorden waren mogelijk)

Met FIDLEG moeten cliëntadviseurs retailcliënten een basisinformatieblad of een gelijkwaardig Europees document verstrekken alvorens te beslissen om verschillende financiële instrumenten te kopen. De resulterende uitdaging is het verkrijgen van een bestaand informatieblad of het verkrijgen van uitgebreide en hoogwaardige gegevens van eigen producten om uiteindelijk een BIB te produceren. De meeste organisaties die aan het webinar deelnamen, zagen deze uitdaging ook als een kans om met externe leveranciers samen te werken.

Indien reeds geïmplementeerd, moeten organisaties van deze gelegenheid gebruik maken om hun huidige regelingen voor PRIIP's te beoordelen en opnieuw te overwegen, of vroeg beginnen om voldoende doorlooptijd te hebben om de samenwerking met externe dienstverleners te starten om BIB's te produceren en te sourcen.

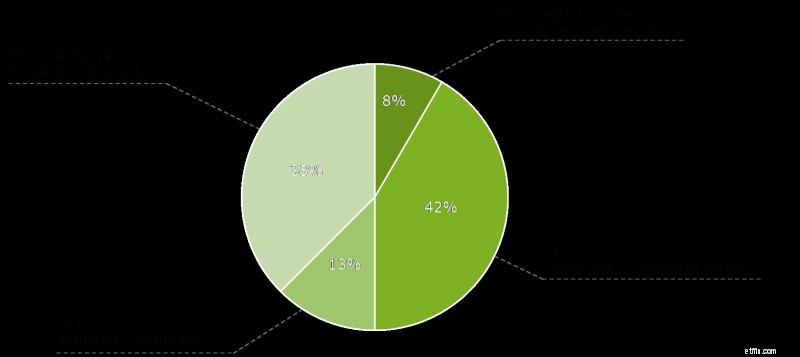

6) Is uw organisatie van plan om de FIDLEG-implementatie af te stemmen op andere initiatieven?

Gezien de brede impact van FIDLEG en de aanzienlijke extra inspanningen in de waardeketen van klantadvies, hebben organisaties de FIDLEG-implementatie geïdentificeerd als een kans om af te stemmen op andere initiatieven. Dit omvat voor een groot deel van de deelnemers maatregelen voor procesverbeteringen en automatisering die leiden tot minder handmatig werk, verbeterde compliance en vereenvoudigde documentatie- en rapportagetaken.

Toch is ongeveer 1/3 van de deelnemers niet van plan om de FIDLEG-implementatie te harmoniseren met andere initiatieven, waardoor het synergiepotentieel voor een gezamenlijke ontwerp- en implementatie-inspanning voorbijgaat.

Na de publicatie van de conceptverordening, bleek uit inzichten uit de webinar-enquêtevragen dat slechts één op de acht organisaties nog niet is begonnen aan hun reis om FIDLEG-compliant te worden. Uit het onderzoek blijkt echter ook dat het volwassenheidsniveau van de implementatie behoorlijk divers is, waarbij veel financiële instellingen nog aan het begin van hun reis staan. Een eerdere implementatie van MiFID II/ PRIIP's zal helpen om compliant te worden, maar er zijn nog verschillende belangrijke beslissingen nodig. Een interessant feit dat aan het licht kwam was ook dat slechts 2/3 van de banken een harmonisatie plant met andere lopende initiatieven, en mogelijk geen gebruik maakt van een goede gelegenheid om de implementatie-inspanningen te benutten om andere dringende problemen aan te pakken.