Traditioneel wordt een bedrijf, wanneer het wordt gewaardeerd, voornamelijk beoordeeld op zijn vermogen om toekomstige kasstromen te genereren, waarbij de daaropvolgende contante waarde ervan de waarde voor investeerders bepaalt. In de echte wereld geven dergelijke oefeningen op zichzelf echter geen nauwkeurig beeld van de waarde van het bedrijf. Er zijn situationele en indirecte elementen van een transactie die niet zijn weergegeven in de financiële overzichten, die ook moeten worden verantwoord.

De verhandelbaarheid (liquiditeit) en de mate van controle die de belegger zal hebben door middel van aandelenbezit, zijn de twee componenten die de waardeniveaus van een transactie bepalen. Hun resulterende berekeningen voegen een premie of een korting toe aan de financiële waardering van het actief en resulteren in de eerlijke marktprijs.

In dit artikel ga ik de waardeniveaus onderzoeken en de individuele factoren introduceren die worden beoordeeld.

De waardeniveaus bepalen wat voor soort claim op het actief dat de aandelenbelegger heeft. Ze worden gedemonstreerd in de hiërarchie van de onderstaande tabel. De strategische investeerder is het hoogste waardeniveau en is een term die vaak in de pers wordt gebruikt om belangrijke investeerders aan te duiden, wier aanwezigheid in een grote onderneming het spel kan veranderen in termen van hun financiële, reputatie of operationele invloed. Aan de andere kant van de schaal wordt beperkt, illiquide aandelen aangehouden met een minderheidsbelang. De voortgang naar beneden (of naar boven) in de hiërarchie is gebaseerd op kortingen (premies) voor toepasselijke beperkingen op ondernemingsniveau of beveiligingsniveau (autonomie).

Een typisch waarderingsproces begint met het gebruik van input (waarneembare datapunten) van de markt, wat resulteert in een prijs die gelijk is aan die van een minderheidsaandeel in openbare aandelen. Op dit moment kunnen de waardeniveaus worden toegepast om de waardering in overeenstemming te brengen met de verhandelbaarheids- en controlescenario's die in het spel zijn.

Met betrekking tot het toepassen van de kortingen en premies, zijn de volgende mijn aanbevelingen op hoog niveau:

Nu gaat de discussie over elk van de kortingen/premies die op elk waardeniveau worden toegepast; dit zal starten vanaf het laagste niveau (beperkte voorraad). Elke sectie introduceert de aanpassing, waarom het nodig is, en enkele empirische voorbeelden van benchmarks die vaak worden toegepast door beoefenaars in live-omgevingen.

Aandelen worden minder waardevol voor hun houder wanneer er beperkingen zijn op de overdraagbaarheid ervan. Dergelijke beperkingen beperken uiteindelijk het liquiditeitspotentieel door de pool van potentiële kopers te verkleinen en/of door de verkoop moeilijker te maken. Zo heeft een BV in vergelijking met een besloten vennootschap met beperkte aansprakelijkheid een hogere beperking op de overdraagbaarheid van aandelen vanwege wettelijke limieten waaraan aandeelhouders op grond van hun aandeelhoudersovereenkomst zijn gebonden. Elke taxateur van een particuliere onderneming dient de statuten, statuten of partnerschapsovereenkomsten van het doelwit zorgvuldig te lezen om de beperkingen beter te begrijpen.

In veel privé-bedrijfsartikelen manifesteren overdraagbaarheidsbeperkingen zich via bepalingen met betrekking tot het recht van eerste weigering (ROFR) of het recht van eerste bod (ROFO), die beide voorrang hebben voordat aandelen aan externe partijen kunnen worden verkocht. U bent misschien al bekend met deze termen, die ik hieronder kort heb beschreven:

Bovendien kan de overdraagbaarheid worden belemmerd door processen die verband houden met de feitelijke waardering van het actief. Dit kan zijn door aan te dringen op een door de raad van bestuur aangestelde taxatieagent, of voor een vooraf bepaalde, op formules gebaseerde taxatiebenadering. Al deze bepalingen kunnen een extra belemmering vormen voor de overdracht van aandelen en vereisen dus dat de koper een aparte korting krijgt voor overdraagbaarheidsbeperkingen.

Een korting wegens gebrek aan verhandelbaarheid (DLOM) wordt gedefinieerd als "een bedrag of percentage dat wordt afgetrokken van de waarde van een eigendomsbelang om de relatieve afwezigheid van verhandelbaarheid weer te geven."

Verhandelbaarheid heeft betrekking op de verkoopbaarheid (niet noodzakelijk de liquiditeit) van het actief. Dezelfde NAVCA-woordenlijst definieert dit kenmerk als "het vermogen om snel onroerend goed om te zetten in contanten tegen minimale kosten." Hierbij moet ook worden opgemerkt dat daarbij ook rekening moet worden gehouden met het transactierisico dat verwachte opbrengsten ook daadwerkelijk worden gerealiseerd.

In termen van de feitelijke theorie achter het berekenen van DLOM, verwijzen de meeste taxateurs naar een reeks voorschriften die bekend staan als de Mandelbaum-factoren. Deze vloeiden voort uit een prominente belastingzaak in 1995, waarin rechter David Laro van de Amerikaanse belastingrechtbank verschillende factoren schetste waarmee rekening moest worden gehouden bij het bepalen van de verhandelbaarheidskorting. Deze werden genoemd naar de indiener van de zaak, Bernard Mandelbaum:

Deze tests, die zijn gemaakt met het oog op belastingheffing, vormen nu de basis voor het beoordelen van verhandelbaarheidskortingen/premies. Regelgevende en professionele normen over de hele wereld (d.w.z. RICS Red Book en US IRS) bieden een aantal aanvaardbare benaderingen om een DLOM-cijfer te bereiken. Ze variëren van pre-IPO-studies van aandelenprestaties tot de kosten van beursintroductie en het gebruik van optieprijsmethodologie.

Hieronder vindt u een samenvatting van de mediaanbereiken die kunnen worden verwacht, afhankelijk van de exacte gebruikte benadering.

Het element van controle is een kritische dynamiek van beleggen. Het biedt kneedbaarheid om de richting van het activum te bepalen gedurende de hele periode dat het actief is en degenen die de tools in handen hebben om controle uit te oefenen, hebben hier een voordeel.

In termen van welke factoren in de artikelen van een bedrijf van invloed zijn op de controle ervan, zoek naar welke gebeurtenissen een gewone of speciale meerderheid van aandeelhouders vereisen. Bovendien zal de bevoegdheid om een bestuurder in de raad van bestuur te benoemen, of de mogelijkheid om deze via dergelijke benoemingen te controleren, van invloed zijn op investerings-, financierings- en operationele beslissingen. Aandelenklassen en de superstemrechten die aan bepaalde beleggers worden verleend (het meest berucht, bij de oprichters) zijn ook belangrijke overwegingen om rekening mee te houden.

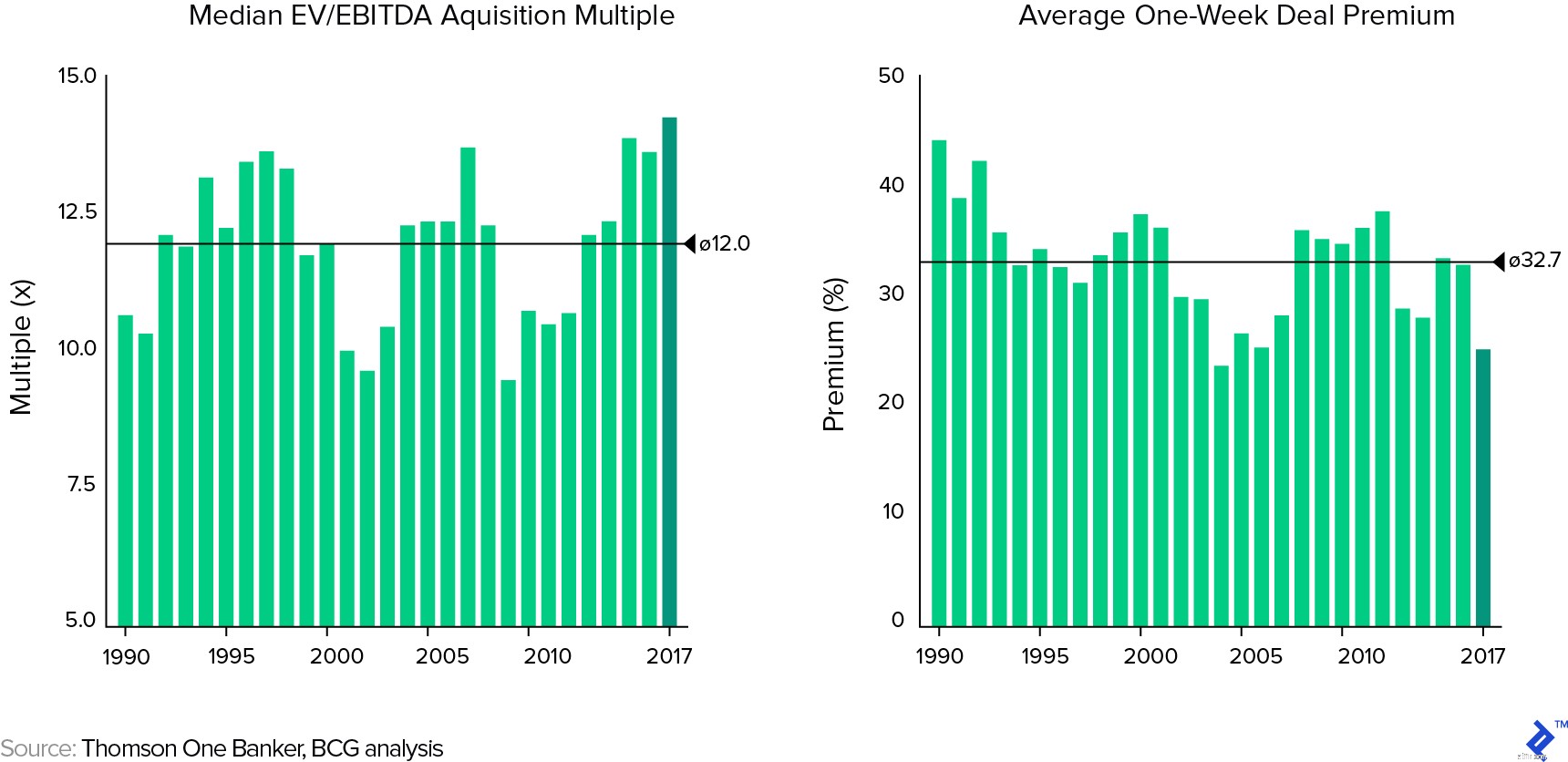

Korting bij gebrek aan controle (DLOC)-benchmarks worden voornamelijk bepaald door het observeren van de controlepremies die worden aangeboden tijdens recente overname- of tenderbiedingen. Dergelijke premies zullen afhangen van het land en de sector in kwestie en zullen een zekere mate van wederzijdse exclusiviteit hebben met het waarderingsveelvoud van de transactie. Uit de volgende analyse van BCG bleek dat de meest recente Amerikaanse acquisitiepremies gemiddeld 24,8% bedroegen, wat lager was dan het langetermijngemiddelde van 32,7%.

Verwervingsmultiples en waarderingspremies bij fusies en overnames in de VS:1990 – 2017

Liquiditeit is het vermogen om een actief gemakkelijk in contanten om te zetten zonder aanzienlijk verlies van de hoofdsom. NYU-professor Aswath Damodaran legt het uit als de kosten van het berouw van de koper:het verlies dat wordt veroorzaakt door het terugdraaien van een transactie onmiddellijk nadat deze is gemaakt. Zelfs de meest liquide activa zijn illiquide in de mate dat er transactiekosten zijn. Liquiditeitskorting kan worden uitgesplitst naar het materiële en immateriële:

Benchmarks voor liquiditeitskortingen kunnen enorm uiteenlopen, omdat ze afhankelijk zijn van de bestaande markten voor het actief en de omvang van het aandelenbezit dat moet worden verkocht. Als algemene vuistregel voor illiquide beleggingen raadt Damodaran een bandbreedte van 20-30% aan.

Een samenvatting van de bevindingen van verschillende onderzoekers in DLOL-bereiken wordt weergegeven in de onderstaande tabel, waarbij elk een breed scala aan boven- en ondergrenzen biedt. Een methode van bijzonder belang is de berekening van NBER, die een Black Scholes-optieprijsmodel gebruikt om de maximale impact van een aantal liquiditeitsbeperkingen te meten. Deze omvatten de standaard bèta-, volatiliteits- en timingoverwegingen, maar ook een "fractie van rijkdom" -variabele, die de verhouding van de waarde van het actief tot de totale illiquide rijkdom van de belegger vertegenwoordigt.

Synergie is een woord dat vaak door leidinggevenden wordt gebruikt om een fusie en overname te rechtvaardigen, maar het is ook een term die kan worden bespot als een hersenschim. Met tweederde van de openbare fusies en overnames die waarde vernietigen voor overnemende partijen, zijn synergieën vaak alleen gebaseerd op overmoed in plaats van gezonde economische redenen.

Warren Buffett ging ooit in detail door ze te vergelijken met sprookjes in een van zijn jaarlijkse brieven:

"Veel managers zijn in ontvankelijke kinderjaren blijkbaar overbelicht met het verhaal waarin de gevangengenomen knappe prins uit het lichaam van de pad wordt bevrijd door een kus van de mooie prinses. Bijgevolg zijn ze er zeker van dat de managementkus wonderen zal doen voor de winstgevendheid van het doelbedrijf.

Een dergelijk optimisme is essentieel. Zonder die rooskleurige visie, waarom zouden de aandeelhouders van bedrijf A anders een belang in B willen hebben tegen een overnameprijs die twee keer zo hoog is als de marktprijs die ze zouden betalen als ze zelf rechtstreeks aankopen zouden doen.

Met andere woorden, beleggers kunnen padden altijd kopen tegen de gangbare prijs voor padden. Als investeerders in plaats daarvan prinsessen financieren die dubbel willen betalen voor de vele kussen, kunnen die kussen maar beter wat echt dynamiet inpakken. We hebben veel kussen gezien, maar heel weinig wonderen. Desalniettemin blijven veel leidinggevende prinsessen sereen vertrouwen in de toekomstige kracht van hun kussen, zelfs nadat hun zakelijke achtertuinen kniediep zijn in niet-reagerende padden"

– Warren Buffett, Brief aan de aandeelhouders (1981).

Alvorens te kijken naar de redenen voor het veronderstelde cynisme van taxateurs bij het overwegen van synergieën, is het eerst essentieel om te kijken naar wat synergieën eigenlijk zijn. Er zijn drie bronnen van synergieën, die allemaal voortkomen uit de zichtbare componenten van de vrije kasstroom (FCF) en de gewogen gemiddelde kapitaalkosten (WACC).

Inkomstensynergieën spelen zich meestal af op de productmarkten en zijn onderhevig aan krachten buiten de controle van het bedrijf. Daarom is het de minst voorspelbare en de minst betrouwbare van de drie om te modelleren bij het waarderen van een bedrijf. Omgekeerd vallen kostensynergieën voornamelijk onder de controle van de gecombineerde entiteit en vinden ze op terugkerende basis plaats; dus zijn ze redelijk betrouwbaar om te plotten. Eenmalige activiteiten ter eliminatie van kosten (zoals sluiting van een locatie) hebben ook een hoge mate van zekerheid en zijn het voorrecht van de koper in termen van het al dan niet uitvoeren ervan.

Financiële synergieën zijn de minder 'romantische' optie en zijn vaak gemakkelijk te begrijpen, maar moeilijk te realiseren. Belastingvoordelen kennen een zekere mate van onzekerheid vanwege de beperkingen die worden opgelegd aan overgedragen verliezen en eigendomsveranderingen. Schuldensynergieën lijken misschien ook eenvoudig op een spreadsheet wanneer de kosten van lenen dalen en de absolute capaciteit stijgt, maar roept de vraag op of dit daadwerkelijk betekent dat het een synergie is? Als de belegger bijvoorbeeld hetzelfde resultaat zou kunnen behalen door zijn eigen balans te optimaliseren, dan is de overname nauwelijks een unieke noodzaak.

Echte schuldsynergieën zijn wanneer het leenvermogen toeneemt, waardoor de optimale schuldcapaciteit verschuift en vervolgens de WACC verlaagt. Dit resultaat wordt doorgaans bereikt door diversificatie of het combineren van twee entiteiten met minder dan perfect gecorreleerde kasstromen om een stabielere totale kasstroom te bereiken.

Er kunnen ook synergieën ontstaan in de vorm van reële opties. Dit zijn de voordelen die managers hebben om keuzes (opties) te maken over de toekomstige richting van het bedrijf, mede vanwege de fysieke activa die het bezit. Een overname kan meer reële opties in het spel brengen. Enkele voorbeelden worden hieronder getoond:

Er zijn verschillende manieren om reële opties te waarderen; deze moeten worden toegepast om de synergieën binnen een transactie en de daaropvolgende prijsoverwegingen voor de deal te bepalen.

Vaak wordt herhaald dat waardering zowel een kunst als een wetenschap is. Welke aspecten wetenschap of kunst zijn, is soms niet duidelijk, en wanneer ze door elkaar worden gehaald, kan de taxateur onvergeeflijke fouten maken. Het proces van het opbouwen van een disconteringsvoet en het waarderen van kasstromen wijkt af in de richting van de wetenschappelijke kant van het spectrum, terwijl het toepassen van kortingen/premies voor verhandelbaarheid, illiquiditeit, controle of synergieën meer kunst is, omdat ze vertrouwen op het oordeel van de taxateur.

Het doel van dit artikel was taxateurs kennis te laten maken met de beste praktijken die beschikbaar zijn bij het bepalen van de waardeniveaus in een transactie, waarvan ik hoop dat dit de besluitvormingssituaties zal verbeteren!

Wat zijn aandelenfondsen? Ken de soorten en voordelen

Een complete gids over bedrijfswaarde en eigen vermogen.

Radial Engineering:achter de deal met Regimen Equity Partners

mnubo:Behind The Exit met White Star Capital en McRock Capital

Private equity en waardecreatie in de economie van het pandemietijdperk

De correlatie tussen forex en goud

Heeft de Amerikaanse aandelencrowdfundingmarkt aan de verwachtingen voldaan?