Het debat over regulier versus direct plan gaat door. Er vindt actief commentaar van beide kanten plaats om de voordelen van de respectievelijke opties naar voren te brengen.

Waar blijft u, de belegger?

Sommigen van jullie hebben veel vertrouwen gehad en hebben hun bezit van reguliere naar directe plannen verplaatst. U bent niet zo blij met de toegevoegde waarde van uw distributeur/adviseur en u denkt dat u het beter kunt doen door het zelf te doen.

Er zijn anderen die hun investeringen nog steeds in reguliere plannen houden. Sommigen zijn zich er niet eens van bewust dat ze regelmatig plannen in hun portefeuille hebben.

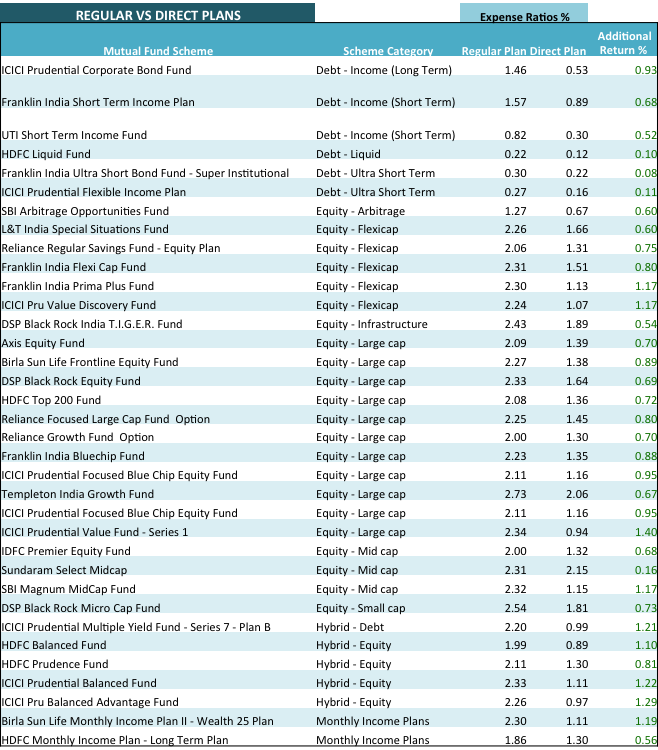

Hier is een tabel die u graag zou willen zien. De tabel bevat fondsen in verschillende categorieën en vergelijkt de kostenratio van reguliere abonnementen versus directe abonnementen.

Het verschil tussen de twee kostenratio's is uw Extra rendement (de laatste kolom), ervan uitgaande dat u investeert in of overstapt naar een direct abonnement.

Sommige observaties uit de bovenstaande tabel zijn :

Als u reguliere plannen zou nemen, @ 0,75% commissie, Rs. 37.500 zou naar uw distributeur gaan. Wanneer u directe plannen maakt, moet u vertrouwen op uw eigen onderzoek en selectie, in dat geval bespaart u alle kosten en verhoogt u uw rendement.

Als alternatief kunt u een SEBI-geregistreerd beleggingsadviseur tegen vergoeding inhuren en een aparte vergoeding betalen voor advies. Het mooie is dat aangezien u in directe plannen belegt, er geen commissie wordt uitbetaald over uw beleggingen en u dus een hoger rendement behaalt.

Het beste is dat u samen met uw adviseur bepaalt wat de juiste vergoeding is voor de adviesdiensten. Het wordt niet bepaald door een derde partij, dat is het onderlinge fonds waarin u belegt, wat wel het geval is bij reguliere plannen.

Het grootste voordeel van het volgen van het model van advies + directe plannen is dat u de belangen van uw adviseur afstemt op uw doelen. In het op commissie gebaseerde model (reguliere plannen) ontvangt de distributeur commissies van de onderlinge fondsen. De belangen van de distributeurs zijn mogelijk niet echt afgestemd op uw doelen.

Eindelijk, zoals iemand zei, niemand kan twee heren dienen.

Als u via uw bank heeft geïnvesteerd, heeft u geïnvesteerd in reguliere plannen.

Als uw agent u niets in rekening brengt, heeft u geïnvesteerd in reguliere abonnementen.

Als uw agent/distributeur/adviseur u niet expliciet heeft verteld in welk plan u investeert, dan heeft u ook geïnvesteerd in reguliere plannen.

Bekijk uw rekeningoverzicht. In elk beleggingsfonds dat u hebt belegd, zou de naam 'Direct' bevatten. Dat is alleen wanneer u heeft geïnvesteerd in directe plannen.

Opmerking :U kunt uw beleggingsfondsportefeuille uploaden op Unovest en het Besparingsrapport bekijken , die u vertelt hoeveel u waarschijnlijk aan commissies betaalt.

In tegenstelling tot andere financiële producten worden de commissies in beleggingsfondsen niet betaald over het investeringsbedrag. Ze worden eerder elk kwartaal op doorlopende basis uitbetaald als een % van de waarde van uw fonds. Het woord daarvoor is padcommissies .

Zelfs als u stopt met het gebruik van de diensten van een distributeur, maar de code in uw investering nog steeds van dezelfde distributeur is, zal hij/zij de vervolgcommissies op die investeringen blijven ontvangen.

Een overstap van een normaal naar een direct abonnement is net zo goed een normale verzilverings-/verkooptransactie en een nieuwe aankooptransactie.

Houd er echter rekening mee dat als u een aandelenfonds in minder dan 1 jaar bezit verkoopt of overschakelt, u op korte termijn vermogenswinstbelasting van 15,45% moet betalen. Na 1 jaar is er GEEN lange termijn vermogenswinstbelasting op gemeenschappelijke aandelenfondsen.

In het geval van schuldfondsen is de afkapperiode 3 jaar. In minder dan 3 jaar – het zijn vermogenswinsten op korte termijn die worden belast tegen het tarief van uw inkomstenbelastingschijf. Als u na drie jaar verkoopt, profiteert u van indexatie en betaalt u 20% belasting over de winst na indexering van uw kosten. Dit kan uw belastingplicht aanzienlijk verminderen.

Meer lezen :Kiezen voor groei- en dividendoptie - Belasting van beleggingsfondsen met schulden

Opmerking: U kunt het Switch Report op Unovest . gebruiken om te weten welke van uw beleggingen in beleggingsfondsen vrij zijn van meerwaarden en uitstapkosten en u kunt overschakelen naar directe plannen. U kunt ook de GRATIS voor altijd online transactiefaciliteit op Unovest gebruiken om uw transacties uit te voeren en deze te volgen met aanvullende rapporten.

Heeft u meer vragen over directe abonnementen? Stuur het ons of vermeld in de comments. We beantwoorden graag.

De beste beleggingsfondsen van 2022 in 401(k) pensioenregelingen

Directe plannen van beleggingsfondsen - alles wat u wilt weten

Hoe wisselt u van beleggingsfondsen van een normaal abonnement naar directe abonnementen in demat-modus?

Aan welke beleggingsfondsen met direct plan-aandelen geven beleggers de voorkeur?

Dit zijn de meest populaire beleggingsfondsen met direct plan

Waarom de NIW van directe plannen hoger is dan reguliere plannen van MF-regelingen

7 soorten beleggingsfondsen