In een eerdere post heb ik gekeken hoe je een liquide fonds kunt selecteren. Laten we in dit bericht eens kijken hoe u hetzelfde argument kunt uitbreiden tot het selecteren van beleggingsfondsen voor uw portefeuille. De aanwijzingen die in liquide fondsen worden gebruikt, kunnen worden uitgebreid tot elk schuldfonds. Omdat we echter naar een veel ruimere keuze kijken, zijn er een paar aanvullende aspecten waarmee rekening moet worden gehouden.

In het geval van beleggingsfondsen met schuld is het opwaarts potentieel beperkt (in tegenstelling tot aandelenfondsen). Daarom is het belangrijk om de bron van het rendement (of extra rendement) te begrijpen dat u verdient in uw beleggingen in beleggingsfondsen. In een schuldfonds is de bron van rendement en risico relatief gemakkelijker te begrijpen. Als u eenmaal de risicobron in een schuldfonds begrijpt en beslist met welke risico u zich prettig voelt, zou de keuze van een schuldfonds niet al te moeilijk moeten zijn.

Laten we eerst eens kijken hoe een fondsbeheerder voor u een extra rendement kan genereren (niet op basis van risicocorrectie).

#1 Investeren in langlopende schulden :Obligaties met een lange looptijd bieden waarschijnlijk een hogere rente (in vergelijking met obligaties met een korte looptijd). Daarom is een manier om uw rendement op schuldbeleggingen te verhogen, te beleggen in langlopende obligaties (of langlopende schuldfondsen).

#2 Kredietrisico nemen :Een bedrijf met een goede en stabiele financiële positie zou in staat moeten zijn om tegen een lager tarief schulden uit te geven (in vergelijking met een bedrijf met een slechte financiële positie). Waarom? Omdat het weet dat het minder risico met zich meebrengt en niet meer zou willen betalen.

Reliance Industries kan bijvoorbeeld veel minder snel schulden maken dan een slordig vastgoedbedrijf. Vanuit het oogpunt van beleggers zal beleggen in obligaties van Reliance Industries een lager rendement opleveren dan beleggen in obligaties van een vastgoedbedrijf.

Overweeg dit nu eens. Een fonds ABC dat belegt in schuldpapier met een hoge rating (zeg AAA-papier) zal waarschijnlijk een lager rendement bieden dan een fonds XYZ-fonds dat belegt in papier met een A-rating (zolang er geen wanbetalingen zijn). Als u zich alleen richt op het rendement en niet op de bron van het rendement, kiest u hoogstwaarschijnlijk voor Fonds XYZ (zonder te beseffen dat dit een hoger kredietrisico met zich meebrengt).

#3 Zorg voor een juiste rentecyclus :Obligatieprijzen en rentetarieven bewegen in tegengestelde richting. Als de rente stijgt, dalen de obligatiekoersen en vice versa. De mate van stijging of daling van de obligatiekoersen hangt af van de looptijd van de obligatie- of schuldportefeuille.

Hoe hoger de looptijd, hoe groter de rentegevoeligheid. Een obligatie of obligatieportefeuille met een duration van 10 daalt met 10% als de rente met 1% stijgt en stijgt met 10% als de rente met 1% daalt. Aan de andere kant zal een obligatie of obligatieportefeuille met een looptijd van 2 met 2% dalen als de rente met 1% stijgt en met 2% stijgen als de rente met 1% daalt.

Hoe langer de looptijd van een obligatie of obligatieportefeuille, hoe hoger de looptijd.

Als u wist dat de rentetarieven in de toekomst zullen dalen, verhoogt u de looptijd van uw obligatieportefeuille. Evenzo, als u verwacht dat de rentetarieven zullen stijgen, verlaagt u de looptijd van uw portefeuille. Dit is trouwens makkelijker gezegd dan gedaan.

Je kunt punten (1) en (3) teller zien. U kunt zien dat obligaties met een lange looptijd u ruimte bieden voor hogere rente-inkomsten. Tegelijkertijd zullen dergelijke obligaties of obligatieportefeuilles ook een hogere rentegevoeligheid hebben.

#4 Marktgebeurtenissen kunnen kansen bieden :Er kunnen marktgestuurde gebeurtenissen zijn. Zo kan een ongunstige gebeurtenis plotseling leiden tot lagere prijzen (hoger rendement en hoger potentieel rendement). Soms zijn dergelijke kansen ook te wijten aan het gebrek aan liquiditeit op de obligatiemarkten in India. Dergelijke kansen zouden echter schaars moeten zijn. Denk niet dat een fondsbeheerder alleen op dit soort strategieën kan vertrouwen.

#5 De kosten laag houden: Een lagere kostenratio draagt direct bij aan uw rendement. Dit is uitermate belangrijk voor schuldfondsen waar de ruimte om een extra rendement te genereren niet erg groot is.

Lezen :Wat zijn de verschillende soorten schuldbeleggingsfondsen?

Als u geen kredietrisico wilt nemen, blijf dan bij een verguld fonds (overheidseffectenfonds).

Let op, hoewel een verguld fonds geen kredietrisico heeft, kan het toch renterisico hebben. Helaas is er na de rationalisatie van beleggingsfondsen na SEBI geen goudfonds op korte termijn meer over. De meeste vergulde fondsen zijn ofwel vergulde fondsen met een constante looptijd van 10 jaar of fondsen zonder beperking op de looptijd (de fondsbeheerder zal de looptijd aanpassen op basis van de rentevooruitzichten).

Er zijn alternatieven die staatsobligaties kunnen bieden, zoals zekerheden, zoals PSU-bankschuldfondsen. Ik neem aan dat de regering zal ingrijpen en zal voorkomen dat PSU-banken in gebreke blijven. Maar zelfs de regering kan een kredietverlaging niet voorkomen. Een kredietverlaging (en niet een volwaardige wanbetaling) kan leiden tot een daling van de NAV.

Persoonlijk ben ik niet zo op mijn gemak met renterisico. Rente-upcycles en downcycles zouden elkaar moeten opheffen en u moet onderhevig zijn aan onnodige volatiliteit.

Het is een andere zaak als u wilt profiteren van renteschommelingen.

Als u uw rentevooruitzichten consequent goed kunt krijgen, kunt u proberen de looptijd van de portefeuille dienovereenkomstig aan te passen, dwz de looptijd van de portefeuille verhogen wanneer de rentetarieven of obligatierendementen waarschijnlijk zullen dalen, of de looptijd verlagen wanneer de koers staat op het punt te stijgen. Dit is makkelijker gezegd dan gedaan. Zelfs in dergelijke gevallen zullen de fiscale gevolgen de zaken voor u bemoeilijken. Voor anderen (en dat geldt ook voor mij):blijf bij kortlopende obligatiefondsen met een kortere looptijd.

Lees:Hoe een lage groei in CII van invloed kan zijn op uw aangiften na belastingen en investeringskeuzes?

Een dynamisch obligatiefonds zou idealiter de duration van de portefeuille moeten aanpassen aan de rentevooruitzichten. Als de rentetarieven waarschijnlijk stijgen, moet de fondsbeheerder de duration van de obligatieportefeuille verhogen. Als de obligatiekoersen naar verwachting zullen stijgen, moet de fondsbeheerder de looptijd van de portefeuille verlagen.

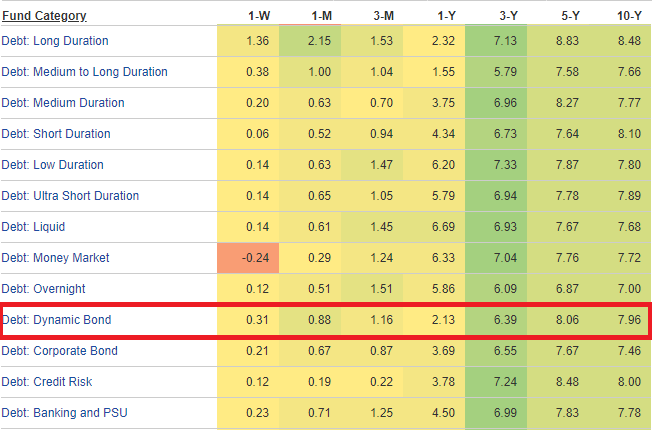

De sleutel is of fondsbeheerders dit met succes op een consistente basis kunnen doen. De langetermijnprestaties van dynamische obligatiefondsen zijn niets om over te praten. De prestaties van de categorie zijn vergelijkbaar met die van fondsen met een lagere looptijd. Houd er rekening mee dat deze rendementen gepaard gaan met een veel hogere volatiliteit (in vergelijking met fondsen met een lagere looptijd). Naar mijn mening kunt u dynamische obligatiefondsen uit uw portefeuilles laten.

In het geval van aandelenfondsen ben ik best tevreden met Star-beoordelingen op ValueResearch of Morning Star. Als het niet de bedoeling is om het beste aandelenfonds na te jagen (en gewoon een goed fonds te vinden), kunt u, als u eenmaal heeft bepaald wat voor soort fonds u wilt voor uw portefeuille (na beslissingen over activatoewijzing), voor elk goed beoordeeld fonds gaan uit de categorie. Ook al kunnen we het selectieproces verder verfijnen, je zou het nog steeds prima doen met het bovengenoemde eenvoudige proces.

Dit is niet het geval met schuldfondsen.

Zelfs het best beoordeelde langlopende schuldfonds zal slecht presteren als de rente zou stijgen. Ik ben er zeker van dat eind 2016 en begin 2017 veel beleggers massaal naar langlopende schuldfondsen trokken, met een rendement van 16-18% in de afgelopen 2-3 jaar. De reden voor zulke goede rendementen was dat de rentetarieven in die tijd sterk waren gedaald. Langetermijnschuldfondsen profiteren van lagere rentetarieven.

Als u de reden achter zulke goede rendementen in obligatiefondsen voor de lange termijn had geweten (wat niet erg moeilijk te achterhalen was), had u gemakkelijk kunnen zien dat de rentevoeten niet kunnen blijven voor altijd naar beneden gaan. Daarom was het destijds niet slim om in dit soort fondsen te stappen en een vergelijkbaar hoog rendement te verwachten.

Dit wil niet zeggen dat je er gemakkelijk achter kunt komen wanneer de rentetarieven gaan stijgen. Alleen als de tarieven al een paar jaar dalen, is de kans op nog lagere tarieven misschien niet in uw voordeel.

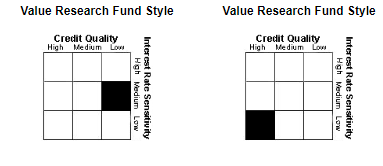

MorningStar en ValueResearch bieden echter wel Style Boxes, wat erg handig kan zijn.

ValueResearch levert bijvoorbeeld StyleBox voor de onderlinge schuldfondsen.

Hier is de stijl voor 2 fondsen met een lage looptijd.

Zoals u kunt zien, neemt het fonds aan de rechterkant, hoewel het beide fondsen met een lage looptijd zijn, een veel lager kredietrisico. Als u kredietrisico wilt vermijden, kunt u beter voor het fonds aan de rechterkant gaan.

Ik heb dit aspect besproken in mijn bericht over 'Een liquide fonds selecteren'. Een groter fondscorpus zou het concentratierisico moeten verminderen. Zelfs als uw fondsportefeuille in gebreke blijft, is de hit op de NAV mogelijk niet erg hoog. Evenzo kan een groter fondshuis een grotere reputatie hebben om te redden.

Ja, er zijn schuldfondsen waarvan de kostenratio veel aandelenfondsen te schande zou maken. Aangezien het relatief gemakkelijker is om de bron van risico in schuldfondsen te begrijpen en bovenmatig rendement een zeer duidelijk risico-element met zich meebrengt, kan het fonds (hoge kostenratio en hoog rendement) een buitensporig risico nemen om zeer goede rendementen voor u te genereren. Ik zou me niet zo op mijn gemak voelen met dergelijke fondsen.

Nou, dingen gaan fout. Ongeacht de hoeveelheid onderzoek die u doet, kunt u voor negatieve verrassingen komen te staan. Als u een paar schuldfondsen heeft, hoeft u niet veel te lijden in het geval van geïsoleerde wanbetalingen. Maar zelfs dit zou je niet behoeden voor systemische problemen.

Veel beleggers hebben 3-5 aandelenfondsen in hun portefeuille. Heb minstens evenveel, zo niet meer, schuldfondsen in uw portefeuille.

Velen zouden het niet eens zijn met deze aanpak, maar dit geeft me veel troost.

Als u in aandelenfondsen belegt, verwacht u dat deze altijd volatiel zijn. De verwachting met schuldbeleggingsfondsen is heel anders. Velen zien het als een vervanging voor vaste bankdeposito's (die geen volatiliteit hebben). Als u zo'n belegger bent en u een fonds oppikt puur op basis van eerdere rendementen en sterrenbeoordelingen, kunt u voor een negatieve verrassing komen te staan.

Ik beschouw schuldfondsen als een instrument om stabiliteit (en lagere volatiliteit) aan mijn portefeuille te geven. Een hoge duration (of hoge rentegevoeligheid) kan een grote bron van volatiliteit zijn in elke portefeuille van schuldfondsen. Daarom blijf ik uit de buurt van langlopende fondsen.

Ik blijf bij liquide, ultrakorte looptijden, lage looptijden en geldmarktfondsen. Ik kies deze fondsen zelfs voor mijn langetermijndoelen (voor het schuldgedeelte). Deze fondsen hebben zeer duidelijke beperkingen op het renterisico dat ze kunnen nemen (door middel van beperkingen op de looptijd van de portefeuille).

Het probleem met bovengenoemde fondsen (liquide, ultrakorte looptijden, korte looptijden en geldmarktfondsen) is dat hoewel het niveau van het renterisico goed gedefinieerd is, de kredietstrategie misschien niet erg goed gedefinieerd is.

Om het kredietrisiconiveau te beoordelen, kunt u in het informatiedocument over de regeling kijken om te zien of er een beperking is. Van wat ik heb gezien, zwijgen de meeste Schema-informatiedocumenten over dit aspect of is er te veel informatie om enige zin te hebben. AMC's zijn verplicht om portefeuilles maandelijks openbaar te maken. Deze gegevens zijn beschikbaar op AMC-websites. Je kunt ook naar hun portefeuilles kijken, maar dat is misschien te veel gevraagd. Praktisch is het ook niet. Style Boxes over Value Research en Morning Star zijn in dit opzicht goede informatiebronnen.

Dit is wat ik zou willen zien in schuldfondsen in mijn portefeuille.

Het volgen van de aanpak zal nadelige schokken voor uw schuldenportefeuille niet wegnemen. Ik zou echter verwachten dat dit de kans op dergelijke schokken en de impact van dergelijke schokken op uw portefeuille zou verkleinen.

Er is niets mis mee om het risico te nemen. Tegelijkertijd heeft het naar mijn mening niet veel zin om renterisico te nemen (tenzij de rentecurve behoorlijk steil is). Rente-upcycles en downcycles heffen elkaar op. Het kan nuttig zijn om enig kredietrisico te nemen. U moet echter weten dat u een risico neemt en dat het zich kan voordoen.

In feite heb ik voor sommige van mijn klanten geld opgehaald met een behoorlijk kredietrisico voor die extra rendementsboost, omdat ze het zich kunnen veroorloven om een dergelijk kredietrisico te nemen en zich comfortabel voelen bij een dergelijk risico .

Het probleem ligt in het blindelings vertrouwen op sterbeoordelingen en het niet inschatten van de risico's die ermee gepaard gaan.

Uw eerste belegging in beleggingsfondsen – waarom, wat en hoe?

Hoe bouw je een SIP-portefeuille van beleggingsfondsen op?

Hoe bouw je een winnende beleggingsfondsportefeuille op voor 2019 en daarna

Hier leest u hoe u al uw Mutual Fund Capital Gains-verklaringen kunt krijgen voor het indienen van IT-aangiften

Aandelenportfolio voor beginners:hoe maak je je aandelenportfolio?

Hoe Mutual Fund Sidepockets worden belast?

Franklin Debt MF:Vodafone Idea Payment (gescheiden portefeuille):hoe wordt het in uw handen belast?