Een nieuw fondsaanbod (NFO) van Bharat Bond ETF's staat open voor inschrijving van 14 juli 2020 tot 17 juli 2020. De eerste serie Bharat Bond ETF's werd gelanceerd in december 2019. Ik had hier in detail over de eerste tranche geschreven .

De productstructuur blijft hetzelfde. De nieuwe serie Bharat Bond ETF's zijn obligatie-ETF's met een beoogde looptijd, d.w.z. de Bharat Bond ETF zal vervallen en u krijgt uw geld terug op de vervaldatum.

Laten we in dit bericht de ETF-concepten van obligaties bekijken en meer te weten komen over deze nieuwste set Bharat Bond ETF's.

Een aandelen-ETF probeert de prestaties van een benchmarkaandelenindex te repliceren. Een Nifty 50 ETF (van elke AMC) zal bijvoorbeeld proberen de prestaties van de Nifty 50-index te repliceren.

Evenzo probeert een obligatie-ETF zoals de Bharat Bond ETF de prestaties van een obligatie-index te repliceren.

Deze video van Edelweiss legt obligatie-ETF's op een eenvoudige manier uit.

Een Target Maturity Bond ETF is een variant van Bond ETF's. Een obligatie-ETF met een beoogde looptijd heeft geen onbeperkte looptijd (zoals open-end beleggingsfondsen) en vervalt op een bepaalde datum, net als een obligatie. Een vast volwassenheidsplan (FMP) is een nauwere neef.

Een video van Edelweiss AMC met uitleg over Target Maturity Bond ETF's

Het indicatieve rendement voor de Bharat Bond ETF-april 2025 is 5,49% per jaar

Het indicatieve rendement voor de Bharat Bond ETF-april 2031 is 6,65% per jaar

Deze gegevens zijn op 8 juli 2020.

Aangezien het geld zal worden belegd in obligaties die aflopen in de periode van 12 maanden voorafgaand aan de ETF-vervaldatum, zal uw rendement (als u NFO koopt en aanhoudt tot de vervaldatum) alleen binnen dit bereik liggen.

Als u op de secundaire markt koopt of verkoopt zodra de ETF's zijn vermeld, kan uw rendementservaring behoorlijk verschillen, afhankelijk van uw aan- en verkoopprijs.

Zelfs voor de buy-and-hold-belegger kan het rendement een beetje anders zijn. De hierboven genoemde rendementen zijn voor de benchmarkindex en gelden op 8 juli 2020. Tegen de tijd dat uw geld wordt belegd, kan de benchmarkopbrengst veranderen. Bovendien zal er een trackingfout zijn.

Bovendien is er enig herbeleggingsrisico als gevolg van herbelegging van rente van onderliggende obligaties en als gevolg van gevallen van obligatievervaldag vóór de ETF-vervaldag.

Een schuldfonds voor beleggingsfondsen kan voor altijd in leven zijn. Een Target Maturity Bond ETF zoals Bharat Bond ETF zal sluiten (en het geld wordt teruggegeven aan beleggers) op de ETF-vervaldatum.

De meeste schuldbeleggingsfondsen worden actief beheerd. Bharat Bond ETF wordt passief beheerd en draagt dus geen risico voor fondsbeheerders.

Schuldbeleggingsfondsen kunnen, afhankelijk van de categorie, beleggen in obligaties met verschillende kredietprofielen. Bharat Bond ETF's volgen de Nifty Bharat Bond Index en beleggen alleen in obligaties van door de overheid gesteunde entiteiten. Het wanbetalingsrisico is dus beperkt in Bharat Bond ETF's.

Bharat Bond ETF biedt een grotere voorspelbaarheid van het rendement dan beleggingsfondsen met schulden.

In een schuldbeleggingsfonds zal de fondsbeheerder ernaar streven om het durationprofiel van de portefeuille te handhaven volgens het fondsmandaat. Voor fondsen met een middellange tot lange looptijd houdt de fondsbeheerder bijvoorbeeld de looptijd van de portefeuille tussen de 4 en 7 jaar. Zelfs na 5 jaar zal de duration hetzelfde zijn als de fondsbeheerder de obligaties blijft vervangen om het durationprofiel (looptijd) te behouden.

In de ETF's voor obligaties met een beoogde looptijd zal de looptijd (duur van de portefeuille) en daarmee het renterisico in de loop van de tijd afnemen.

De ETF betaalt geen rente. Aangezien er geen rente-inkomsten zijn, is er geen sprake van dat deze inkomsten worden belast.

Er zullen vermogenswinsten (of vermogensverlies) zijn als u de belegging op de secundaire markten verkoopt of wanneer de ETF wordt afgelost op de vervaldatum.

De fiscale behandeling is hetzelfde als voor gemeenschappelijke schuldfondsen.

Als de bezitsperiode korter is dan of gelijk is aan 3 jaar , worden de resulterende meerwaarden behandeld als kortetermijnmeerwaarden en belast tegen uw vaste tarief.

Als de bezitsperiode langer is dan 3 jaar , zullen de resulterende meerwaarden worden behandeld als meerwaarden op lange termijn en worden belast tegen 20% na indexering.

Houd er rekening mee dat u voor altijd schuldbewijzen in beleggingsfondsen kunt houden. U kunt de eenheden echter niet langer aanhouden dan de vervaldatum.

Als u de obligatie-ETF op de secundaire markt koopt, houdt u de eenheden dus vast tot de vervaldatum, maar de vervaldatum is minder dan 3 jaar verwijderd van de aankoopdatum , zullen eventuele vermogenswinsten die voortvloeien uit de terugkoop van ETF-deelbewijzen worden beschouwd als kortetermijnmeerwaarden en dienovereenkomstig worden belast.

De vervaldata van de 5-jarige ETF en de 11-jarige ETF zijn respectievelijk april 2023 en april 2030. Voor een belegger tot einde looptijd levert dit een extra jaar indexatievoordeel op.

We kijken alleen naar de indicatieve opbrengsten. En deze opbrengsten kunnen veranderen tegen de tijd dat uw geld wordt geïnvesteerd. Dit gebeurde in de eerste tranche van de Bharat Bond ETF.

Zo waren de indicatieve rendementen voor de Nifty Bharat Bond Index-april 2025 en Nifty Bharat Bond Index-april 2031 6,04% per jaar. en 7,04% per jaar op 31 mei 2020. (Bron:Bharat Bond ETF:Leaflet).

Op datum (8 juli 2020) zijn de opbrengsten 5,49% per jaar. en 6,65% voor respectievelijk april 2025 en april 2031 indices (Bron:Bharat Bond website). De laatste opbrengst is ook beschikbaar op de website van NiftyIndices. Tegen de tijd dat uw geld uiteindelijk wordt belegd, kan het rendement lager (of hoger) zijn.

En dit zijn indicatieve rendementen voor de index. Er zal een tracking error zijn voor ETF en de FoF. Gezien de Nifty Bharat Bond-indexmethodologie, kan er een goede churn in de index zijn (althans dat geloof ik). Gezien de liquiditeit op de obligatiemarkten kan dit ook de tracking error in de ETF (en FoF) vergroten.

Bovendien selecteert de Nifty Bharat Bond-index obligaties die aflopen gedurende 12 maanden voorafgaand aan de vervaldatum van de index. Daarom is er ook een element van herbeleggingsrisico.

U vindt het prima als u vasthoudt tot de vervaldag . Als u in de NFO belegt en van plan bent aan te houden tot de vervaldatum, zou u in de buurt moeten komen van de indicatieve opbrengsten.

Als u echter van plan bent om op de secundaire markt te verkopen of gedwongen wordt om op de secundaire markt te verkopen, loopt u het renterisico (het kan echter beide kanten op werken). Bovendien kan liquiditeit een probleem zijn. Mogelijk moet u met korting verkopen aan de NAV.

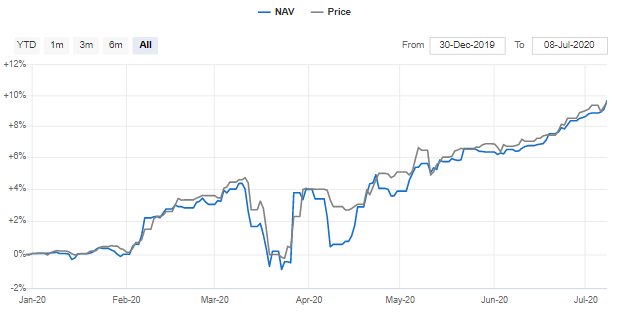

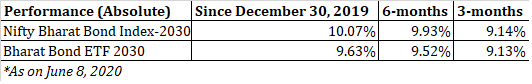

We weten dat een ETF twee waarde-indicatoren heeft. NAV is de waarde van de onderliggende activa in de portefeuille. Prijs is de handelsprijs op de beurs. Op de secundaire markt kunt u alleen kopen of verkopen tegen de beste bied- of laatprijs (handelsprijs). En er kan een verschil zijn tussen de prijs en de NAV. Ik kopieer de gegevens voor Bharat Bond ETF-april 2030 sinds de oprichting van ValueResearch.

Raadpleeg dit bericht voor meer informatie over hoe ETF's werken en het verschil tussen de prijs en de NAV.

Als u van plan bent om uit de secundaire markt te stappen, loopt u zowel rente- als liquiditeitsrisico's. Het renterisico neemt af naarmate u dichter bij de vervaldag komt.

Als u wilt vasthouden tot de vervaldag, kunt u onverschillig staan tegenover het rente- en liquiditeitsrisico. Er zal wel enig herinvesteringsrisico zijn.

Ik vergelijk de prestaties van Bharat Bond ETF 2030 met zijn benchmark (Nifty Bharat Bond Index 2030).

De besteding van de middelen in de eerste tranche heeft enige vertraging opgelopen. En dit heeft geleid tot een verschil in prestaties, afgezien van de gebruikelijke trackingproblemen. Ik zou verwachten dat deze inefficiënties in de komende tranches zullen afnemen.

Als u deze obligatie tot de vervaldatum wilt aanhouden, kan dit een goede belegging zijn voor uw vastrentende portefeuille op lange termijn. Er is een beperkt kredietrisico. Dit is een ETF voor obligaties met een beoogde looptijd en geeft u vooraf een goede indicatie van het rendement op lange termijn. Tot op zekere hoogte (niet volledig) vergrendelt u het rendement tot de vervaldag. Een vreedzame investering. Je moet je niet veel zorgen maken. U krijgt een indexatie-uitkering als u langdurig aanhoudt. Dit maakt het heel handig voor beleggers in de inkomstenbelastingschijf van 20% of 30%.

U kunt Bharat-obligatie-ETF's op veel manieren gebruiken. U kunt bijvoorbeeld Bharat Bond ETF's gebruiken om een ladder van vastrentende beleggingen op te bouwen. Nu heeft u Bharat Bond ETF's die vervallen in 2023, 2025, 2030 en 2031. Verwacht in de toekomst meer van dergelijke uitgiften. U kunt eenvoudigweg gedurende verschillende jaren in respectieve Bharat Bond ETF's beleggen in overeenstemming met de inkomensvereisten en het vergeten.

U krijgt geen rente-inkomsten van Bharat Bond ETF of FoF . De rente-inkomsten in de onderliggende obligaties worden opgeteld bij de NIW. Om regelmatig inkomsten te genereren, moet u ETF's op de secundaire markt verkopen. Dit is altijd lastig omdat er mogelijk niet genoeg liquiditeit is. Er is echter een optie van Fund-of-Funds (FoF). U kunt SWP instellen vanuit de FoF als u dat wilt. Houd er rekening mee dat FoF extra kosten met zich meebrengt.

U moet, ongeacht uw inkomstenbelastingschijf, andere opties overwegen voordat u in Bharat Bond ETF's belegt . Als u bijvoorbeeld een langetermijnbelegging in vastrentende portefeuilles overweegt, zijn PPF en EPF goede alternatieven. Hoewel de rentevoeten in EPF, VPF en PPF voortdurend veranderen, weten we dat deze instrumenten voordelige tarieven bieden. Tegelijkertijd zijn er ook beperkingen op investeringsbedragen in PPF en EPF. Ik geef de voorkeur aan PPF en EPF.

Als u op zoek bent naar een regelmatig inkomen, kunt u de opbrengsten van vaste bankdeposito's, vaste postdeposito's en RBI-spaarobligaties met variabele rente vergelijken. Als u een senior bent, kunt u ook PMVVY en SCSS overwegen. De banken bieden ook hogere tarieven aan senioren. De rente-inkomsten uit deze producten worden echter belast tegen uw marginale belastingtarief, wat de aangiften na belasting voor beleggers met een hogere inkomstenbelasting aanzienlijk kan verminderen.

Zoals altijd kun je zien dat het antwoord niet eenvoudig is. Het is genuanceerd. Uw keuze hangt af van uw beleggingshorizon, belastingschijf, liquiditeitsvoorkeur en uw specifieke vereisten.

Bent u van plan te beleggen in Bharat Bond ETF's?

Aanvullende links

Handige Bharat Bond Index – april 2025

Handige Bharat Bond Index – april 2031

Nifty Bharat Bond Index – Factsheet april 2031

Nifty Bharat Bond Index – Factsheet april 2025

Veelgestelde vragen over Bharat Bond

Handig document over Bharat-obligatie-indices

Moet je investeren in crypto?

Gesloten fondsen – Moet u beleggen of vermijden?

Principal Small Cap Fund – NFO – Moet je beleggen?

Moet u beleggen in beleggingsfondsen?

Wat is Sovereign Gold Bond Scheme? Moet je investeren?

Bharat Bond ETF's 2025 &2031:Waarom u dergelijke producten niet zou moeten kopen!

Moet u in 2022 in goud beleggen?