Ik krijg vaak deze vraag, vaak:'Wat doe je, wanneer de prijs van Bitcoin in een prijskanaal wordt verhandeld?' bijv. Als de prijs het hele jaar tussen $ 7000 en $ 10.000 schommelt.

Ondanks dat ik een langetermijnhouder van het digitale activum ben, zie ik de aantrekkingskracht van het doen van een aantal kortetermijntransacties. De grootste uitdaging voor beleggers op middellange tot lange termijn zoals wij, zijn de alternatieve kosten bij het kopen en aanhouden.

Dit is waar Financiële derivaten kom binnen:Belangrijk Financiële instrumenten die verschillende soorten risicobescherming bieden en innovatieve beleggingsstrategieën mogelijk maken.

Vandaag zou ik me concentreren op Exchange-TradedOptions, dat voor het eerst begon in de jaren zeventig. Het algemene publiek beschouwt opties als investeringen met een hoog risico alleen bedoeld voor deskundige handelaren, maar in werkelijkheid kunnen opties nuttig zijn voor de individuele belegger.

Enkele voordelen van opties en de waarde die ze aan uw portefeuille kunnen toevoegen:-

Simpel gezegd, u kunt minder startkapitaal gebruiken om een vergelijkbaar resultaat te krijgen. Als u al in activa zoals goud of Bitcoin belegt, kunt u Opties gebruiken om een hoger percentage rendement te behalen en ook bepaalde beleggingstechnieken gebruiken die tijd in uw voordeel gebruiken.

Voordat ik verder ga, laten we beginnen met enkele essentiële basisprincipes:2 soorten opties, de 'Beloptie' &de 'Put-optie' .

Dit stelt de houder in staat het actief tegen een vaste prijs te kopen, mocht hij/zij daarvoor kiezen.

Zie het als uw Optionto koopovereenkomst bij het kopen van een woning. Zodra u dat contract hebt gekregen, kunt u ervoor kiezen om het onroerend goed te kopen tegen de prijs (zeg $ 1 miljoen) die in het contract was vastgelegd.

In het geval dat u niet verder komt, ziet u af van uw optievergoeding - meestal 1%.

In Bitcoin, een 'CallOption' ziet er ongeveer zo uit:Vandaag de dag is de prijs $7.500 per BTC. Ik teken een "contract" om de BTC een maand later te kopen voor dezelfde prijs van $7.500, en mijn optievergoeding is $300.

Als de prijs van BTC volgende maand $8.000 is, zal ik mijn optie uitoefenen en de BTC kopen voor $7.500 (dat is $500 onder de marktkoers).

In dit geval zou ik een nettowinst van $ 200 hebben behaald ($ 8.000 - $ 7.500 - kosten van opties [$ 300]).

OF :Als de prijs van Bitcoin $7.000 is, zou ik mijn opties niet uitoefenen en verlies ik $300.

Zoals u kunt zien:met opties kunt u profiteren van uw posities, en voor de scherpzinnige belegger zou dit uitstekende kostenefficiëntie betekenen.

Iedereen kan een optiepositie opbouwen die vergelijkbaar is met een aandelenpositie, maar met enorme kostenbesparingen. Het maximale blootgestelde kapitaal (in dit voorbeeld) is slechts $ 300, maar laat winst toe.

Deze tabel illustreert hoe een calloptie eruitziet. Ga ervan uit dat deze optie over EEN maand verloopt.

| Prijs van BTC | $ 10.000 |

| Slagprijs | $ 10.000 |

| Optiekosten | $300 |

| Maximum verlies | $300 |

| Maximale winst | ONBEPERKT |

*Dit is wat er een maand later gebeurt.

*De wiskunde hierachter:Huidige prijs van BTC – Uitoefenprijs – Optiekosten =Winst

| Prijs van BTC | Werkelijke winst/verlies |

| $ 10.000 | – $300 |

| $2.000 | – $300 |

| $11.000 | + $700 |

| $ 15.000 | + $4.700 |

Zoals je kunt zien:het % Return on Capital ($300) is behoorlijk aantrekkelijk! Meestal geeft optiehandel een hoger % rendement op kapitaal, in vergelijking met het daadwerkelijk kopen en houden van de onderliggende waarde!

Risicobeheer is ook iets wat ik leuk vind als het gaat om het gebruik van opties op mijn BTC. Het is ongeveer dezelfde manier waarop een handelaar (financiën) "Stop-Loss" gebruikt risico te beheersen.

Hier is een voorbeeld:

Ik heb BTC gekocht voor $ 10.000 en ik heb een stop loss van $ 9.000 ingesteld. Dus wanneer de BTC-prijs daalt en $ 9.000 bereikt, wordt mijn transactie uitgevoerd en krijg ik $ 9000 en geen BTC meer.

Dit werkt goed voor handelaren en ik dring er bij elke daghandelaar op aan om een 'Stop Loss' in het spel te hebben.

Dit werkt echter misschien niet voor iemand die klaar is om BTC op middellange en lange termijn vast te houden:aangezien het mijn doel is om ten minste 5 BTC voor mezelf te verzamelen (lees waarom in mijn andere artikelen), wil ik niet dagelijks in BTC handelen .

Ook de volatiliteit van BTC is erg hoog en beweegt erg snel.

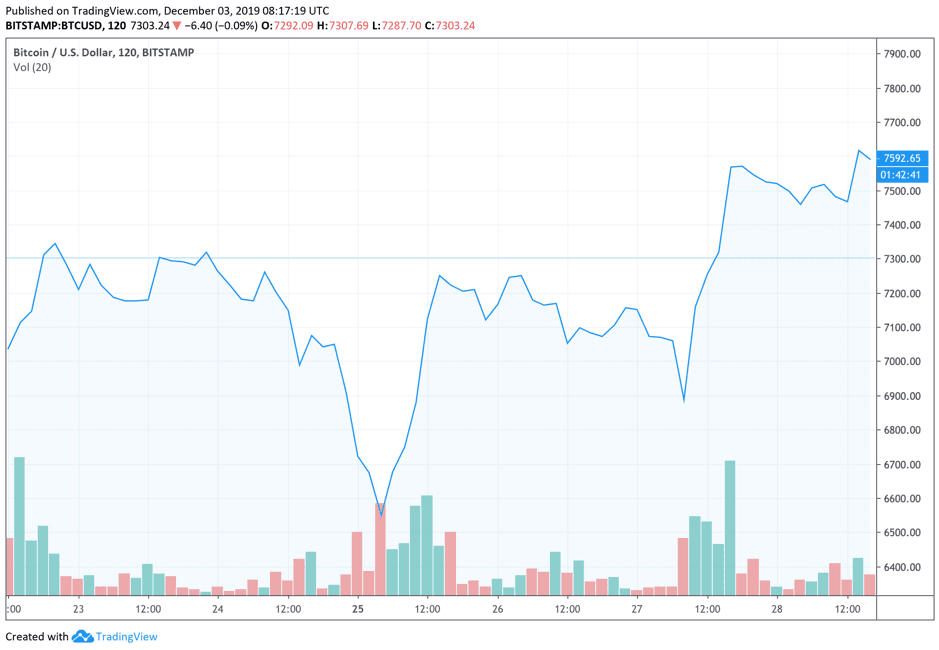

Ik had een ervaring waarbij ik BTC kocht voor $7.300 en een stop loss van 10% plaatste. Mijn logica was dat als BTC met 10% zou dalen tot $ 6570, het zou blijven dalen en ik meer BTC zou kunnen terugkopen als het lager zou zijn naar $ 5.000.

En zo ging het eigenlijk:

Het kopen van een 'Put-optie' kan een betrouwbaardere vorm van hedging zijn, die 24/7 verzekeringen biedt. U kunt er ook voor kiezen om vast te houden en te wachten om prijsbewegingen te observeren voordat de optie daadwerkelijk wordt uitgevoerd.

In de reguliere financiering gebeurt iets soortgelijks:Opties stellen beleggers in staat inkomsten te genereren uit hun aandelen of ETF-fondsportefeuille.

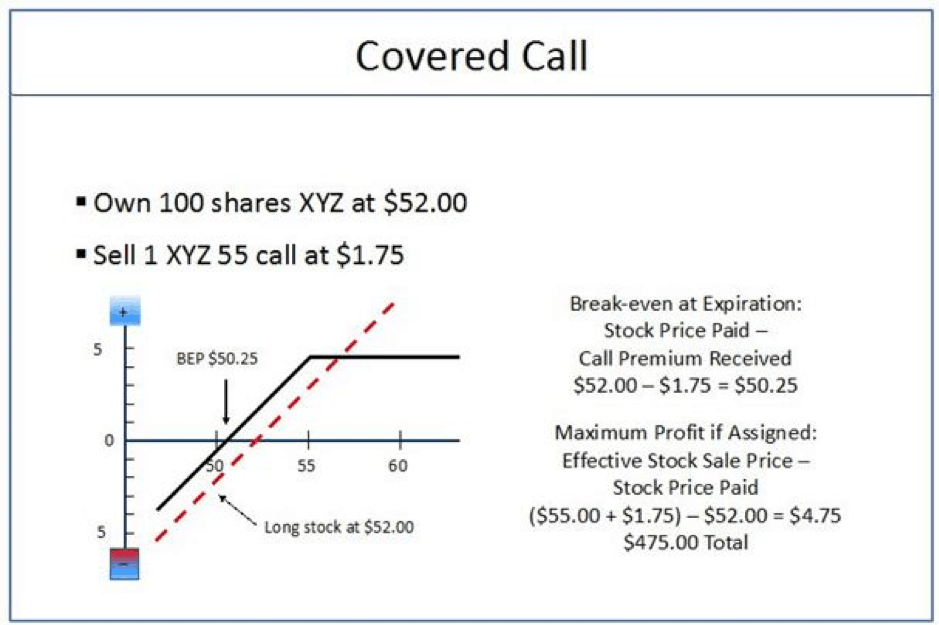

De manier om dit te benaderen, is via een ‘Gedekte Oproep’ of misschien een 'Buy-Write'.

Laten we de 'Overdekte oproep . gebruiken ' als voorbeeld hier:waar de belegger de aandelen al bezit en voorspelt dat de prijs stabiel zal blijven of licht zal stijgen.

In principe is hij/zij van plan dit aandeel voor een langere termijn aan te houden, en wat wel kan, is een call schrijven tegen het aangehouden aandeel. De uitoefenprijs van de verkochte call beperkt het opwaartse potentieel, maar genereert een inkomen via een premie.

Stel je voor dat XYZ een soort cryptocurrency is:ik heb 100 XYZ gekregen voor $ 52 per aandeel, wat neerkomt op een totale investering van $ 5200.

Ik heb toen een gedekte call verkocht voor $ 1,75 met een uitoefenprijs van $ 55.

Wat ik hoop als de aandelenkoers omhoog gaat, maar als dat zo is, kan ik nog steeds $ 175 ($ 1,75 X 100XYZ) in de zak steken.

Het beste resultaat zou zijn:als de prijs naar precies $ 55 per XYZ zou gaan wanneer de optie afloopt - volgens de afbeelding, zou ik een totale winst van $ 475 behalen.

Door af te zien van potentieel opwaarts potentieel, verkrijg ik extra inkomsten op de activa die ik vasthoud.

Ten slotte kunnen we opties gebruiken om meer geavanceerde strategieën uit te voeren, die vooraf bepaalde en specifieke resultaten zullen opleveren op verschillende prijsniveaus.

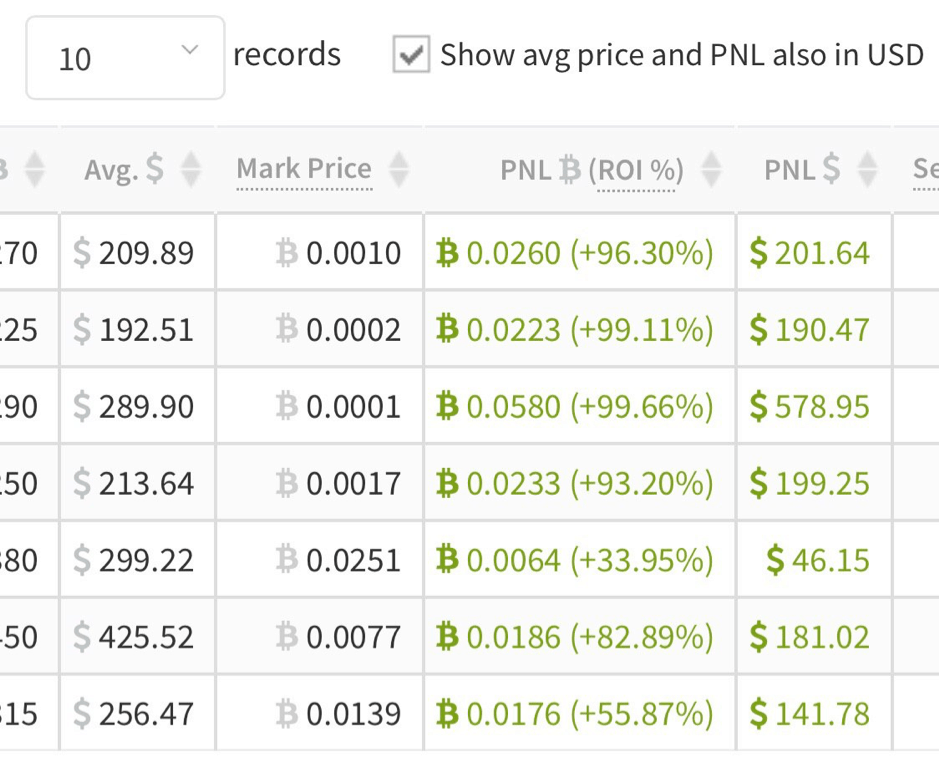

Door opties en Bitcoin te combineren, zijn er onbeperkte strategieën die we kunnen construeren en uitvoeren. Hieronder ziet u een screenshot van mijn inkomsten in USD (~ $1500) in oktober 2019.

We kunnen zien hoe beleggers opties kunnen gebruiken als veelzijdige hulpmiddelen om risico's te beperken, inkomsten te genereren, hefboomwerking te benutten en met berekend risico deel te nemen aan cryptovalutamarkten.

Het belangrijkste is dat ik opties kan gebruiken in combinatie met mijn Bitcoin om gerichte resultaten te creëren.

Terug naar het oorspronkelijke onderwerp en veelgestelde vraag over:"Wat doet u, wanneer de prijs van Bitcoin in een prijskanaal wordt verhandeld?"

Meer weten over beleggen met Bitcoin? Je kunt je hier inschrijven voor een zitplaats en het te weten komen van Chris Long zelf.

Wat gebeurt er met de aandelenkoers als een beursgenoteerd bedrijf failliet gaat?

Wanneer bereikt de Dow de 50.000?

Wanneer zal Bitcoin zijn weg vinden naar 401(k)-plannen?

Een stop-loss-order plaatsen tijdens het handelen

Bij het openen van een futures-handelsaccount bepaalt de grootte niet het succes

Bitcoin ETF:hoe te investeren in Bitcoin en cryptocurrencies

Wanneer een Forex Trade verlaten?