Speelgoed is een integraal onderdeel van ieders leven, aangezien de meeste mensen zich een deel van hun jeugd herinneren dat werd gedomineerd door speelgoed. Speelgoed bood een mogelijkheid voor actief spelen en fantasie, en blijft geliefd bij zowel kinderen als volwassenen. De grote speelgoedbedrijven ter wereld produceren en vermaken al tientallen jaren miljoenen kinderen met populaire speelgoedmerken. In Hong Kong zijn er twee speelgoedbedrijven die speelgoed leveren aan grote warenhuizen en die herkenbare merkfranchises hebben. Laten we ons vandaag concentreren op een van deze bedrijven.

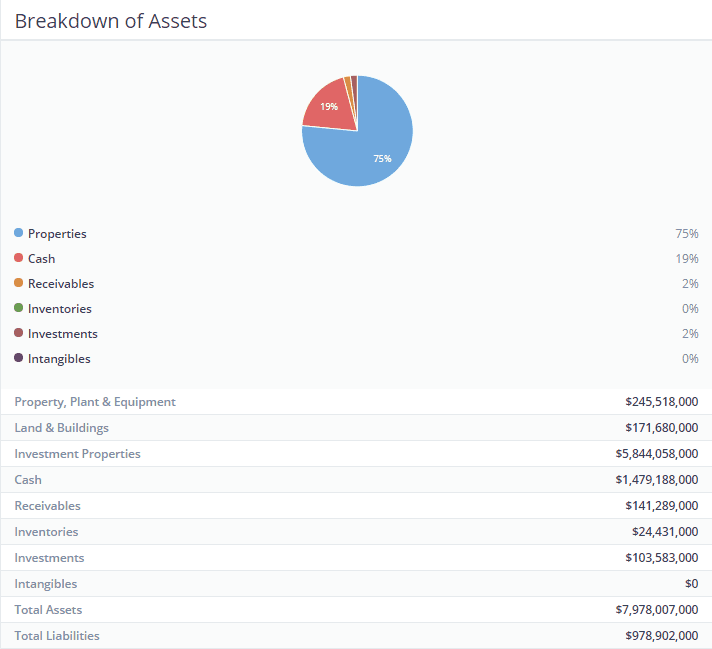

Playmates Holdings Limited (SEHK:0635) is een investeringsholding met drie grote divisies:vastgoedbeleggingen, portfolio-investeringen en speelgoed. De belangrijkste vastgoedinvesteringen van de groep omvatten een commercieel gebouw genaamd "The Toy House ” gelegen op 100 Canton Road in Hong Kong, een paar wooneenheden op Hillview, 21-23A MacDonnell Road, evenals de Playmates Toy Factory op 1 Tin Hau Road, Tuen Mun. Deze eigendommen worden verhuurd om huurinkomsten te verdienen en worden beheerd door Savills Property Management Limited.

De portefeuillebeleggingen van de groep bestaan uit beleggingen in beursgenoteerde aandelen en beheerde fondsen. De reële marktwaarde van deze portefeuille op 30 juni 2019 was HK$ 86,8 miljoen, en het doel van de portefeuille is om een gestage kapitaalgroei en dividend- en rente-inkomsten te genereren.

Playmates Toys-divisie wordt afzonderlijk vermeld op de HKSE onder Playmates Toys Limited (SEHK:0869) en is eigenaar van een paar populaire speelgoedfranchises zoals Rise of the Teenage Mutant Ninja Turtles ("TMNT"), Ben 10, Power Players en Pikwik.

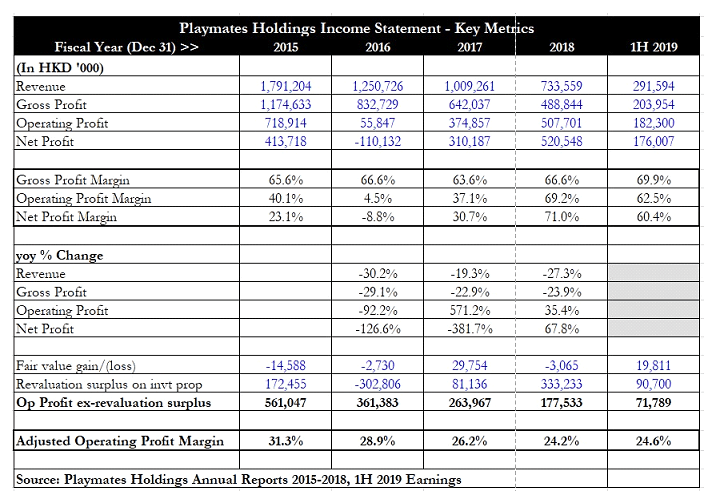

De financiële gegevens van Playmates Holdings zien er inderdaad behoorlijk interessant uit. Hoewel de omzet de afgelopen vier boekjaren gestaag is gedaald, is het bedrijfsresultaat eigenlijk vrij volatiel geweest en is het zelfs gestegen in de afgelopen twee jaar. De nettowinst was even volatiel, met drie van de vier jaar die winst boekten, terwijl FY 2016 een verlies liet zien.

Het blijkt dat de resultatenrekening is beïnvloed door twee kerncijfers:“Herwaarderingsmeerwaarde op vastgoedbeleggingen ", evenals "nettowinst/(verlies) op financiële activa tegen reële waarde via winst en verlies “.

De eerste heeft betrekking op de jaarlijkse herwaardering van eigendommen die door de groep worden gehouden als een vereiste voor informatie over de reële waarde, terwijl de laatste betrekking heeft op de beweging in aandelenkoersen en reële waarden van de onderliggende effecten die worden aangehouden door Playmates Holdings.

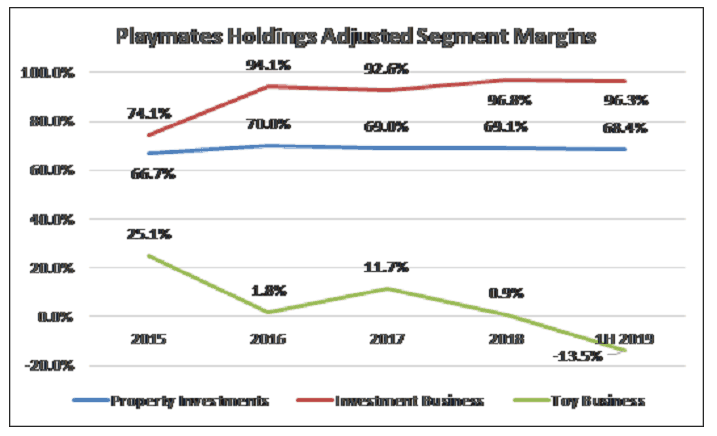

Na correctie van deze twee items uit de winst- en verliesrekening, blijkt uit de aangepaste operationele marge dat de operationele kernmarge is gedaald, van een hoogtepunt van 31,3% in FY 2015 tot 24,2% in FY 2018. De bedrijfswinst vertoont ook een dalende trend, dalende van HK$561 miljoen in FY 2015 tot slechts HK$177,5 miljoen in FY 2018.

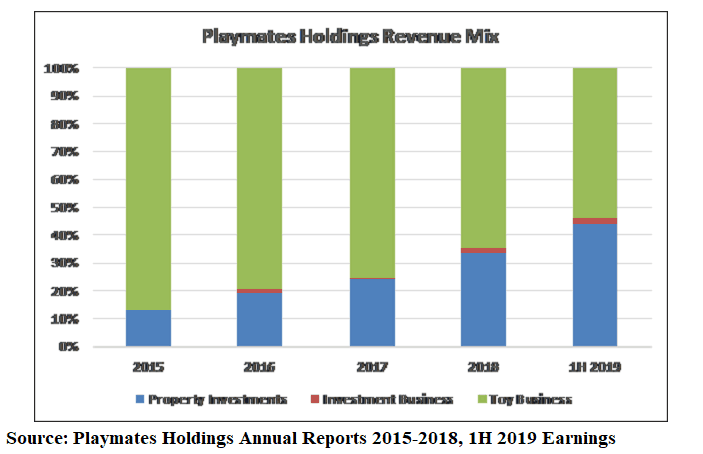

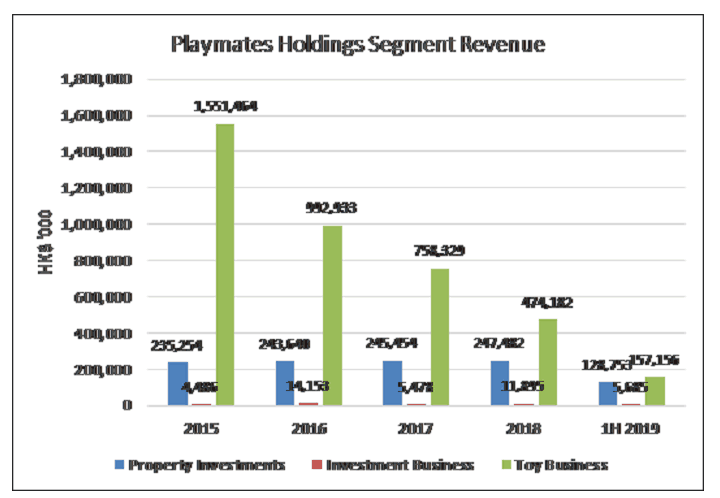

Om dit beter te begrijpen, heb ik gekeken naar de mix van inkomsten die door elk segment werden bijgedragen. De bovenstaande tabel laat duidelijk zien dat de bijdrage van vastgoedinvesteringen is toegenomen, van 13,1% in FY 2015 tot wel 44,2% in 1H 2019. De speelgoedindustrie daarentegen zag de inkomstenbijdrage dalen van een hoogtepunt van 86,6% tot slechts 53,9% in dezelfde periode. Wat we zien is dat Playmates Holdings geleidelijk verandert van een speelgoedbedrijf in een vastgoedholding.

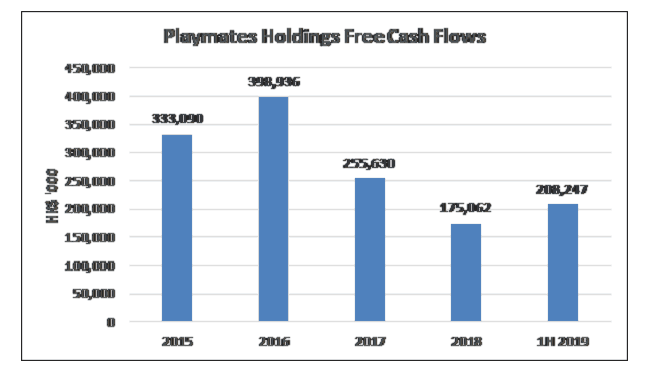

De vrije kasstroom voor de groep blijft sterk, ook al is de omzet in het speelgoedsegment duidelijk gedaald. In de vijf periodes waar ik naar keek (FY 2015 tot FY 2018 en 1H 2019), werd er een goede vrije kasstroom gegenereerd. Dit ondersteunt het vermogen van de groep om een bepaald niveau van dividenden te blijven betalen, hoewel het absolute bedrag grotendeels zal afhangen van de winstgevendheid van haar kernactiviteiten.

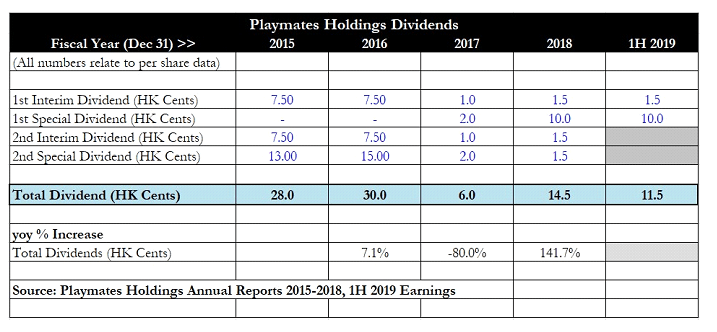

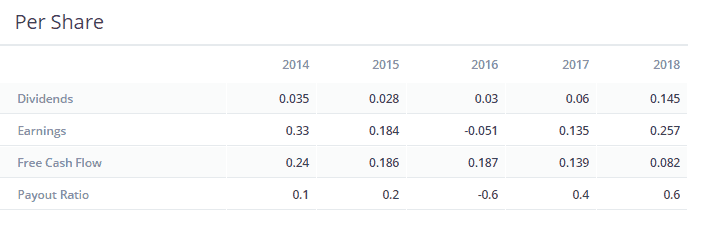

Wat betreft dividenden is Playmates Holdings niet erg consistent geweest. In FY 2015 en 2016 werden behoorlijke jaarlijkse dividenden uitbetaald, maar dit daalde tot slechts HK 6 cent in FY 2017 nadat de groep een verlies rapporteerde in FY 2016. De dividenden begonnen weer te stijgen in FY 2018 toen de inkomsten van de vastgoeddivisie toenam de totale nettowinst van de groep, en in 1H 2019 is het totale interim- plus speciaal dividend constant gehouden. Het lijkt erop dat er een grote kans is op aanhoudend dividendherstel voor 2H 2019 als de vastgoeddivisie goede prestaties levert.

De omzetanalyse van het segment (hierboven) onthult interessante details over het bedrijf.

Divisie Vastgoedbeleggingen boekt regelmatig een segmentwinst die hoger is dan de omzet, voornamelijk als gevolg van de veranderingen in de reële waarde van het vastgoedbezit. De omzet van speelgoedbedrijven vertoont de afgelopen vier jaar een duidelijke dalende trend.

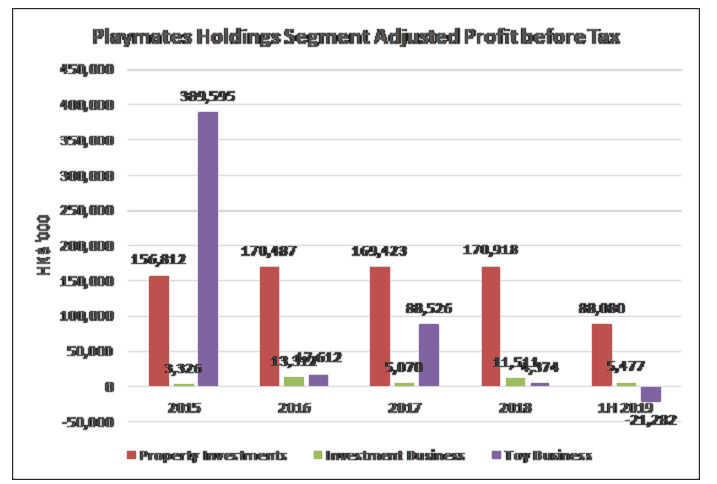

Ik ben zo vrij geweest om de reële waardeveranderingen aan te passen om tot de gecorrigeerde segmentwinst voor belastingen (PBT) te komen. Ik deed dit ook voor de beleggingssector door de veranderingen in de reële waarde in de onderliggende effecten weg te nemen.

De gecorrigeerde segmentwinst voor belastingen (PBT)-marge voor vastgoedbeleggingen schommelde rond de 65% tot 70% en is redelijk consistent als we de herwaarderingsbedragen buiten beschouwing laten. Deze divisie heeft een stabiele inkomstenbron en duurzame marges waarop de groep kan vertrouwen. Aan de andere kant heeft de speelgoedhandel in de loop der jaren een dalend fortuin gezien. Niet alleen is de omzet sterk gedaald van een hoogtepunt van HK $ 1,55 miljard in FY 2015 tot slechts HK $ 474 miljoen in FY 2018, maar de nettowinst is ook gedaald van een piek van HK $ 389,6 miljoen tot slechts HK $ 4,4 miljoen. Segmentmarge is verdord van een gezonde 25,1% tot slechts 0,9%.

In 1H 2019 daalde de omzet nog verder tot HK$314 miljoen (op jaarbasis), terwijl de divisie een aanzienlijk segmentverlies vóór belastingen van HK$21,3 miljoen rapporteerde. Dit is een zorgwekkende trend, omdat het laat zien dat de speelgoedhandel de financiële situatie van de groep naar beneden begint te slepen.

Wat betreft katalysatoren voor het bedrijf, biedt het kijken naar de sectie managementdiscussie en analyse (MD&A) van Playmates Toys enkele aanwijzingen over aanstaande plannen voor het bedrijf, maar of deze goed zullen uitpakken om het bedrijf te laten keren, valt nog te bezien.

TNMT wordt over de hele wereld uitgerold, terwijl de groep werkt aan de ontwikkeling van productlijnuitbreidingen voor Ben 10. Een nieuwe animatieserie voor "ZAG Heroez:Power Players" zal eind 2019 debuteren op Cartoon Network, vergezeld van de eerste verzendingen van speelgoed. Dit is een nieuw meesterspeelgoedrecht dat in 1H 2019 door Playmates Toys is veiliggesteld. Ten slotte wordt er een nieuwe volledige speelgoedlijn ontwikkeld voor "Godzilla vs Kong", in lijn met de kaskraker.

Ondanks de sluiting van Toys R Us in 2018, is de speelgoedindustrie verrassend veerkrachtig gebleven. De industrie brak een vierjarige groeireeks en boekte in 2018 een kleine daling van 2% jaar-op-jaar. Aangezien Toys R Us ongeveer 10% tot 15% van alle speelgoedverkopen uitmaakt, ben ik van mening dat deze daling van 2% daadwerkelijk zichtbaar is. het aantal zakelijke detailhandelaren wist terug te veroveren. Het is bemoedigend om dit te zien, aangezien het betekent dat de vraag naar speelgoed sterk blijft, maar dat er nieuwe retailers moeten komen om op de voorgrond te treden om ervoor te zorgen dat de toeleveringsketen sterk blijft en dat het speelgoed wordt geleverd aan klanten die dat wensen.

Naarmate de middeninkomensklasse groeit in landen en regio's zoals China, Zuid-Amerika en Azië, zullen steeds meer gezinnen een groter besteedbaar inkomen hebben om aan speelgoed te besteden. De neiging om geld uit te geven neemt ook toe in lijn met de toegenomen middelen, en dit zal op de lange termijn een consistente vraag naar meer speelgoed creëren.

Hoewel videogames (op mobiele telefoons en iPads) nu meer gemeengoed zijn en een deel van het marktaandeel van traditioneel speelgoed wegnemen, heb ik het gevoel dat fysiek speelgoed altijd een plaats zal hebben, aangezien kinderen nog steeds aan lichaamsbeweging en spel moeten doen. Dit is een goed voorteken voor de industrie, omdat deze veerkrachtig kan blijven, zelfs in het licht van technologische veranderingen en verstoringen.

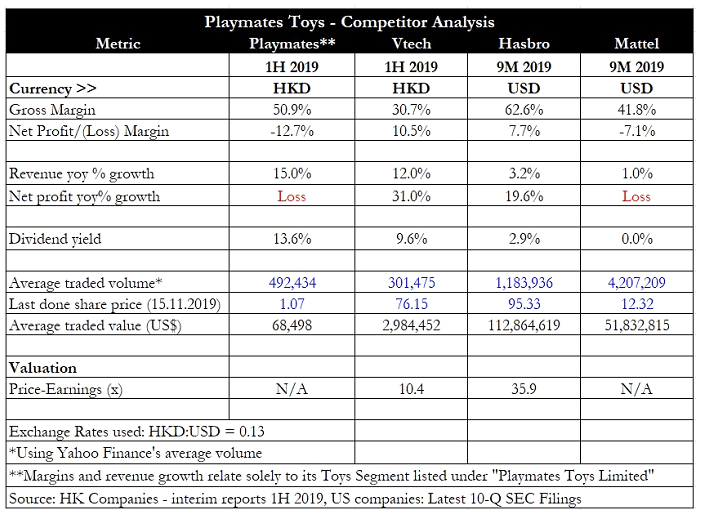

Voor de concurrentieanalyse heb ik de cijfers van Playmates Toys Holdings gebruikt. Andere vergelijkbare concurrenten zijn onder meer Vtech Holdings Ltd (SEHK:0303), Hasbro Inc (NASDAQ:HAS) en Mattel Inc (NASDAQ:MAT).

Uit de tabel blijkt dat Playmates een gezonde brutomarge van 51% heeft in de laatste 1H 2019-inkomsten, en dit is het middelpunt van de twee speelgoedgiganten Hasbro en Mattel. Een hoge kostenlaag maakt de divisie echter onrendabel voor 1H 2019. Tenzij Playmates Toys haar inkomsten op de een of andere manier kan verhogen, lijkt de divisie onrendabel te blijven. Alle spelers rapporteren een behoorlijke omzetgroei, wat het veerkrachtige aspect van de industrie aantoont.

Het belangrijkste risico voor het bedrijf is dat van een economische neergang. Dit zal het consumentenvertrouwen en de neiging tot bestedingen verminderen, wat resulteert in een lagere vraag naar speelgoed naarmate gezinnen bezuinigen. Voor het vastgoedbeleggingssegment van Playmates kan een zwakker zakelijk sentiment ertoe leiden dat huurders niet bereid zijn meer te betalen voor huur, terwijl de leegstand ook kan stijgen tijdens een periode van economische stress als de bedrijven van huurders lijden.

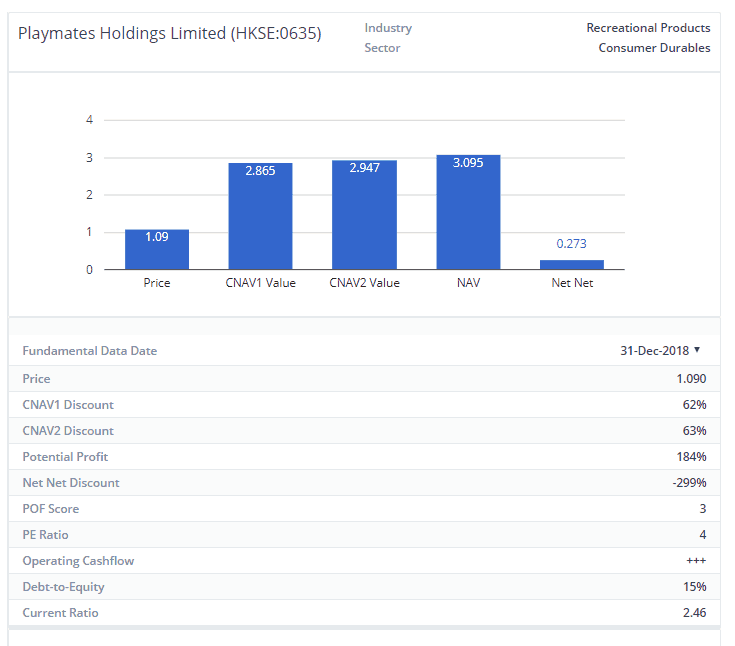

Playmates Holdings heeft een intrinsieke waarde (NIW) per aandeel van ongeveer HK $ 3,41 (per 30 juni 2019), terwijl de aandelenkoers ongeveer HK $ 1,07 is. De aandelen worden verhandeld tegen een koers-boekwaarderatio van slechts 0,31x, wat een aanzienlijke korting van 70% is ten opzichte van de intrinsieke waarde. Dit kan worden verklaard door het feit dat het Toy-segment begint te bloeden, en beleggers kunnen merken dat de groep door deze divisie naar beneden wordt getrokken. Het vastgoedsegment is echter redelijk stabiel en draagt nog steeds bij aan de inkomsten en kasstromen.

Hoewel het historische dividendrendement aantrekkelijk kan lijken, moeten beleggers er rekening mee houden dat de aandelenkoers waarschijnlijk verdere dalingen in de Toys-business inprijst. Er is ook geen garantie dat Playmates Holdings hetzelfde absolute niveau van dividenden als FY 2018 kan blijven uitdelen, aangezien de geschiedenis heeft aangetoond dat de groep eerder bereid was om dividenden te verlagen.

Het is ook verbijsterend waarom Playmates ervoor kiest om twee beursgenoteerde entiteiten te hebben. Nu de Toy-business onder druk staat, betaalt de groep uiteindelijk meer in termen van noteringsvergoedingen en nalevingskosten. Het zou verstandig kunnen zijn om Playmates Toys Holdings te schrappen, aangezien de divisie niet verplicht is om geld op te halen via de kapitaalmarkt.

Playmates Holdings verandert snel in een vastgoedspel nu de bijdrage van het speelgoedsegment verschrompelt, maar investeerders kunnen waarschijnlijk beter een REIT kopen of een gevestigd vastgoedontwikkelingsbedrijf zijn, aangezien dit niet de kerncompetentie van Playmates is.

Het goede aan iemand anders je idee te laten schrijven, is dat je een ander gezichtspunt krijgt dat van onschatbare waarde is. We hebben de neiging om onszelf voor de gek te houden als we individuele beslissingen nemen en dat iemand je erop aanspreekt en je uitdaagt, is goed voor jou als particuliere belegger. Ik raad iedereen ten zeerste aan zich te omringen met mensen die intelligenter zijn dan zij en die in staat zijn om op grote fouten in hun beleggingsthese te wijzen. Het is zeer gunstig.

Verder gaan.

Ik heb al eerder gezegd dat onze conservatieve intrinsieke waardestrategie erop gericht is om eenvoudigweg een bedrijf te kopen tegen een buitengewoon goedkope prijs in verhouding tot zijn goede activa. Er is hier een korting tot 70% op NAV. Het bedrijf vertelt je dat je hun hele bedrijf kunt bezitten voor $ 0,30 op de dollar - en nog steeds hun bedrijf gratis kunt bezitten. Het lijdt geen twijfel dat het bedrijf ondergewaardeerd is. De vraag is of u bereid bent een bedrijf te hebben met dalende speelgoedinkomsten. Ik ben.

Er zijn hier 3 eenvoudige redenen en ze zijn allemaal verbonden.

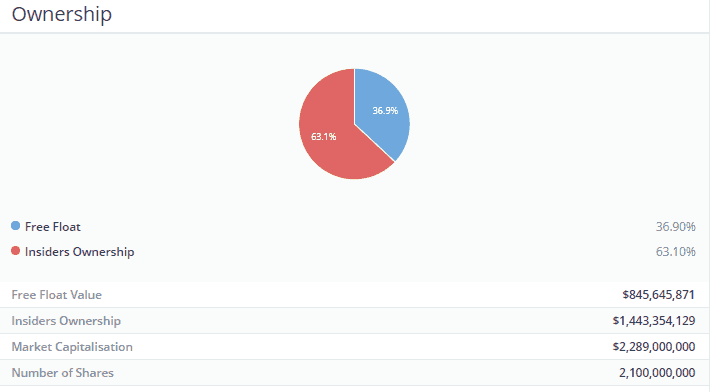

Insiders bezitten 63,1% van de aandelen binnen het bedrijf. Wat zegt dit jou? Voor mij betekent dit dat we in hetzelfde schuitje zitten als het management. Ze hebben de huid in het spel en het zijn niet alleen wij die genaaid worden als het bedrijf ten onder gaat. Dat betekent dat acties die door het management worden ondernomen, eerder wel dan niet daadwerkelijk gunstig zijn als ze niet in overeenstemming zijn met de belangen van de particuliere aandeelhouders. Het is niet waarschijnlijk dat ik het schip zal laten zinken waar mijn aandeelhouders op zitten als ik er ook op zit. Dit wordt goed bewezen in het opbrengstsegment.

Tot op heden heeft het bedrijf ervoor gekozen om, waar mogelijk en wanneer het kan, contant geld terug te geven aan zijn aandeelhouders. Waarom? Want het management bezit ook aandelen. Dat is waarom. Verder zie ik de verlaagde dividenden als een bonus - dividenden moeten worden ondersteund door vrije kasstroom. Als dat niet het geval is, zal de waarde van het bedrijf na verloop van tijd krimpen. Zie het alsof u elke maand meer van uw bank uitgeeft dan u spaart; je gaat vroeg of laat failliet. En we willen niet dat het bedrijf failliet gaat, dus een verstandig dividendbeleid is het beste.

Hoe fout kan ik zijn als ik een bedrijf koop voor $ 0,30 op de dollar en ze beginnen me elk jaar de opbrengsten te herzien? Hoe fout kan ik zijn als het management 63,1% van de aandelen op de markt bezit?

Het antwoord is erg fout.

Daarom is het belangrijk om een veiligheidsmarge te hebben.

In dit geval is mijn veiligheidsmarge een potentieel opwaarts potentieel van 184%, zoals geïmpliceerd door de korting op de intrinsieke waarde. Ik heb niet alle 184% nodig om het bedrijf een goede investering te laten zijn. Ik heb er maar een fractie van nodig in combinatie met de opbrengsten over drie jaar (mijn bewaarperiode) om het goed te maken. In dit geval heeft het management dit jaar al een rendement van 13,3% teruggegeven. Het bedrijf betaalt u letterlijk om aandelen te bezitten met een solide kans op opwaartse winsten.

Dit is het volgende deel waar ik redelijk blij mee ben. Een solide onderneming vereist kapitaal. Maar door wanbeheer van schulden zijn bedrijven als Hyflux zo spectaculair geëxplodeerd. En we willen bedrijven vermijden zoals we zijn om de builenpest te vermijden. Met 15% vreemd vermogen en eigen vermogen en een huidige ratio van 2,46, samen met 3 jaar positieve vrije kasstroom, verzekert dit mij dat het bedrijf niet nutteloos geld zal verspillen aan een verliezende onderneming en kapitaal zal vernietigen. Ook zal een bedrijf met minimale schulden een minimale blootstelling hebben aan schokken in de rentetarieven wanneer de Feds onvermijdelijk geen QE-kogels meer hebben en de rentetarieven naar boven worden aangepast.

Voorbehoud Emptor. DYODD.

Als u wilt weten hoe we investeren, kunt u zich hier registreren voor een zitplaats voor meer informatie.

Als alternatief is hier onze volledige op factoren gebaseerde investeringsgids. Hier zijn onze casestudy's. U kunt ook deelnemen aan en deelnemen aan discussies in onze Ask Dr Wealth-facebookgroep en live updates ontvangen over alle opmerkelijke investeringsideeën/-benaderingen op onze telegramgroep.

PODCAST:gevaren en winsten van cannabisbeleggen met Matt Hawkins

4 mogelijke problemen met aandelencompensatie en hoe deze op te lossen

Gewone aandelen en ongewone winsten Boekrecensie

[Casestudy] Hoe we een winst van 44% behaalden op een ondergewaardeerd conglomeraat in Hongkong

Ondergewaardeerd bouwbedrijf met enorm potentieel rendement

Satsuma Pharmaceuticals, HistoSonics en Bardy Diagnostics:achter de deals met Lumira Ventures

Ontdek wat er gebeurt met aandelen bij fusies en overnames